2023年の1億円以上の高額当選口数は409口。宝くじに高額当選したあなたは、当選金をどこに預けるか、またどう使うべきか思い悩んでいることでしょう。

高額当選とはいえ、宝くじの当選金をただ使うだけでは意外とすぐに無くなってしまう可能性があります。

一方、当選金で資産運用を行えば、資産が減らないだけでなく将来に渡って資産を守り増やしていくことも可能です。

そこで本記事では、

・宝くじの当選金の最適な使い方

・宝くじの当選金を資産運用するのにおすすめな投資先

・投資・資産運用の注意点

などについて解説します。

宝くじに見事高額当選し、当選金の使い方や資産運用先などをお探しの方は是非ご参考ください。

宝くじに高額当選したらどうする?

平凡な人生を送る中、ある日突然宝くじに高額当選したら‥。興奮と動揺、不安が入り交じる中、冷静な判断が難しくなる場合もあるでしょう。

しかし千載一遇のチャンスを得たからこそ、一度冷静になって状況を客観視し、未来を見据えた当選金の最適な使い道を考えていきましょう。

そもそも宝くじの当選確率や当選価格はどのくらい?

宝くじの当選確率1000万分の1だと言われていて、競馬の約2000倍当たるのが難しい確率です。

しかし、実際の当選本数を見ると「意外と多い」と感じる人が多いのではないでしょうか。

以下は2023年の1億円以上の宝くじの当選本数をまとめた表です。

| バレンタインジャンボ宝くじ | 1等2億円(前後賞合わせて3億円) | 10本 |

| ドリームジャンボ宝くじ | 1等3億円(前後賞合わせて5億円) | 12本 |

| サマージャンボ宝くじ | 1等5億円(前後賞合わせて7億円) | 24本 |

| ハロウィンジャンボ宝くじ | 1等3億円(前後賞合わせて5億円) | 12本 |

| 年末ジャンボ宝くじ | 1等7億円(前後賞合わせて10億円) | 23本 |

参考:ドリームウェイ

昨年1年だけでも80人近い人が一瞬にして億万長者になったことになります。

さらに1000万円単位では、2023年の宝くじ・スポーツくじの当選口数はが2,033口。

これらの宝くじ当選者を含めれば、意外と多くの方が高額当選しているとも言えるでしょう。

宝くじの当選金の最適な使い道は?

宝くじ公式サイトによると、宝くじの当選者のうち「貯蓄する」と回答した人は45%、「投資に回す」と回答した人は6.5%、その他多くの場合は車や家の購入・旅行など「使う」ことを選んだ方が多い様です。

では、貯蓄する・投資(資産運用)する・使う3つの使い道について、メリット・デメリットを考えてみます。

| メリット | デメリット | |

| 使う | 一時的な幸福感を得られる。 | 資産を増やせるという投資のメリットを享受できない。 資金を削るだけなので、いつか底をつく。 |

| 貯蓄する | 資金の元本自体は減らすことなく保管できる。 | インフレにより資産価値が目減りする。 資産を増やせるという投資のメリットを享受できない。 |

| 投資(資産運用)に回す | 宝くじの当選金を減らさず、資金をさらに増やすことが期待できる。 | 投資に失敗して、宝くじの当選金が減ってしまうリスクがある。 |

表の内容から分かるように、宝くじの当選金を「使う」だけでは幸福は永遠には続きません。

また、低金利時代の今は「貯蓄」しているだけでインフレにより資産価値が目減りしていまう時代です。

そこで筆者が最適だと思う宝くじの当選金の使い道は、「使う×貯蓄×投資」をバランスよく全て行うことです。

人生に一度あるかないかの幸運を掴んだのですから、 全く贅沢するなとは言いませんが、多くの当選者が上記アンケートで選んだ「ただ使う」というのは、筆者個人の意見としては非常に非効率的で勿体ない使い方だと思います。

手に掴んだ宝くじの当選金をただ浪費するだけでは、限りある資産はいつか底をついてしまいます。

贅沢が出来る時間を少しでも伸ばしたい、もしくはよりハイレベルな人生を送りたいのであれば、「宝くじの当選金を投資で増やしながら使う」というのが最適な方法でしょう。

宝くじに当たったお金で何年暮らせる?仕事は辞める?

では、宝くじの当選金について「ただ使う」という使い道を選んだ場合、何年で宝くじの当選金が無くなるかシミュレーションしてみましょう。

| 宝くじの当選金 5000万円 |

宝くじの当選金 1億円 |

宝くじの当選金 3億円 |

宝くじの当選金 5億円 |

|

| 月の支出50万円 | 8.3年 | 16.6年 | 50年 | 83.3年 |

| 月の支出80万円 | 5.2年 | 10.4年 | 31.2年 | 52年 |

| 月の支出100万円 | 4.1年 | 8.3年 | 25年 | 41.6年 |

※少数点第二位以下切り落とし

いかがでしょうか。当選金が1億円以下の場合だと、意外とすぐに使い切ってしまうことが分かります。

平均寿命が85歳を超え、長寿化がさらに進むと予想されている中、宝くじで1億円に当選したとしても、仕事を辞めて資金を切り崩すだけで生活していくのは難しいと考えるべきでしょう。

一方、宝くじの当選金額が3億円以上の高額当選となると、資金寿命は数十年と長くなることが分かります。

しかし、宝くじに高額当選して富裕層の仲間入りをすると、今までよりも生活水準は高くなりがちです。

1000万円レベルの高級車、100万円を超えるハイブランドバック、高級タワーマンション、有名進学校・進学塾の学費、海外旅行や外食費など‥。

独身であっても、複数人世帯の家族であっても、月の支出100万円というのは「少々の贅沢」と「一時的なまとまった出費」などで簡単に超えてしまう金額です。

貯金文化が根強い日本では、「投資」に苦手意識やマイナスなイメージを持つ人も多いですが、リスクヘッジ対策を徹底したうえで無理のない運用を心掛ければ、投資初心者であっても比較的安定して年間4%程の利回りを狙うことが可能です。

あくまで単純なシミュレーションですが、既出の4パターンの宝くじの当選金を年間利回り4%で福利運用した場合、資産運用の期間に応じて当選金は下表のように増加していくイメージになります。

| 宝くじの当選金 5000万円 |

宝くじの当選金 1億円 |

宝くじの当選金 3億円 |

宝くじの当選金 5億円 |

|

| 資産運用期間 5年 |

約6083万円 | 約1億2166万円 | 約3億6499万円 | 約6億832万円 |

| 資産運用期間 10年 |

約7401万円 | 約1億4802万円 | 約4億4407万円 | 約7億4012万円 |

| 資産運用期間 20万円 |

約1億955万円 | 約2億1911万円 | 約6億5733万円 | 約10憶9556万円 |

1000万分の1の確率で手に入れた資金を無駄に浪費して後悔しないよう、宝くじの当選金のうちいくら使い、いくら貯金し、いくら投資(資産運用)に回すのか、当選金に手を付ける前にしっかりとマネープランを立てるのがおすすめです。

宝くじの当選金の資産運用におすすめな投資先6選

今まで資産運用や投資には縁がなく、宝くじの当選金ではじめて投資を始めるという方もいるでしょう。

ここでは、投資初心者の方でも比較的安全に運用できる資産運用方法をご紹介します。

- ヘッジファンド(10%-)

- 特徴

投資のプロに運用を任せられるが最低投資額は高め (1000万円)。 - おすすめな人

高額資産を自分で投資・運用する自信のない方。高い利回りを狙いたい方。

- 特徴

- 投資信託(3-4%)

- 特徴

手数料を支払う代わりに投資のプロに運用を任せられる。 - おすすめな人

自分で投資・運用する自信のない方。少額から分散投資したい方。

- 特徴

- 不動産投資(4-5%程)

- 特徴

定期的に不労所得が得られるが、物件の選定や購入、運用に手間と時間をとられる。 - おすすめな人

運用に手間暇を掛けられる方。実物資産に投資し定期的な不労所得が欲しい方。

- 特徴

- 債券投資(0.05-2.4%程)

- 特徴

投資リスクは限りなく低いが、資産運用効果は高くない。 - おすすめな人

リスクを低く抑えつつ銀行預金よりも高い利率で運用したい人。

- 特徴

- ソーシャルレンディング(4-6%)

- 特徴

価格変動がないため、あらかじめ利益を想定しやすい。 - おすすめな人

銀行預金よりも高い利率で運用したい人。

- 特徴

- 配当金狙いの株式投資(3.5~5%程)

- 特徴

まとまった手数料が掛からない。知識の習得や投資先の調査が必要なため投資に手間暇がかかる。 - おすすめな人

投資の知識を身に着けたい方。手数料を最小限に抑えたい方。

- 特徴

では早速、運用先の詳細を1つずつご紹介しましょう。

1. ヘッジファンド (期待利回り10%程)

ヘッジファンドは、業界に精通した投資のプロに資産運用をお任せできる投資先。

手数料は高めですが、その分多様な運用戦略で10%程の高い利回りが狙えるほか、不安定な市場や下落相場でも多種多様な投資手法を駆使して損失を可能な限り防ぐ運用を行うのが特徴です。

| 期待利回り | 10%程~ |

| メリット | ・投資のプロの手腕で投資資初心者でもリスクを抑えた運用が出来る ・高い利回りが狙える ・下落相場での耐性が強い |

| デメリット | ・最低投資額が高い (1000万円程度~) ・手数料が高め ・情報をネットで集めにくい |

| 始め方 | ファンドの運用会社に直接問い合わせ→契約・入金 |

ヘッジファンドは、上昇相場や下落相場など、いかなる相場環境でもプラスの収益を上げる絶対収益を目指して運用します。

また小規模の投資家を相手に運用するヘッジファンドは、金融庁などから投資戦略に関する制限を受けにくいため、空売りやレバレッジを巧みに使用した高度な戦術で高い利益を狙うことが出来るのです。

手数料が高いのは難点ですが、その分高い利回りを維持しているファンドを選べば、宝くじの当選金を手間要らずで効率よく増やして行くことも可能です。

例えば、日本国内で人気のヘッジファンド「BMキャピタル」は、国内の中小型バリュー株への投資を中心とした比較的低リスクな運用方法を取りながらも、

- 平均年利回り10%~20%ほど

- 運用開始以降マイナスになった年はゼロ回

と高利回りを維持。安全性と収益性を兼ね備えた運用が評判となっています。

宝くじに当選して1000万円以上を投資に回せる方であれば、一度資料請求されてみるのも良いでしょう。

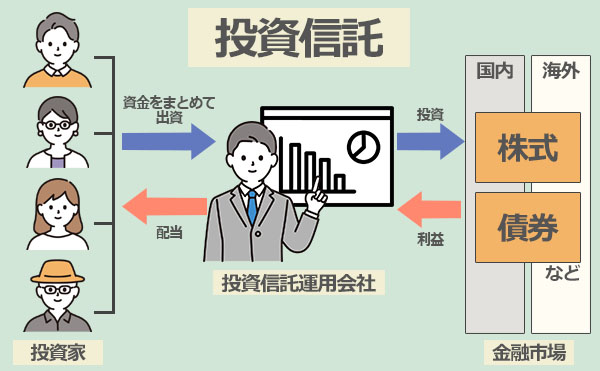

2. 投資信託 (期待利回り3-4%程)

投資信託は、証券会社などを通じて不特定多数の投資者から資金を募り、集めた資金をまとめてファンドマネージャーが運用する金融商品。運用で出た利益は私たち投資家の投資額に応じて分配されます。

投資家は投資信託を選び購入するだけで、実際の運用はプロに任せられるため、宝くじの当選金を手間要らずで運用できます。

| 期待利回り | 3-4% (手数料控除後) |

| メリット | ・投資初心者でもプロ任せで投資出来る ・分散投資がしやすい ・証券会社やネットで手軽に購入できる ・少額から投資を始められる(最低1万円から) |

| デメリット | ・手数料が割高になりがち ・下落相場では利益が出にくい |

| 始め方 | 証券会社や銀行で口座を開設→入金後に商品を購入 |

投資信託には、国内外の債券に投資する債債券型、株式を中心に運用する株式型、不動産投資型・バランス型など、6000本近い商品が販売されており、上手く組み合わせることで手広く分散投資を行うことが可能です。

一方、投資信託はプロに運用を任せられる代わりに一定の手数料を支払います。具体的には購入手数料・解約時にかかる売却手数料・保有期間中にかかる信託報酬などです。

運用効率を考えるならば、手数料率が低い投資信託を選ぶのはもちろんのこと、手数料を上回る程の運用成績(利回り)が出せているかどうかも投信ファンド選びのポイントとなります。

前述のヘッジファンドと似ていますが、投資信託はヘッジファンドよりも手数料が安く、少額から投資できるというメリットがある一方、下落相場での耐性が低く、利回りは控えめになります。

どっちが自分により適切なのかは家計の状況に合わせて検討されてみてください。

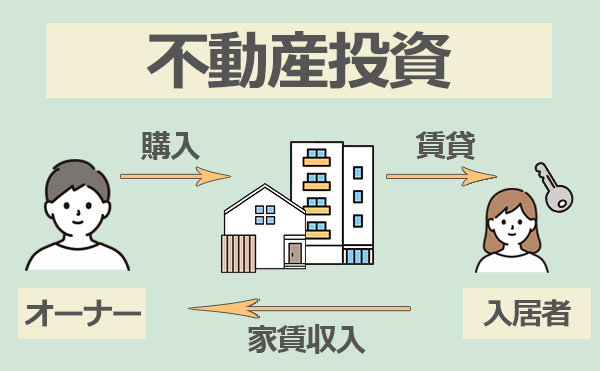

3. 不動産投資 (期待利回り4-5%程)

不動産投資では、マンションや商業ビルなど不動産を売買して売却益(キャピタルゲイン)を得る方法と、購入した不動産を貸し出して賃貸収入を得るインカムゲインの二つの運用方法があります。

投資初心者の方におすすめなのはマンション投資で、賃貸契約が決まれば家賃収入が毎月定期的に入ってくるほか、いざ必要になれば自身の住居に出来るのも魅力です。

最低投資額は1000万円程度からとまとまった資金が必要ですが、宝くじで高額当選した人であれば資金面は問題ではないでしょう。

| 期待利回り | 4%-5%程 |

| メリット | ・定期的に不労所得が得られる ・不動産ローンによりレバレッジ効果も得られる ・状況に合わせて運用方法を変更可 ・実物資産のため価格変動リスクを受けにくい |

| デメリット | ・物件の選定や購入、運用に手間と時間をとられる ・空室リスクや買い手がみつからない可能性 ・レバレッジは金利上昇の影響を受けやすい |

| 始め方 | 物件を選び購入~入居者募集、その後も物件管理 ※不動産投資業者に委託することも可能 |

実物不動産投資には、本来物件の選定から購入、改装や清掃、入居者の募集、家賃の受け取りなど色々と運用の手間が掛かりますが、不動産管理会社に相談し賃貸管理を委託することでこれらの手間は軽減することができます。

ちなみに不動産投資には、実物不動産投資以外に、REIT(不動産投資信託)を利用するという手もあります。

REIT(リート)は、投資家から集めた資金を運用会社が不動産に投資し、売買益や賃貸収入で得た利益を投資家に分配する金融商品です。

REITの最低投資額は数万円程度なので、幅広い不動産に分散投資ができるほか、運用自体は投資のプロが行うため、不動産投資特有の手間も掛狩りません。

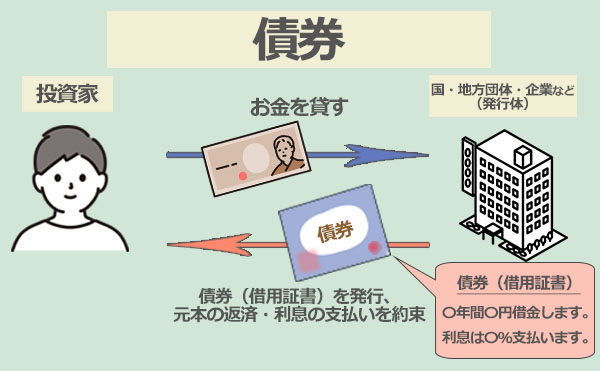

4. 債券投資 (期待利回り0.05~2.4%程)

債券とは、国や地方公共団体、企業などが資金調達のために発行する有価証券です。

投資家は債券を購入し満期まで保有すれば「債券の発行体にお金を貸した」事になるため、満期時には額面金額(投資元本)に加えて利子を受け取ることが出来ます。

債券の種類は、発行体が国である国債、地方自治体が発行する地方債、企業が発行する社債の3つに分けられます。

| 期待利回り ※日本国内の債券利回り |

【国債】0.05~0.6% 【地方債】0.1~0.7% 【社債】0.1~2.4% |

| メリット | ・元本損失のリスクが低く比較的安全性が高い ・手間がかからない ・少額から投資を始められる ・定期的に利息が受け取れる ・最低金利0.05%が保証されている(個人向け国債) |

| デメリット | ・利回りが低くお金を大きく増やすことは難しい ・中途換金すると直前2回分の利息が受け取れない(個人向け国債) ・償還日前に換金すると市場価格での売却になる(地方債・社債・新窓販国債) ・信用リスクがある |

| 始め方 | 取引金融機関(銀行・証券会社・郵便局など)で購入して満期を待つ(国債・地方債) 証券会社で購入して満期を待つ(社債) |

表のように、債券の利回りは債券の種類や満期までの期間の長さなどによって異なります。

一般的に、社債>地方債>国債の順に利回りが高く、反対に安全性は、国債>地方債>社債の順に高くなります。

また表中では日本国内の債券について紹介しましたが、証券会社や銀行では海外の債券(通称:外債)を購入することもできます。

外債は国内債券よりも発行体の信用リスクが高いのが特徴ですが、債券利回りは国内債券よりも高めです。

株式や投資信託など比べて比較的安全性が高いと言われる債券ですが、満期である償還日前に中途換金する場合、個人向け国債以外では市場価格での売却となるため、金利や需要の状況によっては元本割れするリスクがある点には注意が必要です。

【国債】参考:財務省|現在募集中の個人向け国債・新窓販国債

【地方債】参考:一般財団法人地方債協会、または各証券会社ホームページ

【社債】参考:日本証券業協会|公社債関連、または各証券会社ホームページ

【外債】参考:各証券会社ホームページ

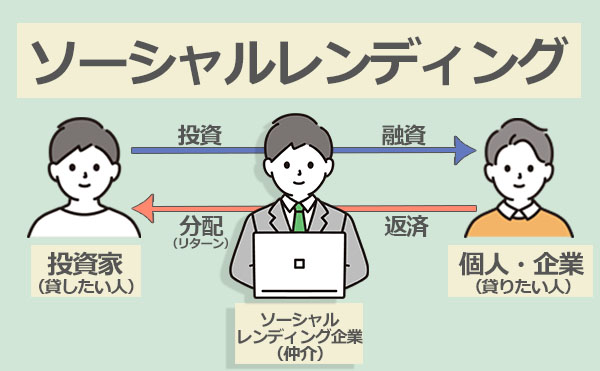

5. ソーシャルレンディング(期待利回り4-6%程)

ソーシャルレンディングとは、資金調達のために融資を受けたい企業と、お金を貸して利息を得たい投資家をインターネット上で結びつける仲介サービスです。

投資家は、ソーシャルレンディングサービスを提供する業者のHP上で融資案件を選び出資、その後は満期を待って投資元本と利子を受け取ります。

満期まで中途換金が出来ないことには注意が必要ですが、資産運用に手間暇が掛からず高度な投資知識等も必要ないため、宝くじの当選金ではじめて投資を始める資産運用初心者の方にもおすすめです。

| 期待利回り |

4~6% |

| メリット | ・運用に手間や時間がかからない ・高度な投資知識は不要 ・利益率が高め ・少額から投資可能(1万円程度~) ・価格の変動がないため予め運用利益を把握しやすい |

| デメリット | ・貸し倒れや返済遅延のリスク ・ソーシャルレンディング業者の破綻リスク ・中途換金できな(流動性が低い) |

| 始め方 | ソーシャルレンディング業者で口座を開設 →融資案件を選んで出資 |

ネットで手軽に始められ比較的高利回りが期待できるソーシャルレンディングですが、中には信用度の低い業者も存在します。

運用の安全を期すためには、金融庁に登録があるソーシャルレンディング業者か、行政処分等を受けていないか、分配遅延や貸し倒れが発生していないか、融資案件について十分な情報が公開されているかなど、十分な調査をした上で投資するようにしましょう。

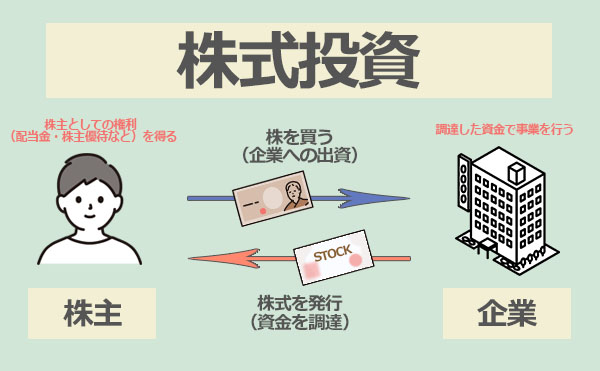

6. 配当金狙いの株式投資 (利回り3.5~5%程)

企業が発行する株券を購入し、値上がりした株を売って売却益を出したり、企業からの利益還元である配当金を積み重ねて利益を出すのが株式投資です。

通常株式投資では、企業の調査や銘柄選択の知識、相場の値動きの分析など専門知識が必要であるため、投資初心者には少しハードルの高い運用先とも言われています。

しかし株式投資の中でも配当金狙いの運用であれば比較的取組みやすく、宝くじの当選金を安全に資産運用することも可能でしょう。

| 期待利回り(配当金狙い) | 3.5~5%程度 |

| メリット | ・運用に無駄な手数料がかからない ・まとまったリターンを狙いにいける ・売買益/配当益の両方の収益を狙える |

| デメリット | ・実際の運用に少々手間が掛かる ・安定して利益を出すには投資知識が必要 ・値動き幅が広く損失を被るリスクがある |

| 始め方 | 証券会社で口座開設して入金、銘柄を選定して購入 |

配当金の支払いは通常年1回~2回(企業の利益状況によっては分配金が出ない場合も)で、通常企業の決算日にあたる権利確定日から2~3か月後に受けとることが出来ます。

ちなみに高配当利回り株の基準はだいたい4%。もちろん高配当でも株価が値下がりする可能性の高い株は危険ですから、高配当株を中心に投資銘柄を探す場合も、企業の業績や成長性、株価の動きにも注意が必要です。

宝くじの当選金を運用する際の注意点

ここまで宝くじの当選金の資産運用先として検討したい6つの投資方法をご紹介しましたが、最後に資産運用を始める前に気を付けたい3つのポイントも抑えておきましょう。

1. 安全性と投資効率を天秤に掛け投資方法を決める

宝くじに当選した方も、当選金額は人それぞれ違いますし、ご家庭によって家計状況も千差万別でしょう。

宝くじの当選金で資産運用するにしても、従来の貯蓄資産の資産運用の場合と同じく、事前に余裕資金がいくらあるのかを把握し、その余裕資金の範囲内で投資をすることが大切です。

余裕資金とは

- 生活資金

普段の生活に必要なお金。住居費・食費・保険やローンなど。 - 使う予定のある資金

数年以内の近い将来支出予定のあるお金。結婚費用や子供の入学費用・車の買い替え費用など。 - 緊急時に備える資金

病気やケガで働けなくなった場合など、不測の事態に備えるお金。通常生活費の1年分程を準備しておくと安心です。 - 余裕資金

上記三つに当てはまらず、当面使う予定のないお金。

また十分な余裕資産があっても、元本保証に強く拘り、銀行預金のような利回りの低い運用先に預けているだけでは資産は一向に増えません。

ご自身の家計状況に合わせて、低リスク低リターンを狙うべきなのか、それとも少しリスクを採って高利回りを狙う運用先を選択できるのかなど、資産運用の安全性と投資効率を天秤に掛けて最適な投資先を選択することが大切です。

2. 分散投資と長期投資を前提に

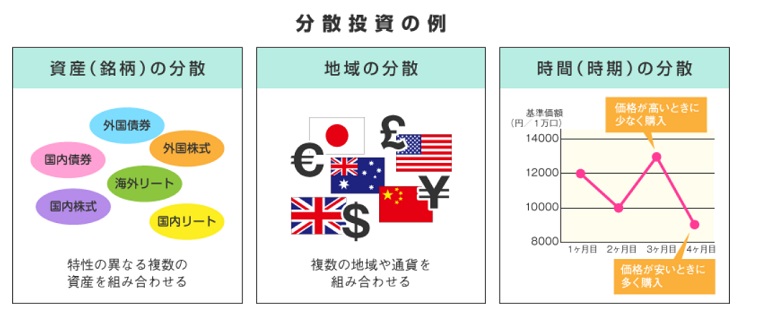

分散投資は投資をする上で一番基本的なルールとも言えるものです。

例えば宝くじの当選金を金融関連の株式のみにまとめて投資したとしましょう。金融緩和で金利が下落すれば銀行関連の株価は一斉に値下がりし、あなたは大きな損失を被る危険性もありますよね。

そこで必要なのか分散投資。値動きの異なる様々な商品、地域、時間に資産を分散させることで、一つのイベントでの一度の下落リスクを分散し、損失を補い合う役割を果たします。

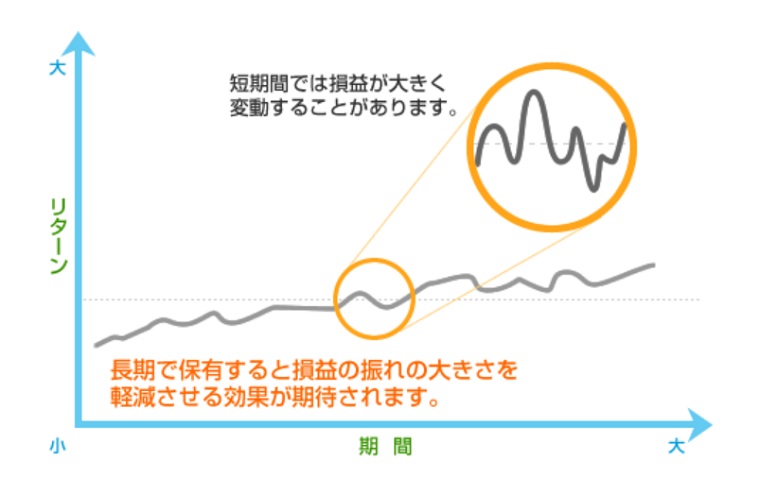

もう一つ重要なのが長期投資を前提とした資産運用。下の図のように短期運用では日々の相場変動の中でマイナス分を吸収できず損失を出してしまう可能性が高いですが、長期的に運用することで損益の振れ幅を緩和することが可能です。

特に資産運用初心者の方にとって、短期で利益を狙うハイリスクな運用はおすすめできませんので、長期運用を前提に投資計画を検討しましょう。

3. 投資前に利益や手数料のシミュレーションをする

宝くじの当選金の資産運用先を決める際、利回りだけに注目して見切り発車してしまうのは危険です。

投資先を選定する際には、利回り・リスク・流動性・取り組みやすさ・手数料・税金の6つの要素を投資先ごとに比較し、入念に確認しておく必要があります。

特に、ヘッジファンド・投資信託などのような投資をプロに任せる方法では、ある程度まとまった手数料が掛かります。

大事なのは手数料を差し引いて自分の手元に利益がしっかり残るかどうかですので、入金をして運用を始める前に、必ずご自身で手元に残る利益をシミュレーションしておきましょう。

宝くじに関するQ&A

ここまで、宝くじの当選金の賢い使い方、初心者でも取り組みやすい資産運用方法6選、宝くじの当選金を運用する際の注意点についてご紹介しました。

最後に、宝くじに関連してよくある質問をいくつか挙げましたので、関心のある方は最後までお読みください。

Q.宝くじで5億円当たったのですが、何か注意すべきことはありますか?

5億円ほどの高額な宝くじに当たった場合、当選者は金銭感覚が麻痺してしまい、生活水準を一度に引き上げたり、後先構わず突然仕事をやめたりといった極端な行動に走りがちです。

いくら高額でも湯水のようにお金を使えば、当然ながら資産寿命は早くやってきます。

宝くじの高額当選は人生の大きな転機となりますが、この一世一代のチャンスを無駄にしないよう、計画的な資産運用とお金の管理で宝くじの当選金を守り育てることが大切です。

また宝くじで5億円などの高額当選をすると、銀行などの金融機関から勧誘が始まります。宝くじの資産運用先を自分で十分吟味しないまま、金融機関に進められるがままに投資や保険商品に加入して、結局損をしてしまうというケースもよく聞かれます。

金融機関の営業マンが売りたいのは自分たちが手数料を取りやすい商品ですので、必ずしも我々投資家の利益となる商品とは言えないということを肝に銘じておきましょう。

Q.当選金で資産運用を始めたいのですが、どこに相談すればよいでしょうか?

宝くじの当選金をどこに投資すべきか決め方がわからないという場合は、IFA(独立系ファイナンシャルアドバイザー)などに相談するのがおすすめです。

前述のように銀行や証券会社などの金融機関に相談した場合、これらの営業マンに丸め込まれて、結局不本意な資産運用になってしまう場合も多いですが、IFAの場合は特定の証券会社や銀行に属さないため、第三者的立場からの意見を聞くことができます。

また一番身近な相談先として、友人や知人などに宝くじの当選を報告・相談する人がいますが、相談した知人から周囲に話しが広まり、お金を無心されたり、盗難や詐欺につながる場合もあるので注意が必要です。

Q.10億円当たったら税金はいくらですか?また贈与税は掛かりますか?

宝くじの当選金は非課税ですので、所得税や住民税などの税金は一切掛からず確定申告も不要です。

ただし宝くじの当選金を他人に分配する場合には贈与税が、当選者が亡くなり家族などに相続させる場合には相続税が発生しますので、税理士などの専門家に事前に相談し手続きするようにしましょう。

本記事のまとめ

今回は、宝くじで当たった当選金を資産運用すべき理由や、初心者でも比較的取り組みやすい投資商品、資産運用における注意点をご紹介しました。

宝くじに当たったら当選した資産は散財せず、計画的に資産運用に取り組むことで、将来に渡って資金需要を伸ばしたり、より高水準な暮らしができるだけの資産を手にすることができるでしょう。

もしご自身で資産運用する自信がないのであれば無理は禁物。ヘッジファンドや投資信託などプロの力を借りる方法も上手に活用して、安全に運用に取り組みましょう。

本サイトには高額の資産運用におすすめなファンドをまとめたページもございます。興味のある方は是非チェックしてみてくださいね。

【平均年利10%以上】

資産運用で悩んだらBMキャピタル

「投資信託で損をした」

「将来のために資産運用したいけど何をすればいいかわからない」

「実績のあるプロに運用を任せたい」

このような悩みを持っているなら、日本のヘッジファンド「BMキャピタル」がおすすめ。

- 平均年利10%超を10年以上継続中!

- 2013年の運用開始からマイナスの年ゼロ

- 直近6年で資産価値2倍

最低投資額は1000万円(1000万未満相談可)とヘッジファンドの中では比較的出資しやすい金額設定です。