「1億円」と聞くと「到底手が届かない大金」「夢のまた夢」「宝くじで当てるしかない額」といったようなイメージをされる方が多いのではないでしょうか。

しかし、貯金や節約などで1000万円を手にしている人なら、1億円は到底手が届かない額でもないのです。

今回は、「1000万円を1億円にする方法」をメインテーマに、1000万円を1億円にするには何年かかるのか、達成のための運用方法やポートフォリオ、知っておきたい投資の知識を見ていきます。

最終的にはこれらを駆使して資産運用をスタートし、1000万円を1億円にするまでのシミュレーションプランもご紹介しますので、是非お見逃しなく。

目次

結論|1000万円を1億円にするのは可能

結論からお伝えすると、資産運用で1000万円を1億円にするのはもちろん可能です。

また実際に資産運用で1億円を手にした人は意外と身近な存在かもしれません。

ここで、ダイヤモンド・ザイが調査したデータを見てみます。

データを見ると、投資をして1億円以上を超えた年齢は40-50代が多いことが分かりますが、投資を始めてから1億円に到達するまでにかかった年数は16.7年かかっているという事をふまえると、若い時から長い年数をかけてコツコツと投資をして1億円を達成したことが推測できますね。

では投資で1億円を達成した人は、年収額が高かったり、特別な職業の方が多いのでしょうか?

答えはNOです。

投資で1億円を超えた人の職業を見ても会社員が24%と多く、また年収も1000万円以上2000万未満が35%と、特別な職業の人で年収がずば抜けて高い人が成功しているわけでもないということが分かるはずです。

さらに、野村総合研究所の調査によると、日本には1億円以上の資産を保有する「富裕層」は139.5万世帯で、約39人に1人の割合で存在することになります。

そう考えると、資産運用で1000万円を1億円にするということは想像しているより簡単で、より身近に感じるのではないでしょうか。

1000万円を1億円にするには何年かかる?

では実際に1000万円を1億円にするために資産運用を始めた場合、何%の利回りであればより早く1億円に達するのか、シミュレーションしてみました。

| 1000万円を1億円にするのに要する期間 | 利回り |

| 5年 | 58.5% |

| 10年 | 25.9% |

| 20年 | 12.3% |

| 30年 | 8% |

| 40年 | 6% |

| 50年 | 4.8% |

(計算:ke!san)

その結果、資産運用を開始して5年で1000万円を1億円にしたい場合、利回りは58.5%である必要があることが分かりました。また、利回りを4.8%で資産運用をした場合には、1000万円が1億円になるには50年もかかってしまうということも知ることができます。

シミュレーションからは、利回りは高ければ高いほどより早く1億円に達することがわかりますが、では実際に利回りが60%近い資産運用先は存在するのでしょうか?

みなさんはあの投資の神様ウォーレン・バフェット氏をご存知でしょうか。

彼は50年以上も投資を続ける世界3大投資家のうちの1人でもありますが、そんな彼の生涯の平均利回りでさえも20%。 年間利回りが20%を超えるにはウォーレン・バフェットの手腕を身に着けてさらに彼を上回らなければいけませんが、一般的に投資の年間平均利回りは3-7%程度だということを踏まえると、それを叶えられる人は非常に少ないと言えるでしょう。つまり、1000万円の資金があっても5年~10年で1億円を達成することは難しいという事になります。

投資は長期的な目で、コツコツと行うことが大切です。一般の投資家が1億円を達成させるために目指すと良い現実的な利回りは4~10%が目安となりますが、実際に4~10%の利回りが期待できる運用先については次の章で解説します。

1000万円を1億円にするための運用先

では実際に、1000万円を1億円にするための資産運用先を見ていきます。

| 資産運用先 | 期待利回り | 1000万円を1億円にするのに要する期間 | |

| ヘッジファンド | 10%以上 | 利回り10%の場合 | 25年 |

| 投資信託 | 3-4% | 利回り4%の場合 | 59年 |

| 株式 | 4-5% | 利回り5%の場合 | 48年 |

個人では難しい年利10%以上が狙える「ヘッジファンド」

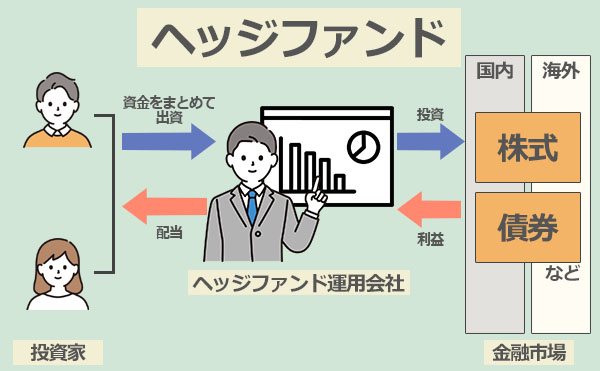

ヘッジファンドは投資のプロに資金を預けて資産運用を代行してもらえる資産運用先です。

- 期待利回り:10%以上

- メリット

- 投資のプロに運用を任せられるので投資初心者でも安心

- 下落相場に強い

- プロの手腕で簡単に分散投資ができる

- 10%以上もの利回りを期待できる

- デメリット(注意点)

- 運用成績がプラスになった場合は成功報酬が発生する

- 最低投資額が500~1000万円からと高額

- 1000万円を1億円にするための期間

年間利回り10%の場合25年

ヘッジファンドの最大の魅力は年間10%以上もの高利回りを期待できる点にありますが、その主な理由は以下の通りです。

- 高度な投資戦略の使用が許されている

→下落相場でも利益を狙える - ファンドマネージャーが状況に応じて分散投資を行う

→リスクの分散が叶う

ヘッジファンドでは通常、投資信託では使用を許されていない高度な投資戦略を活用することが許されています。

例えば「空売り」の手法を活用した「株式ロング・ショート」といった戦略はヘッジファンドの代表的な投資戦略にあたり、株式の「買い(ロング)」と「売り(ショート)」を組み合わせたもの。「買い」では株価が上昇すると利益を得られ、「売り」では株価が下落をすると利益を得られますが、両方を組み合わせることで市場が上昇相場でも下落相場でも利益を狙える機会を得ることが可能なのです。

投資の世界では異なる特性を持つ銘柄に「分散投資」を行うことにより、リスクの分散を図れると言われています。ヘッジファンドでは、投資知識に精通したファンドマネージャーを中心として構成されたチームが、膨大な量の情報を分析・調査して分散投資先を選定します。彼らの値が上がりを見込める銘柄の選定能力は、個人投資家とは雲泥の差があると言っても過言ではありません。

ヘッジファンドはこのように、個人では実現の難しい高度な戦略、豊富な投資知識を用いて、リスクを抑えながらも高い利回りを狙うことが出来るのです。

ただしヘッジファンドでは「成功報酬制度」を採用しており、運用成績がプラスになった際にはプラスになった分に対して20-50%を「成功報酬」として徴収されます。基本的には運用成績がプラスになった分から徴収されるのでマイナスになることはありませんが、事前に知っておくと良いですね。

またヘッジファンドは最低投資額が高額です。海外の有名ヘッジファンド「シタデル・インベストメント・グループ」や「ブリッジウォーター・アソシエイツ」では最低投資額が億を超え、さらには個人投資家は受け付けてないなど、投資までのハードルがかなり高い点はデメリットです。

しかし、日本のヘッジファンドであれば最低投資額は500~1000万円程度で、個人投資家も受け付けているので、ある程度まとまった資金のある方はぜひ検討されると良いでしょう。

ここで日本のヘッジファンドの例として「ハイクア・インターナショナル」をご紹介します。

「ハイクア・インターナショナル」は2023年に設立されたヘッジファンドです。

| 公式サイト | ハイクアインターナショナル公式サイト |

|---|---|

| 運用開始 | 2023年 |

| 投資対象 | ベトナム企業 |

| 年間利回り | 年間利回り12% |

| 対象 | 個人・法人 |

| 最低投資額 | 500万円 |

| 買い方 | 会社に問い合わせる |

| おすすめ ポイント |

・資料請求のみも可能 ・事業融資のため堅実なリターンが期待できる ・年間利回り12%の安定したリターン ・6年で約2倍の資産形成が可能 ・投資先はメディアにも取り上げられる有名企業 ・代表や投資先企業の透明性が高 |

| 注意点 | 特になし |

ハイクア・インターナショナルは投資家からの資金をもとに、ベトナムの関連会社「SAKUKO VIETNAM(以下、サクコ社)」への事業融資を実施。

サクコ社から支払われる貸付金利息の一部が投資家へのリターンとなる仕組みです。

投資家の資金をもとに金融商品への投資を実施し、その利益の一部を投資家へのリターンへ充てるため、リターンがその年その年で変動する通常のヘッジファンドと異なり、ハイクア・インターナショナルの投資は企業への事業融資となるため値動きが無く、年12%(固定)の高リターンかつ安定配当を期待することが可能。

複利運用の場合、20年4カ月で1億円達成する計算です。

運用方法や事業融資先の企業などの詳細を知りたいという方は、公式サイトから無料で資料請求やお問い合わせが可能ですので是非どうぞ。

少額から簡単に分散投資ができる「投資信託」

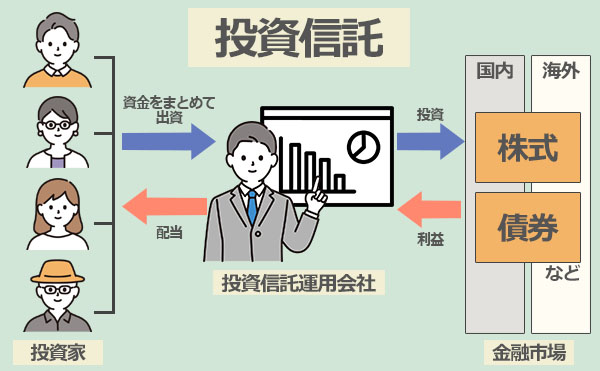

投資信託も、投資のプロに資金を預けて資産運用を代行してもらえる資産運用先です。

- 期待利回り:3-4%

- メリット

- 投資のプロに運用を任せられるので初心者でも安心

- 少額から始められる

- 簡単に分散投資ができる

- 馴染みのある証券会社や銀行で購入が可能

- デメリット(注意点)

- 下落市場に弱い

- 運用成績に関わらず手数料を徴収される

- 1000万円を1億円にするための期間

年間利回り4%の場合59年

投資信託はSBI証券や楽天証券などの馴染みのある証券会社や銀行などでの購入が可能。一度証券会社や銀行がチェックをした商品ですので、一定の安心感はあります。

また投資信託は多くの投資家から出資を得られるため、投資家一人ひとりが負担する投資額も少なく100円からの出資も可能で、運用開始までのハードルが低いという点もメリットとなるでしょう。

ただし、投資信託では高度な投資戦略の使用が原則許されていないため、投資対象の市場が下落相場にある場合は連動して運用成績もマイナスになってしまうという傾向にあり、期待利回りは3-4%程度と低めです。

また投資信託の場合は運用の成績に関わらず、毎日手数料を徴収されます。徴収される手数料率は低いものの、それでも毎日徴収されてしまいますから、出資前には運用成績に見合った手数料率かどうかの見極めも重要です。

投資信託では国内外の株式、債券、不動産など、様々な金融商品の購入可能です。

下落相場には弱いものの、分散投資をするための選択肢は豊富にありますので、リスクの分散のためにもポートフォリオに是非取り入れたいですね。

投資信託についての詳細は以下の記事で紹介していますので、是非参考にしてください。

売却益と配当金で利益獲得を目指す「株式投資」

株式投資では企業が発行した「株式」を投資家が直接売買し、配当金や株主優待、売却益から利益を得ます。

- 期待利回り:4-5%

- メリット

- 配当金・株主優待・売却益で利益を得られる

- 手数料が安くつく

- 投資や金融・経済の知識がつく

- デメリット(注意点)

- 運用を自分で行う必要がある

- 豊富な経験と知識が必要になるため投資初心者には難易度が高い

- 値動きをチェックする必要があるので手間がかかる

- 1000万円を1億円にするための期間

年間利回り5%の場合48年

企業は事業の資金集めのために「株式」を発行します。投資家はその株式を購入することで「株主」となり、配当金や株主優待といった利益を得ることができるのです。また買った株式を売買することで、売却益から利益を得ることも可能。株式投資では「配当金」「株主優待」「売却益」から利益を得られる魅力的な投資先なのです。

ただし、株式投資は自力で運用をしなくてはいけないため、適切なタイミングで売買するための豊富な知識と経験、そして値動きを監視できる手間と時間が必要となり、投資初心者には難易度が高くなってしまうという注意点もあります。

株式投資は最低投資額が10万円~とプロに運用を任せられる投資信託に比べると高額ですが、手数料は売買時に徴収される「売買手数料」のみ。また投資や金融・経済の知識がつくというメリットもありますので、勉強という意味もかねて資金に余裕のある方は積極的に運用をしてみることをおすすめします。

株式投資についてはこちらの記事で詳しく解説しています。おすすめの投資手法もご紹介していますので、ぜひ参考にしてください。

1000万円を1億円にするためのポートフォリオ

では、1000万円を1億円にするためのポートフォリオを見てみます。

1000万円が手元にある方に関しては、まずは出資金のすべてをヘッジファンドに預けてみることも可能です。

| 資産運用先 | 割合 |

| ヘッジファンド | 100% |

ヘッジファンドの最低投資額は500~1000万円。まずはヘッジファンドにすべての資金を預け、分散投資ができるくらいの十分な利益がでるまで待ちます。

ヘッジファンドでの運用で利益を得て資金に余裕が出てきたたら、以下のようなポートフォリオで資産運用をするのが理想的です。

| 資産運用先 | 割合 |

| ヘッジファンド | 50% |

| 投資信託 | 30% |

| 株式投資 | 10% |

| 個人向け国債 | 10% |

ヘッジファンドでもファンドマネージャーが高度な戦略の駆使や分散投資を行うので、十分にリスクを回避することは可能です。それでも各ヘッジファンドが扱っていない投資先に投資信託を通じて投資をすることで、リスクの分散をより高めることが可能になります。

例えば先ほどご紹介した「ハイクア・インターナショナル」の投資対象はベトナムの企業(新興国)となりますので、投資信託では日本やアメリカなどの先進国を投資対象とする銘柄に出資をするなど、異なる性質の銘柄・地域・時期に分散して投資をすると良いでしょう。

株式投資については、投資・金融・経済の知識を付けるという意味で資金の一部を運用しましょう。うまくいけば4-5%の利回りがありますので、資金のうち10%程度は出資できると良いですね。

個人向け国債は「元本確保」の金融商品です。元本確保とは、金融商品の発行元が破綻したり、投資家が途中解約をしない限りは元本が保証されているというもの。例えば個人向け国債の場合は国(日本)が発行元となりますが、日本が破綻する可能性は非常に低いです。個人向け国債の場合、利回りは0.39-0.05%と低いですが、投資家が途中解約しない限りは元本が保証されていますので「資金の保全」を目的に利用をすると良いでしょう。

個人向け国債については以下の記事で詳しく解説していますので是非どうぞ。

1000万円を1億円にするために知っておきたい投資知識

ここでは、1000万円を1億円するために知っておきたい投資知識をご紹介します。

詳しく見ていきましょう。

リスクとリターンは比例する

投資の世界で「リスク」とは価格の振れ幅のことを指し、値動きの幅が大きいことを「リスクが大きい」といい、値動きの幅が小さいことを「リスクが小さい」と言います。また「リターン」は投資をすることで得られる利益のことを指し、このリスクとリターンは比例しており、リスクが大きければ大きいほどリターンも大きいと言われています。

投資を始める場合、ついつい「リターンがいかに大きいか」や「リスクがいかに小さいか」に目が行きがちです。

しかし、例えばリターンの大きいFXや暗号資産は運用成績がプラスになれば利益も多いですが、だからと言ってリスク対策を何もせずに運用に失敗すると大損を出してしまい精神的にも追い込まれてしまう可能性もあります。

反対に、リスクを一切負いたくないからと「元本保証」「元本確保」の定期預金や国債に資金を預けていても、利率が低くお金はなかなか増えていきません。

投資を始める際にはご自身の「リスクの許容範囲」と「どのくらい利益を得たいか」のバランスを見て、どの金融商品に出資をするかを判断できると良いですね。

投資の前準備「余裕資金」を把握する

投資は「余裕資金」で行うことが推奨されています。「余裕資金」とは、全体の資金から「生活費」と「生活防衛費」を引いて残った資金を指します。

- 生活費

日常生活で使う資金 - 生活防衛費

近い将来使い道が決まっている資金

投資は使い道の決まっておらず、マイナスとなっても支障のない「余裕資金」で行うようにしましょう。

同じ利回りでも「複利運用」なら利益は倍増

投資を行う際は「複利運用」をしましょう。「複利運用」とは、資産運用で得た利息を元本に含めてさらに運用することで、利息が利息を生んでふくらんでいく効果を言います。

反対に、資産運用で得た利息を元本に含めることなく受け取り、元本は毎回同じ額で運用をすることを「単利運用」と言いますが、「複利運用」と「単利運用」で同じ額・同じ期間運用した場合、お金の増え方にどのような違いがあるのかを見てみましょう。

元本1000万円を20年間10%の利回りで運用した場合を比較してみます。

| 年数 | 単利運用 | 複利運用 | 利息の差額 |

| 1年 | 1,100万円 | 1,100万円 | 0 |

| 10年 | 2,000万円 | 2,593万円 | 593万円 |

| 15年 | 2,500万円 | 4,177万円 | 1,677万円 |

| 20年 | 3,000万円 | 6,727万円 | 3,727万円 |

この通り、運用を始めてからの5年間には大きな差は無かったものの、10年目以降から差が大きくなり始め、20年後には複利運用の場合の総資産額(元本+利益)が単利運用をした場合の2倍以上になっていることが分かりますね。

このように「単利運用」と「複利運用」では利息の額に大きな違いがあります。「複利運用」は利息をすぐに受け取れないというデメリットはありますが、そもそも投資は長期運用が基本です。是非「複利運用」を利用して効率よくお金を増やしていきましょう。

値動きの異なる市場・銘柄に「分散投資」

投資では「分散投資」を行うことで、リスクを分散させることができます。

具体的には、以下のように値動きの異なるもので分散投資をすることで、例えば株式市場を投資対象とする銘柄Aと、反対の値動きをする債券Bを分散投資することで、どちらかがマイナスになってもどちらかでプラスの成績になるなど、リスクを平均化することが可能になります。

- 銘柄:

株式・債券・不動産・REIT など - 地域:

国内と国外・アジアと欧州・先進国と新興国 など - 通貨:

円・ドル・元・ウォン・ユーロ・ポンド など - 時期:

定期的に積み立てを行う

投資先を分散することで、ポートフォリオ全体の大きな値動きを抑え、リスクを軽減することができるのです。

1000万円を1億円に増やすシミュレーション

ここまで「1000万円を1億円にする」ために、様々なことを解説してきました。

そこでこの章では、これまでの解説の内容を活かして実際に1000万円を1億円にするためのプランを立て、1億円を達成するまでの道のりを再現してみます。

1000万円を1億円にするためのプランの概要は以下の通り。

●資金を「生活費」「生活防衛費」「余裕資金」に分ける

|

●運用先とポートフォリオを決める

|

●投資スタート

|

●1年目|結果・ポートフォリオの見直し

|

●20年目|結果・ポートフォリオの見直し

|

●25年目|結果・ポートフォリオの見直し

|

●30年目|達成!1000万円を1億円に

本来市場の値動きは上下し、利回りも毎年変化をしますが、今回は利回りが確定していると仮定します。また手数料なども除外して複利運用でシミュレーションを行います。

それでは詳しく見てみましょう。

資金を「生活費」「生活防衛費」「余裕資金」に分ける

まずは資金を「生活費」「生活防衛費」「余裕資金」に分けましょう。

今回は「1000万円を1億円に」がテーマですので、全体の資金から「生活費」と「生活防衛費」を引いて残った資金1000万円が「余裕資金」ということにします。

運用先とポートフォリオを決める

次に、ポートフォリオを決定します。

先ほどご紹介した通り、ヘッジファンドの最低投資額は500~1000万円からが相場です。またヘッジファンドだけでも、ファンドマネージャーが状況を見て分散投資をしてくれます。下落相場にも強いヘッジファンドでは効率よく利益を得ることが可能ですので、ここではヘッジファンド100%でシミュレーションしてみます。

| 資産運用先 | 利回り | 割合 | 出資額 |

| ヘッジファンド | 1% | 100% | 1000万円 |

今回は年間10%の利回りが期待できるヘッジファンドで運用をしたと仮定しましょう。

運用先とポートフォリオが決定したら運用開始です!

1年目|結果・ポートフォリオの見直し

1年間運用した結果、100万円の利益を得ることができました。

| 資産運用先 | 利回り | 割合 | 出資額 | 利息 |

| ヘッジファンド | 10% | 100% | 1000万円 | 100万円 |

| 利息合計 | 100万円 | |||

| 利息合計+ 各元本額 |

1100万円 | |||

運用をしばらく続けてみます。

20年目|結果・ポートフォリオの見直し

運用を開始して20年が経ちました。

利回りが20年間継続して10%だった場合、利息は5200万円に大きくなっている計算です。

| 資産運用先 | 利回り | 割合 | 出資額 | 利息 |

| ヘッジファンド | 10% | 100% | 1000万円 | 5700万円 |

| 利息合計 | 5700万円 | |||

| 利息合計+ 各元本額 |

6700万円 | |||

元本と合わせると資金は6700万円と少し余裕が出てきましたので、11年目からは分散投資をしてみたいと思います。

先ほどの章でご紹介した通り、以下のようなポートフォリオで分散投資を行いましょう。

| 資産運用先 | 利回り | 割合 | 出資額 |

| ヘッジファンド | 10% | 50% | 3350万円 |

| 投資信託 | 3% | 30% | 2010万円 |

| 株式 | 4% | 10% | 670万円 |

| 国債 | 0.39% | 10% | 670万円 |

25年目|結果・ポートフォリオの見直し

20年目のときに組んだポートフォーリオの各利回りが5年間維持していた場合、利息は2483万円に大きくなっている計算です。

| 資産運用先 | 利回り | 割合 | 出資額 | 利息 |

| ヘッジファンド | 10% | 50% | 3350万円 | 2000万円 |

| 投資信託 | 3% | 30% | 2010万円 | 320万円 |

| 株式 | 4% | 10% | 670万円 | 150万円 |

| 国債 | 0.39% | 10% | 670万円 | 13万円 |

| 利息合計 | 2483万円 | |||

| 利息合計+ 各元本額 |

9180万円 | |||

各運用先の出資額(元本)と合計すると、9180万円にもなります。資金は順調に大きくなっていますので、このままのポートフォリオでさらに運用をします。

30年目|達成!1000万円を1億円に

20年目のときに組み直したポートフォリオで運用を続けた結果、投資を始めて30年目でついに1億円を達成することになります。

| 資産運用先 | 利回り | 割合 | 出資額 | 利息 |

| ヘッジファンド | 10% | 50% | 3350万円 | 5400万円 |

| 投資信託 | 3% | 30% | 2010万円 | 700万円 |

| 株式 | 4% | 10% | 670万円 | 320万円 |

| 国債 | 0.39% | 10% | 670万円 | 27万円 |

| 利息合計 | 6447万円 | |||

| 利息合計+ 各元本額 |

1億2200万円 | |||

1000万円を1億円にするには大変長い時間がかかります。しかし、諦めずにコツコツと運用を行うことで、無事1000万円を1億円にすることができました。

今回のシミュレーションは、30年間利回り固定・手数料の徴収をしていないなどの条件で計算しましたので、値動きに波があり、手数料を徴収される現実ではもう少し時間がかかるかもしれません。しかし、このようなリアルに近い運用のシミュレーションを見ることで、皆さんの資産運用のプランがイメージしやすくなったのではないでしょうか?

このシミュレーションプランが皆さんの参考になれば幸いです。

1000万を一億円にする方法まとめ

今回は「1000万円を1億円にする方法」をメインテーマに、

- 1000万円を1億円にするには何年かかるのか?

- 1000万円を1億円にするためのおすすめの運用先

- ポートフォリオ例

- 投資知識

について解説した上で、これらを駆使して実際に1000万円が1億円に達成するまでのシミュレーションプランを見ました。

1000万円を1億円にするには30年という長い時間がかかりますが、1番始めの章でご紹介したように、投資で1億円を達成した意外と身近なあの人は、こうしている今もコツコツと運用を続けているかもしれません。

この記事を読んで、今若い方はもちろん50代60代の方も、老後の豊かな生活・そして家族のためにも、すぐにでも資産運用を始めるべきだということに気づいていただければ幸いです。

1000万円を1億円にするための近道として、筆者はヘッジファンドをおすすめしています。以下の記事では、ヘッジファンドについてのより詳しい解説や、今回ご紹介した「ハイクア・インターナショナル」を含む日本のおすすめヘッジファンドをランキング形式で解説していますので、是非あわせてご確認ください。