2019年に話題になった「老後2000万円問題」。簡単に言えば、老後の資金として2000万円もの不足金を公的年金以外で補っていく必要があるといった金融庁が出した試算のこと。

では現在貯金が2000万円ある方は、この問題は解決したと言えるのでしょうか。結論から言うと、老後資金は2000万円では足りないため、投資による資産運用をするべきです。

本記事では、

などをシュミレーションも交えながら徹底的に解説します。それでは、本記事をきっかけに2000万円の資産運用へ向けて一歩を踏み出しましょう!

おすすめの運用方法8選をすぐに見たい方はこちらからどうぞ。

※クリックで該当見出しにジャンプします

目次

貯金じゃだめ?2000万円を資産運用するべき理由

「運用に失敗したら怖いし、2000万円は資産運用せず元本保証の銀行に貯金しておこう」という方もいるでしょう。

しかし資産運用せず、貯金2000万円をただ寝かせておくのにも大きなリスクがあるのをご存知ですか?

2000万円を貯金ではなく資産運用するべき理由は、4つあります。

ひとつずつ見ていきましょう。

「老後2000万円問題」2000万円以上必要になる可能性も

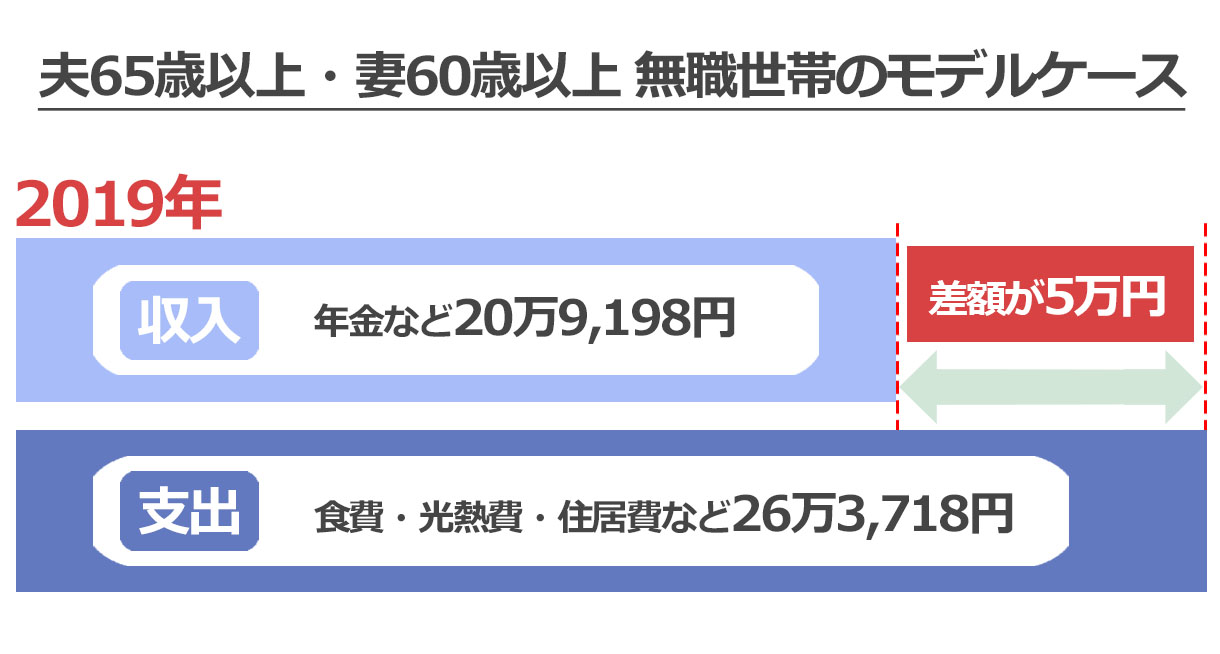

2019年金融庁から発表された、いわゆる「老後2,000万円問題」は、皆さんもきっと記憶に新しいはず。

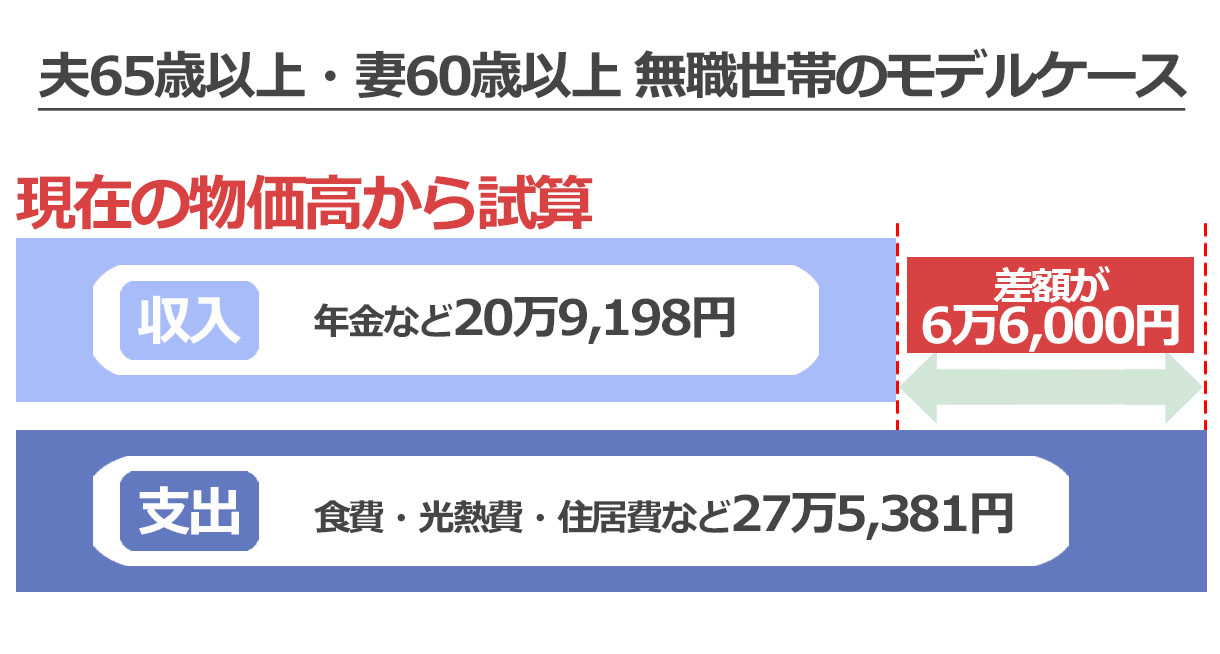

「老後2,000万円問題」とは

2019年に金融庁の金融審議会「市場ワーキング・グループ」の報告書に掲載された試算の報告。

収入と支出の差である不足額約5万円が毎月発生する場合には、20 年で約 1,300 万円、30 年で約 2,000 万円の取崩しが必要になる。

簡単に説明すると、

高齢夫婦無職世帯の生活費は、1ヵ月あたり約26.3万円がかかると言われています。

対して年金年収は20.9万円なので、1ヵ月あたり約5万円の不足が生じることに。

つまり、老後が20年だった場合は約1,300万円、30年だった場合は約2,000万円もの赤字がでるという試算が報告されました。

1300万円~2000万円もの不足金を公的年金以外で補っていく必要があるといった金融庁からの発表は、いわゆる「老後2,000万円問題」として話題を集めました。

しかし、この試算報告が発表されて4年が過ぎた現在、止まらない物価高騰の影響で不足金は当時の2000万円をゆうに超えるとの指摘も。

経済評論家の加谷珪一氏の試算によると、当時の年金収入が続くと仮定して現在の物価高をあてはめた場合、老後30年で約2400万円もの資金が必要になることがわかったのです。

支出:27万5381円ー収入:20万9198円=差額:6万6183円

差額:6万6183円×30年=不足:2382万5880円

今後も物価高騰の長期化が懸念されていることに加えて、少子高齢化による年金の引き下げなど、物価に対して収入が少なくなっていく可能性も考えられます。

また、老後に旅行や趣味などの時間を楽しみたいなど、このモデルケースより支出が増えることも視野に入れると、老後資金は2000万円よりも多くの資金が必要になることがイメージできるのではないでしょうか。

なぜ銀行の貯金ではだめなのか?

岸田政権では、「貯蓄より投資」を推奨しています。

貯蓄から「貯蓄から投資へのシフトを大胆・抜本的に進め、投資による資産所得倍増を実現する」と表明。

NISAの充実化や金融経済教育の推進など、国をあげて投資のしやすい環境を整備しています。

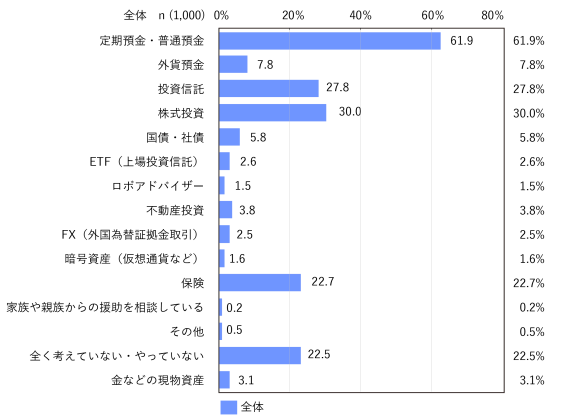

しかし、「お金のデザイン」(東京)(東京)が2022年に全国の50~70代の男女1000人(保有金融資産1億円未満)を対象に行った調査によると、老後の資金のために銀行の定期預金と普通預金を活用していると答えたのが全体の約62%にものぼるのが現状です。

(引用:お金のデザイン)

また、投資の印象について聞いたところ、ネガティブな意見が目立ちました。

- 「リスクがあるものに頼る気はしない」

- 「リスクが高く、ギャンブル性が高い。」

- 「よく知らないので、投資しようと思えない」

- 「 投資は怖いイメージで貯蓄の方が良いと思う」

- 「現在の日本では投資は不安のほうが強い」

- 「貯金がなくなったら困るから」 など

この調査が行われた当時50~70代の方は、バブル時代全盛期の1985年当時10~30代。

バブル時代全盛期の当時、ご両親やご本人が銀行にお金を預けて金利だけで利益を得た経験のある方や、投資に対して悪いイメージある方がこのような意見を出されていることが予想できます。

しかし、超低金利時代・少子高齢化社会による年金の引き下げ・物価高騰がつづく現代でも、同じことが言えるのでしょうか?

なぜ銀行の貯金ではリスクがあるのか、続けて解説します。

超低金利時代で銀行の預貯金では利回りを期待できない

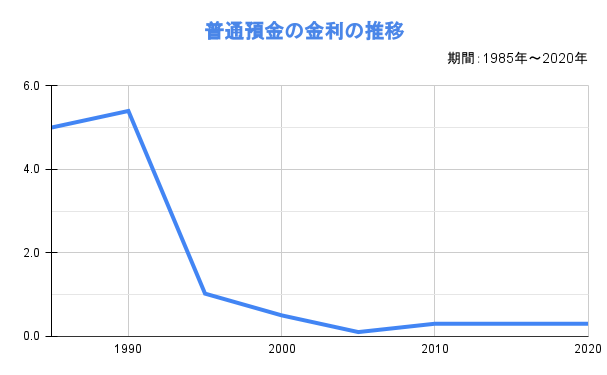

銀行の普通預金の金利が5%を超えていたバブル時代。

銀行や郵便局にただ「預けているだけ」で資産が増えていきました。

この当時の記憶から、「銀行に預けておけば安心だし、金利でお金が増えていく」というイメージを持たれている方が多いのではないでしょうか。

しかし、バブル経済が崩壊後、日本銀行は「ゼロ金利政策」を敢行し、現在までつづく超低金利時代に突入。

バブル時代に5%もあった金利は、現在もっとも高い金利で0.2%程度にも落ち込みました。

(引用:日本銀行)

例えば、2000万円を1年間普通預金に預けた場合を比較すると、1985年には100万円もの利息を受け取れていたのが、現在では良くても4万円しか受け取れないということになるのです。

| 1985年 | 2023年 | |

|---|---|---|

| 金利 | 5% | 0.2% |

| 1年後 | 100万円 | 4万円 |

| 総額 | 2,100万円 | 2,004万円 |

更に、銀行の普通預金にお金を預けた場合、お金が増えないどころかインフレの影響で資産が減ってしまう可能性もあります。

銀行の預貯金はインフレの影響を受けるリスクがある

物価上昇がつづく昨今、銀行の預貯金ではインフレの影響を受ける可能性があります。

インフレ(インフレーション)/ デフレ(デフレーション)とは

インフレ(インフレーション)とは、モノの価値がお金の価値より高くなることを指し、対してデフレ(デフレーション)とは、物価が下がり続けて、お金の価値が上がる状態のことを言います。

例えば、モノの価値が上がり、100円で買えたリンゴが200円になってしまう状態がインフレです。

反対に、100円で買っていたリンゴが50円で買える状態がデフレということになります。

デフレの時代においてはお金の価値が上がっているので、「現金は最強の投資対象」などと言われてきましたが、インフレ時代ではまったく逆の状態になります。

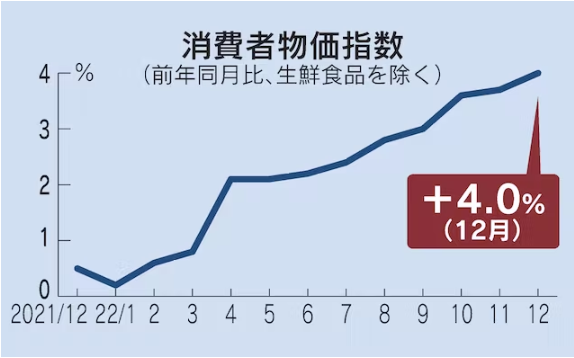

インフレがつづく昨今ですが、2022年4月の物価上昇率は日銀が掲げる物価目標の2%を達成し、12月にはなんと4%にも到達しました。

(引用:日本経済新聞)

インフレが進んでいる場合、銀行の預貯金だけで資産を管理している人は、物価が上昇した分だけその資産を失うということになります。

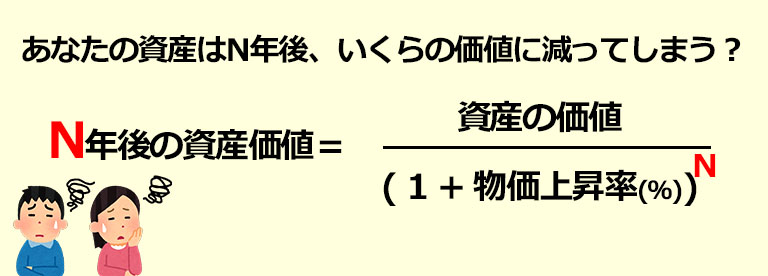

2023年は物価の上昇率は約2~3%に鈍るとの予測がされていますが、仮にこの先10年間の物価上昇率が2%だったとし、資産が2,000万円あった場合、この資産が10年後にはいくらに減ってしまうのかを以下の計算式に当てはめて計算しました。

すると2000万円の実質価値は1600万円にも下がることになり、400万円は使ってもいないのに自然と価値が失われてしまうことがわかりました。

約400万円を失わないためには10年間、2%の金利を維持する必要がありますが、現時点で銀行の普通預金の金利は良くても0.2%ですから、これを補うことができません。

せっかく手にした2000万円がインフレの影響を受けて減ってしまうともったいないので、銀行の預貯金よりも利回り率が高い資産運用をする必要があるということなのです。

ここで補足なのですが、インフレ率2%がつづくと仮定して、資産運用をした場合にどのような影響がでるのか、実質的な資産価値を計算してみました。

| 実質 利回り |

利回り2%で運用 | 利回り4%で運用 | 利回り10%で運用 |

|---|---|---|---|

| 2-2=2% | 4-2=2% | 10-2=8% | |

| 1年 | 2,000万 | 2,040万 | 2,160万 |

| 5年 | 2,000万 | 2,208万 | 2,938万 |

| 10年 | 2,000万 | 2,437万 | 4,317万 |

| 20年 | 2,000万 | 2,971万 | 9,321万 |

利回り2%で資産運用した場合、資産価値が目減りするのを防いではいるものの、資産は全く増えていきません。

一方、利回り4%で運用した場合と10%で運用している場合は、どちらもインフレ率を吸収できている上に、利回り率が高ければ高いほど実質的な資産価値を安定的に増やせていけることがわかりますね。

このように、資産運用をするにしても、利回り率によってはインフレの影響が将来の資産額にも大きく関わってくることをおわかりいただけたはずです。

2000万円あっても11年しか暮らせない

皆さんは、2000万円があったら何年暮らせると思いますか?

2021年に総務省が発表した「家計調査 家計収支編」では、単身世帯の1か月あたりの平均消費支出は約15万円。

内訳としては以下の通りです。

| 食費 | 38,410円 |

|---|---|

| 住居 | 22,116円 |

| 光熱・水道 | 11383円 |

| 交通・通信 | 18,856円 |

| 保険医療 | 7,625円 |

| 教養・娯楽 | 17,106円 |

など

この調査では持ち家率が56.1%と高く、住居費の平均額が低くなっています。

では、20歳から単身世帯になったとして、持ち家があり、娯楽や趣味をあまり楽しまず、大きな病気もなく月15万円でつつましやかに生活をした場合、2000万円で何年暮らせるのでしょうか。

2000万円 ÷ 180万円(平均消費支出15万円×1年) = 約11年

答えは、約11年、31歳まででした。

今から110年くらい前、1900年ごろの世界の平均寿命は31歳。

この時代なら十分な額だったかもしれません。

では、現在の日本の平均寿命まで生きると仮定した場合、いくら必要になるのでしょうか。

2021年に厚生労働省から発表された日本人の平均寿命は、男性が81歳、女性は87歳です。

仮に85歳まで生きると仮定した場合、20歳から65年は暮らせるお金が必要になります。

平均消費支出15万円 × 65年 = 約1億1700万円

前述のようにつつましやかに生活したとしても、65年で約1億7000万円が必要だということがわかります。

以下の表は、同じ条件で計算した場合、85歳までにいくら必要なのかを年齢別にまとめた表です。

| 現在の年齢 | 85歳まであと | いくら必要? |

|---|---|---|

| 20歳 | 65年 | 1億1,700万円 |

| 30歳 | 55年 | 9,900万円 |

| 40歳 | 45年 | 8,100万円 |

| 50歳 | 35年 | 6,300万円 |

| 60歳 | 25年 | 4,500万円 |

| 70歳 | 15年 | 2,700万円 |

| 80歳 | 5年 | 900万円 |

何度も言いますがこの条件は、20歳から単身世帯になったとして、持ち家があり、娯楽や趣味をあまり楽しまず、大きな病気もなく月15万円でつつましやかに生活をした場合です。

ほとんどの方の場合、家族がいる方や、持ち家の無い方、娯楽や趣味などを楽しみたい方など、1か月の支出額がこの平均額よりかかる方のほうが多いことを忘れてはいけません。

「人生100年時代」とも言われる昨今、2000万円を手にしたからと言って、投資などで収入を得る準備もしないまますぐ仕事を辞めてしまったりするのは危険と言えるでしょう。

2000万円で資産運用を行うメリット

また、2000万円で資産運用を行うメリットとして、以下の2つが挙げられます。

それぞれ見ていきましょう。

早期リタイア(FIRE)ができる

近年、新たなライフスタイルとして注目される「FIRE」。

端的に言えば経済的自由を得て、生活のための仕事から解放されることです。

では、2000万円があればFIREも可能なのでしょうか?

詳しく見ていきましょう。

FIREとは?

FIREとは、「Finanncial Independence Retire Early」の頭文字から作られた言葉で、日本語では「経済的自立と早期リタイア」と訳されます。

元々は欧米を中心に流行していた考え方でしたが、近年では日本でも注目されるように。

FIREも従来の早期リタイアも、より自由な生活を送ることを目的として、定年を待たずにリタイアする点は同じですが、FIREの場合は一生暮らすのに困らないような億万長者になることがリタイアの前提ではない点です。

FIREにおける早期リタイアでは、生活費などを減らして投資を増やし、投資による収入(不労所得)を得ることでFIREの実現を目指します。

FIREに必要な資産はいくら?

FIREを実現するために必要な資産は、年間支出の25倍。

これは、アメリカの大学の論文をもとに「4%ルール」が根拠とされ、資産を年4%で運用し、増えた4%分を切り崩して生活すれば、資産が目減りしないという考え方に基づいています。

| 年間支出(月) | FIREに必要な資産 |

|---|---|

| 80万円(6万7,000円) | 2,000万円 |

| 100万円(8万3,000円) | 2,500万円 |

| 200万円(17万円) | 5,000万円 |

| 300万円(25万円) | 7,500万円 |

| 400万円(33万円) | 1億円 |

つまり理論上は、年間支出80万円(月6万7000円程)で生活できる場合、2000万円があれば利回り4%が期待できる投資運用をすることでFIREを実現することができるのです。

ちなみに、FIREには大きく分けて「フルFIRE」と「サイドFIRE」があります。

「フルFIRE」はこれまでの説明のように、仕事を完全に辞めて不労所得だけで生活することを指します。

一方「サイドFIRE」は、不労所得を得ながらもある程度は働いて収入を得ながら生活することを言います。

2000万円があればフルFIREができることが先ほどの検証でわかりましたが、

「生活費が月6万7000円では生活が厳しくなる」

「仕事を辞めてしまうのは、万が一の時に不安」

「せっかく積み立てた退職金がもったいない」

という方は、時短勤務を選んだり、好きな仕事を選んだりと、自由度の高い働き方で収入を得ながら「サイドFIRE」を選択するのもいいですね。

フルFIREはもちろんですが、サイドFIREを選択したとしても、生きるための主な資金は「あなた」ではなく、「お金」が働いて作ってくれますから、精神的余裕が生じるのは言うまでもありません。

FIREを叶えるための理想的な投資先は、低リスクでリターンが大きいもの。

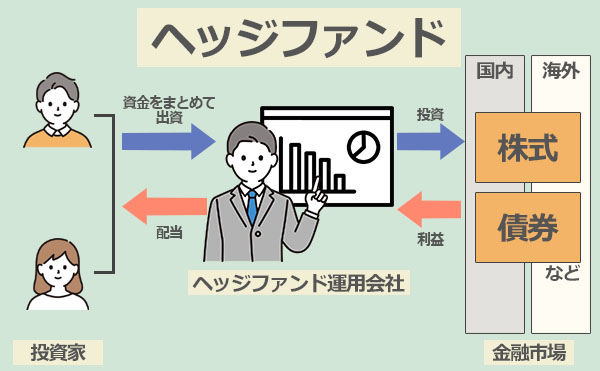

ズバリFIREを実現するためのおすすめ投資先はヘッジファンドです。

ヘッジファンドは、投資銀行や証券会社の運用部門出身のプロが、顧客の資金を預かり代わりに管理運用をしてくれる投資先。

プロによるリスクヘッジを行いながら、最大限利益を追求します。それは、ヘッジファンドの収益源が成功報酬だからです。

つまり、ヘッジファンドは運用で稼げば稼ぐほど収入が大きくなります。もちろんその分顧客資産も増えるのでwin-winという訳です。

中には10年以上、平均10%以上の運用利回りを叩き出しているBMキャピタルというファンドも存在します。

ヘッジファンドについてより詳しくはこちらで解説しているので、参考にしてみてください。

効率的に資産を増やせる|運用シミュレーション

基本的に資産運用は、投資金額が多ければ多いほど効果的です。

投資元本の大きさと利益は比例しますので、同じ利回りで資産運用するにしても、少額投資より何倍も高い投資効率で資産運用をすることができるのです。

例えば、1万円と2000万円を投資した場合、1%値上がりしたときの利益を比較してみましょう。

| 1万円投資 | 2,000万円投資 | |

|---|---|---|

| 1%値上がりしたときの利益 | 100円 | 20万円 |

同じ1%の値上がりでも、1万円を投資した場合には100円しか受け取れなかった利益は、2000万円を投資した場合、20万円もの利益を受け取れることが分かります。

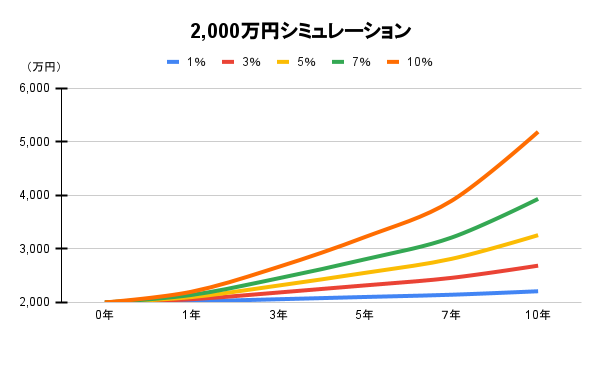

またこちらは、利回り別に2000万円を10年間資産運用した場合のシミュレーションを表と図にしたものです。

| 利回り | 1年後 | 3年後 | 5年後 | 7年後 | 10年後 |

|---|---|---|---|---|---|

| 1% | 2,020万円 | 2,060万円 | 2,102万円 | 2,144万円 | 2,209万円 |

| 3% | 2,060万円 | 2,185万円 | 2,318万円 | 2,459万円 | 2,687万円 |

| 5% | 2,100万円 | 2,315万円 | 2,552万円 | 2,814万円 | 3,257万円 |

| 7% | 2,140万円 | 2,450万円 | 2,805万円 | 3,211万円 | 3,934万円 |

| 10% | 2,200万円 | 2,662万円 | 3,221万円 | 3,897万円 | 5,187万円 |

2000万円を利回り1%で運用した場合でも、10年後には209万円もの利益を受けとることができ、利回り高めの7%で運用した場合、10年後には資産が約2倍の4000万円近くにもなることが分かりますね。

このように2000万円という大きな金額で資産運用を行う場合、運用利回りが1%や3%と低くても、効率的に利益を得る事ができる上に、積極的な運用をした場合はより高い利益を期待することができるのです。

結論|効率的に資産を増やすために資産運用をするべき

ここまでの解説から結論として、

効率的に将来のための資産を増やすためにも、2000万円あったら資産運用をするべきだということがお分かりいただけたはずです。

2000万円あったら資産運用をするべき理由

- 「老後2000万円問題」は今後2000万円以上必要になる可能性も

- 超低金利時代で銀行の預貯金では利回りを期待できない

- 銀行の預貯金はインフレの影響を受けるリスクがある

- 2000万円あっても11年しか暮らせない

次の章ではいよいよ、2,000万円の資産運用方法をご紹介します。

投資者タイプ別!2000万円の資産運用方法8選

一人ひとり性格や考え方が異なるように、資産運用ポリシーも投資家によって異なります。

ここでは以下の4つの投資者タイプに分けて2000万円のおすすめの運用方法をご紹介。ご自身のタイプに適した投資先をチェックしてみましょう。

1.手間がかかっても身近な商品から始めたい人

最初にご紹介するのは、投資先の選定や出資後の管理に手間がかかるものの、私たちの生活に身近な運用方法です。

1-1. 不動産投資

| 期待利回り | 4%~5% |

| メリット | ・インカムゲイン、キャピタルゲインの両方の収益を狙える ・ローン利用によるレバレッジ効果が期待できる |

| デメリット | ・投資物件の選定、メンテナンスに手間がかかる ・空室リスクや災害リスク ・流動性が低い |

| 不動産投資の始め方 | 物件選定・購入して入居者を募集 ※その後の物件管理も行う |

不動産投資では、基本的に以下の二つの方法で利益を得ることが出来ます。

「インカムゲイン」所有不動産を貸し出すことにより得られる家賃収入

「キャピタルゲイン」所有不動産の価格が、購入時金額よりも上がることで得られる売却益

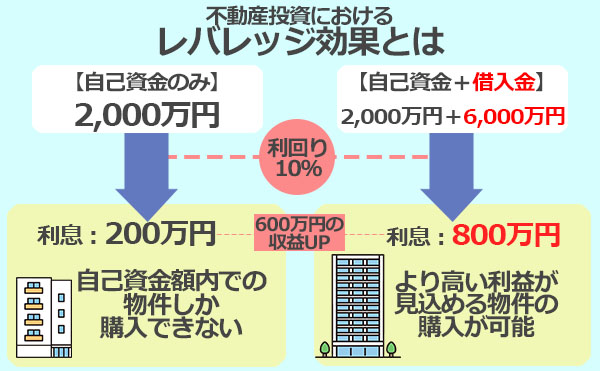

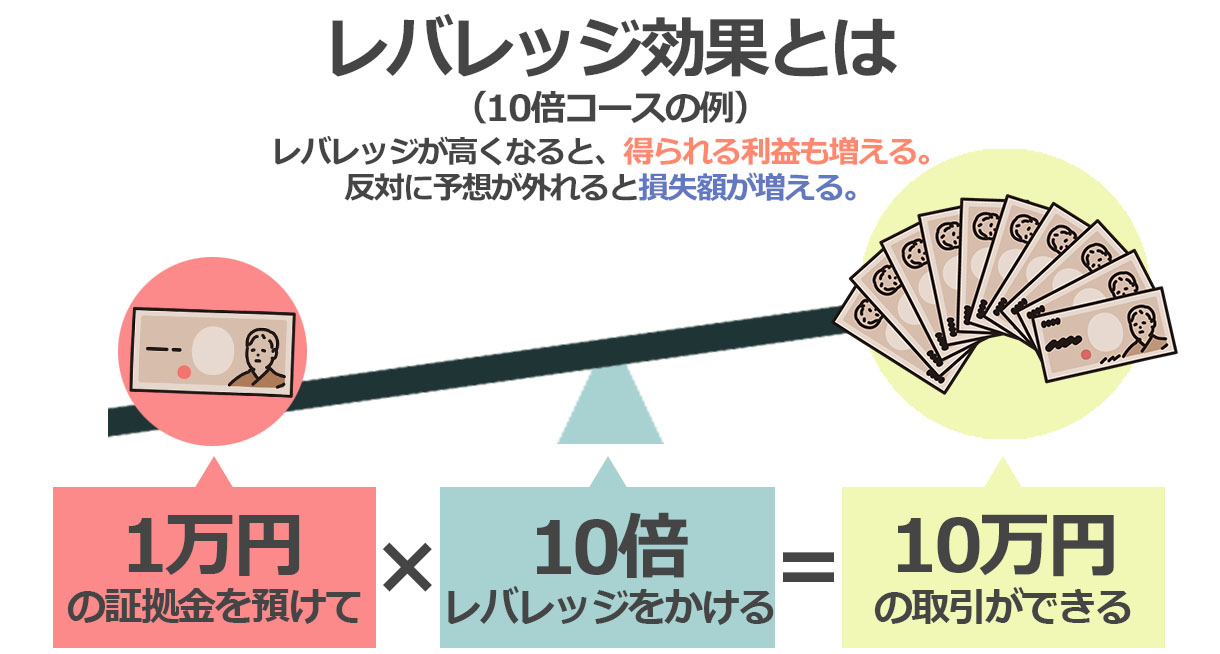

購入する不動産を担保に金融機関で住宅ローンを組めれば、限られた自己資金で投資を始めて収益性を高めるレバレッジ効果も期待できます。

レバレッジとは

自己資金と借入金を併用することで、自己資金以上の取引を行なうこと。

一方で不動産投資には、所有物件に空室が発生して利回りが低くなったり、老朽化した建物の修繕やメンテナンスに手間や費用がかかったり、売りたい時に買い手がつかなかったりなどの運用リスクもあります。

そのため購入する不動産物件を選ぶ際は、需要の高さや万一災害にあった場合に備えた保険への加入など様々な面から検討する必要があります。

1-2. 投資信託

| 期待利回り | 3~4% |

| メリット | ・手間がかからない ・少額から投資を始められる ・商品数が多い ・NISAやiDeCoの対応商品もある |

| デメリット | ・運用成績に関わらず手数料がかかる ・下落相場では利益が出にくい |

| 始め方 | 証券会社で口座開設し入金。 投資したいファンドを選んで購入。 |

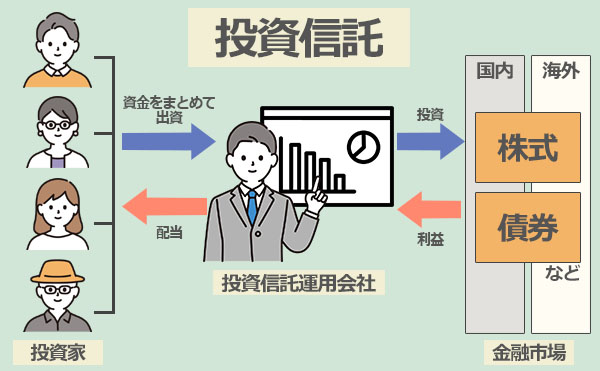

投資信託は資産運用をプロに任せられる投資方法。投資家から集めた資金をまとめてファンドマネージャーが運用し、運用利益を投資家に分配します。

出資する投資信託ファンドを選ぶ前こそ、事前の調査やポートフォリオの検討が必要ですが、出資してしまえば手間要らずで運用することが可能。

100円~1万円ほどの少額から投資可能なので、初心者や手軽に投資を始めたい人におすすめの運用先です。

投資信託にはつみたてNISAやiDeCoといった税制優遇対象商品もあるほか、債券や株式をはじめ、個人では挑戦しづらい海外ファンド等まで種類が豊富なため、自分にぴったりの投資先を選びやすいのも魅力の1つですね。

一方投資信託のマイナス点としては、下落相場では利益を出しにくいという性質と固定で掛かる手数料です。

投資信託は、TOPIXや日経平均などの「ベンチマーク(ファンドの投資対象に合った指数)」を上回ることを目標とする「相対収益」で運用されています。そのため市場全体が下落するような局面では、運用成績がマイナスになってもベンチマークを上回ってさえいれば良しとされてしまいます。

またファンドの購入時と売却時にも手数料がかかることが多く、さらに投資信託の保有期間中には「信託報酬」という手数料を支払い続けなければなりません。

この信託報酬は、下の図のように1%違うだけでも手元に残る資産額に差が出てしまうので、投資信託を選ぶ際はこのコストをどれだけ低く抑えられるかしっかり吟味する必要があります。

2.手間をかけずにハイリターンを狙いたい人向け

リターンはしっかり欲しいけど、不動産投資や投資信託のように数ある投資先を比較して購入し、購入後の運用状態にあわせて調整するのは面倒!という方にはヘッジファンドがおすすめです。

2-1. ヘッジファンド

| 期待利回り | 10% |

| メリット | ・手間がかからない ・年利10%以上の高リターンが期待できる ・絶対収益で運用 ・成功報酬制 |

| デメリット | ・最低投資額が1000万円程度と高額 ・情報集めが難しい ・引き出しに制限がかかる |

| 始め方 | ファンドに問い合わせ・面談して入金 |

ヘッジファンドも投資のプロであるファンドマネージャーが投資家から集めた資産を運用してくれるため、投資の手間がかかりません。

同じく投資のプロが運用する投資信託との大きな違いは、より高い利回りが期待できることでしょう。

ヘッジファンドは投資信託と比べて運用の自由度が高く、多種多様な運用手法が駆使できるため、下げ相場に耐性があり年利10%以上のまとまったリターンも期待できます。

また既出の通り、投資信託が「相対収益」で運用するのに対し、ヘッジファンは相場環境に関わらず常にプラスの収益を目指す「絶対収益」の方針で運用するため、相場全体の流れが良くない時でも積極的に利益を狙いに行きます。

手数料も運用で挙げた利益に対して発生する成功報酬を主な収入源としているため、運用にも自然と熱が入るという訳です。

一方でヘッジファンドは最低投資額が高いのが難点。海外ヘッジファンドは億を超える資産が必要であるため、一般の投資初心者の方は最低投資額が低めの国内ヘッジファンドから始めるのがおすすめです。

| BMキャピタル | 東大卒エリートファンドマネージャーが安全運用 |

| ハイクア・インターナショナル | ベトナムへの事業融資で利回り12% |

| アクション | トレイダーズインベストメント元代表取締役によるアクティビスト投資 |

| GFマネジメント | 日本の大型株で年間平均リターン29% |

| ストラテジックキャピタル | アクティビスト戦略で有名 |

3.安全・低リスクな分散投資先をお探しの人向け

続いては安全第一の低リスクな運用商品。元本損失リスクが非常に低い代わりに利回りも低く、資産運用効果は低いのが特徴。

そのためこれからの金融商品だけで資産運用するというよりは、リスクヘッジのための分散投資先の1つとして見当すると良いでしょう。

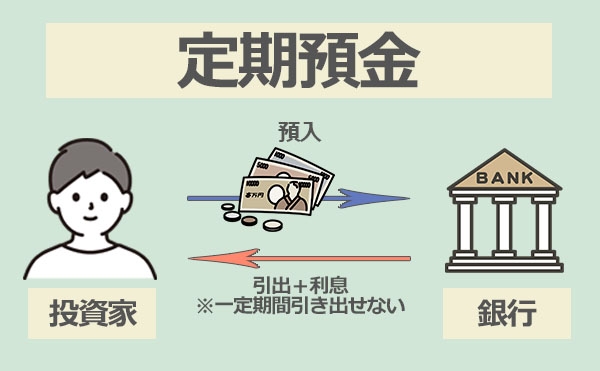

3-1. 定期預金

| 期待利回り | 0.002%~0.4% |

| メリット | ・元本保証(預金保険制度) ・手間がかからない |

| デメリット | ・金利が低くお金がほとんど増えない ・満期前に解約すると利息の利率がさらに下がる |

| 始め方 | 銀行窓口(ネット銀行はHP)で口座開設して入金 |

銀行口座へ預けた金額を一定期間引き出せない代わりに、普通預金よりも高い金利が設定されている定期預金。

万が一銀行が倒産しても、預金保険制度(ペイオフ)によって合計1000万円までの預金とその利息が保証されるため安全性の高い元本保証の金融商品です。

しかし現在多くの金融機関の定期預金の金利はたった0.002%。

2000万円を10年間預入れても利益は4000円程度です。

長期間預金しても資産の増加は期待できないため、資産が目減りしないよう他の運用方法と一緒に利用するのがおすすめです。

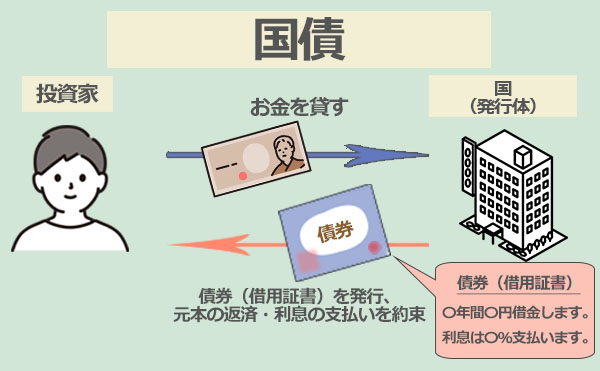

3-2. 個人向け国債

| 期待利回り | 0.05%~ |

| メリット | ・元本損失のリスクが低い ・手間がかからない ・最低金利が設定されている ・少額から投資を始められる(最低1万円から) |

| デメリット | ・利回りが低くお金がなかなか増えない ・中途換金すると直前2回分の利息が受け取れない |

| 始め方 | 取引金融機関(銀行・証券会社・郵便局など)で購入して満期を待つ |

個人向け国債とは、個人を対象に国が発行する債券のこと。投資者は証券会社や銀行などで国債を購入して満期まで保有することで、満期後に元本と利子を受取れる仕組みです。

個人向け国債には、購入時の利率が満期まで変わらない固定金利タイプ(満期3年または5年)と、半年毎に利率の見直しが行われる変動金利タイプ(満期10年)の3種類があります。

元本や利子の支払いは国が責任を持って行うため安全性が高く、また年0.05%の最低金利が保障されていることに加え、銀行や証券会社、郵便局などで最低1万円から購入できるため気軽に始めやすい金融商品です。

発行から1年経てば原則中途換金も可能ですが、その場合直近2回分の利息が引かれてしまうので注意しましょう。

4.投資知識・経験が豊富な人向け

最後は少額かつ短期間でも大きな利益を狙える資産運用商品のご紹介です。ただしリスクや投機性が高く、投資初心者にはハードルが高い投資方法でもあります。

大損をして備えていた老後資産を溶かしてしまった…なんてことにならないように、投資の専門知識をつけてしっかりリスク対策していく必要があります。

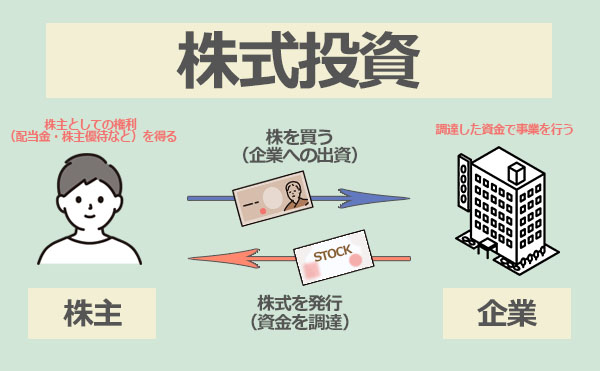

4-1. 株式投資

| 期待利回り | 4%~ |

| メリット | ・インカムゲイン、キャピタルゲインの両方の収益を狙える ・少額から投資を始められる |

| デメリット | ・値動きの幅が広く、損失を被るリスクがある ・専門知識習得や情報収集・分析に手間がかかる |

| 始め方 | 証券会社で口座開設・入金後、銘柄選んで購入 |

株式投資は企業が発行する株式を売買することで利益を狙う投資方法で、以下の2方面から収入を狙うことが出来ます。

「インカムゲイン」会社の利益の一部を株主に分配する配当金+株主優待。

「キャピタルゲイン」株価が安い時に購入し、高くなったタイミングで売却することで得られる差額分の利益。

数万円から投資できる株式も多く、自己資金が少なくても投資を始めやすいのもメリットの1つです。

株式投資は債券などと比較すると値動きが大きい分ハイリターンが期待できますが、反対に企業の業績や市場の値動きに左右されるため、値動きを正確に把握することが難しく投資リスクは高めの投資方法です。

安定的に収益を得て行くには、激しく変動する株価の動向はもちろん、経済や企業業績などの状況情報を集めて分析する必要があり、時間や投資知識が要求されるため投資初心者にはハードルが高いかもしれません。

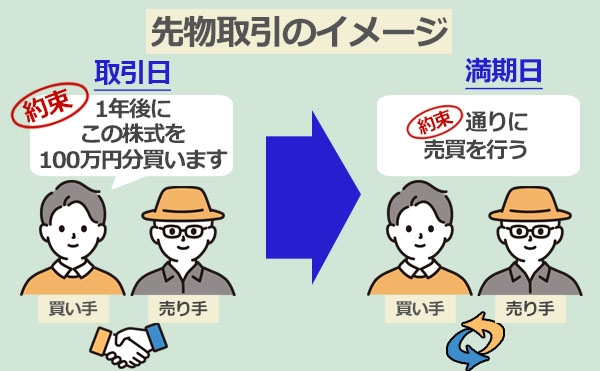

4-2. 先物取引

| 期待利回り | 5~10% |

| メリット | ・相場の上がり下がりにかかわらず利益を上げられる ・少額から投資を始められる ・レバレッジによっては高い利益を狙える |

| デメリット | ・世界情勢などによる激しい値動きが起こるリスク ・レバレッジによって損失のリスクも高まる |

| 始め方 | 証券会社に口座開設して入金~注文 |

先物取引とは、未来の予め定められた期日に、特定の商品を現時点で取り決めた価格に基づいて売買することを約束する取引です。

先物取引では「買い」だけでなく、「売り」からも取引を始めることができるため、上昇相場だけでなく下げ相場でも収益を上げるチャンスがあります。

また少額資金を担保にレバレッジ取引を行うこともできるので、少ない資産で大きな収益を得ることも可能です。

一方相場が予想とは逆に動いた場合は、レバレッジを掛けた分、元手の資金以上の損失が発生する大きなリスクも伴います。投資する際はご自身の許容リスク範囲内で取引するよう注意が必要です。

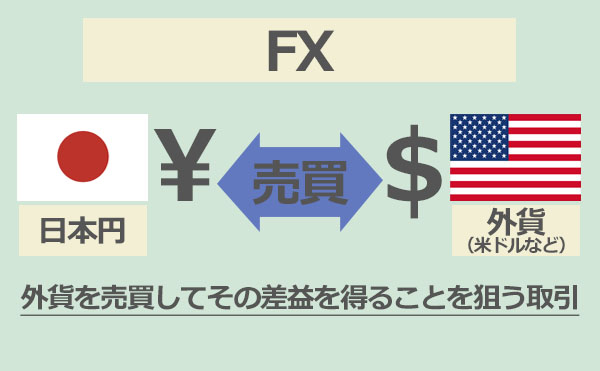

4-3. FX(外国為替証拠金取引)

| 期待利回り | 10~20% |

| メリット | ・相場の上がり下がりにかかわらず利益を上げられる ・少額から投資を始められる ・レバレッジによっては高い利益を狙える ・24時間取引が可能 |

| デメリット | ・レバレッジによって損失のリスクも高まる ・自分が見ていない間の相場が動いてしまうリスク |

| 始め方 | FX業者に口座開設して取引を始める |

FX(外国為替証拠金取引)は、円・ドル・ユーロなどの通貨を売買し、価格変動による差額で利益を狙う投資方法です。

少額の資産から手軽に始めることができ、取引は24時間取引が可能なため、仕事などで日中に時間が取れない人でも夜にゆっくり取引できます。しかし、逆を言えば自分が相場を見ていない間に価格が変動しまうというリスクも伴います。

またFXも先物取引と同様、レバレッジの倍率を高めるほど少ない元手で大きな利益が期待できる代わりに、損失が出るリスクも大きくなります。

そのため目標リターンや資金力を踏まえて自分に合った損切ルールを設けるなどの対策をすることが大切です。

このようなハイリスク・ハイリターンの投資方法では、高利回りが狙える代わりに資産の損失リスクが大きくなる上、値動きが激しいために精神的なストレスを抱えやすい傾向にあります。

2000万円のおすすめ投資先【筆者ポートフォリオ公開】

これまで様々な2,000万円の運用方法を紹介しましたが、筆者の投資経験を通しておすすめしたいのはヘッジファンドです。

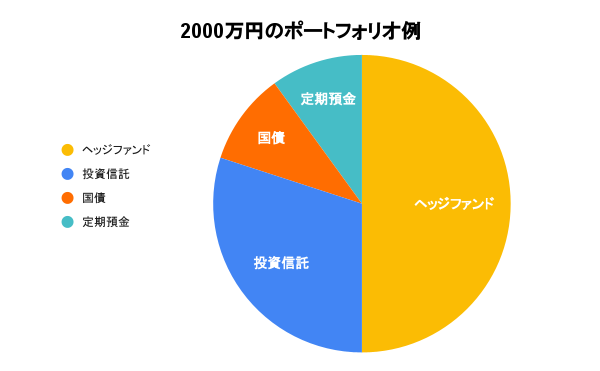

実際に筆者はヘッジファンドをどのように資産運用に組み込んでいるのか、運用ポートフォリオをご紹介します。

| 金融商品 | 割合 | 額 |

|---|---|---|

| ヘッジファンド | 50% | 1,000万円 |

| 投資信託 | 30% | 600万円 |

| 国債 | 10% | 200万円 |

| 定期預金 | 10% | 200万円 |

私の場合、ヘッジファンドのBMキャピタルに投資金の半分の割合を配分することで、総合的にならしで5%~8%の利回りを目指しています。

残りの半分は、リスクヘッジもかねて債券と株式の複数の投資信託に分散投資。

運用コストを最大限抑えるために、ノーロード(購入時が無料)で手数料が安いインデックス型ファンドのファンドを選定しています。

ヘッジファンドをおすすめする理由

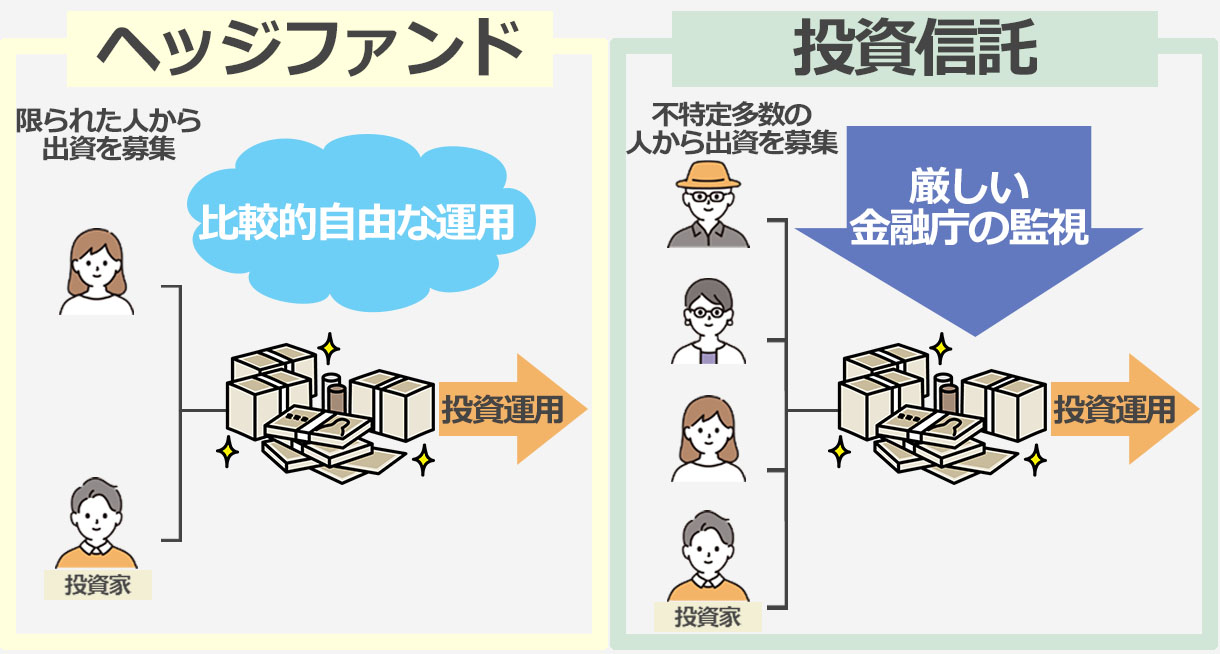

ヘッジファンドについておさらいすると、ヘッジファンドとはファンドマネージャーに資産の運用をお任せできる投資方法です。

同じくプロに運用をお任せできる投資信託との違いは以下のとおり。

| ヘッジファンド | 投資信託 | |

|---|---|---|

| 投資家の層 | 「私募形式」で限られた人数 | 「公募形式」で不特定多数 |

| 投資対象 | なんでもあり | 株・債券など |

| レバレッジの有無 | 有 | 基本的に無し |

| 主な手数料 | 成功報酬 | 購入時・運用中・解約時 |

| 収益目標 | 「絶対収益」(相場環境に関わらず常に収益を狙う) | 「相対収益」(ベンチマーク指標をクリアすれば良い) |

| 最低投資額 | 1,000万円~と高額 | 100円~と少額 |

| 情報の開示 | 基本的に無し | 有 |

※多いので気になる部分だけを読んでいただければ幸いです。

皆さんに親しまれている投資信託は、「公募」という形式で不特定多数の出資者からお金を集めています。

投資信託は国の許可を得て運用することが許されており、行政が投資信託の運用会社に投資の対象や手法などに厳しくルールを課して運用をしています。

一方のヘッジファンドは、運用会社が「私募」という形で多くの資産を保有する団体・企業や人などの限られた人からお金を集めます。

私募形式で運用されているため駆使できる投資の対象や手法に対する規制が緩く、公募形式で運用している投資信託よりも柔軟かつ迅速な対応でリターンを狙いやすいという特徴があります。

運用規制の大きな違いとして、「レバレッジの有無」というのが挙げられます。

厳しい規制のないヘッジファンドでは、レバレッジにより高いリターンを狙うことも可能です。

レバレッジとは

資産運用の世界では、「少ない資金で大きな投資をする」という意味で用いられ、少ない資金をてこのように使い、大きなリターンの獲得を図ることを意味します。

一般的な投資信託では、原則レバレッジが認められていません。

レバレッジをかけることで運用の成果を拡大できるため、リターンを高めるための強力なツールを使えるという点も投資信託とヘッジファンドの大きな違いと言えます。

現在の一般的な投資信託では運用成績の良し悪しに関わらず、主に購入時・運用中・解約時の3つのタイミングで手数料が発生します。

つまり運営側にとっては利益がマイナスであろうがプラスであろうが、定期的に儲けがあるということです。

投資信託の手数料は主に以下の3つがあります。※スクロールできます

| 名目 | 購入手数料 | 信託報酬 | 信託財産留保額 |

|---|---|---|---|

| タイミング | 購入時 | 運用中 | 解約時 |

| 目安 | 申し込み価格の1~3% | ファンドの日々の純総資産額の年率0.5~2% | ファンド解約時の時価(基準価額)の0.1~1% |

| 概要と例 | 例)購入手数料3%で販売される投資信託を

100万円分購入した場合、販売手数料は3万円となります。 100万円(購入金額) |

例)目論見論に

「信託報酬はファンドの日々の純資産総額に対し年率1.1%」 と記載されている場合、 日々30円程度の信託報酬が信託財産から差し引かれます。 100万円(保有している投資信託の額) |

例)解約時の基準価格が1万口あたり15,000円、

信託財産留保額の割合が0.2%のファンドを100万口もっていた場合、 信託財産留保額は3,000円となります。 ・保有口数の総額: ・ 信託財産留保額: |

ヘッジファンドでも主に運用手数料と成功報酬2つの手数料が発生するのが一般的ですが、手数料の大きな割合を占めるのは、利益が出たときにのみ発生する「成功報酬」である点に違いがあります。

【ヘッジファンドの手数料の目安】

| 運営手数料 | 成功報酬 | |

|---|---|---|

| 概要 | 運用資産に応じてかかるコストを資産家が負担するもの。 | 運用成績でプラスになった分に応じて支払うもの。 |

| 目安 | 年間で運用残高の1~2% | リターンの10~20% |

| 例 | 運用手数料が年2%かかるヘッジファンドで運用残高が1,000万円の場合、20万円が管理手数料となります。

1,000万円(運用残高) |

成功報酬20%かかるヘッジファンドで1,000万円を出資し、運用に成功して1年後に1,200万円になった場合、40万円が成功報酬手数料となります。

・成功報酬手数料: 200万円(利益) ・最終的に手元に残る金額: |

この手数料体系を採用しているヘッジファンドは、利益が出るほど運営側も儲けることができますし、逆に運用で成果を出せなければ主な収入源を失ってしまうわけですから、定期的に儲けが入る投資信託よりも自然と運用に力が入ります。

投資信託の収益目標は「相対収益」といわれており、TOPIX(東証株価指数)や日経平均株価などの運用成果の目安を設定し、その数値を上回ることを目標にしています。

つまり、市場が下がっていて収益がマイナスになっていたとしても、この目安を上回ることができれば運用はうまくいっていると評価されてしまうわけです。

一方、ヘッジファンドの収益目標は「絶対収益」を追求するといわれています。

株式や債券だけでなく、あらゆる知識や投資手法を組み合わせて、市場が上がっていても下がっていても絶対的にプラスの収益を目指します。

前述のようにヘッジファンドでは投資信託よりもさまざまな投資手法を使うことができ、更に「成功報酬」を採用しているからこそ、運営サイドも絶対に収益を出したい!という意欲が、市場環境に関わらずに積極的にリターンを狙える理由の一つになっていると言えるでしょう。

投資信託では多くの出資者から資金を募るため投資家一人あたりの投資額が少なく済み、中には100円から購入できるものもあり、簡単に投資を始めることができます。

一方ヘッジファンドは出資を受けることのできる人数に制限があるため、1人あたりの出資額が多くなります。

最低投資額は1000万円以上からと高額なので、ヘッジファンドへ投資するときはある程度まとまった資金が必要になります。

一般的な投資信託では、運用方針やどのような銘柄に投資をしているかなどの情報は目論見書などで確認することができ、投資家はそれらの情報を参考にして投資判断を下すことができます。

一方ヘッジファンドの場合、一般的な投資信託のような情報開示がありません。

情報を開示するということは、運用戦略を明かすということになります。

そうなると、他のヘッジファンドに運用戦略が漏洩し、真似されたりする恐れがあるため情報開示に積極的ではないのです。

仮に情報開示されたとしても非常に簡単な報告にとどまるため、投資家にも「どのような金融商品や資産にどのくらいの割合で、どういう方針で投資しているか」などといった運用状況の具体的な内容がほとんど分からず、また最低投資額が高いことからヘッジファンドへの投資経験者も少なく判断材料が少ないのが実情です。

しかし、投資信託のように投資家に詳細な情報を開示して監視させない代わりに、利益が出たときのみ発生する成功報酬などの設定をすることによって、投資家とヘッジファンドの運用会社の利害を一致させることを仕組みとして導入しています。

実際に個人で2000万円もの資金を運用するとなると、分散投資先の調査や選定、投資後の動向の把握などに手間暇がかかります。

さらに下落局面などで含み損を抱えてしまうと大きな精神的ストレスが掛かり、損失を取り返そうとして更に損失を繰り返す悪循環に陥る投資初心者の方も少なくありません。

ヘッジファンドを利用すれば、投資初心者であってもプロの手腕で運用できるため素人が運用するより安全性が高く、何より売買タイミングなどの高度な投資判断が不要なため、手間要らず&ストレスフリーで運用出来るのは何よりのメリットでしょう。

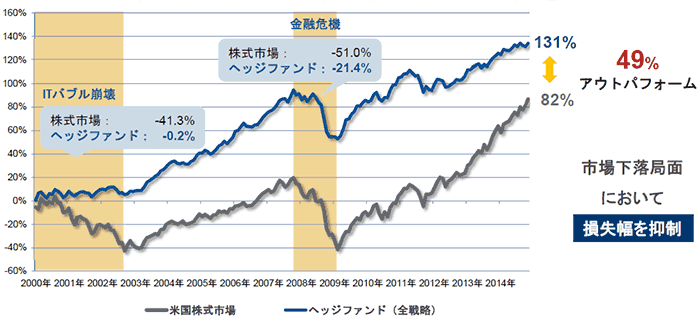

2000万円の運用にヘッジファンドが適していると考える二つ目の理由は、投資信託と違って下落相場でも柔軟に対応できるため、下落への耐性が強くより安定した運用を見込める点です。

(引用:モーニングスター)

2000万円もの運用となれば数パーセントの値動きでも何十万もの損失が生じます。

相場の下落時に迅速かつ冷静な投資判断が出来る自信のない方は、ヘッジファンドでの運用を検討してみる価値はあるでしょう。

国内ヘッジファンド例:BMキャピタル

ヘッジファンド投資と言っても、馴染みがないしどんな会社があるのかよく知らないという方も多いでしょう。

ここでは参考として安定的な運用に定評のある国内ヘッジファンドを例にご紹介します。

東京に本社を置くBMキャピタルは、2013年の運用開始からすでに10年が経ちますが、

- 過去にマイナスを出した年ゼロ回

- 平均年利回りはおよそ10%~20%

と安定した運用と高い実績を実現しています。

運用するのは、東京大学や京都大学などの一流大学を卒業後、外資系投資銀行で経験を積んだ投資のプロ。

豊富な投資知識や緻密な分析スキルを駆使して、今後株価高騰の可能性が見込める日本のバリュー株(割安株)発掘、アクティビストとして値上がりを仕掛け利益を生み出します。

バリュー株とは?

本来の企業価値よりも会社の株が格安になっていると判断した時に投資を行う投資手法です。

簡単に説明すると、「本来100円の価値がある株式を50円になった時に買う」という手法です。

企業の株価が格安になった時に買っているので、企業の価値が上がった時に売却し、利益を得ます。

管理人も投資先に選んだこのBMキャピタル。

高い利回りももちろん嬉しいのですが、高額資産をお任せした一番の理由は、何より数々の下落局面をプラスで乗り切ってきたリスクヘッジ力の高さです。

2000万円などのまとまった資産やその一部を安全にそして手軽に運用したいという方、自分で上手に運用する自信がない方には是非おすすめしたい投資先ですね。

またBMキャピタルが投資初心者の方に人気の理由は、初心者の目線を合わせた対応をしてくれる点。

面談でのファンド説明や運用報告書もわかりやすく、何より資料請求や問い合わせ・面談まで無料で気軽に出来るのも有難いポイントです。

最近はコロナの影響でオンラインでも面談も可能だそうなので、遠方の方には良い機会かもしれませんね。

2000万円を資産運用するときに知っておきたいこと

この章では、5,000万円の資産運用を成功させるために知っておきたい投資のコツをご紹介します。

投資をこれから始めるという方も、投資の基礎知識ならすでに心得ているという方でも、基礎にしてかなり大切なことですので、今一度初心に戻ってご確認いただければ幸いです。

余裕資金で投資する

投資を行う際は、使い道の決まってない「余裕資金」で投資を運用することが推奨されています。

「余裕資金」とは

余裕資金とは、全体の資金から、日常的に生活で使う資金(生活防衛資金)と、教育や住宅ローン、万が一のときに備えておく資金(準備資金)を差し引いた、今後使う予定のないお金のことを指します。

多いので、気になる部分だけを読んでいただければ幸いです。

生活において必ず必要になる資金であり、近い将来出費することが確定している生活費を指します。

一般的にな会社員であれば3ヵ月~半年程度の生活費の合計を指すのが一般的。

仮に毎月の生活費が20万円の人は、最低でも3か月分の生活費である60万円を生活防衛費として貯蓄しておく必要があります。

近い将来(3年以内程度)に出費が確定している住宅の購入や、教育費などの大きな出費のことを指します。

一般的には「月収の6ヵ月分」ほどが目安です。

準備資金は万が一に備える資金なので、生活防衛資金と同様、投資に回すことは推奨されていません。

全体の資金から、生活防衛資金と準備資金を差し引いた額です。

数年以内に使用することが考えられない資金は、貯蓄し続けるよりも資産運用に回す方が効率的。

投資は余裕資金の範囲内で投資商品を選び、効率的に運用していくことが重要です。

余裕資金を適切に資産運用するためには、まずは具体的な余裕資金の額を知ることが大切になります。

投資における余裕資金の計算方法の一例

余裕資金の目安となる金額を計算する方法は以下の通りです。

余裕資金=全体の資金 – (生活防衛資金 + 準備資金)

例)2,000万円の資金があった場合。

毎月の生活費は30万円であり、3ヵ月分の生活費である90万円を生活防衛資金として確保します。

2年後に車の買い替えを考えており、準備資金は300万円です。

2,000万円 – (90万円 + 300万円)= 1,610万円

よって、この例では1,610万円の範囲内で投資を考えるのが理想と言えます。

自分の余裕資金を確認せずに投資を行うことは非常に危険です。

2,000万円が手元にある方も、全て投資をしてしまう前に、ご自身の余裕資金を把握してから投資を始めましょう。

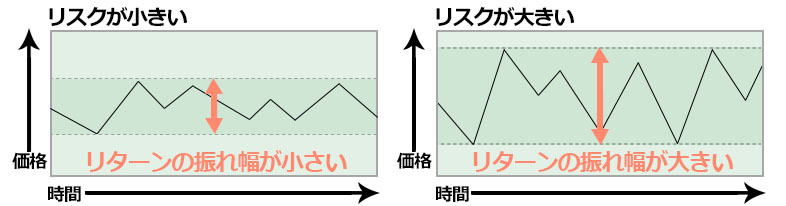

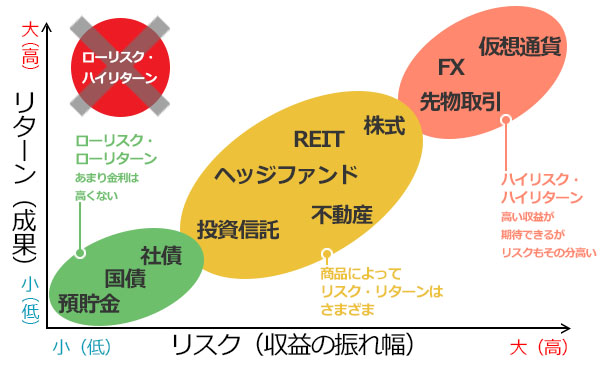

リスクとリターン(利益)の関係を知っておく

投資を始める際には、リスクとリターン(利益)の関係についても知っておく必要があります。

リスクとリターンの関係

投資の世界でリターンとは、「資産運用を行うことで得られる収益」のことです。

一方、リスクとは、「リターンが不確実である(予測できない)こと」を指します。

不確実の度合い(振れ幅)が大きいことを「リスクが大きい」、小さいことを「リスクが小さい」と言い、「リスクが大きい」=「大きな収益が得られるかもしれないし、大きな損失が出るかもしれない」という意味になります。

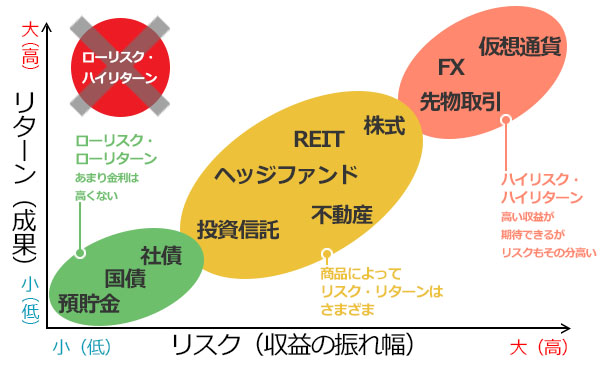

リスクとリターンは比例する

リスクを抑えようとするとリターンは低下し、高いリターンを得ようとするとリスクも高まります。

したがって、ローリスク・ハイリターン(リスクが低く、リターンが高い)商品は存在しません。

ローリスク・ハイリターンを謳った金融商品は、投資詐欺を疑いましょう。

そうはいっても、低リスクな商品で投資をし続けても、いつまでたっても資産は大きくなりません。

資産を大きくするためには、リスクを減らす対策をし、ある程度は許容していく姿勢も大切なのです。

ではリスクを減らす対策とはどういったものがあるのでしょうか。

それは、「長期・積立・分散投資」にあります。

次で見ていきましょう。

長期・積立・分散投資をする

リスクを減らすための対策は、投資の三大原則「長期・積立・分散投資」にあります。

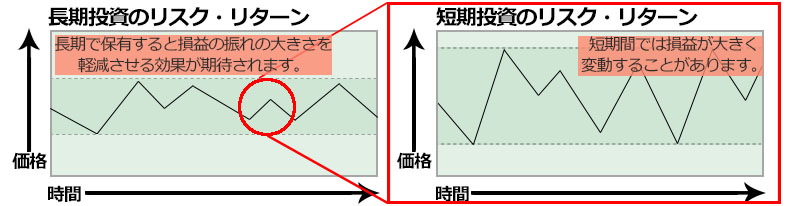

長期投資とは

長期投資とは、その名の通り、長い時間をかけて金融商品を保有し続け、じっくりと資産形成する方法です。

長く保有すれば、リスクとリターンの振れ幅が小さくなり、安定した収入を得る事が期待できます。

例えば、一時的に資産価値が上昇または下落したとしても、時間をかけて元の価格に戻るケースがよく見られるのです。

TOPIXや証券会社の過去のデータを見ると、金融資産は保有期間が長いほどリスク・リターンの幅が小さく、短期投資は大きいことがわかっています。

そのため、短期的にリターンを得ようとする投機商品(FXや仮想通貨、一部株式など)はリスクも高く、あまりおすすめができません。

積立投資とは

積立投資とは、例えば毎月3万円などといった金額を、定期的に・継続して・コツコツと積み立てていく投資方法です。

積立投資には、定量購入する方法と、定額購入する方法があります。

- 定量購入

例)ある株式を毎月100「株」ずつ購入する方法 - 定額購入

例)ある投資信託を毎日100「円分」ずつ購入する方法

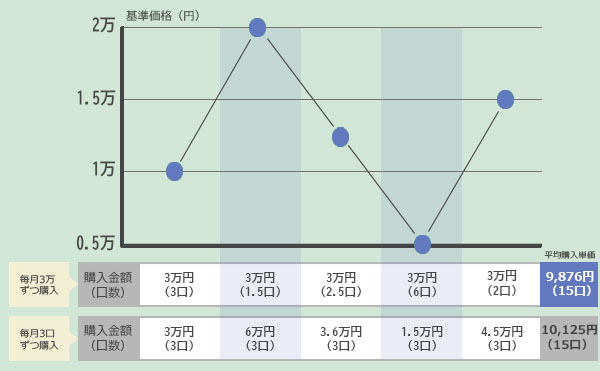

特に、定額で購入する方法は「ドル・コスト平均法」といって、「長期・積立・分散投資」を実施するうえで大きな役割をします。

下の表で、毎月定量購入した場合と、定額購入をした場合の例を比較し、定額購入がどのような役割をするのか見ていきましょう。

定額購入では、購入金額を一定に保つことで価格が下がった時には多くの数量を購入し、価格が上がった時には少ない数量を購入することができます。

結果、長期投資する場合、定量購入した時に比べ、定額購入した時の方が平均購入単価を下げることがわかりますね。

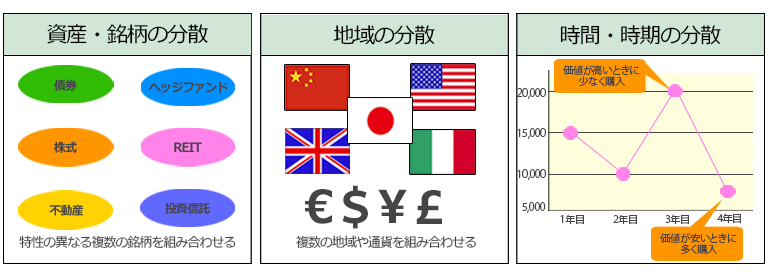

分散投資とは

分散投資とは、投資先や購入する時期を分散させることで、価格の変動を抑え、安定した利益を狙う投資方法です。

多いので、気になる部分だけを読んでいただければ幸いです。

投資商品には様々な銘柄がありますが、それぞれが常に同じ値動きをするわけではありません。

例えば、一般的に株式と債券とでは、経済の動向に応じて異なる値動きをする事が多いと言われています。

こうした値動きの違いに着目して、異なる値動きをする資産や銘柄を組み合わせてリスクの軽減を図ることを、「資産(銘柄)の分散」といいます。

分散投資を実践するうえで、投資先地域の分散も重要です。

投資する対象が存在する国の中には、災害や紛争、政治的要因などによりその地域の金融市場が落ち込む国もあれば、反対に景気がいい国も存在します。

こうした投資対象地域の性質による値動きの違いに着目して、異なる状況にある地域の銘柄や通貨を組み合わてリスクの軽減を図ることを、「国・地域の分散」といいます。

「資産(銘柄)の分散」や「地域の分散」で見てきたとおり、個々の資産や銘柄はその性質に応じて様々な値動きをします。

そこで、長い目で見て一回あたりの投資価格を平均化させていくために、「ドル・コスト平均法」を活用して「時間(時期)の分散」を図ります。

金融商品を定期的に・継続して・一定の金額で購入していく「ドル・コスト平均法」を活用することで、結果として一定の口数を購入していくよりも平均買付価額を低く抑える効果が見込めることが可能です。

長期投資・積立投資・分散投資をすることで、リスクの分散を最大限発揮することができることがわかりました。

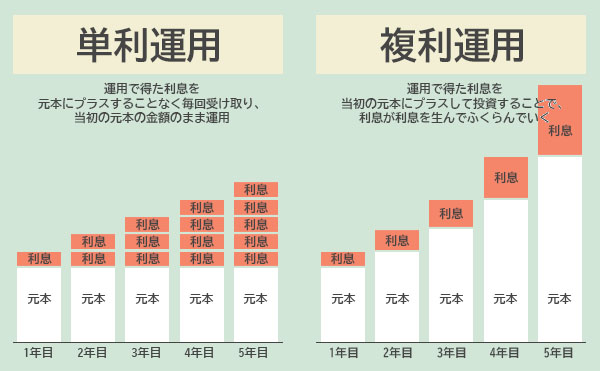

複利運用の効果を知っておく

複利運用とは、複利の運用で得た利息を当初の元本にプラスして投資することで、利息が利息を生んでふくらんでいく効果のことを指します。

例えば元本が2,000万円、利回り10 %で10年間複利運用をしたと仮定します。

最初の1年目は2,000万円に対して10%の利息がつきますが、2年目には利息を含んだ2,200万に対して10%、3年目には2,420万円に対して10%・・・と、元本自体が大きくなるため、利益もその分ふくらんでいくというわけです。

ちなみに、運用で得た利息を元本にプラスすることなく毎回受け取り、当初の元本の金額のまま運用する方法もあり、これを「単利運用」と言います。

これをふまえて複利運用と単利運用による10年後の金額を比較をすると、

5,000万円を利回り10%で10年間

→単利で運用した場合:10年後には4,000万円(元本2,000万円+利息2,000万円)

→複利で運用した場合:10年後には5,180万円(元本2,000万円+利息3,180万円)

と、約1,180万円もの差が生まれるのです。。

このように、投資運用をする際、単利運用をするよりも複利運用にする方が、より高い恩恵を受けられることがわかりました。

このように、投資運用をする際、単利運用をするよりも複利運用にする方が、より高い恩恵を受けられることがわかりましたね。

失敗例から学ぶ!2000万円を運用する際の注意点

いざ2000万円の資産運用を始めようと思っても、投資経験が浅いとどんなことに気を付ければいいのか感覚が掴みにくいもの。

そこで最後に、資産運用で多くの人が陥りがちな失敗事例を見ながら、運用対策を一緒に確認しましょう!

失敗例1|銀行・証券会社に勧められるがまま投資

貯金や退職金・相続金などで2000万円を手にしたが、自分で金融商品の情報を集めて投資先を決めるのは大変。

そこでまずは相談窓口のある銀行や証券会社で資産運用の相談をする方も多いと思います。

相談員の言葉を信じきり、勧められるがままおすすめ金融商品に投資した結果、手数料が高い商品やリターンに見合わないハイリスクな商品を購入してしまい損をする。

残念ながらこのような例が後を絶ちません。

銀行や証券会社にとって商品販売の手数料は重要な収益源。

そのため顧客に本当に必要な商品よりも会社にとって利益が出やすい商品へ誘導される可能性もあるんです。

専門家の話を鵜呑みにしてその場で契約してしまわず、一度資料を持ち帰り、本当に利益の出せる商品か時間をかけて判断することが大切です。

失敗例2| 同一業界内への投資をしてしまう

「卵は一つのカゴに盛るな」という投資格言のように、卵を複数のカゴに分けて盛っておけば、もしどれか1つのカゴを落として卵を割ってしまっても、ほかのカゴに入っている卵は無事ですよね。

投資も同様に値動きの異なる金融商品に分散投資をすることで、値下がりリスクを最小限に抑え、長く安定した運用に繋げることが出来ます。

しかし分散投資の仕方を間違えると、次のような失敗に繋がる恐れもあります。

株式投資で今人気の業界の複数の銘柄を購入した。どこか1社の株価が下がっても大丈夫と思っていたのに、業界を揺るがす事件が起きて業界全体の株価が大暴落して大損してしまった。

単に複数の金融商品に投資するだけでなく、食料品や化学、機械などの同じ業種ばかり、またはAIや建設業などの同じ業界ばかりに偏らないよう、業種・業界も分散して投資するようにしましょう。

失敗例3|スタートが遅れて無理な資産運用に

資産運用では、時間を味方につけることが非常に重要です。

資産運用を始めるのが遅れたため、短期間で目標金額を狙おうとハイリスクハイリターン商品に投資。更に元本を増やすために生活で必要なお金もつぎ込んだがマイナス成績で収益が出ず、生活がひっ迫してしまった。

資産運用を始めるタイミングが遅れると、目標金額を達成するのに必要な時間が減ってしまうため、より高利回りの狙えるリスクの高い商品に手を出してしまったり、無理に元本を増やし、失敗に繋がる場合があります。

以下の表は、利回り5%(複利)の金融商品に積立投資したとき、80歳までに5,000万円になるためには毎月いくら積み立てる必要があるのかを年齢別にまとめた表です。

| 現在 | 毎月の積立金額 | 80歳まで何年で5000万円になる? |

|---|---|---|

| 20歳 | 10,988円 | 60年 |

| 25歳 | 14,315円 | 55年 |

| 30歳 | 18,737円 | 50年 |

| 35歳 | 24,674円 | 45年 |

| 40歳 | 32,765円 | 40年 |

| 45歳 | 44,011円 | 35年 |

| 50歳 | 60,078円 | 30年 |

| 55歳 | 83,962円 | 25年 |

| 60歳 | 121,645円 | 20年 |

| 65歳 | 187,064円 | 15年 |

| 70歳 | 321,995円 | 10年 |

| 75歳 | 735,229円 | 5年 |

80歳までに5000万円を貯めようとすると、40歳から年率5%で積立運用する場合は、25歳から運用する時の2倍ほどの金額を毎月積み立てなければなりません。

逆に、運用期間が長いほど無理のない投資元本・利回りで資産運用することが可能になります。

また投資で得た利益を投資元本に組み込む複利運用の場合、投資期間が長期にわたるほど利息が雪だるま式に増える複利効果が高まり、効率的な資産形成も期待できます。

このように、

- 長期間の運用を目指す

- 当面の生活費や非常時に必要なお金を差し引いた余裕資金で投資する

を徹底し、無理のない安全な資産運用を目指しましょう。

失敗例4|投資詐欺にあってしまう

投資を始める際は誰もが「安全でリターンも大きい投資先があったらいいな」と思いますよね。

「絶対儲かる!」「利回りを約束!」「元本保証!」などの魅力的な言葉に釣られて投資したら詐欺商品で資金がゼロになってしまった。

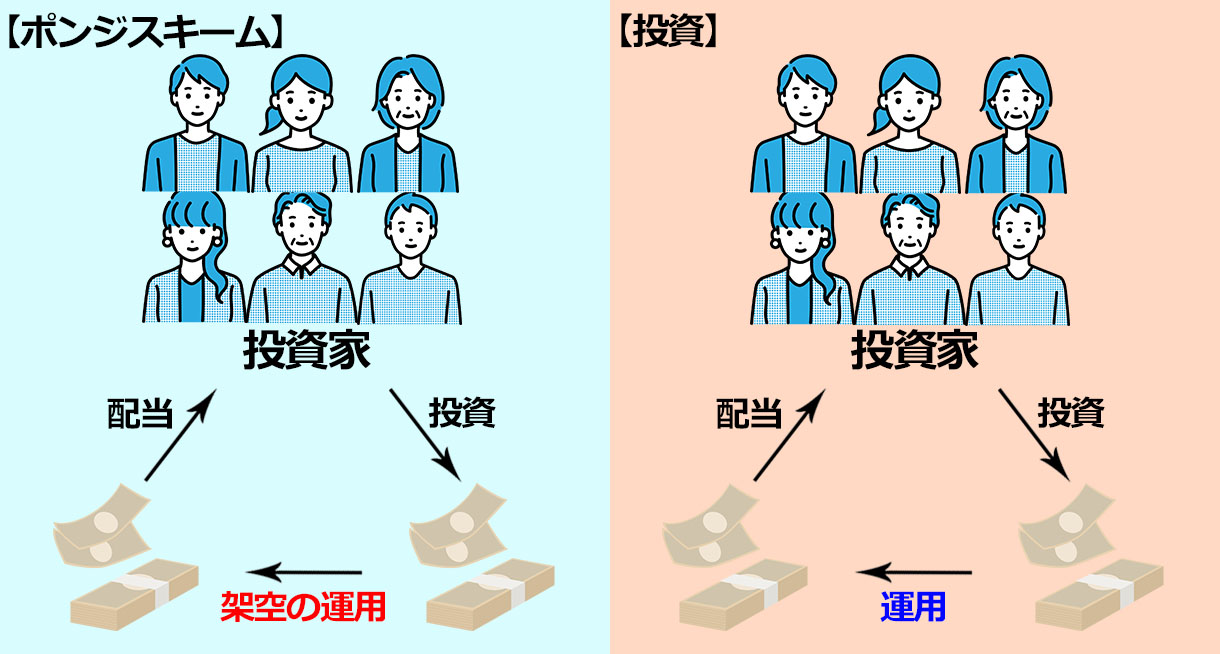

ここで、最も代表的な投資詐欺である「ポンジスキーム」の手口を紹介します。

ポンジスキームとは、例えば、以下のような謳い文句で投資話を持ちかけられます。

- 必ず儲かります

- 元本保証です

- 人数限定の投資です

- 極秘情報です

- 年利〇%は確実です など

このような勧誘で、投資家にほとんどリスクを負わせずに高いリターンを約束し、投資をさせます。

そして、後から参加した投資家から集めたお金で、先に参加した投資家にリターンを発生させる投資詐欺のことです。

出資者が集まらなくなるとポンジスキームは破綻し、破綻するタイミングで会社は蒸発。

会社運営者は行方不明になり、全資金を持ち逃げされるのです。

繰り返しになりますが、リスクとリターンは比例します。

「ローリスク・ハイリターン」の投資商品はありません。

つまり、この世に「必ず儲かる」投資商品はないのです。

また投資に絶対はなく、元本保証であることを謳ってよいとのは銀行預金だけと定義されています。

投資の知識はもちろん、詐欺のよくある手口や商品事例についても勉強し、甘い宣伝文句でせっかく築いた2000万円を騙し取られないように気をつけましょう。

2000万円の運用方法まとめ

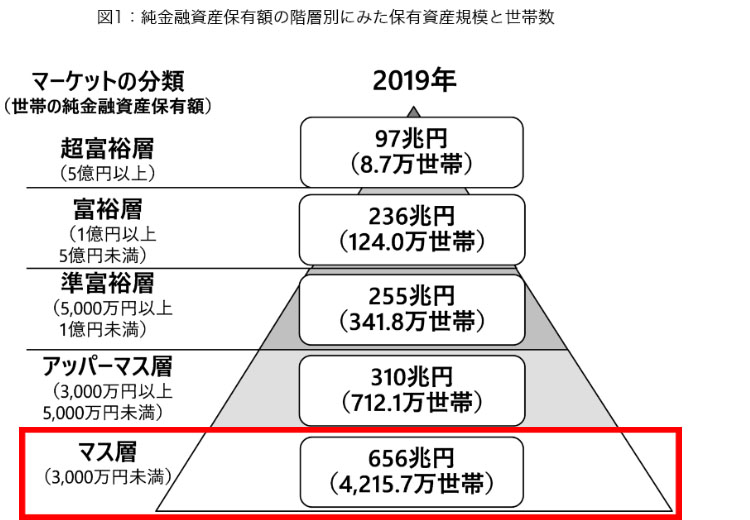

現在日本には、いわゆる「マス層」と言われる純金融資産が3000万円以下の世帯は、4213万2000世帯あります。

日本の富裕層は年々増加の傾向があるものの、マス層の割合は全体の約78%を占めており、年収がなかなか上がらないという日本の現状が現れています。

しかし、上手に資産運用をすることで、アッパーマス層や準富裕層の仲間入りも夢ではありません。

2000万円を運用することで、将来余裕のある生活を送ることも可能です。

筆者のおすすめはヘッジファンドをメインにした運用ですが、ご自身に合った投資方法で2,000万円を無理なく資産運用することが第一ということは忘れないでくださいね。

【平均年利10%以上】

資産運用で悩んだらBMキャピタル

「投資信託で損をした」

「将来のために資産運用したいけど何をすればいいかわからない」

「実績のあるプロに運用を任せたい」

このような悩みを持っているなら、日本のヘッジファンド「BMキャピタル」がおすすめ。

- 平均年利10%超を10年以上継続中!

- 2013年の運用開始からマイナスの年ゼロ

- 直近6年で資産価値2倍

最低投資額は1000万円(1000万未満相談可)とヘッジファンドの中では比較的出資しやすい金額設定です。