投資の利回り率を知ることは、投資目標を立てる1つのポイントになりますよね。

年利3%は、投資初心者でも十分に狙える利率といえます。

「年利3%は、自分で達成できる数字なのか?」

「年利3%は、どんな投資で狙えるか?」

本記事では上記のような疑問を持つ人へ、年利3%の投資方法や、利回り3%の投資の基礎知識を紹介していきます。

※効率的な投資情報を探している方は、ぜひヘッジファンドも検討してみてください。

ヘッジファンドは利回り5~10%と高く、かつ比較的ローリスクであることが特徴の資産運用先です。

最低投資額は500万~1000万と比較的高額ですが、低リスクながら高い利回りが期待できます。

中でも筆者が投資しているBMキャピタルは平均年利10%以上を継続している優秀なヘッジファンドで、個人でも投資可能です。

年利3パーセントはどのくらいの難易度?

年利3%は、投資の世界では比較的リスクが低く、手堅く利益を狙える数字といわれています。

投資では「ハイリターンハイリターン」「ローリスクローリターン」が常識。

つまり年利3%はリターンもリスクも低めの投資に分類され、難易度の低い投資といえます。

とはいえしっかりと利益を出すには投資先の選別も重要です。

中長期投資の目標利回りは3%~4%と言われている

投資のリスクを減らすためには、中・長期運用を心がけることが大切です。

投資は短期間で利益を狙うことも可能ですが、短期運用はリスクが非常に大きくなります。

投資を中・長期で運用する時は、年利3%〜4%を目指すと良いでしょう。

年利3%~4%の中・長期運用は、リスクを抑えながら安定して資産を増やしていけるためおすすめです。

例えば投資信託の平均年間利回りは、3%〜4%と言われています。

投資信託は、世界の株式に分散投資ができ、リスクを分散しながら年利3%~4%を狙うことができる投資です。

世界株式指数の平均利回りは7%ほど

投資で、ある程度の利回り率を目指すには、投資先を国内だけなく世界へ分散投資をすることが大切です。

世界株式に20〜30年投資した場合の利回り率を見ていきましょう。

世界株式で、20年間運用した時の利回り率は以下の通りです。

- 平均リターンは6.04%

- 最大リターンは8.84%

- 最小リターンは3.53%

世界株式に30年投資した場合の、1年あたりの利回りは以下です。

- 平均リターンは、7.16%

- 最大リターンは、7.99%

- 最小リターンは、6.13%

世界株式に20年間投資した場合は、平均リターンが約6%です。

一方、世界株式に30年投資すると、平均リターンが7%と、1%程利回り平均が高くなりました。

年利3%は、世界株式に分散投資を行うことで、目指すことが十分に可能といえるでしょう。

また、世界株式のリターンの図を見て「20年運用した場合」と、「30年運用した場合」を比べると、利回りのふり幅が小さくなったのがわかります。

長期運用を行うことは、平均利回り率も上がり、安定した利回りを目指すことができるでしょう。

結論:年率3%は比較的容易に達成可能

結論として年率3%は、比較的簡単に達成することができる数字といえるでしょう。

年率3%は、達成できる数字ではありますが多少のリスクはついてきます。

投資のリスクを減らすためにも、中・長期運用を行うことがおすすめです。

また、年利3%を狙える投資先は比較的多いため、自分の投資スタイルに合った投資方法を選んでいきましょう。

年利3パーセントが達成可能な投資一覧

年利3%が狙える投資は数多くあります。

それぞれの投資の利回り率やメリット・デメリット等を紹介していきます。

年利3パーセントなら投資の選択肢は多い

年利3パーセントの投資は、選択肢が多いため自分の投資目標に合った、投資を選択する必要があります。

年利3パーセントの投資は、低リスク・低リターンの投資から、高リスク・高リターンの投資まであります。

投資方法は自分の投資目標や、自分が投資できる資産に合わせて選択するとよいでしょう。

ヘッジファンド|高利回り+運用はプロに任せる

ヘッジファンドは、投資家から集めた資金を投資のプロが運用をします。

またヘッジファンドは、高利回りを狙うことができる今注目の投資です。

ヘッジファンドの利回りは、10%以上を目指すことができ、個人投資家ではなかなか達成できない大きな利益が期待できます。

- 投資目標

「絶対追求型」の投資として市場の値動きに左右されず常に利益を目指した投資 - メリット

・運用を投資のプロに任せられる

・自分で投資をするよりリスクを抑えて投資ができる

・市場の値動きに左右されず利益を目指すことができる

・投資のプロによる投資戦術で高利回りを目指すことができる

- デメリット

・最小投資金額が高額

・投資で利益が出た際に手数料を支払う必要がある - 向いている人

・まとまった投資金額を持っている人

・長期運用をして高利回りを狙いたい人

・手間をかけず効率よく投資をしたい人 - 成功させるコツ

・長期運用を心がける

・運用成績を定期的に確認する - 目指せる利回り

約10%以上

ヘッジファンドは、利回り10%以上を目指せるため、ほかの投資と比較しても、明らかに大きな利益を目指すことができます。

ヘッジファンドは馴染みのない投資ですが、企業の年金基金などもヘッジファンドをポートフォリオに組み込んでいる注目の投資です。

ヘッジファンドはまとまった投資金がある人に、人気の投資といえるでしょう。

当サイトおすすめのヘッジファンドはBMキャピタル。平均年利10%超を10年以上継続しており、2013年の設立以来マイナスの年がない優秀なヘッジファンドです。

BMキャピタルの最低投資額は1000万円(1000万未満も相談可)と比較的高額ですが、低リスクでハイリターンな運用ができますよ。

私募ファンドなので実績は公開されていませんが、無料の資料請求や運用相談では過去の投資実績や投資戦略を教えてもらえます。

運用相談はオンラインでも対面でも可能で、営業トークもなく素朴な疑問にも答えてもらえますので、まずは問い合わせてみてください。

公式サイト:BMキャピタル

BMキャピタル以外のヘッジファンドも調べて比較検討したい方は以下の記事を参考にしています。

投資信託|多くの資産に分散投資が可能

投資信託は、ヘッジファンドと同様に、投資家から集めた資金をプロが運用してくれます。

投資信託は、運用方針に基づいてファンドマネージャーが銘柄を選択してくれるため、手軽な投資といえるでしょう。

投資信託は、運用会社に投資金を預けるだけで、いくつもの資産に分散投資が可能です。

- 投資目標

・インデックス型(市場の動きに連動する)

・アクティブ型(市場の動きより少し高い利益を目指す) - メリット

・運用を投資のプロに任せられる

・小額から投資ができる

・世界へ分散投資ができる - デメリット

・市場の動きに左右されてしまう

・短期間で利益を得るのは難しい - 向いている人

・毎月コツコツ積み立てていきたい人

・長期で投資をしたい人 - 成功させるコツ

・短期解約せず無理のない金額から投資を始める

・長期運用を心がける - 利回り

約3%~4%

投資信託は中・長期運用を行い、利益を増やしていくことが可能な投資です。

投資信託は、プロに運用を任せながら年利3%〜4%を目指すことができます。

更に投資信託は、投資金を運用会社に任せるだけで運用を行ってくれるので、投資の知識が少ない人にもおすすめです。

株式投資(配当)|株式を保有し続けることで利益を得ることができる

株式投資は、次の3つの利益を得ることが可能です。

- 配当金

- 売却益

- 株主優待

株主優待は、企業の株を一定期間保有している株主へ、企業の商品やサービスを無料で受けることができる特典です。

売却益は企業を売却した時に得られる利益で、投資家は、売却益に着目して株式投資を始める人も多いのではないでしょうか?

配当金は、投資した企業が利益を得たりプラスの成績の時に、企業が株主に分配してくれる利益です。

株式投資の配当金は、企業の株を一定期間保有していたら定期的に得られる利益です。

株式投資は、売却益ばかりに目が行ってしまいがちですが、株式を長期的に保有することで得られる配当金に注目して、利益を得ることもできるでしょう。

- 投資先

高配当株は、創立から歴史が長い成熟企業に投資 - メリット

・株を保有しているだけで利益が得られる

・歴史の長い成熟株のため値動きが安定している

・月々の収入に加えて配当金を得ることができる - デメリット

・成熟企業への投資なので大きな値上がりは目指しずらい

・配当金を得たとき20%の税金がひかれる - 向いている人

投資の知識がある人

成功させるコツ

配当金の高さだけで投資を始めるのではなく企業業績が良好かしっかりと確認する

利回り

約1.9%

株式投資の配当金狙いは、年利3%を目指すことができない商品もありますが、不労所得が得られるので株式投資の配当金狙いを検討して見るのもよいかもしれません。

不動産投資|毎月安定した利益を狙える

不動産投資は不動産を購入して、第三者に不動産を貸し出す家賃収入によって利益を得ます。

不動産投資は、購入したマンションやアパートに入居者がいる限り、家賃収入により毎月安定した利益を得ることができます。

- メリット

・定期的に不労所得が得られる

・生命保険の代わりになる

・まとまったリターンを得ることができる - デメリット

・空室のリスクがある

・物件探し等投資を始めるまでに手間がかかる - 向いている人

・長期的に安定した収入を狙いたい人

・投資に時間や手間をかけられる人 - 成功させるコツ

・金利や融資についてしっかりと学ぶ

・管理会社選びは、時間をかけて慎重に行う - 利回り

4%~5%

不動産投資は、3%以上を目指すことができる投資方法です。

投資初心者には、投資や融資投資ついての知識が必要のため、少し難しい投資かもしれません。

REIT”リート”不動産投資を運用のプロに任せることができる

REITは、投資家から集めた資金を1つのファンドとして不動産投資を行う投資方法です。

REITは、一般的に不動産投資信託とも呼ばれています。

- メリット

・不動産の分散投資が可能

・不動産に比べて分散投資が可能

・不動産運用を任せることができる - デメリット

・複利効果を得ることができない

・不動産投資に比べてリターンが小さい

・投資先の不動産の詳細が不透明 - 向いている人

・少額から不動産投資を始めたい人

・投資に手間や時間をかけたくない人

・定期的に分配金を得たい人 - 成功させるコツ

売買のタイミングを判断するため価格を定期的にチェックする - 利回り

約3%~4%

REITは中・長期の運用を行い、利回り率3%〜4%が目指せる投資方法です。

ソーシャルレンディング|市場の値動きに左右さない投資

ソーシャルレンディングは、お金を借りたい企業とお金を貸したい投資家を、マッチングするサービスです。

ソーシャルレンディングに投資した投資家は、契約する時に企業と投資家の間で決めた利子を、企業から得ることができます。

- メリット

・元本の価格変動が少ない

・運用に手間がかからない - デメリット

・投資期間中に解約ができない

・企業の判断で投資期間が早く終わってしまうことがある - 向いている人

・まとまった投資資金がある人

・コツコツと資金を回すことができる人 - 成功させるコツ

運用会社やファンドを十分に理解して運用を行う - 利回り

約4%~6%

ソーシャルレンディングは、利回り率3%以上を目指すことができます。

またソーシャルレンディングは、投資家と企業で始めに決めた利子で利益を得るため、運用中に利益が大きく変動する可能性が少ないです。

ロボアドバイザー|商品選びから運用まですべてを任せられる

ロボアドバイザーは、AIが投資家に合わせて商品選びから運用までを行ってくれるため、初心者に人気の投資方法です。

- メリット

・投資に知識がなくても始められる

・投資に使う時間がなくても始められる

・小額から投資が可能 - デメリット

・手数料が高い

・商品を自分で選択することができない - 向いている人

・投資に使う時間がない人

・個人で投資するには自信がない人 - 成功させるコツ

ロボアドバイザーに頼り切らず、投資した商品の運用状況を定期的に確認する - 利回り

約1%~10%

ロボアドバイザーは、利回り率3%を目指すことができます。

また、ロボアドバイザーは投資の商品選びから運用まで行ってくれるので、投資知識が少ない人でも手軽に始められる投資です。

ロボアドバイザーは、サービスによって利回り率に大きな差があるので、自分の投資スタイルにあったロボアドバイザーを探す必要があります。

その他ハイリスクな投資

短期的に高利回りが狙える投資は、FX・仮想通貨などがあげられます。

FXや仮想通貨は一度は、聞いたことがあるかもしれません。FXや仮想通貨は「投機」と呼ばれ、価格変動を予測し一発逆転で利益を狙います。

FXや仮想通貨は、短期的に大きな利益をもたらす可能性があります。

しかしFXや仮想通貨は、リスクが非常に大きいのであまりお勧めできません。

年利3パーセントの投資で知っておきたいこと

年利3%の投資を運用するうえで、投資の知識をつけることは、効率的にお金を増やすことができるでしょう。

特に次の2つを頭に入れておくことをおすすめします。

- 複利効果を活用する

- 積み立て投資を行う

上記2つを活用すると、投資の運用にどのような効果があるのかを説明していきます。

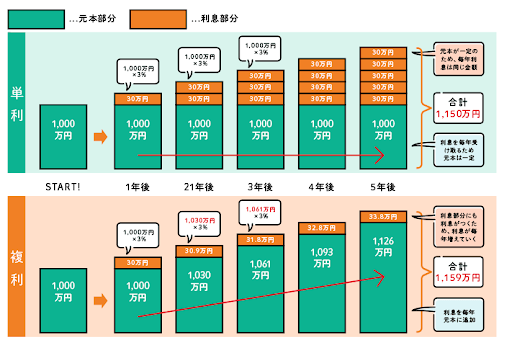

複利効果の恩恵を高く受けられる

複利効果とは、前年の利子が元本に上乗せされた状態で、今年の利子が付く仕組みです。

複利効果は「雪だるま方式」とも呼ばれ、投資に時間をかければかける程、複利の効果が期待でき資産を増やすことができます。

複利効果を上手に活用することは、効率的にお金を増やすことができるでしょう。

実際に利回り3%で複利効果を利用した場合と、利用しなかった場合(単利)の差を見ていきましょう。100万円を利回り3%で20年間運用した時の例

- 複利効果を利用した場合約180万円

- 単利の場合160万円

投資家は複利効果を利用すると、長期運用をするだけで利益を出すことが可能です。

積立・追加投資をすればさらに効率的になる複利効果は、長期運用や、元本に加えて再投資をすることで、複利効果の利益はさらに得やすくなります。

複利効果は、積み立て投資のように長期間、一定金額を積み立てると複利効果は大きくなります。

更に複利効果は、追加投資をすることでより効率的にお金を増やしていくことができるでしょう。

元金が2倍になるまではおよそ14.4年かかる

投資を運用する時一つの目標になるのは、資産を2倍に増やすことではないでしょうか?投資で元金を2倍にするときは、「72の法則」と呼ばれている方法を用いて計算をします。

72の法則

72÷金利の数字⁼元本が2倍になるまでのかかる年数

実際に金利3%で元金を2倍にするのは、どのくらいの期間が必要なのかを計算してみましょう。

72÷3=24なので、金利3%で運用した場合、約24年間運用をすれば、資金を2倍にすることができるということです。

利回り5%で運用すると、元金が2倍になるまでにかかる時間が14. 4年かかります。

次に資金を3倍にする計算は、「115の法則」と呼ばれる方法です。

115の法則

115÷金利(%)=元金が3倍になるのに必要な期間

金利3%で運用をして元金を3倍するには、どのくらいの期間が必要なのか計算してみましょう。

115÷3=38なので、約38年間運用すれば元金を3倍にすることができます。

高い利回りを期待するならある程度のリスクが必要年利3%は、長期運用をすることでリスク抑えながら、利益を得ることができるでしょう。

利回り3%は、投資先の選択肢も広く、投資を始めたばかりの人でも比較的狙いやすい利回り率といえます。

投資家は自分の資金が増えてくると、もう少し利回りを増やしたいと欲が出てくるものです。

高利回りの投資は、効率的にお金を増やすことができますがリスクも必ずついてきます。利回り5%以上を狙う投資は、元本が保証されないので注意しましょう。

高利回りを狙う投資は、ある程度のリスクを許容し、自分の余裕のある資金で投資をすることをおすすめします。

まとめ

結論として年利3%の難易度は、そこまで高くはないといえます。

もちろん投資はリスクがあるものの、長期運用や複利効果を利用することで、リスクをおさえながら効率的に資産を増やすことができるしょう。

また利回り3%を狙った投資先は、多岐にわたるため自分に合った投資で、運用することをおすすめします。

【平均年利10%以上】

資産運用で悩んだらBMキャピタル

「投資信託で損をした」

「将来のために資産運用したいけど何をすればいいかわからない」

「実績のあるプロに運用を任せたい」

このような悩みを持っているなら、日本のヘッジファンド「BMキャピタル」がおすすめ。

- 平均年利10%超を10年以上継続中!

- 2013年の運用開始からマイナスの年ゼロ

- 直近6年で資産価値2倍

最低投資額は1000万円(1000万未満相談可)とヘッジファンドの中では比較的出資しやすい金額設定です。