貯金している資産が1000万を超えたら資産運用でさらに資産を増やすことを検討したいところ。

しかし1000万あったら何に投資するのが良いか?いざ資産運用を始めようと思っても、どんな投資先にどのように投資すればいいのか非常に悩みますよね。

1000万円以上の資産運用はリスクと利回りのバランスだけでなく、年齢・ライフスタイル・ご自身の投資知識なども十分考慮して、自分に合った最適な投資先を選んでポートフォリオを組むことが大切です。

>>貯金1000万円以上ある人におすすめのヘッジファンド投資はこちら

目次

貯金が1000万円を超えたらすべき3つのこと

貯金している資産が1000万円を超えたら、まず以下3つの点について考えてみましょう。

1. 1つの銀行口座で1000万円以上の管理をしない

貯金が1000万円を超えたら、まずは1000万円以上の管理方法について考えるべきです。

1つの銀行口座に集中してお金を預けていると、銀行が破綻した際に資産を失う可能性があるため。

銀行が破綻した時に保証される制度をペイオフと言いますが、保証額は1000万円とその利息だけです。

1000万円以上の分に関しては、返ってこないため1つの口座ではなく分散させて管理するようにしましょう。

2. 資産を分類する

読者の方の中には、ひたすら貯金を続けていて、資産が1000万円を超えても銀行に眠らせたままにしている方も多いでしょう。

お持ちの資産は以下のように「生活資金」「準備資金」「生活委防衛資金」「余剰資金」などに分類してそれぞれの管理方法を変えることで、より効率的な資産形成につなげることができます。

- 生活資金

日常生活に必要な資金(目安は3~6か月分) - 準備資金

近い将来に出費する予定の費用(住宅購入費や教育費など) - 生活防衛資金

万が一の事態に備える資金(怪我や事故、災害など) - 余剰資金

貯金から生活防衛資金と準備資金を差し引いた資金

これらの資金は家族の構成や状況など、家庭によって準備する額も大きく異なる為、一概にいくら必要かを提言することはできません。

ご自身の家庭がどの項目にどの程度の資金が必要なのかを見直し、可視化できるようにしておきましょう。

3. 余剰資金で資産運用を検討する

私たちが収入を得る方法としては、自分が汗水垂らして働く以外に、預貯金に眠っているお金を資産運用に回して「お金に代わりに働いてもらう」という方法があります。

そのため、既に投資や資産運用に詳しい方から見れば、「余剰資金を銀行に眠らせてるなんて大変勿体ない」と思うでしょう。

銀行預金も一種の投資ですが、現代は銀行預金の金利が1%にも満たない非常に低金利の時代です。銀行預金以外にも資産を分散させる視点を持ちたいものです。

1000万円もの貯金があれば投資できる商品の選択肢も多岐に渡りますし、分配金や商品の値上がり益が手に入る可能性もあります。

今後も資産をしっかりと積み上げていくためにも、余剰資金(貯金から生活防衛資金と準備資金を差し引いた資金)にある程度の余裕がある方は、投資の検討をしましょう。

貯金が1000万超えたら何に投資する?1000万あったら検討したい運用方法12選

資産1000万円ともなるとその投資先も多種多様。まずは1000万円の運用方法12選をリスク別にまとめました。

| 金融商品 (利回り) |

1000万円を10年間運用すると | 特徴 |

| ヘッジファンド (10%-) |

予想資産額 2600万円~ |

投資のプロに運用を任せられるが最低投資額は高め。 |

| 投資信託 (3-4%) |

予想資産額 1300万円~ 1500万円程 |

手数料を支払う代わりに投資のプロに運用を任せられる。 |

| 不動産 (4-5%) |

予想資産額 1480万円~ 1630万円程 |

投資に手間が掛かるが定期的な副収入が魅力。 |

| リート (3-4%) |

予想資産額 1300万円~ 1480万円程 |

定期的に分配金を得られるが複利効果や融資は活用できない。 |

| ソーシャルレンディング (4-6%) |

予想資産額 1480万円〜 1800万円程 |

少額から手軽に投資できるが流動性が低い。 |

| ロボアドバイザー (1-10%) |

予想資産額 1105万円〜 2600万円程 |

手数料がかかるが、運用をAIにお任せできる。 |

| 金融商品 (利回り) |

1000万円を10年間運用すると | 特徴 |

| 定期預金 (0.002%-0.25%) |

予想資産額 1000万円~ 1020万円程 |

元本保証だが資産は殆ど増えない。 |

| 国債 (0.05%) |

予想資産額 1005万円程 |

元本保証だが資産は殆ど増えない。 |

| 保険 (1%以下) |

予想資産額 ~1105万円程 |

資産運用性は低いが万が一の際の保障になる。 |

| 金融商品 (利回り) |

1000万円を10年間運用すると | 特徴 |

| 株式投資 (4-5%) |

予想資産額 1480万円~ 1630万円程 |

無駄な手数料はかからないが、利益を出すには知識が必要。 |

| 外貨預金 (0.01%以上) |

予想資産額 1001万円程〜 |

日本の銀行預金より金利は高いが為替リスクが伴う。 |

| FX | 個人の裁量次第 | ハイリターンを狙えるが、相当な投資知識や実力が必要。 |

ちなみに利回り・運用の手間も考慮して、筆者が一番おすすめなのはやはりヘッジファンド。高利回りかつ比較的安定していて、実際の運用もプロの方にお任せできるので非常におすすめです。

「選択肢が多くて比べられない」という方はぜひ、ヘッジファンドの項から読んでみてください。

1.ヘッジファンド

ヘッジファンドとは投資信託と同じように資金を預けるだけで投資のプロに資産運用を代行してもらえる資産運用方法です。

ヘッジファンドの魅力はその高い利回り。期待利回りは約10%ほどで他の金融商品との差は歴然です。

プロに運用を任せられる点では投資信託と似ていますが、基本的にヘッジファンドは投資信託よりも自由で迅速な投資戦略を打てるため、リスク回避や高利回りを狙いに行くことに長けています。

| 期待利回り | 10%~ |

|---|---|

| 資産の増え方 | 年利10%で1000万円を10年間複利運用した場合、 予想資産額は約2593万円 ※25年後には1億円にも到達します |

| メリット | ・投資のプロに完全に資産運用を任せられる (銘柄分析やポートフォリオのリバランスなども全部お任せ) ・まとまったリターンを狙いに行ける ・自分で投資するより失敗しにくい ・下落相場でも利益を狙える |

| デメリット | ・まとまった手数料が発生する ・最低投資額が1000万円と高額 |

| おすすめの人 | ・個人での投資に自信のない人 ・仕事などで投資に時間や手間を掛けられない人 ・下落相場でもリターンを狙いたい人 |

| 始め方 | 運用会社に問い合わせて面談し入金する |

具体的には、以下のようにさまざまな投資手法を組み合わせて資産を運用します。

普段耳にすることの少ないヘッジファンドですが、実は企業の退職金を運用する企業年金基金などもポートフォリオの一部にヘッジファンドを組み込んでおり、一般の間でも退職金・相続金などの運用先として徐々に認知度が高まりつつあります。

実際に1000万円もの資産を自身で資産運用するのは失敗のリスクも伴い、常に不安との闘い。また投資の腕に相当な自信がある方でなければ、年利回り10%を出し続けるのは至難の業とも言えます。

運用に手数料はかかりますが、ストレスフリーで1000万円を積極的に運用したい方はヘッジファンドという選択肢がおすすめです。

2.投資信託

投資信託とは、運用のプロが投資家から集めたお金をまとめて、国内外の株式や債券などに分散投資をしてくれる金融商品。

投資初心者にとって個人でリスクを上手に分散しながら利益を出していくのは容易ではありません。しかし投資信託を利用すれば、信託商品(ファンド)を選び証券会社で購入するだけで、後の運用はプロ任せで期待利回り3~4%の運用を狙うことが出来ます。

| 期待利回り | 3~4% |

|---|---|

| 資産の増え方 | 年利3%で1000万円を10年間複利運用した場合、 予想資産額は約1343万円 |

| メリット | ・手間と時間を掛けずに分散投資できる ・まとまったリターンを狙いに行ける ・証券会社やネットで手軽に購入可能 |

| デメリット | ・割高な運用手数料が発生しがち ・相場が悪い時は利益を出しにくい |

| おすすめの人 | ・個人での投資に自信のない人 ・仕事などで投資に時間や手間を掛けられない人 |

| 始め方 | 証券会社で口座を開設し、入金・商品を購入 |

選べる投資信託ファンドは6000本以上と多様で、基本的には投資対象が国内よりも海外のもの、債券よりも株式のものがリスク・リターンともに高い傾向にあります。

注意点としては、投資信託は運用成績の良し悪しに関わらず固定の手数料が発生してしまうため、手数料が引かれても手元にしっかり利益が残るだけリターンを出しているファンドを見極めて選択する必要があります。

以下の記事で、投資信託の選び方やおすすめの銘柄などを詳しく解説していますので、投資信託に興味が湧いた方はこちらも読んでみてくださいね。

3.不動産投資

マンションや商業ビルなどの不動産物件を購入・売却して売却益を得たり、賃貸による家賃収入を得ることができるのが不動産投資。

不動産投資の中でもおすすめはマンション投資で、賃貸契約が決まれば家賃収入が毎月定期的に入ってくるほか。後にいざ必要になれば自身の住居に出来るにも魅力です。

マンション投資の期待利回りは、都内マンションで4%程ですが、ローンを組み自己資本を増やすことで更にまとまった利益を狙いに行くことも可能です。

| 期待利回り | 4%~5% |

|---|---|

| 資産の増え方 | 年利4%で1000万円を10年間複利運用した場合、 予想資産額は約1480万円 |

| メリット | ・定期的に不労所得が得られる ・まとまったリターンを狙いに行ける ・状況に合わせて運用方法の変更可 |

| デメリット | ・物件の選定や購入、運用に手間と時間をとられる ・空室リスクや買い手が見つからない可能性 |

| おすすめの人 | ・長期的・定期的な収入を狙いたい人 ・投資に時間や手間を掛けられられる人 |

| 始め方 | 物件を選び購入~入居者募集、その後も物件管理 |

物件選び~契約、その後の管理と手間はかかりますが、1000万円の元手で手堅く安定した定期収入を得ながら将来に備えたい方は、マンション投資で1000万円を運用すると良いでしょう。

また不動産投資に興味があるけど実際に自分で運用するのはハードルが高いという方は、不動産投資信託であるREITから始めてみるという手も有効です。

4.REIT(リート)

リート(REIT)とは、リートを運営する不動産投資会社が投資家から資金を集め、不動産に投資(不動産を購入)をし、その家賃収入や売却利益を分配金として投資家に配当する仕組みを取る商品です。

リート(REIT)とは、リートを運営する不動産投資会社が投資家から資金を集め、不動産に投資(不動産を購入)をし、その家賃収入や売却利益を分配金として投資家に配当する仕組みを取る商品です。

| 期待利回り | 約3-4% |

|---|---|

| 資産の増え方 | 年利3%で1000万円を10年間複利運用した場合、 予想資産額は約1343万円 |

| メリット | ・少額から簡単に投資できる ・物件管理の手間がない ・換金性が高い |

| デメリット | ・複利効果を活用することができない ・融資を受けることができない ・災害、パンデミくの影響を受けやすい |

| おすすめの人 | ・不動産ローンを組みたくない、少額から投資したい人 ・不動産管理などの手間をかけたくない人 ・定期的に分配金を得たい人 |

| 始め方 | 証券取引所でリートを購入する |

リート投資は複数の投資家から出資金を集めるため、1人あたり数万円から不動産に投資することが可能で、その利回りに応じた配当を得ることが出来ます。

費用を抑えて不動産に投資できる点は実物不動産と比較して大きなメリットですが、運営にかかる手数料や融資の利用が出来ない事などは実物不動産と比較したらデメリットとも取れるでしょう。

さらに、リート投資では複利効果を活用することができない点もデメリットでしょう。1000万円もあれば、それを元本として雪だるま式に増やせる複利効果を活用するほうが効率的に資産を増やすことができますよ。

5.ソーシャルレンディング

ソーシャルレンディングは、お金を借りたい企業や人(ボロワー:borrower)とお金を貸して利子を得たい人(レンダー:lender)をインターネット上で結びつけるサービスで、融資型クラウドファンディングの一つです。

ソーシャルレンディングを利用することで、銀行から融資が受けられない又は銀行の融資以上の借り入れがしたい人や会社は資金調達が可能になり、一方のお金を貸す投資家側は元本の返済と利子の受取りにより資産運用の手段として活用できます。

| 期待利回り | 4-6% |

|---|---|

| 資産の増え方 | 年利4%で1000万円を10年間複利運用した場合、 予想資産額は約1480万円 |

| メリット | ・運用に手間がかからない ・少額から投資ができる |

| デメリット | ・流動性が低い ・早期還元のリスクがある |

| おすすめの人 | ・少額から短期運用をしたい方 ・手間をかけずに運用したい方 |

| 初め方 | ソーシャルレンディング業者で口座開設し、入金後サイト上で公開されている募集案件一覧から投資する対象を選ぶ |

歴史が浅く、ソーシャルレンディング業界の安定性や信頼性に不安があるという方でも少額からお試し投資が出来るのは嬉しいですね。

ただし注意点として、ソーシャルレンディングには予定された返済期限より前に貸付資金の返済が行われる早期償還がしばしば起こります。

一見良い事にも思えますが、投資家の立場では毎月入る予定だった分配金が入らなくなってしまうため、新たに投資先を探す必要が出てきてしまうのはデメリットとも取れますね。

6.ロボアドバイザー

ここ最近資産運用初心者の人気を博しているロボアドバイザー投資。

ロボアドバイザー投資は、ウェブ上で年齢などの簡単な質問に答えるだけで投資者にピッタリの投資方法を提案してくれます。投資者は入金するだけで、その後の運用もAI(人工知能)に全てお任せできる投資方法です。

| 期待利回り | 1-10% |

|---|---|

| 資産の増え方 | 年利1%で1000万円を10年間複利運用した場合、 予想資産額は約1104万円 |

| メリット | ・投資の手間が一切かからない ・投資の知識が一切いらない ・少額投資が可能 |

| デメリット | ・手数料がかかる ・元本割れする可能性がある ・資産運用の知識がつかない |

| おすすめの人 | ・仕事などで投資に時間や手間を掛けられない人 ・個人での投資に自信のない人 |

| 始め方 | ロボアドサービスを提供する金融機関で口座を開設する |

ロボアドバイザーでは資産運用を完全自動化できるので、投資者がやることはご自身のタイミングで定期的に運用状況をウェブで確認し、解約のタイミングを見極めるだけ。

多くのロボアドバイザーは月々1万円ほどの少額から投資が可能です。資産運用初心者にとっては投資を始めるハードルが低いです。

ロボアドバイザーは運用をすべてロボットに任せらるため、今後株式投資など自身での運用も視野に入れている人にとっては、投資経験を詰めない点はデメリットにもなりえますね。

ここまで中リスクの金融商品をご紹介しましたが、自分は投資でほとんどリスクを取れないかもと思った方は以下3つの低リスク商品を検討していきましょう。

7.定期預金

低リスクと言えば、決められた期間資金を銀行に預けることで普通預金よりも高い金利が適用されるお馴染みの定期預金。

銀行預金は1000万円までペイオフ(預金保護)が適用となるので、万が一銀行が潰れた場合でも1000万円は無事に手元に戻ってきます。

| 期待利回り | 0.002%~0.25% |

|---|---|

| 資産の増え方 | 1000万円を10年間複利運用した場合、 予想資産額は1000~1020万円程 |

| メリット | ・元本保証である ・銀行で簡単に手続きできる |

| デメリット | ・ほとんど利子が付かず増えない ・インフレが進めば資産価値が目減りする可能性 |

| おすすめの人 | ・とにかく安全・低リスクに運用したい人 |

| 始め方 | 銀行窓口(ネット銀行はHP)で口座開設し、入金 |

ただし、既出の通り定期預金の資産運用効果はないに等しく、メガバンクでは一般的に0.01%程だった金利が、近年は0.002%に引き下げになっています(2023年6月初旬時点)。

そのため定期預金に預けるなら、以下の利用がおすすめです。

- メガバンクより金利が高いネット銀行や地方銀行(金利0.03%~0.25%程)

- 一部の銀行で提供中の「プライベートバンク」サービス(1000万円などのまとまった資産を預けることで上質なサービスを受けられる)

定期預金は運用して増やす目的ではなく、元本保証のある低リスクで安全な預け先として余剰資金以外の資産の保管に利用するのが良いでしょう。

8.国債

国債とは国が資金調達の為に発行する債券のことで、個人が購入できるのは個人向け国債という種類。1万円から購入可能で、債券を購入して一定期間保有し満期が来ると元本に利息がついて戻ってきます。

個人向け国債は0.05%の最低金利が保証されており、国が破綻しない限り元本損失のリスクは限りなく低く安全と言えるでしょう。

| 期待利回り | 約0.05% |

|---|---|

| 資産の増え方 | 1000万円を10年間複利運用した場合、 予想資産額は1005万円程 |

| メリット | ・国による元本保証で安心 ・銀行や証券会社で手軽に購入できる |

| デメリット | ・金利が低くほとんど増えない ・運用開始1年が過ぎないと解約不可 |

| おすすめの人 | ・低リスク・少額で投資したい人 |

| 始め方 | 銀行・証券会社・郵便局など取引金融機関で購入し、満期を待つ |

個人向け国債には固定金利制の3年、5年もの、そして半年ごとに適応利率が変わる変動10年の3つのプランがありますが、マイナス金利の現在、どのプランを取ってもほとんどが最低金利0.05%が適用されています。

また債券の中には国が発行する国債以外に、企業が不定期で発行する社債というものもあり、証券会社で購入することが出来ます。企業によって社債の利息は異なりますが、平均値は0.3%程で国債や定期預金よりも高い利回りが期待できます。

社債の信頼性も発行企業によりますが、企業が破綻すればデフォルト(債務不履行)に陥る可能性があるため、発行元企業の業績は十分に確認しましょう。

9.保険

保険には、保障の他に貯蓄の機能がついた貯蓄型保険があります。

貯蓄型保険の例

- 終身保険

被保険者が死亡又は重い障害を負った場合保険料を受け取れる生命保険 - 養老保険

満期時に保険金が受け取れる。保険期間中、被保険者が死亡又は重い障害を負った場合は保険金がおりる。 - 個人年金保険

一定期間保険料を払えば60歳を超えたタイミングで年金形式で保険金を受け取れる - 学資保険

保険料を収めていれば、入学や卒業といったイベント時に保険金を受け取れる

貯蓄型保険は一定の年数以上保険料を収め続けることで、満期時に収めた保険料以上のお金が戻ってきます。

運用をしながらいざという時に保障がおりる保険商品は、とにかく長期的に手堅く1000万円の資産運用をしたい方には適しているでしょう。

| 期待利回り | 1%以下 |

|---|---|

| 資産の増え方 | 1000万円を10年間複利運用した場合、 予想資産額は~1105万円程 |

| メリット | ・保険会社で簡単に手続き可能 ・いざという時に保障が下りる |

| デメリット | ・加入期間が長く資金の流動性が悪い ・満期前に解約すると元本割れの可能性 |

| おすすめの人 | ・長期加入ができる人 |

| 始め方 | 保険商品を選んで契約し、毎月保険料を納める |

ただしプランにより異なるものの保険の期待利回りは一般的に1%以下と、大きなリターン利益を見込む商品ではありません。また万が一満期前に解約をすると商品によっては元本割れしてしまうことも。

保険での資産運用を始める際は、割高な保険料を長期に渡って収め続けることができるか、しっかり吟味することが大切です。

最後に、自己資産が豊富でリスクを取った投資が可能な方は、以下の投資を検討するのも良いでしょう。

10.株式投資

株式投資は企業が資金調達の為に発行する株券を購入し、値上がりしたら売却して売買益を出す運用方法。また売買益だけでなく、企業が利益の一部を還元する配当金を積み重ねて利益を得る方法もあります。

| 期待利回り | 4~5% |

|---|---|

| 資産の増え方 | 1000万円を5%で10年間複利運用した場合、 予想資産額は1628万円程 |

| メリット | ・自分で投資先や方法を決められる ・運用に無駄な手数料がかからない ・まとまったリターンを狙いにいける |

| デメリット | ・実際の運用に手間と時間を取られる ・安定して利益を出すにはかなりの投資知識が必要 |

| おすすめの人 | ・無駄な手数料を払いたくない方 ・投資知識に長けている方 |

| 始め方 | 証券会社で口座開設して入金、銘柄選定・購入 |

株式投資の期待利回りは4%~5%ですが、選ぶ銘柄によってはそれ以上の利回りを狙うことも可能。もしくは手堅く年利3%~5%ほどの配当金狙いで投資することも出来ますね。

投資を始める前にある程度の勉強は必要となりますが、手元の1000万円を自身で運用したい方には株式投資での資産運用もおすすめでしょう。

11.外貨預金

米ドル建て預金やユーロ建て預金のように、日本円ではなく外国通貨に両替して預金することを外貨預金と言います。

・外国通貨で投資=外貨建て投資

例)外貨建て債券、外貨建て保険

・米ドルに両替して投資=米ドル建て

例)米ドル建て債券、ユーロ建て債券

外貨預金で扱われる通貨は、米ドル、ユーロ、オーストラリアドル、ニュージーランドドルなど様々。通貨は異なるものの、銀行にお金を預け、下の図のように各銀行が通貨別に提示する金利でお金を増やすという仕組み自体は円預金と変わりません。

| 期待利回り | 普通預金0.01%程度-、定期預金0.1%程度- |

|---|---|

| 資産の増え方 | 年利0.01%で1000万円を10年間複利運用した場合、 予想資産額は約1001万円 |

| メリット | ・海外資産へリスク分散できる ・手軽に始められる ・円預金より高金利 |

| デメリット | ・手数料や為替リスク ・換金まで時間がかかる |

| おすすめの人 | ・資産を海外に分散させたい方 |

| 始め方 | 金融機関で外貨預金専用の口座を作り、日本円を外国通貨に交換して預入れる |

円預金と異なる点は、外貨預金は為替変動でさらに利益を狙うことが可能な点。

為替レートは円安になったり円高になったりと常に変動しているので、預入時のレートと払戻時のレートが異なります。この預入時と換金時の為替レートの差によって生じる為替差益を利用して利益を狙うのが外貨預金です。

資産を手軽に海外に分散させられるというメリットはありますが、外貨預金は銀行との取引なので、払い戻しに時間がかかったり、解約手続きをしなければ日本円に換金できないこともしばしばあります。

急な相場変動にも迅速に対応できない点や預入、払戻の際の手数料なども考慮すると、1000万円の預け先としては不安が残るかと思います。

歴史的にみて安定している米ドルなど通貨はまだしも、トルコリラなどまだ不安定な通貨への預金は金利が高くてもその分リスクも高いので、初心者の方は避けるのが賢明です。

12.FX

為替レートの差を利用して利益を得ようというのがFX取引です。

皆さんも海外旅行に行く時、銀行や両替所で日本円を現地で使う通貨に両替し、余ったお金があれば日本円に戻すための両替を再度行ったことがありますよね。

この時、両替で受け取る金額はその通貨間の為替レート(交換レート)に基づいて計算されます。 その他の金融商品の期待利回りは、例えば投資信託は3%~4%程、株式投資は4%~5%程である中、FXの期待利回りは無限です。ここではあくまで目安(目標)としての期待利回りを提示しておきます。

その他の金融商品の期待利回りは、例えば投資信託は3%~4%程、株式投資は4%~5%程である中、FXの期待利回りは無限です。ここではあくまで目安(目標)としての期待利回りを提示しておきます。

| 期待利回り | FX未経験・初心者:年利〜10% FX中級者(経験1年以上):年利10%〜30% FX上級者:年利30%~200% 専業のプロ:年利200%〜 |

|---|---|

| メリット | ・少ない資金でも大きな利益が狙える ・円安・円高でも利益が狙える |

| デメリット | ・運用には相当の勉強が必要 ・常に市場を監視する必要がある |

| おすすめの人 | ・資産に余裕を持ち、投資の勉強と取引に時間が確保できる方 ・ハイリスクハイリターンの商品で積極的に運用したい方 |

| 始め方 | 1.証券会社を通して購入する 2.プライベートバンクを通して購入する 3.投資助言会社を通して購入する(海外ヘッジファンド) 4.ヘッジファンドの運用会社から直接購入する(国内ヘッジファンド) |

FXはレバレッジをかけられる、円安・円高どちらでも利益を狙えるなど運用の自由度が非常に高い商品です。

しかし実際に為替レートを完璧に読み解くことはプロでも難しいと言われています。為替レートは日々刻々と変化し、時には投資者の予想に反して為替レートが不利な方向に動くことも珍しくないんです。

FXはハイリターンも狙える一方、1000万円などのまとまった資金を運用するのには振れ幅も大きく危険と言えるでしょう。そのため1000万円の運用に活用するなら、ポートフォリオの一部、かつ低レバレッジからの挑戦がおすすめです。

1000万の運用はヘッジファンド投資がおすすめ

ここまで1000万円の運用方法をご紹介してきましたが、結局1000万あったら何に投資するのがよいのかわからないという方にはヘッジファンド投資をおすすめします。

ヘッジファンドは、

・運用の自由度が高く様々な投資戦略が採れる

・投資のプロに運用を完全にお任せできる

・ハイパフォーマンスを目指せる

・運用成果が出なければ高額な手数料が必要ない

と、1000万円以上の資金を一括投資できる余裕がある方にとっては非常に魅力的な投資商品です。

特に投資初心者の方にとって、難しい投資の知識習得などに手間や時間をかけずにプロに全て運用をお任せできる点でもおすすめできます。

ヘッジファンドも日本国内に複数ありますが、ここではハイクアインターナショナルを例としてご紹介します。

| 投資対象 | ベトナム日系企業への融資 |

| 年間利回り | 12%固定 |

| 最低投資額 | 500万円 |

| おすすめ ポイント |

・年間12%の高利回り ・金融市場のリスクや不確実性がない ・会社や代表の事業透明性が高く信頼できる ・投資初心者向けのファンド |

| 公式サイト | ハイクアインターナショナル公式サイト |

日本国内の優良ファンドとして人気を集めている「ハイクアインターナショナル」。

年利12%を固定で得られ、リスクが非常に低いファンドです。

ハイクアインターナショナルは、同社の代表「梁 秀徹」氏が会長を務めるベトナムの日系企業である「サクコベトナム」へ事業融資を行い、その利息として投資家に配当を還元しています。

サクコベトナムは、年間25億円以上の売上を上げており、ベトナムのUPCOM市場への上場を申請している会社です。

既に様々なサービスをベトナムで展開していますが、今後も複数の事業を展開予定。

ベトナムは政策金利が高く、銀行から借りても返済時に非常に高い利子を払う必要があります。

そのため、日本の投資家から資金を集めてサクコベトナムに事業融資をしているということです。

ハイクアインターナショナルは上記のように金融市場への投資ではないため、リスクや不確実性は他のヘッジファンドより低く初心者向けの投資先と言うことができます。

多くのヘッジファンドとは違い、500万円から投資できるのも魅力。

投資する前に面談で話を聞くこともできますし、サクコベトナムや代表の情報は調べればかなり出てきますので参考にしてみてください。

ハイクアインターナショナルについてより詳しく知りたい方は、以下の記事もぜひご参考ください。

ハイクア・インターナショナルはどんな運用会社?特徴・メリット・デメリット・注意点を解説

また、その他のヘッジファンドについては下記のランキングを参考にしてみてください。

日本のヘッジファンドランキング一覧!利回りが高いおすすめ会社を解説【2025年】

要注意!おすすめしない1000万円の運用方法

貯金1000万円もの大金を運用するとなれば、投資する前に必ず自分に適した運用方法なのか吟味することをおすすめします。

それぞれ投資商品には良い点と悪い点がありますが、自分の運用目的に沿っているのか、自分に出来る投資方法なのかを今一度確認することが大切です。

例えば、投資初心者の方は運用に専門知識を必要とする投資はおすすめしないです。

そもそも個人の資産運用は自分で金融商品を選び運用するか、プロに手数料を払って運用してもらうかの大きく二つに分かれます。

自力で投資するメリット:

手間はかかるが委託費用が発生しないためコストを抑えられ、運用を続けるうちに投資知識もつけられる

プロへ運用を委託するメリット:

手数料は発生するものの、ストレスやプレッシャーを感じることなく、自分で投資をするより安全に高い利回りを狙える

勿論、自分で資産運用した方が投資コスト(手数料)は抑えられますが、投資する金融商品の知識から銘柄選定のノウハウなど、かなりの知識と経験が求められます。

また市場は常に変動するので基礎的な知識だけでは足らず、日々の勉強の継続はもちろん、定期的なポートフォリオの見直しとそれに伴う絶妙なタイミングでの売買が必要になります。

自ら積極的に学び、裁量を持って資産運用したいという方には自分での投資をおすすめしますが、投資にそこまで時間や手間をかけられない方はプロに運用を委託できる投資方法を選ぶと良いでしょう。

筆者の場合、色々と吟味した結果運用会社にお願いしています。子育てに仕事にと忙しく単純に四六時中投資について考えたり、悩んだりする時間が取れないということもありますが、一番の理由はやはり運用のプロに勝つ自信がなかったとこと。

金融市場では個人もプロも平等ですが、何百億もの資産を動かしている投資のプロに1000万円程度の資金で戦おうとするのは難しいのが事実。何百億もの資産が一度に動けば1000万円程度では簡単にその波にのまれてしまいます。

私のように「資産運用はしたいけど時間がない」「1000万円も自分で資産運用するのは無理」という方は、投資自体を諦めるのではなく、投資信託やヘッジファンドなどを上手に活用するのがおすすめですよ。

1000万円で資産運用する3つのメリット

昨今、資産運用の重要性が高まっていることは皆さんも感じられているかと思います。ここでは具体的に1000万円を資産運用する必要性やメリットについてご説明します。

- 資産を増やすことができる

- インフレ対策

- 老後や子供への資金確保

1. 資産を増やすことができる

皆様ご存知の通り、現代の日本の銀行預金金利は非常に低金利です。メガバンクの1年物の定期預金の金利は0.002%。例えばメガバンクに100万円を1年間預けたとしても、税引き前の利息は20円、税引き後の利息は16円ほどです。

銀行預金も投資の一種ですが、ほぼ0%に等しい低金利で1000万円を10年間運用しても数十円~数百円程度の儲けしか出ません。

せっかく1000万円というまとまったお金があるのに、銀行口座でただ眠らせておくのは非常にもったいないですよね。

さらに、貯金1000万円を資産運用に回すことができれば、まとまったお金だからこそできる投資にも挑戦できますし、複利効果によるリターンにもかなり期待ができます。

2. インフレリスク対策

先ほど銀行にお金を眠らせていても資金はほとんど増えないことを説明しました。しかし銀行預金では資産が増えないだけではなく、インフレの影響で資産が減ってしまうリスクがあることをご存知でしょうか?

インフレとは物の価値が上がり、お金の価値が下がることを意味します。日本銀行は2013年1月に「物価安定の目標」を消費者物価の前年比上昇率2%と定め、これをできるだけ早期に実現するという約束をしています。

インフレになると、以前より多くのお金を払わなければ同じモノが買えなくなってしまい、それだけお金の価値が下がってしまうことになります。

つまり、銀行に預金し続けた1000万円も時間が過ぎるごとに実質的には価値が目減りしていることになってしまうのです。お金を増やすだけではなく、減らさない対策としても資産運用は有効的でしょう。

3. 老後や子どもへの資金確保

日本では年金が廃止されると予測されています。老後2000万円問題ともいわれますが、インフレの影響もあり2000万円の備えだけでは足りないとさえ言われています。

しかし教育費や生活費などで出費が嵩む中、給与所得だけで2000万円以上もの貯金を蓄えるのはかなり困難ですよね。

投資で老後や子供への資金をご自身でしっかりと蓄えておくことで、年金の有無に左右されずに安心して生活を送ることができますよ。

また、給与所得とは別に資産を増やす手口を資産運用で確保していれば、今後何か不測の事態で仕事ができなくなった際や予想外の出費などにも備えることができるので安心ですよね。

1000万円の投資・運用で注意すべき4つのポイント

さて、もう1000万円の資産運用方法や資産運用のメリットはクリアになりましたね!続いて1000万円の資産運用を成功へと導くために、注意すべき4つのポイントを簡単にまとめました。

- 投資は余剰資金で行う

- 元本保証にこだわりすぎない

- 分散投資・長期投資を心がける

- 投資コストも忘れずチェック

1. 投資は余剰資金で行う

20代、30代~40代、50代~60代では今後発生するライフイベントとその必要金額が異なります。いくら資産運用が大切とはいえ、今後確実に必要となる資産まで投資に充ててしまってはいけませんよね。

ローリスク・ローリターン、ハイリスク・ハイリターンと言われるように、投資・資産運用にはリスクが伴いますから、まずはご自身の資産を整理し投資に充てられる金額を把握してから資産運用を始めるのがおすすめです。

【生活費や緊急時・数年以内に使用予定の資金】

銀行預金などで安全に管理

【当面必要のない余剰資金】

ある程度リスクを取って積極的に運用

ポートフォリオ作成時には、資金性格に適した投資リスクを鑑みながら運用先を検討しましょう。

2. 元本保証にこだわりすぎない

資産運用の検討時に必ず耳にするであろう「元本保証」のワード。1000万円という大切な資金が減るリスクがないとあらば、魅力的に映るのは間違いありませんが、既出の通り元本保証の金融商品で見込まれる利回りは0%~0.25%代というのが現実。

実際に運用シミュレーションで利益を可視化すれば、元本保証の金融商品ではどれだけ「増えないか」が顕著に見て取れます。

将来使い道の決まっている資金を安全に保管する目的であれば、元本保証の金融商品は最適でしょうが、1000万円を資産運用して効率的に増やしていきたい方は、ローリスク・ローリターン以外の運用方法にも目を向ける必要があるでしょう。

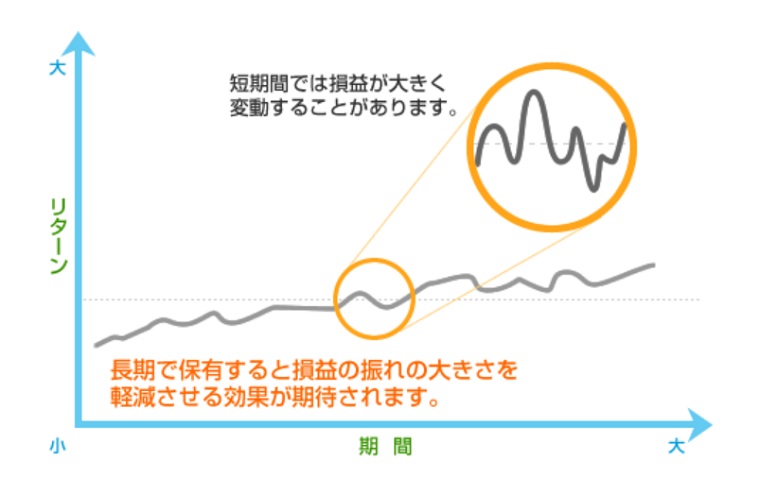

3. 分散投資・長期投資をする

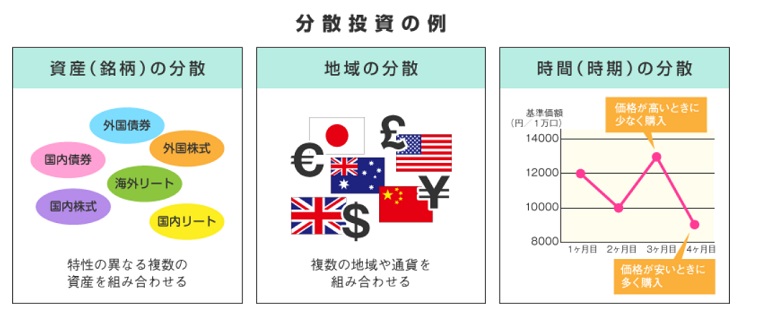

リスクヘッジをしながら1000万円を安全に資産運用するためは、分散投資と長期投資が気必須です。

分散投資とは、値動きの違う様々な商品に資金を分散して投資をすること。

あるイベントに対する値の振れ幅は、それぞれの金融商品や銘柄、投資先の地域や業界などによって様々。そのため資金を複数種類の商品に振り分けることでリスクが分散され、資産の変動幅を最小限に抑えることができます。

(引用:金融庁)

(引用:金融庁)また短期投資ではなく長期投資を心がけることで、収益の振れ幅が相対的に小さくなり、運用が安定しやすいと言われています。

特に値動きの大きいFXや株式などでは、長期目線で運用をしていないと下げ局面で含み損を抱え狼狽売りをしてしまい、資産を減らしてしまうリスクが高くなります。

もちろん時と場合にもよりますが、一旦値を下げても長期で戻りを待っていればマイナスからプラスに転じることも少なくありません。

さらに、得た利息を元本に加えて運用する複利運用の場合、運用期間が長いほど複利効果が高まるので効率的な資産運用も期待できますよ。

単利運用と複利運用の違い

例えば1000万円を5%で運用すると50万円の利息・利益が発生します。

単利の場合は、この利益を引き出すなどして投資元本には加えないため、何年運用しても毎年同じ1000万円という元本に対してのみ利息(=50万円)がが付きます。つまり単純に50万円が積み上がっていくイメージ。

複利の場合は(元本+利息)に対して新たな利息がつきます。

初めは1000万円に対する5%でしたが、2年目には利息を含んだ1050万円に対する5%、3年目には1102.5万円に対して5%…と、元本自体が大きくなるため利益もその分膨らんでいきます。

4. 投資コストも忘れずチェック

定期預金や国債など投資コストのかからないものもある一方、一般的にある程度のリターンが見込める金融商品にはコスト(手数料)がかかります。

- 株式投資

証券会社に払う取引手数料 - FX(外国為替証拠金取引)

取引手数料、外貨交換手数料 - 投資信託

販売手数料、信託報酬、信託財産留保額など - ヘッジファンド

申込手数料、管理報酬、成功報酬など

「悪相場で更に固定の手数料がかかり二重苦に」「リターンはあったが手数料で利益はプラスマイナスゼロ」など、資産運用の失敗談として耳にすることも。

投資先決定の際には利回りだけでなく、手数料を差し引いて手元にどのくらい利益が入るかも意識しましょう。

貯金1000万を2倍にしたい場合の運用シミュレーション

1000万円の資産を一括投資する場合、実際どの程度の利回り(投資金額に対する年の収益の割合)を目指すべきか、運用シミュレーションを見てみましょう。

| 年利3% | 年利5% | 年利10% | |

|---|---|---|---|

| 5年後 | 1159万円 | 1276万円 | 1610万円 |

| 10年後 | 1344万円 | 1629万円 | 2594万円 |

| 2千万円達成までの期間 | 約24年 | 約15年 | 約8年 |

(参考:野村証券「マネーシミュレーターみらい電卓」)

表のように、年利5%で複利運用すれば10年で1000万円の資産は1.5倍以上に、また年利10%で複利運用すれば8年後には2倍の2000万円まで資産が増加することが分かります。

あなたの場合は何パーセントの利回りで資産運用すべきでしょうか?必要な運用利回りは「1000万円を何年後までにいくらに増やしたいか」という目標からマネーシミュレーターなどを使って逆算することが出来ます。

世代によって子育て費用や老後資金など今後必要になる資金も異なりますので、以下の図も参考に具体的に計画を立ててみましょう。

既出の銀行預金の場合は、1000万円を10年貯金しても1万円しか増えない計算したから、資産運用に取り組んだ人とそうでない人では、10年後に1500万円近くの資産差が生じる可能性もあります。

投資大国アメリカやイギリスと貯金大国日本を比較すると資産額の増え方の差は顕著なように、積極的に投資・資産運用することでより早く資産を増やしていけることがわかりますね。

もちろん投資にはリスクも多少伴うので、1000万円の資産をどの程度の利回りで運用して行くべきかはあなたの年齢や扶養家族の有無、ライフスタイルなどを考慮して適切な方法を選ぶことが大切です。

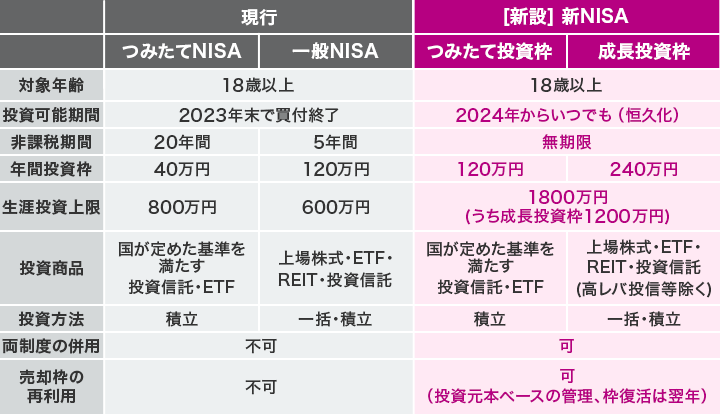

1000万円の運用には非課税制度の活用がおすすめ

投資で得た利益に対して、日本ではなんと投資利益の20.315%もの税金が引かれます。苦労して数パーセントの利回りを得たのに20%もの税金が引かれるなんて、なんだかやるせないですよね。

NISAを利用すれば、株式投資や投資信託への投資で、一定の投資額に対し生じた運用利益を非課税にすることが出来ます。

非課税対象となる投資額は120万円までなので、1000万円の資産運用では一部のみの適用になりますが、せっかくある節税制度を使わない手はないでしょう。

資産が1000万円を超えたら自分に合う方法で資産運用を始めよう!

貯金1000万あったら何に投資するか、運用方法の目途は立ちましたか?これからどう資産運用するかで1000万円を1億円にまで膨らませることも夢ではありません。

投資商品にはそれぞれメリットデメリットがあるので、今回ご紹介した内容も含めてご自身で今一度投資の目的や目標を確認して投資先を選んでみてください。

そして何から手をつけたらいいかわからないという方は、まずは投資先の相談窓口や実際に投資をしている方に話を聞くことから始めてみてください。

今回ご紹介したヘッジファンド業者のハイクアインターナショナルでは無料相談を行っているので、興味がある方はそちらも活用してみてくださいね。

<この記事の監修者>Special Thanks!

金子賢司 (かねこけんじ)

保有資格:CFP/住宅ローンアドバイザー/生命保険協会認定FP/損保プランナー

東証一部上場企業で10年間サラリーマンを務める中、業務中の交通事故をきっかけに企業の福利厚生に興味を持ち、社会保障の勉強を始める。以降ファイナンシャルプランナーとして活動し、個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、年間毎年約100件のセミナー講師なども務める。趣味はジャザサイズ。健康とお金、豊かなライフスタイルを実践・発信しています。

~監修者コメント~

まとまったお金が手元にあるということは、投資においては大きなアドバンテージです。

元本100万円の人が年利回り1%の商品で運用すると年間の収益は1万円。これと同じ商品で元本1,000万円の人が同様の運用をすれば年間の収益は10万円。このように当たり前のことですが、同じ商品を扱う場合、元本が大きいほど資産運用で得られる収益は大きくなります。

「元証券ウーマンが徹底比較!目標利回り別1,000万円おすすめ資産運用ランキング」では、元本1,000万円のケースを中心に、資産運用の考え方に合わせた運用方法をご紹介しています。ここで紹介している運用方法を参考にして、大きな元手があるというアドバンテージを生かしながら効率的に資産を増やす方法をこのサイトで身に着けてください。