1000万円以上の貯金が貯まっていたり、もう少しで貯まりそうな方の中には、その1000万円の使い道をどうしようかと悩んでいる方もいらっしゃるでしょう。

1000万円というのは簡単に貯められる金額ではないので、「1000万円あったらできること・すべきこと」を慎重に考え有効に活用したいですよね。

そこで本記事では、1000万円あったらできることや有効な使い方、1000万円の使い道として投資をおすすめする理由、初心者でも取り組みやすい1000万円の投資方法や注意点などを解説していきます。

ちなみに筆者の場合は、1000万円以上の資産が出来た時、使い道として「ヘッジファンド」を選びました。1000万円あったら投資効率も高まるので、高利回りなヘッジファンドで資産額をさらに増やしておきたいと考えたからです。

筆者のように運用をプロに任せて手間暇要らずで運用したい、年利10%以上の高い利回りで運用したいという方は、以下の記事もぜひ読んでみてくださいね!

参考情報

▶日本国内おすすめヘッジファンドランキング

▶一番おすすめのヘッジファンド!ハイクア・インターナショナルの詳細

目次

1000万あったら何する?1000万円あったらできること3選!

1000万円以上の資産額を達成した背景は、収入の一部をコツコツ貯金した結果、退職金や相続金、宝くじなど人によって様々でしょう。

まずは参考として、日本国内に1000万円以上の金融資産を持つ方の割合を見てみましょう。

そもそも1000万円以上の貯蓄がある人はどの程度いる?

金融広報中央委員会の世論調査結果「(参考)令和5年(2023年)家計の金融行動に関する世論調査[総世帯]」をもとにすると、1000万円以上の金融資産※がある世帯の割合は以下の通りです。

※ここでの金融資産とは、貯金・預金・金銭信託・積立型保険商品・個人年金保険・債券・株式・投資信託・財形貯蓄・その他金融商品(金貯蓄口座、金融派生商品など)を合わせた資産額です。

| 全世帯の33.2% | ||

| 世帯主の年齢 | 20歳代 | 4.4% |

| 30歳代 | 20.2% | |

| 40歳代 | 27.5% | |

| 50歳代 | 33.3% | |

| 60歳代 | 45.5% | |

| 70歳代 | 48.0% | |

| 世帯類型別 | 世帯主のみ(単身世帯) | 26.1% |

| 世帯主夫婦のみ(二人世帯) | 40.5% | |

| 世帯主夫婦と子のみ(三人以上世帯) | 37.6% | |

| 世帯主夫婦と親のみ(三人以上世帯) | 45.5% | |

| その他 | 28.2% | |

表の通り、1000万円以上の金融資産を有する世帯の割合は、世論調査の対象となった全世帯の約3割強。1000万円以上の資産を持つ世帯は意外と多くない(多数派ではない)ということが分かりますね。

1000万円あったらできることは3種類!

では、そんな貴重な1000万円の資産を手に入れた方は、このまとまった資金をどのように活用するのが良いのでしょうか?

資産1000万円あったらでできることと言えば、一般的に以下の3つが主流です。

貯金が1000万円あったらできること

早速一つ目から見て行きましょう。

1,000万円の使い道1. 資産運用でさらに大きな資産を作る

さて、「1000万円あったらできること・やるべきこと」として筆者が一番おすすめするのが「資産運用」です。

1000万円の使い道として「資産運用」を行こなうことで、お金がお金を呼び、銀行に貯金しているよりもはるかに効率的に資産を増やすことも可能です。

具体的に例を挙げると、1000万円分とある株式を購入し10年後に株価が2倍になったら、働かなくても資産は倍の2000万円に増えます。このように「お金に働いてもらう」ことで利益(不労所得)を得て資産を育てていくんです。

ちなみに経営・マーケティング支援を行う合同会社アンズ&sが、男女500人を対象に「現金1000万円あったらお金をかけたいこと」として行ったアンケート調査(2022年)では、1000万円の使い道として投資が貯金と並ぶ結果となりました。

引用:FX TRADE

引用:FX TRADEこれもやはり多くの方が老後に危機感を感じ、ひと昔前よりも資産運用に目を向ける人が増えたことが背景にあるでしょう。

資産運用は難しいと考える方も多いですが、方法は様々あり、中には投資初心者でも3~10%程の年間利回りを期待できるものもあります。

自分に合う方法で資産運用を続けていけば、1000万円を1億円にまで増やすことだって夢ではないんですよ!

1,000万円の使い道2. 思い切って使う・贅沢する

貯金が1000万円あったら高級車にブランドバッグ、中古なら念願のマイホームも購入できる場合もあるでしょう。特に宝くじや遺産相続などで予定外に1000万円を手にされた方は、この1000万円で思い切った買い物をしたいと考える方も多いようです。

もちろん、現在借金があったり車や家のローンを抱えている方は、これらの返済に使うのが最優先ですが、そうでない場合、思い切って贅沢するもの一つの使い道ではあります。

しかし、高級車や欲しかったブランドバッグを買って一時的な幸せや満足感を手に入れたとして、これからの将来幸せに暮らして行けるでしょうか?

2019年に金融庁の「夫婦二人世帯だと老後資金に2000万円が必要」という報告書がメディアで取り沙汰されましたが、実はこの2000万円という数字は日本の平均的な家庭をベースにはじき出された数字です。

収入と支出の差である不足額約5万円が毎月発生する場合には、20 年で約 1,300 万円、30 年で約 2,000 万円の取崩しが必要になる。

この試算報告から4年が過ぎた現在では、記録的な物価高騰の影響で、不足金は当時の2000万円をゆうに超えるとの指摘もあり、さらにご家庭の生活水準やライフスタイルによってもより多くの貯金・貯蓄が必要になる可能性があります。

この試算報告から4年が過ぎた現在では、記録的な物価高騰の影響で、不足金は当時の2000万円をゆうに超えるとの指摘もあり、さらにご家庭の生活水準やライフスタイルによってもより多くの貯金・貯蓄が必要になる可能性があります。

既出の世論調査の結果で見た通り、1000万円以上の金融資産を有する世帯は、調査対象となった全世帯の3割強、60歳以上では5割弱でしたよね。

多くの方は、まだ貯金が老後に必要な資金額に到達していない状態ということになりますので、1000万円あったら散財してしまうのではなく、将来の生活のために有効に活用するのが賢い使い方でしょう。

1,000万円の使い道3. 使わないで貯金する (老後に備えて貯蓄)

既出の老後資金の確保に向けて、資産1000万円を銀行に固く貯金しておこうと考える方もいるでしょう。確かに預貯金は元本保証の安全な資産の預け先として、1000万円を散財してしまうよりは良いかもしれません。

しかし、安全なはずの預貯金にも2つのリスクが存在するのです。

一つ目のリスクは、銀行預金金利が低すぎるために、インフレ負けして貯金しているお金の価値が減ってしまうというもの。

例えば、現在のゆうちょ銀行の金利は通常預金で0.001%、定期預金でも0.002%。いくら低リスクとはいえ、超低金利時代の今、1年間1000万円もの資金を貯金しても、税抜き前で利子は200円程しかつきません。

その一方で、日銀の金融政策ではインフレ(物価上昇)率2%を目標としており、計画通りに毎年物価が2%上昇した場合には、以下の図のようにお金の価値が年々目減りしてしまうんです。

インフレによる資産の目減りを防ぐには、毎年のインフレ率を超える金利でお金を運用する必要がありますが、超低金利の預貯金では難しいのが現状です。

貯金・貯蓄が根強い人気の日本ですが、貯金することが無条件に正解というわけではないことに気づく時が来ているでしょう。

また貯金に関わるもう一つのリスクですが、銀行預金のペイオフ制度(預金保険制度に加入する金融機関が破綻した場合、元本とその利息が保護される制度)で保証される元本は、預金者あたり1000万円までとなっているため、1000万円以上の貯金は保証対象外になります。

そのため銀行の貯金額が1000万円を超えたら、別の銀行に一部を移動させるなどの対策が必要です。

1000万円の使い道として資産運用がおすすめな理由

では続けて、筆者がなぜ「1000万円あったらできること・やるべきこと」として資産運用をおすすめするのか、もう少し詳しく解説します。

1000万円の使い道として資産運用がおすすめな理由

1. インフレによる資産の目減りを防げる

既出の通り、超低金利な預貯金ではインフレ率を超えられず、大切な1000万円の資産が目減りしていくリスクがあります。

実際日本は2008年にゼロ金利政策を導入して以降、銀行の預金金利はほどんどゼロに等しい数字で推移してきましたが、下の図のように同期間の日本のインフレーション率はほとんどの場合でゼロパーセント超えていますよね。

今ある貯金の資産価値を守りながらさらに資産額を増やしていくためには、貯金の1000万円を資産運用に回して、インフレ率を超える年利で運用していく必要があります。

2. 不労所得が手に入る (将来的に使えるお金が増える)

老後資金の確保や生活水準の向上のために年収を増やそうと思っても、現在の労働時間に加えてさらにまとまった時間を仕事に当てるのは容易ではありません。

もし出来たとしても、それと引き換えに家族との時間、ゆっくりと休息・睡眠をとる時間、娯楽の時間など犠牲にせざる負えないのではないでしょうか。

家族との生活や将来のため年収を増やそうとあくせく働いても、疲労により体を壊したり、大切な家族との時間が無くなってしまっては本末転倒でしょう。

お金を働かせて利益を得る資産運用なら、自分自身がさらなる労働を行わなくても、また寝ている時でさえも利益を生みだしてくれるため、生活の満足度を落とすことなく収入を増やしていくことが可能です。

3. 投資元本が1000万円超えたらまとまった利益が期待できる

1000万円超えたら資産運用をつよくおすすめする理由は、まとまったお金があると資産運用効率がぐんと上がるからです。

例えば、同じ利回り3%の投資方法で運用するにしても、投資元本の大きさによって得られるリターンに大きな差が生まれます。

| 年利3%で1年運用した際に得られるリターン(利益) | |

| 100万円 | 3万円 |

| 500万円 | 15万円 |

| 1000万円 | 30万円 |

ご覧の通り、同じ年利で運用しても、投資元本が100万円→500万円→1000万円と大きくなる程、利益が多くなっていますよね。

まとまった資産を運用できる人の方が明らかに有利ですし、資産の増加スピードも速くなるのです。

また投資で得た利益を再度投資に回すことを複利投資(例えば、1000万円を投資して30万円の利益を出したら、1000万円の元本に利益30万円を足して1030万円で運用を続けるといったもの)と言います。

投資元本が1000万円を超えたらある程度のまとまった利益を期待できますので、得た利益を継続的に元本に追加して長期的に運用していけば、気づいた頃には雪だるま式にお金は増えていっているでしょう。

4. 分散投資で投資リスクを抑えられる

分散投資とは投資におけるリスク管理方法の一つで、投資先を複数に分散させることで投資リスクを軽減し、一部の投資先でマイナスが出ても残りの投資先でのプラスでカバーすることで結果的に利益を生み出すというものです。

10万円などの少額資金をいくつもの投資先へ分散させてしますと、少ない元本が更に分散され、効率的に資産を増やして行くことが難しくなります。

また、投資商品や銘柄の中にはある程度まとまった投資資金が必要なものもありますので、そもそも投資元本が少額であると分散投資自体できない場合も多いです。

その点、投資に回せるお金が1000万円以上あったら、複数の投資先に分散させて、リスクを抑えながら十分なリターンを望むことができるでしょう。

5. 1000万円の運用で老後資金を形成できる

貯金1000万円を投資に回し、一定の年利で複利運用したと仮定して資産の増加をシミュレーションすると、

| 年利3% | 年利5% | 年利10% | |

| 10年後 | 約1343万 | 約1628万 | 約2593万 |

| 20年後 | 約1806万 | 約2653万 | 約6727万 |

| 30年後 | 約2427万 | 約4321万 | 約1億7449万 |

投資初心者でも比較的無理なく達成できる年利3%で運用をしても、運用23年後には運用資産が2000万円を超えます。その間にも労働収入がある方は、より早く老後資金に必要と言われる2000万円に到達することが出来るでしょう。

また後ほど紹介する「ヘッジファンド」などに資産を任せて年利10%ほどで運用を続けられた場合、運用期間24年程度で1000万円を1億円に増やせる試算になります。

もちろんシミュレーション通りにいかない時もありますが、1000万円を目の前の出費に使ってしまい不労所得を得る機会を断ち切ってしまうのではなく、地道に資産運用を続けていくことで、労働収入だけでは一生到達できないような金額をも目指すことが出来るでしょう。

貯金1000万円の使い道としておすすめの投資方法を紹介

さて、ここまで貯金が1000万円以上あったら投資でさらに増やしていくべき理由をお伝えしました。

続けて本章では、貯金1000万円を資産運用に回す場合におすすめする投資方法8選を解説します。

本章で紹介する投資方法

【1000万円あるからこそできる運用方法】

・ヘッジファンド

・不動産投資

【その他におすすめできる有効な投資先6選】

・ロボアドバイザー

・投資信託

・ソーシャルレンディング

・REIT(不動産投資信託)

・株式投資

・国債

・社債

まずは、1000万円あるからこそできる運用方法を二つ見ていきましょう。

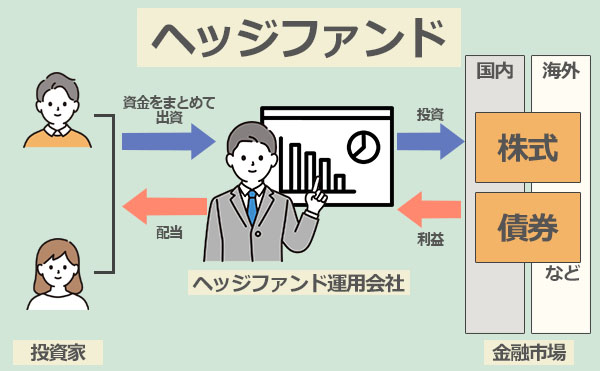

1. プロに運用を任せて高い利回りを狙える「ヘッジファンド」

ヘッジファンドとは資金を預けるだけで、投資のプロに代わりに運用してもらえる運用方法で、基本的に1000万円以上の高額資金の運用を代行します。

まずおすすめポイントですが、ヘッジファンドは投資家の募集方法に制限がかかる私募ファンドである分、公募ファンドの投資信託などとは異なり、比較的自由な運用が可能です。

空売りや先物取引・デリバティブなどを活用し、手元にない金融商品を借りて売るところからトレードを始めることができるなど、ヘッジファンドならではの高度な投資戦略で相場の下落局面でも利益を狙いにいけます。

またヘッジファンドでは、投資家から預かった資産を複数の投資先に分散して投資を行います。ファンドにもよりますが、ヘッジファンド一つに投資を行うだけで、自然にある程度のリスク分散ができる点もメリットと言えます。

一方ヘッジファンドについて注意すべきは、まとまった手数料が発生する点。ヘッジファンドでは、運用を投資のプロに任せる対価として手数料が発生しますが、高度な投資手法で高利回りを狙うには調査や運用にそれなりの人材と時間が必要な訳で、自然と手数料も高めになります。

ヘッジファンド側の主な収入源は「成功報酬」で、運用で出た利益に対し数十%ほどが手数料として引かれます。運用成績に関わらず固定で手数料が取られる投資信託とは違い、成功報酬は利益が出た時にだけ発生するものでその点は安心ですが、まとまった手数料が発生するという事は念頭に置いておきましょう。

- 期待年利:10%程~

- 始め方:運用会社に問い合わせて面談し、契約後に入金。

- メリット

- 投資のプロに運用をお任せできる

- 1ファンドである程度の分散投資が可能

- 下落相場での耐性が強い(=リスク軽減)

- 10%以上もの利回りを期待できる

- デメリット

- まとまった投資資金(500~1000万円以上)が必要

- 手数料が高め

- ネットでの情報収集に限りがある

高い利回りと引き換えにまとまった手数料を支払う必要があるのは難点ですが、自分で1000万円などの資金を投資し、マイナスを出さないように注意しながら利益を継続的に狙っていくのは並大抵のことではなく、精神的に大きなストレスも掛かります。

「餅は餅屋」ということわざの通り、結局はその分野の専門家に任せた方が上手くいく場合も多いですよね。そういった意味でも、1000万円級のまとまった資産は、普段から何十億、何百億といった大きなお金を日常的に運用しているヘッジファンドなどの投資のプロに任せるのがおすすめです。

| 公式サイト | ハイクアインターナショナル公式サイト |

|---|---|

| 運用開始 | 2023年 |

| 投資対象 | ベトナム企業 |

| 年間利回り | 年間利回り12% |

| 対象 | 個人・法人 |

| 最低投資額 | 500万円 |

| 買い方 | 会社に問い合わせる |

| おすすめ ポイント |

・資料請求のみも可能 ・事業融資のため堅実なリターンが期待できる ・年間利回り12%の安定したリターン ・6年で約2倍の資産形成が可能 ・投資先はメディアにも取り上げられる有名企業 ・代表や投資先企業の透明性が高 |

| 注意点 | 特になし |

ハイクアインターナショナルは、投資家からの資金をもとにベトナムの関連企業である「SAKUKO VIETNAM(以下、サクコ社)」に事業融資を実施。

サクコ社から支払われる貸付金利息の一部が投資家へリターンとして配当される仕組みです。

ベトナムの成長余力とサクコ社の安定した業績から、ハイクアインターナショナルでは年12%(固定)のリターンを期待することが可能となります。

詳細は以下公式サイトから無料の資料請求または面談の問い合わせをどうぞ。

関連記事:ハイクア・インターナショナルはどんな運用会社?

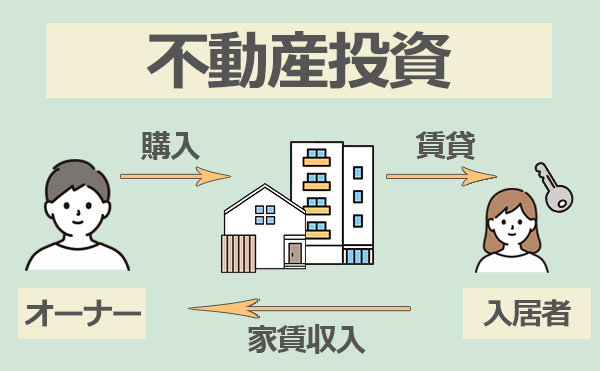

2. 定期的な家賃収入が魅力「実物不動産投資」

高額資産の運用法の代表格といえば、不動産投資。実物不動産投資には、所有不動産を貸し出して家賃収入を得る方法と、購入した不動産が値上がりしたタイミングを見計らって売却し「売却益」を得る方法の2種類の方法があります。

「1000万円で不動産が買えるの?」という声も聞こえてきそうですが、中古物件であればローンを組まずに1000万円以下で購入できる物件も多く存在します。

実物不動産のおすすめポイントですが、購入した不動産を入居者に貸し出して家賃収入を得る方法では、現役時代はもちろんのこと、退職後の老後も給料のように毎月決まったお金を定期的に受け取ることができます。必要によっては、物件を貸し出さずにご自身や家族で住まれたり、お店に改造したりと使い道も多種多様です。

また、投資用不動産を借り入れを行って購入する際には、団体信用生命保険(団信:だんしん)に加入しますが、万が一借り入れの返済中に死亡した場合などは、借り入れ残金は保険から支払われ、残った家族に建物を残すこともできるんです(=死亡保険替わりになる)。

税金面でも、実物不動産投資で出た赤字は給与所得などから差し引くことができるため、所得税の支払い対象金額が不動産投資での損失分低くなり、結果的に節税効果の恩恵を受けることができます(=節税効果がある)。

一方実物不動産投資で注意するポイントですが、なかなか入居者が決まらない場合、十分な家賃収入得られない中、月々のローンの支払い行わなければならず資金繰りが苦しくなる可能性があります。空室になりにくい都心の物件を購入する、サブリース契約で契約をするなどの対策が必要です。

また実物不動産は買い手が見つからないと売却ができません。計画が上手く行かなかった、事故や災害などで不動産価値が下がり、買い手が見つからず売ろうにも売れないといった状況に陥ることも考えられます。投資用不動産は、時間をかけて吟味し選ぶのが良いでしょう。

- 期待年利:年利4~5%

- 始め方

不動産ポータルサイトで情報収集

→不動産会社へ問い合わせる

→物件を選ぶ→融資審査→契約して購入

→管理会社を決める→運用開始 - メリット

- 家賃収入や売却益を得られる

- 物件が将来的な資産になる

- 死亡保険替わりになる

- 節税効果がある

- デメリット

- 空室が続いたり物件の価値が下がったり、災害やパンデミックなどによって家賃が下落する

- 物件の選定に手間と時間をとられる

- 資金の流動性が低い

- 金利上昇により返済額が増える可能性も

(引用:REISM)

(引用:REISM)

リズムは東京23区の中古ワンルームマンションxリノベーション投資を専門とする不動産会社。

リズムの物件は入居率99%と業界最高レベルを誇っており、会員サイトで所有物件の家賃の入金確認や部屋の確認までできてしまうとのこと。

リズム(REISM)では無料セミナーやオープンスクールなどの開催も頻繁にされているので、1000万円で不動産投資を行いたいとお考えの方は一度参加してみても良いですね。

3. その他のおすすめ投資先一覧

| 期待利回り | メリット | デメリット | |

|---|---|---|---|

| ロボアドバイザー AIに運用を任せて 運用益を得る |

1~10% | ・運用をAIに任せて投資が可能 ・1万円ほどの少額から投資可能 ・全自動で広範囲の銘柄に分散投資 ・運用コストが安い |

・年率1%程度の利用手数料 ・下落相場での耐性は強くない ・AIでも運用に失敗する事はある |

| 投資信託 投信ファンドを購入 して運用益を得る |

3~8%程 | ・投資のプロに運用をお任せできる ・1ファンドである程度の分散投資が可能 ・1万円程の少額から投資可能 ・NISAやiDeCoが利用可能 |

・割高な手数料がかかりがち ・下落相場では利益を出しにくい ・数千種以上のファンドから 比較・選定する必要がある |

| ソーシャル レンディング 企業に融資し 利子を得る |

4~6%程 | ・金利が高め ・購入して満期を待つだけと手軽 ・値動きや利率の変動がないため 投資計画を立てやすい ・1万円程度の少額からも投資できる |

・返済遅延や貸し倒れのリスクがある ・満期まで現金化できない ・ソーシャルレンディング会社 の倒産リスク |

| REIT (不動産投資信託) 不動産に投資する ファンドに出資 |

3-4%程 | ・少額から簡単に投資できる ・物件管理の手間がない ・換金性が高い |

・複利効果を活用することができない ・融資を受けることができない ・災害、パンデミくの影響を受けやすい |

| 株式投資 株を購入して売却益 や配当益を得る |

4~6%程 | ・運用コスト(株の売買手数料)が低い ・株や投資、経済などの知識が身につく ・NISAが利用できる |

・投資テクニックや知識が必要 ・値動きの幅が広くリスクが高め ・広く分散投資するのが難しい ・銘柄分析・市場動向の把握など 運用に手間が掛かる |

| 社債 社債を購入して 満期時に利子を得る |

0.3~2.8%程 | ・定期預金や個人向け国債と比べて金利が高め ・購入して満期を待つだけと手軽 ・時間や労力を掛けることなく投資が出来る ・利率が固定のため投資計画を立てやすい |

・最低100万円程の資金が必要 ・発行元企業の破産で満期償還不能に ・信用リスク次第で売買価格が下落 ・信用リスクが高まると証券会社が 買取りを拒否 |

| 国債 国債を購入して 満期時に利子を得る |

0.05%~0.45%程 | ・少額から購入でき上限もない ・価格変動リスクがなく元本割れしづらい ・高度な知識不要で運用の手間もかからない ・半年毎に利子を受け取れる ・身近な金融機関で購入できる |

・金利が低くインフレに弱い ・途中売却しづらくペナルティがある ・購入方法が不便 |

上の表中で紹介した運用方法についてより詳しく解説を読みたいという方は、以下の記事をご参考ください。

貯金1000万円の運用で注意すべきポイント

ここまでの内容で、貯金1000万円のベストな使い道、1000万円を資産運用するメリットと投資方法の種類についてお分かりいただけたと思います。

最後に、貯金1000万円を投資でかえって減らしてしまわないように、資産運用や投資の注意ポイントを4つ解説します。

貯金1000万円の運用で注意すべきポイント

では、見ていきましょう。

1. 運用開始前に資産の分類を明確にしておく

「1000万円あったらできること」は、その1000万円が全財産なのか、それともその1000万円の他にある程度の生活資金があるのかで変わってきますよね。

既出の通り、1000万円の使い道としては資産運用をおすすめしますが、投資に回す額は以下の「余裕資金」におさめるのがポイントです。

余剰金資金とは、生活費と生活防衛金を差し引いた「10年以上使う予定のない」お金です。投資には元本割れのリスクが伴うため、余剰資金を超えて投資を行って万が一損失が出た場合、日常生活に支障が出てしまう危険性があります。

余剰金資金とは、生活費と生活防衛金を差し引いた「10年以上使う予定のない」お金です。投資には元本割れのリスクが伴うため、余剰資金を超えて投資を行って万が一損失が出た場合、日常生活に支障が出てしまう危険性があります。

資産運用を始める前には、まずご自身の総資産額や貯金額を確認し、それを上記3種類のお金の分類して、運用してもよいお金を明確しておくのがポイントです。

2. 分散投資と長期投資でリスクを抑える

大切なので繰り返しますが、分散投資とは投資先や購入する時期を分散して投資することで、価格の変動リスクを抑え、運用を安定させる効果があります。

また「長期投資」は、長い時間をかけて金融商品を保有し続ける投資方法です。運用期間が長くなるほどリスクとリターンの振れ幅が小さくなるため、安定した収入を得る事が期待できます。

投資で得た利息を当初の元本にプラスして投資する「複利運用」を続けていけば、運用が長期に及ぶ程、利息が利息を生んで膨らんで投資効果が高まっていきます。

資産運用において元本割れリスクを抑えるには「分散投資」と「長期投資」徹底して守ることをおすすめします。

3. 高度な知識が必要な投資方法は控える

以下の図のように、1000万円の運用方法としては様々なものがありますが、基本的に期待利回りが高い商品ほど投資リスクも大きく、上手に運用を続けていくには高い投資知識とテクニックが必要になります。

もしあなたがご自身で高額資産をハンドリングできるだけの運用知識を持っていれば心配の必要はありませんが、そうでない投資初心者の方であればむやみに高利回り商品に挑戦するのは危険でしょう。

高額資産をご自身で運用するにはまだ知識が不十分だと感じる間は、無理に自分で頑張ろうとせず、FPに相談したり、ヘッジファンドや投資信託など第三者に運用を任せられる方法などを活用する方が、投資で苦い思いをせずに済む可能性が高いでしょう。

4. 定期的に運用状況を確認しポートフォリオの見直す

投資商品を選んで購入し運用を開始した後も、ほったらかしにするのではなく、定期的に以下をチェックすることでご自身の資産を守りましょう。

- 運用で順調に利益が出ているか

- 取り返せないほどの大きな含み損が出ていないか

- 投資先の評判や経営状況が悪化していないか

- 投資先に関わる相場環境が悪化傾向にないか

運用中に上記のような状況に陥った場合は、投資先や資産分配のポートフォリオの見直しや一部資金の回収などが必要かもしれません。自分の投資した資産の動きを定期的にチェックすることで、大きな失敗や損失を防ぐことができるでしょう。

「1000万円あったらできること」解説まとめ

本記事「1000万円あったらできることとは?」「1000万円のベストな使い道とは?」という疑問に対して、有効な使い道や1000万あったら何にどのように投資するべきかについてご紹介しました。

せっかく手元にある1000万円もの貯金。一時的な満足感のためにサクッと使ってしまうのではなく、早いうちから資産運用に慣れ、安心安泰な老後を送るために準備を整えておきましょう。

1000万円というまとまった資産だからこそ、上手に活用し、賢い資産運用を行えると良いですね。本記事内で紹介下参考記事を再度載せておくので、1000万円の投資先選定にぜひ参考にしてみてください。