「ヘッジファンドはおすすめしない」

「リスクが高いからおすすめしない」

「大損するからおすすめしない」

将来に備えて、できるだけ資産を増やしておきたいと考える方の中には、多彩な投資戦略で高い利回りが狙えるヘッジファンドに興味を持つ方も多いかと思います。

失敗してしまう人は、ヘッジファンドの特徴・リスクを理解せず運用してしまっています。

投資には様々な種類があります。人それぞれ特技があるように、株式投資に向いている人・ヘッジファンドに向いている人がいるのです。

ヘッジファンドをおすすめしない人・おすすめできる人を簡単にまとめると以下のとおり。

- 貯金全てを使ってヘッジファンドを運用している人

- 信頼性の低いヘッジファンド会社を利用してしまう人

- ヘッジファンドは絶対儲かると思っている人

- ヘッジファンドの特徴・リスクを理解している人

- ヘッジファンド会社をしっかりと選定できる人

- 1000万円以上運用できる資産がある人

- 投資の具体的な目標がある人

ヘッジファンドをしっかりと理解し、信頼できる会社を利用することが、資産を増やす第一歩となります。

運用歴や実績、投資手法を比較して、資産を安心して任せられるヘッジファンドを探してみてください。

- 運用11年目の老舗ヘッジファンド

- 年平均利回り10~20%の好成績

- 運用開始以来マイナスを出した年なし

- 下落相場でも利益が狙えるバリュー株投資

- ロックアップ期間は3ヶ月と短め

本記事ではヘッジファンドが「おすすめしない」と言われる理由や、失敗してしまう原因・成功させるための会社選びについて解説します。

目次

「ヘッジファンドはおすすめしない」といわれる理由

ヘッジファンドはおすすめしないと言われますが、そもそもヘッジファンドがどのような投資か理解していないと、正確な判断ができません。

まずは、ヘッジファンドに関する以下の点を確認していきましょう。

ヘッジファンドの概要をご存知の方は、以下のリンクから「ヘッジファンドをおすすめしない人の3つの特徴」を先にご覧ください。

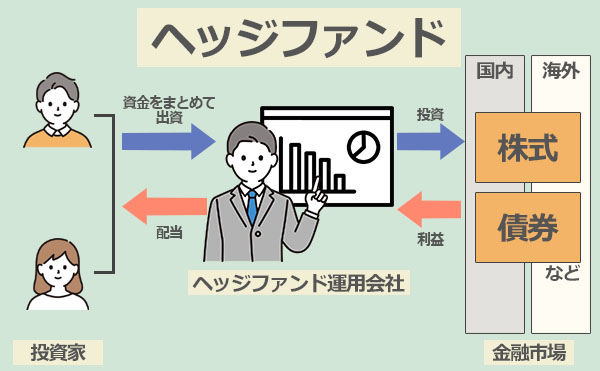

そもそもヘッジファンドとは

ヘッジファンドとは、市場の値動きに左右されず常に高い利回りを出すことを目標にした「絶対収益型」の投資です。

一方、一般的な株式投資や投資信託は、市場の動きに連動して運用しているもの。つまり市場が下落相場では株式・投資信託は、損失が出てしまいます。

ヘッジファンドは、市場の下落相場でもプラスの成績を目指す投資です。

またヘッジファンドは、一般的な投資信託と同様に投資家から集めた資産を、ファンドマネージャーによって運用されるもの。

ヘッジファンドと投資信託は、どんな違いがあるのか確認していきましょう。

投資信託との違い

ヘッジファンドと投資信託の違いを簡単にまとめると、以下のとおりです。

| ヘッジファンド | 投資信託 | |

|---|---|---|

| 対象の投資家 | 富裕層・経営者 | 一般投資家 |

| 投資目標 | 絶対リターン (市場の値動きに左右されない) |

相対リターン (市場の動きに合わせる) |

| 投資家の募集方法 | 私募形式 (限られた投資家を募集) |

公募形式 (インターネット等で幅広く募集) |

| レバレッジ | 最大10倍まで | 原則かけられない |

ヘッジファンドと信託投資は、どちらも「運用を専門家に任せる」投資ですが、比較すると分かるように、全く違う投資です。

ヘッジファンドと投資信託は、投資方法も投資目標も違うため、自分の投資目的に合ったファンドを選ぶことが重要になってきます。

2つの違いを理解せず「なんとなく」投資することは、大きな失敗を招くことになるでしょう。

公募と私募の違いを理解する

ヘッジファンドの大きな特徴の1つに、私募形式の投資だという点があります。

私募形式とは、49人以下の限られた投資家から資産を集め投資のプロが運用する投資のこと。

ヘッジファンドは、限られた投資家から運用資産を集めるため、投資家の投資目標に沿った運用が可能です。

また私募形式のメリットとしては、金融庁の厳しい決まりがなく自由な運用できるため、低リスク・高利回りが期待できます。

商品内容が複雑

「ヘッジファンドはおすすめしない」といわれる理由の1つに、商品内容が複雑な点が挙げられます。

ヘッジファンドの投資戦略は、「ロング・ショート」、「イベント・ドリブン」、「トレンド・フォロー」など聞き覚えのない戦略ばかりだと思います。

『自分で理解のできないビジネスに投資はしない』

~ウォーレン・バフェット~

「投資の神様」と呼ばれるウォーレン氏の格言のように、ヘッジファンドをよく理解する前に投資始めることは、非常に危険です。

聞きなれない言葉は調べたり、専門家に相談することで不明点が無いようにしましょう。

また、ヘッジファンドは、FXのように短期間で高い利回りを実現するものもあれば、時間をかけて長期間で利益を出していくものもあります。

そのため、「ヘッジファンドなら短期間で高い利回りが出せる」と考えていると失敗につながってしまいます。

ヘッジファンドによく見られる投資手法のバリュー株投資などは数か月~1年以上の投資になることが多いため、短期的な投資を希望する方は注意が必要です。

このように商品内容が複雑なことから、「ヘッジファンドはおすすめしない」といわれることがあります。

バリュー株への投資とは?

バリュー株とは、実際の企業の価値よりも低い価格で売られている株。つまり、誰にも見つかっていないセール品のようなもの。

ヘッジファンドは、優秀なファンドマネジャーの丁寧な調査によって、市場に隠れているバリュー株を探し出して投資します。

バリュー株投資は、最安値で商品を購入するため市場の下落にも強い運用が可能。

またバリュー株投資は長期運用で高い利回りを狙う点も特徴的。

失敗してしまう人は、バリュー株投資を行うヘッジファンドでの運用をやめてしまった人かもしれませn。

バリュー株投資で運用するヘッジファンドを利用する際は、商品の価値が上がるまで待つ必要があることを理解し、1年以上の運用が必要な場合もあることを理解しておきましょう。

なお、バリュー株投資は安値になっている商品に投資するため、価値が暴落するリスクが少ないことから投資初心者にもおすすめ。

そんなバリュー株投資を得意とする老舗ヘッジファンドとしてはBMキャピタルが挙げられ、実際に運用開始以来マイナスを出した年がありません。

一方で年平均利回りも10~20%と好成績を残していますので、「リスクを極力抑えたい」「確実に利益を積み上げたい」という方は、一度BMキャピタルに相談してみてください。

商品の投資先が多岐にわたりさらに複雑に

ヘッジファンドは、幅広い商品に投資することでリスクを分散しています。

一般的な信託投資のように株式や債券だけでなく、農産物や金・銀・鉱物まで幅広く投資しているのが特徴です。

しかし金・銀などの投資は、収入のしくみが複雑で分かりにくく、ファンドマネージャーの専門知識が必要になります。

ヘッジファンドは運用をプロに任せるので詳しい手法を理解する必要はありませんが、投資の中で気になる点があれば、都度質問してみると良いでしょう。

3つのリスク

「ヘッジファンドはおすすめしない」といわれる理由に、リスクがあることが挙げられます。

ヘッジファンドを投資する人は、運用前に以下の3つのリスクを確認する必要があります。

- 最低投資金額が高い

- 手数料が高い

- 好きなタイミングで解約できない

リスク①最低投資金額が高い

ヘッジファンドのリスク1つ目は、最低投資額が高いことです。

多くのヘッジファンドは最低投資金額が1000万円からと、決して安くはない金額に設定されています。

一般的な投資信託のように、小額から手軽に始められるような投資ではないといえるでしょう。

ヘッジファンドの投資金は高額ですが、投資家の目標に合わせて運用してくれるメリットもあります。

そのため投資最低金額が高額なのは、人によってはリスクでないかもしれませんが、資産運用は自分に合った金額で行うことが重要ですので、背伸びしたせいで首を締めてしまわないよう注意しましょう。

なお、筆者が最もおすすめするヘッジファンドであるBMキャピタルも最低投資金額が1000万円からとなっていますが、相談次第では1000万円未満での投資も可能なようです。

「1000万円の運用には手が出ないけど、ヘッジファンドを利用してみたい」という方は、BMキャピタルのような会社に相談してみるのも手かもしれません。

リスク②手数料が高い

ヘッジファンドのリスク2つ目は、手数料が高い点です。

ヘッジファンドに関わらず、資産を運用する際は基本的に3つの手数料がかかります。

- 商品を購入する際の購入手数料

- 商品を維持するための信託報酬

- 商品を売却するときの売却手数料

ヘッジファンドには上記の手数料に加え、利益が出たときにかかる手数料「成功報酬」があります。成功報酬は利益の約20%~と高額です。

「せっかく利益が出ても、ほとんど手数料で消えていってしまうのでは」と心配になりますよね。

しかしヘッジファンドはプロに資産運用を任せることができ、成功率・年間利回り率は個人で投資するよりも多くなる傾向があります。

そのため手数料がかかるとしても、同様に利益の総額も大きくなるのです。

また、投資手法を勉強する必要はなく、失敗する経験も経ずに資産を増やすことができるため、多少の手数料は許容範囲ではないでしょうか。

リスク③好きなタイミングで解約できない

ヘッジファンドのリスク3つ目は、好きなタイミングで解約できない点です。

ヘッジファンドは好きな時に解約することができず、現金化するのが難しい投資です。

これは、ヘッジファンドは解約を制限する「ロックアップ期間」を設けているのが原因。

一般的なヘッジファンドのロックアップ期間は1年以上となっており、必然的に長期の運用が必要です。

すぐにお金を増やしたいと考えている人は、ロックアップ期間があることはリスクといえるでしょう。

ただし、ヘッジファンドの特徴として、ロックアップ期間が定められているからこそ利回りの高いパファーマンスが可能な点があります。

急に投資をやめられてしまうと、運用計画が狂ってしまったり、資産の減少により利益の総量が少なくなってしまうのです。

ヘッジファンドは解約のタイミングが限られていますが、それは安定して好成績を残し続けるためだということも理解しておきましょう。

なお、「ロックアップ期間が短い方がいざという時に換金できるから安心」という方には、BMキャピタルがおすすめです。

ロックアップ期間は3ヶ月と、ヘッジファンドの中では非常に短く設定されていますので、短期的な投資がしたい方とも相性が良いのではないでしょうか。

上記3つのリスクを知った上であれば「ヘッジファンドはおすすめしない」と一概に言えないことがわかると思います。

ヘッジファンドをおすすめしない人の3つの特徴

ヘッジファンドはまだまだ日本への浸透率は低く、詳しく知る機会が少ない投資方法の1つでしょう。

失敗してしまう人は高利回り・低リスクと聞いただけで、ヘッジファンドについて良く調べず、飛びつくように始めてしまう傾向にあるのです。

ヘッジファンドをおすすめしない人には、以下のような特徴があります。

おすすめしない人①特徴を理解せずに投資をすると失敗しやすい

ヘッジファンドをおすすめしない人の特徴1つ目は「ヘッジファンドの特徴を理解せずに投資をする」です。

ヘッジファンドには、ヘッジファンド特有の特徴があります。

市場の値動きに左右されず、常に利益を目指す絶対収益型の投資がヘッジファンド。

勘違いしやすいのですが、ヘッジファンドの投資は常に利益を目指した投資目標の「絶対追求型」というだけで「絶対」に利益が出る投資ではないのです。

ヘッジファンドで損失がでた時に「なんだよ~絶対収益なのに損失が出た!」と怒ってすぐに解約してしまうと、残念ながら失敗してしまいます。

大前提として、絶対に利益が出ると断言できる投資はありません。

絶対に収益が出ると思っているような、特徴を理解できていない人にヘッジファンドをおすすめしない理由は、利益がでないことに焦りを感じてすぐに解約してしまうからです。

ヘッジファンドのほとんどは長期運用で利益を出しているので、短期で解約しては当然利益を得ることはできません。

おすすめしない人②ヘッジファンドのリスクを知らない

ヘッジファンドをおすすめしない人の特徴2つ目は「ヘッジファンドのリスクに対する知識が不足している」です。

ヘッジファンドは私募形式をとっているため情報を開示する義務がなく、投資戦略の流出を避けるためにも第三者には情報が伏せられています。

各ファンドマネージャーは、独自の投資戦略を使用して利益を目指しているため、競合に真似されないよう対策しているということですね。

しかし、ヘッジファンドの中には、情報を開示しないことを利用した詐欺が多いのも事実です。

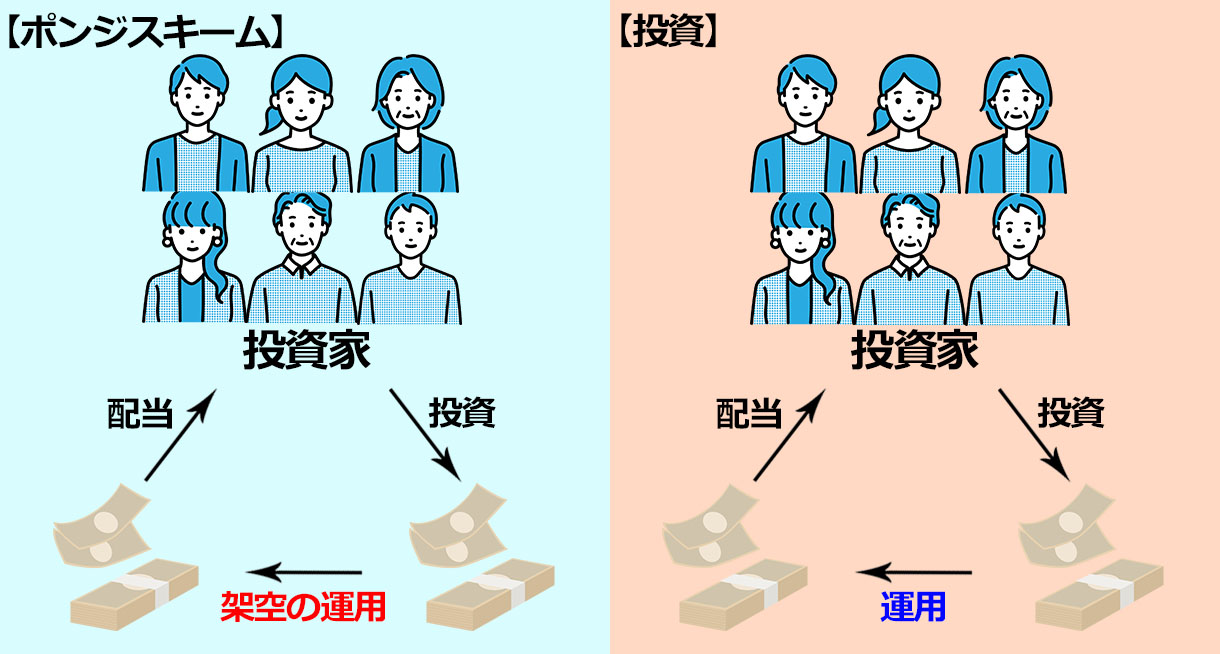

ヘッジファンドの詐欺に引っかかってしまう

ヘッジファンドのリスクには、詐欺に引っかかってしまう可能性がある点も無視できません。

ヘッジファンド詐欺の多くは、「ポンジスキーム」といい投資家から集めたお金を運用せず、資産を自分の物にしてしまう詐欺です。

ポンジスキームは、単純な手法にも関わらず現在も実際に利用されています。

ヘッジファンドの詐欺に引っかからない方法

気になる会社がポンジスキームかどうかは、ある程度注意していれば見分けることができるでしょう。

ヘッジファンドを選ぶときは、下記4つの言葉に注意して見ることでポンジスキームを見分けることができるかもしれません。

- 元本保証です

- 毎月必ず配当金がもらえます

- 必ず儲かります

- だれか紹介してくれたら紹介料あります

ポンジスキームは元本保証や儲かるなど、甘い言葉を使い投資家を誘惑します。

何度も言いますが、投資の世界に「絶対」はありません。

ヘッジファンドの優秀なファンドマネージャーも、失敗するときは失敗し、投資家に大損させてしまうこともあるのです。

またポンジスキームは、毎月の配当金を約束し、始めの月には配当金を投資家に渡します。

投資家は、配当金がもらえると「本当に実力のあるヘッジファンドだ!」と安心してしまい、投資金を増やしたり、友人に勧めてしまいかねません。

「絶対もうかるし、破綻しないから今すぐヘッジファンドを始めたほうがいい」

「紹介してくれたらoo万円プレゼントするよ」

ポンジスキームは一見、投資家にメリットが多く魅力的に見えます。

しかし、あまりにも完璧な成績のヘッジファンドや紹介キャンペーンのあるヘッジファンドは、詐欺を疑う必要があります。

また、詐欺の被害を避けるためには運用歴も非常に重要なポイント。

SNSやインターネットで簡単に情報を得られるようになった現代では、詐欺を行った会社の口コミは簡単に広まります。

そのため、長い運用歴を持つヘッジファンドは詐欺の可能性が低いといえますので、ヘッジファンドは運用歴・実績を確認してから利用しましょう。

当記事でも紹介している国内ヘッジファンドのBMキャピタルも運用歴は10年を超えており、投資初心者にも利用しやすい特徴を持っていますので、まずはこういった会社に相談してみるてはいかがでしょうか。

ヘッジファンド自体が倒産してしまう

ヘッジファンドのリスクは、詐欺だけではありません。

ヘッジファンドに限らず、投資では元本割れと言って、自分が投資した資産がマイナスになる可能性も考慮しなければなりません。

それに加え、へッジファンドは、高い利益を出すためにレバレッジをかけたり(実際持っている資産より何倍かをかけて投資を行うこと)、空売り(第三者から商品を借りて運用すること)を用います。

投資全般にいえる話ですが、レバレッジや空売りは高い利回りが期待できる反面、損失を出してしまうと多額の借金を負う場合があります。

会社の経営が不安定になると倒産してしまうように、ヘッジファンドも多額の借金を背負うことにより倒産してしまう可能性も..。

ヘッジファンドを選ぶ際、高リターンだけに目がくらみ投資をしてしまうと失敗してしまうでしょう。

利用するヘッジファンド会社を選ぶときには、例え好成績を残していてもリスクが高すぎるヘッジファンドには注意が必要です。

倒産しないヘッジファンドは、やはり資金力が大きいファンドです。

BMキャピタルは、多くの会社の有価証券報告書に大量保有株主として名前が登場しているため、資金力は間違いありません。

ヘッジファンド自体の倒産をリスクと思うのであれば、BMキャピタルのような大きなファンドを選ぶと良いでしょう。

BMキャピタルはこちらで詳しく解説しています。

おすすめしない人③投資・資産運用の計画を立てない

ヘッジファンドをおすすめしない人の特徴3つ目は「投資・資産運用の計画を立てない」です。

ヘッジファンドを利用して失敗してしまう理由には、投資家自身の計画不足にもあります。

資産運用では自分の目的・資産量・投資スタイルなどを正確に分析したうえで計画を立てることが重要です。

まずは具体的な目標設定から始め、実現に向けた計画を立てることをおすすめします。

また、投資全般にいえることですが、計画の大前提として以下の点は非常に重要ですので、計画を立てる前に必ず確認しておきましょう。

- ヘッジファンドは余剰金で投資する

- 自分の投資ルールを作る

ヘッジファンドは余剰金で投資する

一般的に、投資は余剰資産で運用することが推奨されています。

余剰金とは、生活費・生活防衛金を差し引いた残りの資産(貯金)のこと。

自分の余剰金を把握せず、むやみに投資を行うのは大変危険です。

特にヘッジファンドは余剰資金で投資を行わないと、手持ちのお金が必要になった時、すぐ現金化できず失敗してしまいます。

ヘッジファンドは、最低投資金額が高い上に換金性も低いため、自分の財力を把握することが非常に重要になってくるでしょう。

自身の投資ルールを作る

投資を行う際は、自身の投資ルールを事前に作っておくことがおすすめです。

投資ルールとは、投資計画の策定やリスク管理のほか、長期的視点の維持や感情に流されないために必要なもの。

投資ルールが無いと、自分のスタイルや目的にあった投資ができず、以下のような失敗を招いてしまう恐れがあります。

- ヘッジファンドで生活に支障がでるほど損失を出してしまい失敗

- 精神的に余裕がなくなり冷静な判断ができず、解約してしまい失敗

ヘッジファンドに関わらず、投資には損失の可能性があります。

ヘッジファンドでも、自分がどのくらいの損失までなら支障がでないか把握しておくことで、生活を脅かすような失敗を未然に回避できるでしょう。

自分の収入・ライフプラン・性格や、投資の目的を明確にすることで正確な自己分析ができ、損失の許容度を把握して冷静な判断が続けられます。

「ヘッジファンドはおすすめできない」を覆す信頼できる業者

ヘッジファンドを成功させる最大のポイントは、信頼できるヘッジファンド会社を見つけることです。

信頼性の低いヘッジファンドを利用してしまうと、利益が出ないどころか大きな損失を受けてしまったり、詐欺の被害に遭ってしまう可能性もあります。

また、ヘッジファンドでは資金の運用を全てプロに任せることになりますが、各会社に所属する運用担当者の手法はそれぞれ異なるもの。

見込める利益、リスクの高さ、運用期間など、自分の目的や投資スタイルによっては相性が悪い場合もあります。

ヘッジファンドを選ぶ際、少なくとも以下のポイントは必ず確認するようにしましょう。

- 最低運用金額

- 運用歴の長さ

- 直近数年の運用実績

- 運用手法のリスク

- 運用期間・ロックアップ期間

- 報告書は分かりやすいか

- 運用レポートをもらえる頻度

日本でも有名なBMキャピタルでの運用がおすすめ

筆者が調査した中で最も信頼度の高いヘッジファンドは、筆者自身も利用経験があるBMキャピタルです。

BMキャピタルは、ヘッジファンド歴10年以上の老舗ヘッジファンド。

信頼できる最大の理由は、透明性のある報告書です。

BMキャピタルの投資家には、3ヶ月ごとに運用状況をまとめた報告書が送られてきます。

運用状況のほか、投資家から集めた資金がどこに使われているかまで詳しく知ることができるのはありがたいですね。

また、BMキャピタルは報告書を作成する際、財政について第三者が確認する「ファンド調査」を取り入れています。

定期的に第三者の目に触れているBMキャピタルは、安心できるヘッジファンドといえるでしょう。

また、BMキャピタルは運用開始来10年間でマイナスを出した年がありません。

さらに年間の平均利回りは10~20%となっており、信頼性だけでなく好成績を出し続けているのも特徴的。

その秘密は、イギリスの大手証券会社で経験を積んだ実力者派のファンドマネージャーが行うバリュー株投資にあります。

バリュー株投資は、本来の価値よりも安値になっている銘柄をターゲットにすることで、暴落リスクの低さと収益性の高さを両立する投資手法。

このバリュー株投資は正確な分析が重要で、割安株と下落トレンドの判別・適正株価の判断ができないと将来性のない銘柄を買ってしまうリスクがあります。

しかし、BMキャピタルには優れた分析力・判断力を持つファンドマネージャーが在籍しており、的確な運用が可能なためマイナスを出さない好成績が続いているのです。

資産運用初心者には、BMキャピタルのように信頼性が高く、安定した成績を残しているヘッジファンドの利用がおすすめ。

無料の資料請求・面談では、第三者には公開できない詳しい情報を聞くことができるので、興味がある方はぜひ一度相談してみてはいかがでしょうか。

運用の相談はオンラインでも対面でも可能で、営業トークもされないため、まずは気軽に問い合わせてみてください。

まとめ

本記事ではヘッジファンドが「おすすめしない」といわれる理由を解説しました。

ヘッジファンドは特徴やデメリットを理解しないと失敗する可能性があるためおすすめしない資産運用ほうだといえます。

しかしヘッジファンドは、うまく運用すれば資産を2倍にすることも可能な投資です。

ヘッジファンドは、高利回り・低リスクが期待できる、投資方法自体は「おすすめしない」とは言えない、おすすめの資産運用法です。

ヘッジファンド投資を行う時は、以下3点に注意しましょう。

- ヘッジファンドの特徴・リスクをしっかり理解すること

- ヘッジファンドの面接を行い、積極的に質問をし自分で判断すること

- 投資目標を明確にすること

特徴やリスクをよく理解し、自分の投資目標を明確にすることで、ヘッジファンドの成功率をグンと上げることができるでしょう。

なお、高額の資産運用が初めてで「どこに相談すれば分からない」という方には、筆者も利用している老舗ヘッジファンドのBMキャピタルがおすすめです。

運用歴の長さから信頼性の高く、運用以来好成績を残し続けていますので、資産運用でお困りの方はぜひ一度相談してみてくださいね。

【平均年利10%以上】

資産運用で悩んだらBMキャピタル

「投資信託で損をした」

「将来のために資産運用したいけど何をすればいいかわからない」

「実績のあるプロに運用を任せたい」

このような悩みを持っているなら、日本のヘッジファンド「BMキャピタル」がおすすめ。

- 平均年利10%超を10年以上継続中!

- 2013年の運用開始からマイナスの年ゼロ

- 直近6年で資産価値2倍

最低投資額は1000万円(1000万未満相談可)とヘッジファンドの中では比較的出資しやすい金額設定です。