定年退職を目前に、退職金の使い道や老後の資産計画について考え始める50代・60代‥

最近では「老後2000万円問題」や「人生100年時代」など老後の資金不足への懸念が広がり、老後の資産寿命を延ばすために退職金を資産運用に回す方が増えているようです。

しかし、十分な知識がないまま闇雲に投資をして失敗し、大切な老後資金を減らしてしまったという失敗談は後を絶ちません。

そこで本記事では、退職金の運用で失敗しないためのポイントを失敗談も交えながらご紹介。初心者でも取り組めるおすすめ運用先も解説します。

老後の資金不足に悩まされないためにも、金融知識を正しく身に付けて安全な資産運用に取り組みましょう!

今回の記事で分かること

退職金運用での失敗談とその原因

退職金の運用で失敗しないためのポイント

退職金のおすすめ運用方法

それでは早速退職金の失敗談から見ていきましょう。

退職金運用での失敗談とその原因を解説

退職金のように、まとまった資金を1度に得ることできる機会は少なく貴重なものです。

そんな大切な退職金を運用に失敗して溶かしてしまうような事にならないよう、ここで紹介する失敗談を反面教師にしましょう。

失敗談1. 金融機関に勧められるがままに投資

退職金2000万円を受け取った大手企業の営業マンだったAさん。妻と約束した退職金の使い道は、老後の必要な生活費に充てるということ。

しかし、退職金専用プランについて営業に来た銀行マンの「高金利で退職金を預けられ、投資で資金を増やせる」という甘い言葉に乗せられ、言われるがままおすすめの退職金専用プラン商品を即決してしまいました。

しかし翌年から購入した商品の高い手数料と、市場の値下がりにより退職金2000万円を500万円まで減らしてしまいました。退職金を減らしてしまったことを、未だに妻に打ち明けられないといいます。

Aさんが退職金の運用に失敗した原因は、退職金専用プランについての知識不足と、十分に商品を吟味せず即決してしまったことでしょう。

退職金専用プランは、金利5%〜7%と高金利で銀行に退職金を預けられる代わりに、手数料の高いの投資信託も合わせて購入する場合があり、その投資信託の成績が振るわなければ値下がりによる損失に加え、高い手数料が傷に塩を塗る形になってしまいます。

退職金専用プランの利用自体が悪いわけではありませんが、抱き合わせの投資信託商品の手数料は高すぎないか、過去の10年ほどの運用成績は好調かなど、大切な退職金を託すのであれば自分でしっかりとその商品を研究し理解しておくことが大切です。

金融機関の営業マンは手数料の取れる商品を売るのが仕事。甘い言葉に惑わされないように注意しましょう。

失敗談2. 退職金を1度にすべて投資

商社マンとして現役時代活躍していたCさんは、忙しい社会人生活を終え退職金2000万円を受け取りました。

Cさんは退職金で家族旅行を楽しみ優雅な暮らしを送っていましたが、定年後数年が過ぎた頃、退職金を含む貯金額が1000万円以下に急減。

貯金額の減るにスピードに焦りを感じ、1000万円すべてを株式投資に充ててしまい、その後、株価が下がってしまい損失を負ってしまいました。

Cさんの失敗の原因は、老後の資産計画を立てていなかったこと、そして退職金を全て投資に充ててしまったことです。

投資は多かれ少なかれリスクを伴うため、私たち投資家は余剰資金で投資を行わなければなりません。余剰資金とは生活費と生活防衛金(生活費の3ヶ月分)を差し引いた残りの資金のこと。

また、退職金を1度にすべて投資してしまうと、損失を出した時に全て失ってしまう恐れがあるため、リスク分散を行うためにも分散投資を行う必要があります。

Cさんは既に退職をしていて収入が少ないため、退職金から生活費等を考慮した上で資産運用を行うべきですが、無計画に手元にある退職金を全て投資に当ててしまったことにより、減らしてはいけない金額まで減らしてしまいました。

失敗談3. 一発逆転を狙って投機的な運用をする

消防士として40年間勤めたBさんは、退職金をもらい無事退職。

退職金の使い道を考えていた時に、もう少し退職金を増やしたいと欲が出てきて、友人が現役時代にFXで資産を2倍、3倍にしたという話を思い出しました。

FXは口座を開設するだけで簡単に取引が開始できたため、退職金を使ってFXを始めました。BさんはFXのレバレッジ(手持ちの資金を数倍にしてかけることで、大きな利益を得るチャンスがあること)を最大限使用し、一発逆転を狙った運用を試みましたが、市場の動向を読み間違え退職金以上の大きな損失を被ってしまったのです。

Bさんの失敗原因は、投機的な運用をして一気に資産を増やそうとしたためです。

FXや仮想通貨は値動きが激しく、投資のプロでも安定的に価格相場の変動を当てることは難しいといわれる投資先です。そのためFX未経験の投資家がレバレッジをかけて大きな利益を目指そうというのは、大きなリスクが伴います。

趣味程度でFXに挑戦してみたり、相当な勉強と経験を積んで取り組む分には良いかもしれませんが、退職金という老後資金を投機的な運用に充ててしまうと、今後の生活に大きな支障をきたしてしまうので注意が必要です。

失敗談4. 知識が少ないのに不動産投資を始めてしまう

小学校の教師だったDさんは、40年間の長い教師生活を退き、退職金2000万円を受け取りました。

Bさんは銀行の融資1000万円を加え、合計3000万円の資金で商店街に不動産投資。

現役時代、同僚から不動産投資が「お金を簡単に増やせる」と聞いたこともあり、不動産を買い、資金を増やそうと期待を膨らませていました。

しかし急速に変わる時代の変化と、景気の悪化により商店街に客足が遠退き、お店を閉めるオーナーが増えたことにより商店街一帯の取り壊しが決まりました。

商店街に3000万円も投資をしていたDさんは、退職金の全てを失ったうえに、銀行に借りた1000万円の借金まで作ってしまいました。

Dさんの失敗原因は、不動産投資についての知識がなかったということ。

不動産投資は、購入した土地や家を第三者に貸すことで家賃収入を得ることができますが、不動産を購入後もリフォームやメンテナンスを定期的に行う必要があります。

さらに不動産を選ぶ前には、経済状況や今後の不動産の動向などをしっかり勉強する必要があるため、知識の少ない投資家には比較的難しい投資先です。

「不動産投資=必ず儲かる」と間違った認識をしたBさんは、不動産投資についてよく調べることもなく投資をしてしまったことで、今回のような失敗を招いてしまったと言えるでしょう。

失敗談5. 十分な知識がないまま自己運用してしまい失敗

飲食店の店長として定年まで働き続けたEさん。飲食店は収入も少なかったこともあり老後の必要な資金不足に不安を感じていました。

現役時代から資産運用に興味を持っていたため、定年を迎え時間に余裕ができたので、投資の王道とも呼ばれる人気の株式投資をはじめました。

Eさんは投資の経験が少ないので投資信託も一度は考えましたが、投資信託は手数料が高く無駄だと感じたため株式を購入しました。

しかしEさんは、どの株式をどのくらい購入したら良いのか配分がわからず、とりあえず1つの株式を購入しましたが、高額資産を運用一つの投資先に託してしまったため、数パーセントの株価変動で大きな金額を失ってしまうことになりました。

Eさんの失敗原因としては、株式投資と退職金運用の知識不足により損失を招いてしまったと言えます。

退職金という高額の資産運用は、相当な知識と経験が必要なため、小さなミスが大きな損失につながります。手数料がもったいないと考え、プロに任せることを避けてしまうとかえって大きな損失につながってしまうこともあるので注意が必要です。

失敗談から学ぶ退職金運用で成功するためのポイント

既出の失敗談は、いずれも退職金運用に関する正しい知識があれば防ぐことができたケースばかりです。ここでは退職金運用で失敗しないためのポイントをまとめて解説します。

退職金は積極的に増やすより安全を重視する

退職金は老後に必要な資金のため、リスクの高い危険な投資をして資産を減らしてしまうことは避けたいですよね。

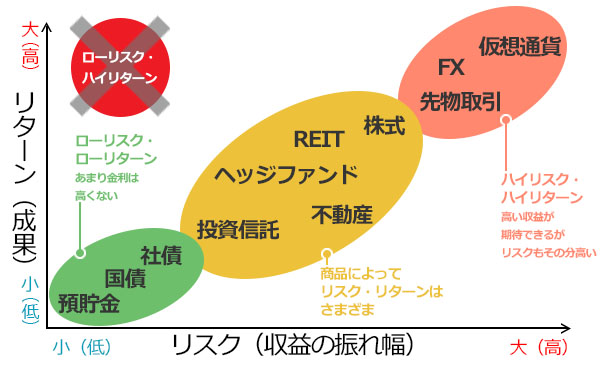

しかし投資には、多かれ少なかれリスクが伴います。リスクを抑え安全な退職金の運用につなげるには、リスクとリターンの関係を理解することが必要です。

退職金の運用を目的として投資できる商品は様々ありますが、上記の図を見てもわかるように、リスクが高くなればなるほど期待できるリターンも大きくなります。

例えば、FXや仮想通貨は高収入が期待できますが、既出のように高リスクであるため大切な老後資金である退職金の運用にはおすすめはできません。

また投資先として人気のある株式投資や不動産投資も、安定的な利益を見込むにはかなりの投資知識や手間暇が必要になります。

投資知識に乏しい方や投資に労力をつぎ込む準備が出来ていない方は、自己投資にこだわりすぎず、投資信託はヘッジファンドなどのプロに運用を任せられる方法なども活用してみると良いでしょう。

投資は分散投資が鉄則

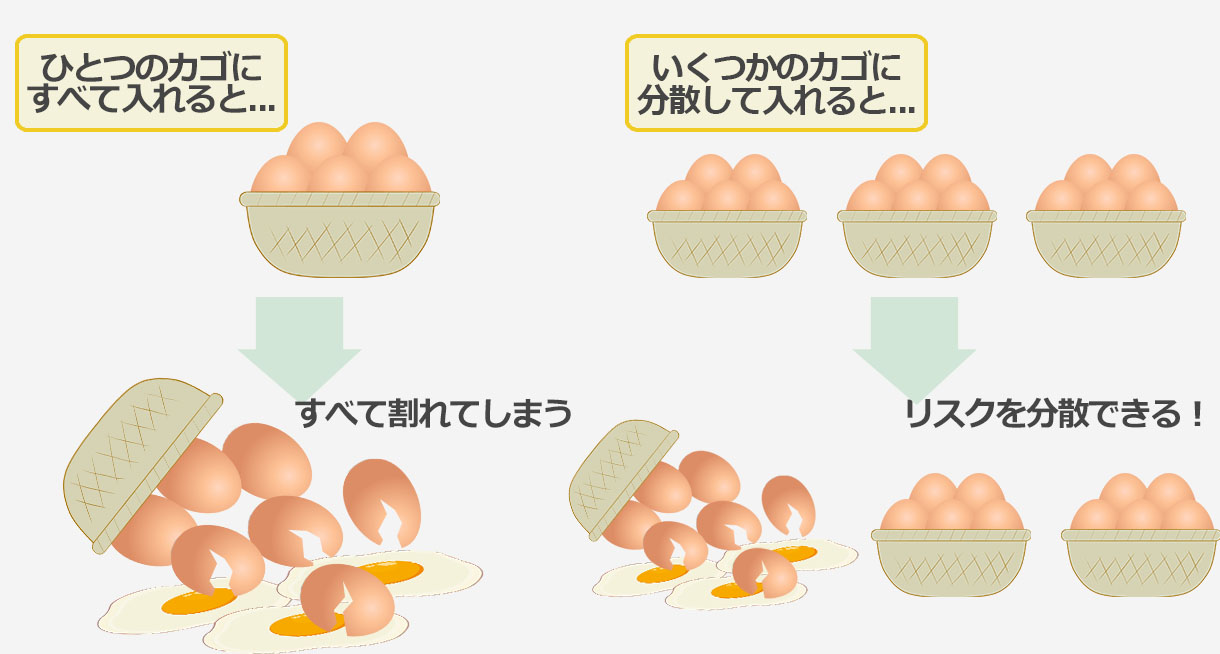

退職金に限らず、分散投資を行いリスク管理を行うことが投資の鉄則です。投資の格言にも「卵を1つのかごに盛るな」という言葉があります。

もし1つの商品に投資元本の全てを投資してしまうと、その商品の価格変動で投資金の大半にわたる大損をしてしまう危険性があります。そのため投資をするときは、投資先の商品を1つに絞らず、値動きの異なる様々な資産クラスに投資をすることでリスク分散を行います。

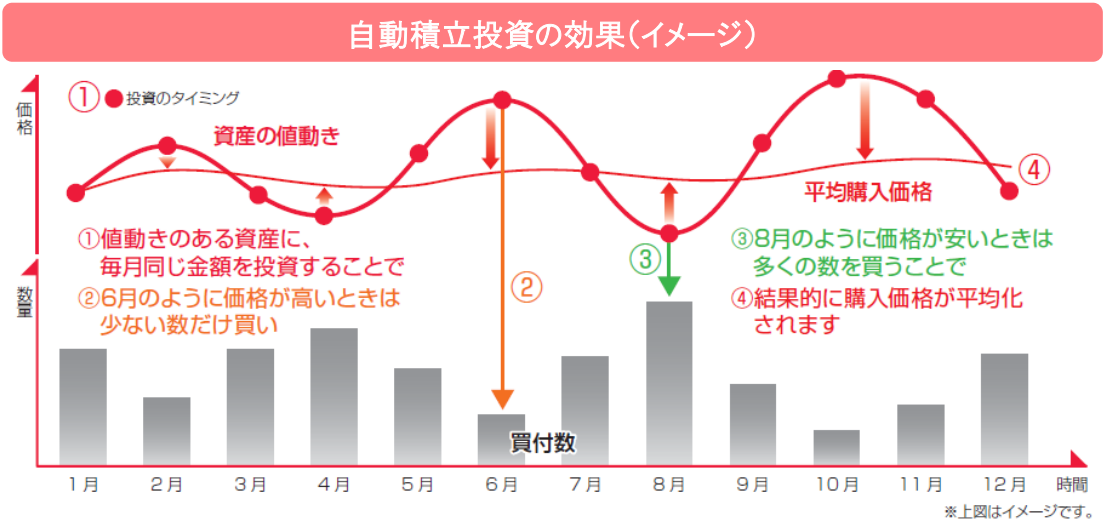

また投資先を分散するだけではなく、商品を購入するタイミングを分散して投資することもリスク軽減につながります。

上記の図のように、金融市場は常にアップダウン(値上がり・値下がり)の繰り返しです。

市場の値動きを予想して価格が安い時を見つけだすことが難しい投資初心者の方は、投資タイミングを分散することで、購入価格が平均化されリスクを抑えることができます。

退職金を含めた自分の資産を分類する

退職後の年金生活は、40年以上送ってきた会社員生活とは一変します。

例えば、今まで会社が支払ってくれた保険料や税金は、自分自身で払わなければなりません。また老後は生活の大半を自宅で過ごすわけですから、食費や電気代等の生活費が今まで以上にかかります。

退職金を運用する前には、上記のことも考慮しながら事前に資産の分類をしておく必要があります。

資産は主に3つに分類するとリスク管理の面でよいとされています。

- 生活費(老後にかかる生活費)

- 生活防衛金(生活費の3ヶ月〜半年分ほど)

- 余剰資金(生活費と生活防衛金を差し引いた残りの資金)

余剰資金以外で投資をしてしまうと、万が一損失を出した時に生活費にまで影響を与えかねません。退職金での運用は、余剰資金でできる範囲の資産運用を徹底しましょう。

補足:退職金の税金と受け取り方

退職金に掛かる税金は、基本的に勤務先の会計士が手続きや確定申告などの面倒な手続きを行ってくれますが、自分が税金を除いて退職金をどのくらい受け取れるかを知っておくことは、自分の資産を管理するうえで必要でしょう。

■退職金にかかる税金の種類は以下の3種類

| 所得税 | 復興特別所得税 | 住民税 |

|---|---|---|

| 個人の所得にかかる税金 | 東日本大震災の復興のために2037年までかかる税金 | 都道府県民税と市区町村税をまとめた総称 |

■退職金にかかる税金の計算方法は受け取り方で変わります。

| 一時金として一括で受け取る場合 | 年金として分割で受け取る場合 | |

|---|---|---|

| 所得税 | 退職所得×所得税 | 雑所得×所得税率 |

| 復興特別所得税 | 所得税×2.1% | 所得税×2.1% |

| 住民税 | 退職所得×10% | 退職所得×10% |

一括と分割、どちらが良いかはその後のライフプランによります。

(参考:朝日新聞 Reライフ.net)

一時金として一括で受け取る場合、「退職所得」として分離課税の対象となります。

計算方法は「退職所得×所得税率」ですが、その退職所得には長年の務めに対するねぎらいの意味も込めて、控除や二分の一課税などの優遇措置が準備されています。

一方で、年金として分割で退職金を受け取る場合、「雑所得」として課税対象となります。

計算方法は「雑所得×所得税率」ですが、年金として分割で受け取る退職金には公的年金控除が適用されます。

どちらの方法で受け取るにもメリット・デメリットがあるので一概にどちらが良いとはいえません。自分の資産計画にあった受け取り方法を選択してください。

退職金おすすめ運用方法ランキング

以下で紹介する投資は、退職金で初めて資産運用をする初心者にもおすすめな運用先ですので、今後の退職金運用の参考にしてみてください。

1. ヘッジファンド|運用を任せられる+高利回り

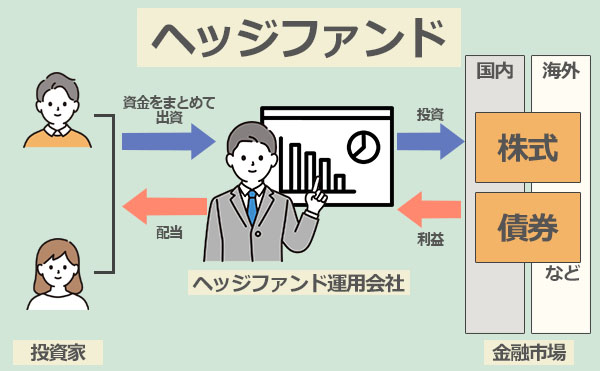

ヘッジファンドは、少数の限られた投資家から資金を集め、投資のプロであるファンドマネージャーが私たち投資家に代わって運用を代行してくれる投資先です。

運用をファンドマネージャーが代行する仕組みは投資信託と似ていますが、投資先商品や運用手法・戦略は似て非なるものです。

ヘッジファンドの投資先は、株式や債券などの伝統的資産に留まらず、金・先物・通貨・オプションなど多岐にわたる(=オルタナティブ投資)ため、広いリスク分散が可能になります。

また私募型で少数の投資家からのみ資金を集めるヘッジファンドは、投資信託のように金融庁から厳しい投資制限を受けることがないため、信用取引やレバレッジを利用した高度な選戦略も可能。比較的自由な運用で、上昇相場のみならず下落相場をも逆手に取り利益を狙います(=絶対収益追求型)。

ベンチマークとした市場指標を上回ることを目標とする投資信託では、ベンチマークが下落相場で大きく値を下げていても、それをアンダーパフォームしない限りはOKとされてしまうのです。

そのためヘッジファンドは投資信託より当然ながら利回りが高くなります。ヘッジファンドの利回りの目安は10%以上。投資信託や個人投資家では達成できない高利回りを期待できます。

一方で最低投資金は1000万円以上と一般的な金融商品よりも高額になります。また高利回り実現のために高度な投資戦略を練る必要があるヘッジファンドは、その分手数料率も高くなります。

ヘッジファンドは退職金などの利用で1000万円以上の資産を運用に回せる方のみが投資可能な運用先です。

| メリット |

|

|---|---|

| デメリット |

|

| 退職金運用初心者へのおすすめ度 | ★★★ |

2. ロボアドバイザー|AIに資産運用を任せることができる

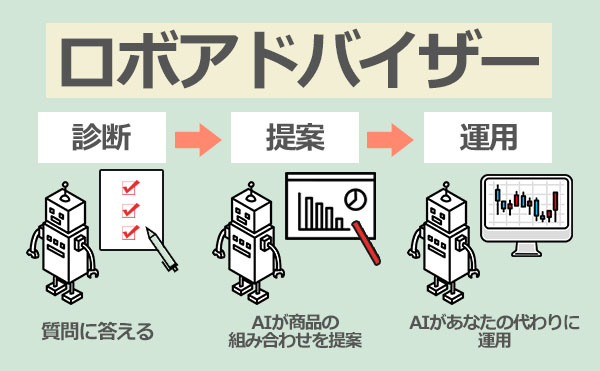

ロボアドバイザーは、AI(人工知能)を活用して投資診断・投資アドバイス・運用を行う、証券会社などが行っているサービスです。

ロボアドバイザーの利用方法は、アドバイス型、運用一任型の2種類。

アドバイス型では、投資に関する質問に答えると、AIが投資家に適した商品の提案や資産分配について提案をしてくれますが、購入や運用などは投資家自身で行う必要があります。

一方、運用一任型では、アドバイス型より手数料は高くなりますが、投資家に適した商品の提案・購入・運用・リバランスまで全てAIが自動で行ってくれます。

そんなロボアドバイザーの投資先は、国内外株式、国内外債券、不動産などで運用するETF(上場投資信託商品)。利回りは投資家が許容するリスクによって変わるため、マイナス0.4%~プラス12%程まで幅広いです。

ロボアドバイザーに任せたからといって市場の値動きを完璧に把握し確実に利益を上げるわけではありませんが、投資の知識が少なくどの投資先にどのくらい資産を分配すれば良いかわからないという人にはおすすめの投資先です。

ロボアドバイザーを提供する会社例

- ウェルスナビ

- THEO

- folio

- 楽天証券

| メリット |

|

|---|---|

| デメリット |

|

| 退職金運用初心者へのおすすめ度 | ★★★ |

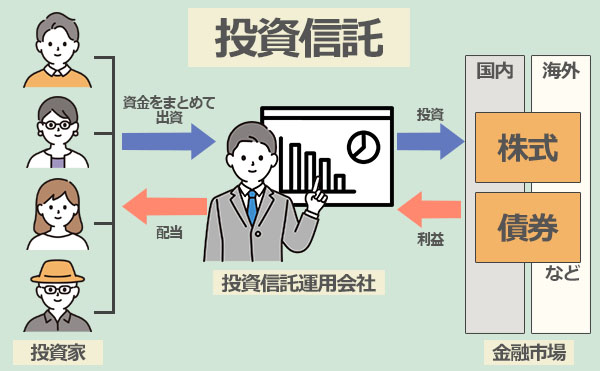

3. 投資信託|世界中へ分散投資ができる

既出のヘッジファンドと同様に、投資信託もまた投資家から集めた資金をファンドマネージャーが運用して利益を出し、投資家に還元してくれる投資先です。

1000万円~投資可能なヘッジファンドと違い、投資信託は公募形式で不特定多数の投資家から幅広く資金を集めるため、投資家1人1人が出資する投資金は数万円と低コストで投資を始めることができます。

また一つの投資信託ファンドに出資すれば、ファンドマネージャーがプロの目で選定した商品や銘柄に資産を分散してくれるため、初心者でも手軽にリスク分散を行うことが可能です。

しかし公募型を採る投資信託は、金融庁から厳しい運用制限がかかるため、ヘッジファンドのような高度な投資戦略を用いたり、先物やオプションなどの幅広い金融商品に投資することはできません。

そのためどうしても利回りは3%〜4%ほどと抑え気味になり、上昇相場ではいいものの、下落相場では手の打ちどころがなく含み損を抱えてしまうこともしばしば発生します。

手数料はヘッジファンドと比べると安くなるため、利回り・手数料・最低投資額などの条件を加味して、ご自身に合う方を選ぶと良いでしょう。

| メリット |

|

|---|---|

| デメリット |

|

| 退職金運用初心者へのおすすめ度 | ★★ |

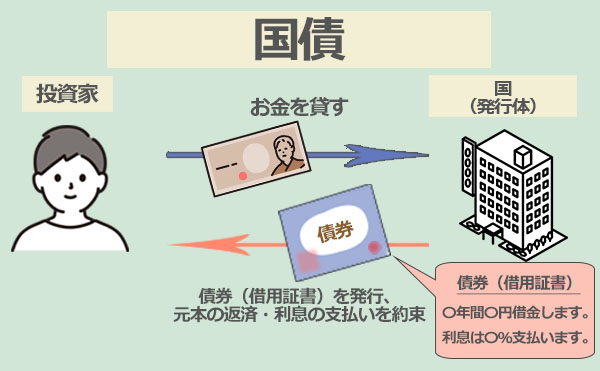

4. 個人向け国債|資産を保有しておきたい人におすすめ

個人向け国債は、国が資金を集める目的で発行する債券のこと。個人向け国債を購入して決められた満期まで保有すると、元本に加え利子が受け取れるというシステムです。

個人向け国債には金利が固定の「固定3年」「固定5年」、金利が変動する「変動10年」の3種類があります。

変動金利タイプは適用金利が半年ごとに見直されるため、購入後に金利が上下します。一方、固定金利タイプは満期までは利率が固定されているため購入前から満期後にもらえる利子をあらかじめ計算しておくことができます。

近年は低金利政策のため個人向け国債の適用金利も以下のように低い状態が続いています。

- 「固定3年」:0.05%

- 「固定5年」:0.06%

- 「変動10年」:0.29%

(参考:2023年7月発行分)

しかし、一般的な銀行の定期預金よりは金利が高いこと、最低金利0.05%を国が保証しているなどから購入する人も多いです。

個人向け国債の購入方法は非常に簡単で、銀行や証券会社、郵便局などの金融機関から購入するだけで、国債を保持している期間の手数料などは必要ありません。非常にシンプルな運用方法のため、資産を減らさない面では退職金運用のポートフォリオの中に組み込むことで、リスク管理の強化になるでしょう。

| メリット |

|

|---|---|

| デメリット |

|

| 退職金運用初心者へのおすすめ度 | ★★ |

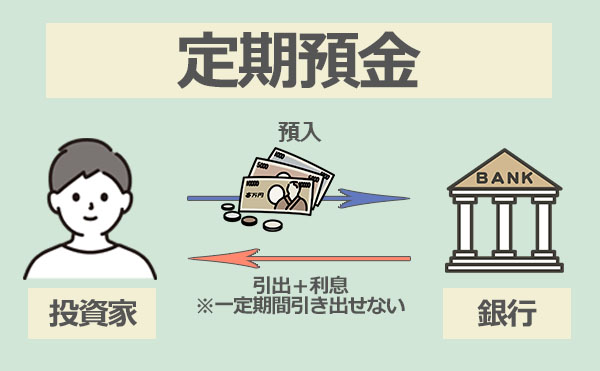

5. 定期預金|元本保証で退職金を運用したい人におすすめ

定期預金は、貯金する期間を設定しその期間は、お金を引き出すことはできませんが、一定の利子を受け取れる銀行預金の1つです。

定期預金の最大のメリットは、元本が保証されていることです。ヘッジファンドや投資信託等のように相場の上げ下げによって損失を出してしまうような心配はありません。

また個人向け国債のように、定期預金も銀行で手続きを行えば手数料もかからず、簡単に始められます。

しかし昨今の低金利下では、定期預金は0.002%程でほとんど利子がつきません。

例えば1000万円を金利0.002%の定期預金に1年間預けた場合、その利息はわずか200円。資産運用効果はほぼゼロと言えます。また日本のインフレ目標率は2%と言われているので、利回りが2%以上でないと物価に追いつかず、お金の価値が目減りしてしまう可能性があるため注意が必要です。

ただし銀行には退職金専用プランといい、退職金の運用に限って一定期間優遇金利で預けられるサービスもありますので、くわしくはこちらをご覧ください。

| メリット | 元本が保証されている |

|---|---|

| デメリット | 金利が低く利益を見込みづらい |

| 退職金運用初心者へのおすすめ度 | ★ |

退職金運用をするべき理由

さてここまで読んでいただいても、「やっぱり投資のリスクが怖いし退職金の運用をどうしようか‥」とまだ躊躇されている方もいらっしゃるでしょう。

そんな方への勇気づけのために、最後に退職金を運用することで得られるメリットを4つご紹介します。

- インフレ対策になる

- 平均寿命が伸びている

- 老後の資産形成には2000万円以上必要

- セカンドライフを豊かに生活するため

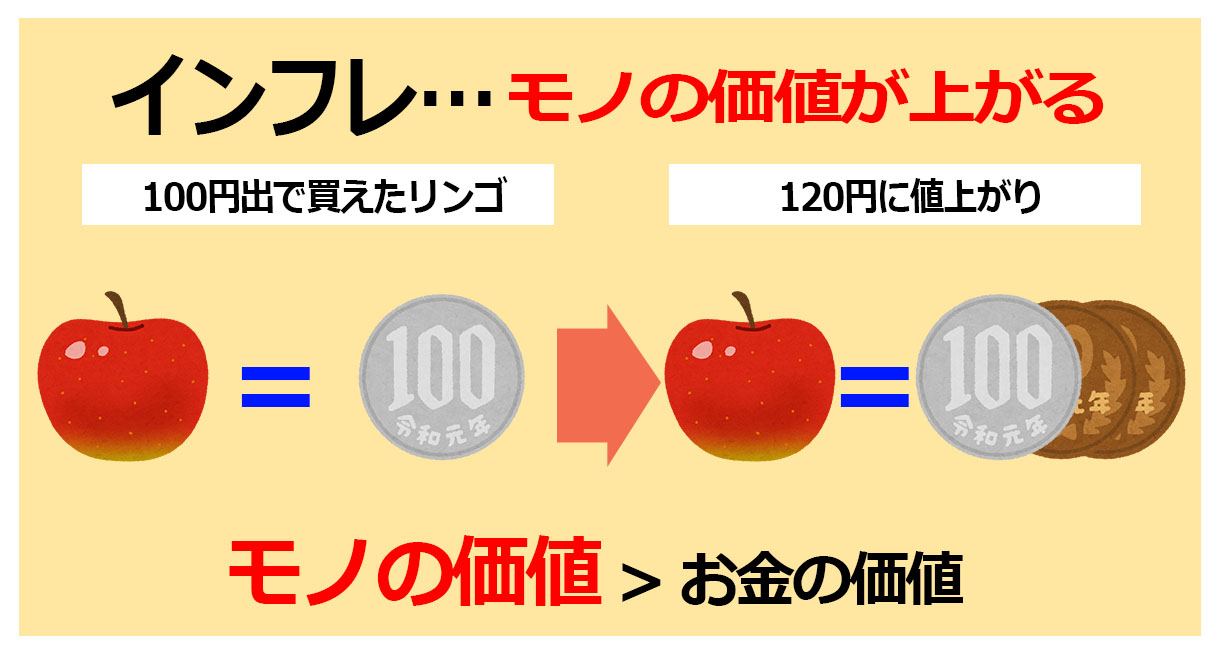

インフレ対策になる

まず一つ目に、退職金を資産運用することは、インフレであなたの資産価値が目減りすることを防ぐ効果があります。

インフレとは、「モノ」の価値が上がりお金の価値が下がること。

例えば10年前に1000万円で買えた外車が、インフレにより2000万円まで値上がりした場合、資産1000万円の資産価値自体が相対的に下がった状態になりますね。

政府の発表によると今後も物価上昇率2%を目標にしているため、物価が上がり続けると考えられます。インフレによりお金の価値が下がれば、それに伴い支出も大きくなることが予想されます。

退職金の価値を減らさないためにも、資産運用は重要といえるでしょう。

老後の生活には2000万円以上必要

政府が発表した「老後2000万円問題」をマスコミが取り上げたことにより、世間では老後の資金は2000万円以上を確保しなければならないという認識が広がりました。

「老後2000万円問題」とは、年金だけでは老後生活費を賄えず、毎月5.5万円ほどの不足が生じるため、20年〜30年の間では不足額が2000万円ほどになるという計算に基づいています。

しかし「老後に必要な資金が2000万円」というのは、夫婦が娯楽などを一切行わず、健康である場合に必要な資金の平均のため、実際は2000万円以上に資産が必要と考えられます。

例えば、医療費・老後のケアにかかる資金や家族や孫と過ごす時間にも資産が必要です。

老後資金を確保するためにも退職金の運用は行うと良いでしょう。

平均寿命が伸びている

上記で老後資金の不足について言及しましえたが、さらに日本の平均寿命は年々延びており男性81.41歳、女性87.45歳となっています。また健康寿命といい、医療や介護を必要とせず元気に生きられる年齢は、男性72.41歳、女性75.45歳だそうです。

このように平均寿命が伸びているということは、老後にかかる資金も増えていくため、資産寿命も伸ばす必要があります。

既出では2000万円程度の資産を準備しておく必要があると政府が発表していますが、平均寿命や健康寿命を考えると2000万円以上の資産が必要だと言えるでしょう。

結果として資産を増やすためにも、退職金2000万円を運用し長期的に資産を増やしておくことが重要です。

セカンドライフを豊かに生活するため

老後の資産を確保するために資産運用を考える人は多くいると思いますが、さらに豊かなセカンドライフを送るためにも資産運用をしておくべきです。

例えば、趣味に資産や時間を充てられたり、孫や子供と旅行に行けたりと資産運用を行い資産を増やしておくことにはメリットがたくさんあります。

例えば退職をして長い社会人生活から解放されたのに、今度は必要な資産不足に悩まされてしまったら少し悲しいですよね。

セカンドライフを豊かなものにするためにも、資産運用をして資金を増やしておくことが大切です。

まとめ

本記事では退職金の運用にまつわる失敗談や成功のコツ、退職金のおすすめの運用方法を見てきました。

退職金は一度にまとまったお金が得られる貴重な機会です。

退職金のような高額の資産運用は、少しのミスが大きな損失に繋がりかねません。老後の貴重な資金を知識不足や対策不足で失わないためにも、今回紹介した失敗談を反面教師に上手な資産運用を行いましょう。

また投資で安定的な利益を出し続けるには、相当な労力と知識が必要になることを理解しておかなければなりません。生半可な知識と熱意では安定運用を続けることは難しいですので、無理は避けプロの手を借りて運用をすることも方法の一つです。

本サイトでは個人の投資先としてもお勧めできるヘッジファンドをランキングで紹介していますので、ぜひ参考になさってください。

【平均年利10%以上】

資産運用で悩んだらBMキャピタル

「投資信託で損をした」

「将来のために資産運用したいけど何をすればいいかわからない」

「実績のあるプロに運用を任せたい」

このような悩みを持っているなら、日本のヘッジファンド「BMキャピタル」がおすすめ。

- 平均年利10%超を10年以上継続中!

- 2013年の運用開始からマイナスの年ゼロ

- 直近6年で資産価値2倍

最低投資額は1000万円(1000万未満相談可)とヘッジファンドの中では比較的出資しやすい金額設定です。