1万円以下の少額から手軽に運用できると人気の投資信託。

運用をプロに任せられるので初心者でも手を出しやすい投資信託(投信)ですが、運用パフォーマンスが悪かったり手数料が高かったりなど、悪い話題にも事欠かないのが投資信託です。

そこで知っておきたいのが「おすすめしない」投資信託商品の特徴。

- おすすめしない投信の特徴をしっかり把握しよう

- 投資信託のランキングはあくまでも参考程度に留める

- 投資信託はパフォーマンスの良し悪しに関係なく管理コストがかかる

- プロに運用を任せるヘッジファンドと比較検討してみよう

投資信託はプロが運用してくれ手軽に分散投資が出来るなど、良いとこだらけのようにも思えますが、デメリットを知らずにおすすめしない商品を選んでしまうと大損してしまうことも。

投資信託を始める前にはおすすめしない投信の特徴や失敗しないためのポイントをしっかり押さえておきましょう!

おすすめしない投資信託5つの特徴

それでは早速、元証券会社勤務の筆者がおすすめしない投資信託について、5つの特徴とその理由をご紹介します。

おすすめしない投資信託の特徴

- 購入手数料が高い投資信託

- 信託報酬が1%以上の投資信託

- 純資産総額の減りが目立つ

- 実力以上の分配金を出している

- ファンドラップ

おすすめしない投資信託1.

購入手数料が高い

おすすめしない投資信託の特徴1つ目は、購入手数料が高い投資信託です。

様々なサイトでも口を揃えて注意されるポイントですが、投資信託の購入前に一番気をつけたいのはやはり手数料率。

購入手数料(=販売手数料)は投資信託の購入時に一度だけかかる手数料ですが、日本の投資信託はこの購入手数料が非常に高いことで有名です。

アメリカの上位5商品の投資信託の販売手数料が1%未満なのに対し、日本では3%以上。

金融庁からの指摘を受け、徐々に手数料率を低くする動きがあるものの、平均で見るとまだまだ高いと言えるでしょう。

たかが数%とはいえ金額に直すとびっくりするほど高くなるため、十分な利益を出せていないにも関わらず購入手数料や次に紹介する信託報酬手数料の高い投資信託はおすすめしません。

最近は楽天証券のような「ノーロードファンド」という購入手数料がゼロの投資信託もたくさん販売されているので、投資信託を購入するならそのような手数料の抑えられるファンドを積極的に活用していきたいですね。

おすすめしない投資信託2.

信託報酬が1%以上

おすすめしない投資信託の特徴2つ目は、信託報酬が1%以上の投資信託です。

投資信託は多くの商品を売買する過程で、様々な運用コストが間接的にかかってきます。それを賄うのが「信託報酬」という手数料です。

再びアメリカの投資信託と比較すると、日本は信託報酬率でも惨敗。日本の投資信託では5倍以上の手数料を支払わないといけません。

| 日本の投資信託 | 信託報酬率:1.53% |

| 米国の投資信託 | 信託報酬率:0.28% |

投資信託の信託報酬の目安は0.1%~3%程ですが、信託報酬は保有する期間中は常にかかる手数料なので、1%を超えない範囲で選びたいものです。

おすすめしない投資信託3.

純資産総額の減りが目立つ

おすすめしない投資信託の特徴3つ目は、純資産額の減りが目立つ投資信託です。

純資産総額が目に見えて減っている投資信託はおすすめしないです。

純資産総額とは?

運用にかかるコストなどを引いた投資信託全体の価値のこと。

純資産総額が多い投資信託の場合、

- 大量購入で運用にかかるコストが安くなりやすい

- 資産が多い分できることの幅が広がる

などファンドの運用に安定感が出ます。

反対に純資産総額が減少傾向にある投資信託では、運用にかかるコストが高くなったり、資金不足でファンドマネージャーが思うように運用できないなどの弊害が出る場合がありますし、そもそも運用が振るわず投資者が手を引いている可能性があります。

また運用できる最低限のレベルを下回ってしまうと「繰り上げ償還」となり、それ以上運用ができなくなる(換金となる)ケースも考えられるでしょう。繰り上げ償還となった場合元本割れした状態で償還されてしまう可能性もあります。

短期的な純資産総額の変動は仕方ありませんが、急激に減少していたり、継続的に減っているのはおすすめしない要素になります。投資信託購入前にしっかりチェックしましょう。

おすすめしない投資信託4.

実力以上の分配金を出している

おすすめしない投資信託の特徴4つ目は、実力以上の分配金を出している投資信託です。

お小遣いや年金の足しにと、毎月分配型の投資信託を好む方も多くいらっしゃいますよね。

毎月分配型とは?

1ヶ月ごとに決算を行い、分配金を毎月受け取る投資信託のこと。

投資信託の分配金の種類

普通分配金:運用で得た収益から支払われる分配金(課税対象)

特別分配金:元本を取り崩して支払われる分配金(元本の一部払戻に当たるため非課税)

普通分配金のようにファンドの稼ぎと同等かそれ以上の分配金であれば問題ないと思いますが、投資信託の運用成績や収益を大きく上回る特別分配金を出しているファンドには要注意です。

投資元本が目減りしている、つまり投資元本を取り崩しているだけなのでおすすめできません。

特に分配金を使う予定のない人にとって、特別分配金はもったいないの一言に限ります。

というのも、もし分配金を受け取らずに利益分を投資元本に上乗せして運用していけば、雪だるま式に資産が増える複利効果も期待できるからです。

毎月配当が出て切ることを運用が上手くいってると勘違いするのは大違い。分配金の高さを売り文句にする投資信託の販売員もいますが、投資効果が薄いという点でおすすめしない商品です。

おすすめしない投資信託5.

ファンドラップ(投資一任口座)

おすすめしない投資信託の特徴5つ目は、ファンドラップです。

ここ数年で口座数が伸びているファンドラップも、中身は投資信託で出来ています。

ファンドラップとは?

金融機関が投資一任契約に基づき顧客に代わって複数のファンドを組み合わせた資産配分・運用・管理を行うサービスのこと。

ファンドラップ用に組成した投資信託をいくつかピックアップしてまとめたものがファンドラップの正体なのですね。

顧客一人一人にコンサルティングを実施し、プロが代わりに運用するオーダーメイド感を売りにした商品ですが、実際は数えられる程度のパターンしか用意されていません。

運用にかかるコストが通常の投資信託よりも高く、ファンドラップの成績とコストが見合わないとして解約する事例も多いです。

プロの腕次第というよりは、結局のところ株式相場の調子によって左右されてしまう面が大きいと認識しておくべきでしょう。

さて、ここまでおすすめしない投資信託の特徴をご紹介してきました。

では投資信託で失敗を避け、大損をする確率を抑えるにはどうすれば良いでしょうか?

投資信託選びに失敗しない6つの心得

続けて、投資信託の購入前に前提として知っておきたい情報や、投資初心者が特に陥りやすいワナについて6つ簡単にまとめてみました。

1. 投資信託は元本保証ではない

預貯金以外の金融商品には全て通じる事ですが、投資信託への投資では元本割れしない保証はなく、マイナスになる可能性があることを投資信託を始める前に承知しておきましょう。

プロが運用してくれて安心と謳う投資信託ですが、プロには未来のことを100%当てられる超能力があるわけではありません。

投資信託の中身にもよりますが、高いリターンが見込めるものは値下がりリスクも高いということを心得ておきましょう。

2. 投資信託は運用成績に関係なくコストがかかる

農家から直接野菜を買うより、スーパーで買うとその分値段が高くなりますよね。製造から消費者に辿り着くまでに業者が入れば入るほど、手数料が上乗せされるからです。

投資信託も同様に組成から販売までに様々な機関や企業が関わっており、意外と複雑。

投資信託の販売会社の後ろでは運用会社や信託銀行など、様々な機関が業務を分担しています。

そのため投資者は運用パフォーマンスの良し悪しに限らず、運用にかかる人件費や株式等の買付けコスト、目論見書の作成費用などを負担する必要があります。

手数料には購入時・解約時の手数料のように一回限りのものもありますが、信託報酬は継続的に支払い続けなければならずコストがかさみます。

コストが高い割にはパフォーマンスが見合わないなんてことも十分発生し得るので、既出の通り事前に手数料が割高でないかの確認を忘れないでくださいね。

3. 人気ランキング・テーマはあくまでも参考程度に

今この商品を買うのは損か得かわからない、どんな投資信託を買えばいいかわからないという方が頼りにするのが投資信託のおすすめランキングやテーマ型ファンド。

テーマ型ファンドとは?

ビッグデータ・AI・ヘルスケアなど、テーマに関連した業種や業界の銘柄に重点的に投資する投資信託ファンドのこと。

投資が初めての方は特に不安も多いはずなので、評判が良い商品や話題のテーマ型ファンドを買いたくなる気持ちは十分わかります。

しかしランキング上位にある投資信託や流行りのテーマ型ファンドは、既に基準価額が高くなっている可能性が高く高値掴みになりやすいことや、一過性の人気でブーム終了後には価格が下落してしまうしまう場合も。

人気の衰退と共に資金が減少して繰上償還になるといったリスクもあるため、安易に選んだりテーマ型に集中投資するのは危険です。

4. テーマを偏らせすぎない

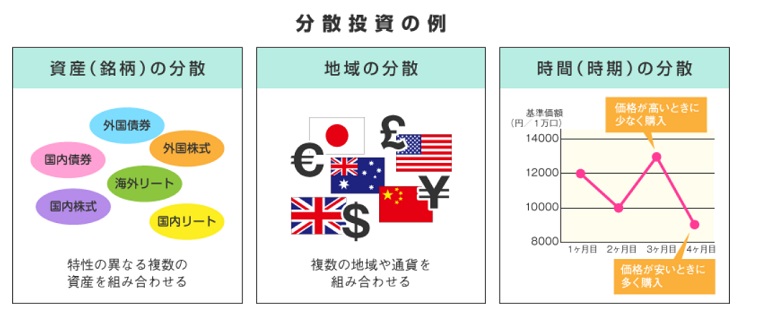

分散投資のためと複数の投資信託に分けて保有していても、投資テーマが偏っていては分散効果は十分に得られません。

コツとして、株や債券、金投資、リート(不動産投資信託)など対象とする商品・銘柄はもちろん、投資する業種・業界、国や地域、通貨なども意識して分ける方がいいでしょう。

REIT(リート)とは?

REIT(Real Estate Investment Trust)とは、不動産投資信託のこと。リートはアメリカ発祥の投資信託で、日本の不動産投資信託はJ-REITと呼ばれています。

5. 手数料が安い投資信託を選ぶ

例えば購入手数料が3%の投資信託があったとします。この投資信託を1000万円分購入すると、購入手数料だけで30万円かかってしまいます。つまり30万円分以上のリターンが得られなければマイナスに。

信託報酬に関しても同様。1000万円を運用して毎年1%の信託報酬が引かれる場合、10万円分の儲けが出たとしても信託報酬によって利益はゼロに。運用成績に関わらず固定で引かれるコストですから、なるべく低いものを選ぶようにしましょう。

投資信託には、日経平均株価などの指数に連動するように設定されたインデックスファンドと、指数超えを目指すアクティブファンドの2種類があります。

インデックス投資の方が比較的運用に手間がかかりにくく低コストのため、こだわりのない方はインデックスファンドから検討しても良いでしょう。

6. 自分の投資方針や目標と見合った投資信託を選ぶ

1年で資産を倍にしたい人と長期でじわじわと資産成長を目指す人では、選ぶべき投資方法や狙える利回りなどが異なるように、投資信託も自分の意思に沿ったものを選ぶことが大切です。

投資信託の販売会社も利益を出さなければならないので、当然どこも手数料の高いものを勧めてきます。

販売員のおすすめする商品、おすすめしない商品の情報を全て鵜呑みにするのは危険です。

自分が取れるリスクの程度や投資期間、最終目標などを軸に、どういった投資信託が適正なのかじっくり見極めたうえで資産運用先を決定しましょう。

またつみたてNISAなど税制優遇対象の投資信託も上手に活用できると、より多くの収益を手元に残せるはずです。

投資信託と併せてヘッジファンドも比較検討しよう

ここまでの内容で、プロの運用を任せて手軽に運用の出来る投資信託ですが、一方で注意すべき要素も多々あることが分かりましたね。

投資信託をおすすめしないポイントとしては、割高な手数料や過度な分配金による非効率な運用などを挙げました。

総括するとどのポイントにも通じるのは「十分な利益が出せず、場合によってはマイナスになってしまうリスクに繋がってしまう」ということです。

投資信託を利用する際は、少しでも低リスクで運用するのは勿論のことですが、そもそもの投資先の選択肢として同じくプロに運用を任せられるヘッジファンドを検討してみるのも一つの手です。

ヘッジファンドも投資先ファンドを選んで出資するだけで後の運用はプロのファンドマネージャーにお任せ出来る投資先ですが、上記のようなリスクを軽減できる仕組みがあります。

ヘッジファンドの特徴

- 年間利回り10%~程の高い利回りが期待できる。

- 相対利益を追求する投資信託と違い、どのような相場環境でも利益を狙う絶対収益追求型。

- 投資信託よりも多様な投資手法を駆使できるため、下落相場での耐性が強い。

- 手数料率は高いが、主な収入源は成功報酬型で利益が出た場合に発生。

ヘッジファンドは最低投資額が1000万円前後~と、少額投資を希望される方にはマッチしませんが、ある程度まとまった資産を投資信託などのプロに任せる方法で運用したいとお考えの方は是非合わせて検討したい投資先でしょう。

https://ssinvest.org/hedgefund-toushinchigai/

https://ssinvest.org/hedgefundtowa/

まとめ

本記事ではおすすめしない投資信託の特徴や投資信託を選ぶ際の注意点などをご紹介しました。

少額から投資可能でプロ任せで運用のできる投資信託ですが、手間暇を掛けずに運用出来る分、手数料という形で投資家の負担も発生します。

いくら投資信託の運用成績がよくても手数料が高ければ投資家の手元に残る利益は減りますし、手数料が低くても運用成績が振るわないファンドへの投資は元本割れのリスクが大きいので、おすすめしないです。

投資信託で大損する確率を抑え利益を積み上げて行くためにも、コストとリターンのバランスが優れたファンド、長期目線で安定運用を続けているファンド、十分分散投資出来ているファンドなどを厳選して投資したいものです。

また投資信託を選ぶ際は、証券会社の窓口で相談に乗ってもらうのも手っ取り早いですが、論理武装して挑むには、予め本で学習しておくのもおすすめです。