「年利5%ってどのくらいの難易度なんだろう?」

「年利5%で資産運用をして、1000万円を2倍にすることが可能なのか?」

年利5%で資産運用することが、「よく分からない」なんて人も多いのではないでしょうか。

今回の記事では、そもそも年利5%は、私達投資家が達成できる数字なのか、達成できた場合の資産の増加シミュレーションを紹介していきます。

また、年利5%を目指すおすすめ投資方法についても徹底解説していきます。

目次

そもそも年利5パーセントってどのくらい?

「投資を年利5%で資産運用したい」と意気込んでみたけど、

「年利5%ってどのくらいの難易度なのか?」

「年利5%を目指す投資は、どのように行うのか?」

よくわかっていない人も少なくありません。

結論からいうと年利5%は、投資家の明確な投資方針と、リスク管理を行わなければ、難しめといえます。

まずは、年利5%で運用したい人が理解しておきたい知識として、利益とリスクの関係を見ていきましょう。

すぐにおすすめの投資方法を知りたい方は、こちらをクリックしてください。

年利5パーセントのリスクと利益はどのくらい?

まず年利5%で投資を運用することは、リスクが必ずついてくることを知っておく必要があります。

投資は、元本保証(投資したお金が必ず戻ってくること)ではないため、投資のリスクを許容しなければなりません。

上記の図のように、1000万円を年利5%で資産運用をすると、約10%のリスクは許容する必要があります。

例えば、1000万円を年利5%で運用した場合は、50万円程の元本割れが起きてしまう可能性を、受け入れなければなりません。

年利5%の投資のリスクは、イメージがついてきたと思います。

以下では、詳しく投資のリスクと利回りの関係をお話ししていきます。

投資のリスクと利回りの関係

大前提として投資は、必ずリスクがついてきます。

投資は、利回り率とリスクの関係を知ることで、リスク対策を行うことができるでしょう。

基本的に投資のリスクと利回りは、比例するといわれています。

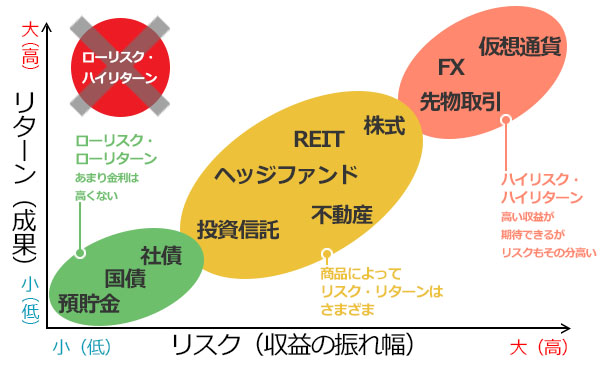

上記の図のように、投資は低リスク・低リターンの商品から、高リスク・高リターンの商品があります。

投資を行う際は、リスクばかりを恐れて低リターンの商品で運用していると、効率的に資産を増やすことができません。

一方で、高利回りばかりを狙ってリスクを気にしないと、自分の資産を一気に失ってしまうことになってしまいます。

年利5%は、中リスク・中リターン程の難易度といえるでしょう。

年利5%の投資は、高リスク・高利回りの投資と、低リスク・低利回りの投資商品を上手に組み合わせることが大切です。

ポートフォリオを自分で構築するのが難しいという場合は、ヘッジファンドを利用するのもおすすめです。

ヘッジファンドは、投資銀行や証券会社の運用部門出身のプロに資金の運用と管理を全て任せられるので、ポートフォリオの構築も行ってくれます。

自分で資産運用をするのは考えることが多く難しいですが、ヘッジファンドに預けることでプロと同様の投資を勝手にしてくれるのです。

もしプロに資産運用を任せたいならヘッジファンドを検討してみてはいかがでしょうか。

ヘッジファンドの詳細はこちらで解説しています。

年利5%の投資が行えると、どのように資金が増えていくのかを見ていきましょう。

年利5パーセントで1000万円運用すると?

1000万円を年利5%で資産運用を行い、できることなら資産を1000万円を2倍・3倍と増やしていきたいと思うでしょう。

ゴールが見えずに地道に投資を運用していくことは、精神的にも大変だと思います。

1000万円を年利5%で運用すると、どのように増えていくのか?予想がつくと資産運用も楽しく行うことができるでしょう。

また、1000万円を年利5%で資産運用すると何年間で資金が2倍・3倍になるのか?簡単に計算することができるので、併せて紹介します。

年利5パーセントで1000万円運用した場合のシミュレーション

1000万円を投資金として、毎月2万円づつ積み立てた場合、どのようにお金が増えていくのか見ていきましょう。

シミュレーション

投資金額:1000万円

毎月の積立額:2万円

利回り:5%

【上記の条件で10年間運用した場合】

1000万円を年利5%で10年運用すると、約1900万円まで資産を増やすことができます。

年利5%で運用すると、思ったより、早く目標資金に達成することができるでしょう。

また、利回り5%で1000万円を2倍・3倍にしていくためには、どのくらいの期間が必要なのか?見ていきましょう。

1000万円を2倍にする計算|72の法則

投資金額1000万円を、2倍・3倍に増やしたいと思うことは当然のことです。

1000万円を年利5%で資産運用をした時、どのくらいの期間で資産を2倍にすることができるのでしょうか?

投資には、72の法則という算式があります。

72の法則とは、72÷金利の数字で資金が2倍になる期間がわかる便利な算式です。

例えば:金利5%で資産運用

72÷5=14.4

になりますよね。

つまり、年利5%で約14. 4年間資産運用を行うと、投資資金を2倍にすることが可能です。

投資には、115の法則と言って資産を3倍にすために必要な年数を出す計算もあります。

115の法則は、72の法則と同じような計算方法です。

例えば年利5%で運用する場合

115÷5⁼23

ということで、年利5%で23年間運用すると資産が3倍になるということです。

上記のように、投資に必要な時間を簡単に計算することができます。

自分の投資の目標を立てるときは、72の法則や115の法則を用いて運用期間の目安を立ててみてください。

より早く資産を2倍や3倍に増やしたいのであれば、やはり利回りを増やすことが重要です。

とはいえ、自分で高利回りを目指すとリスクも大きくなるため危険。

そこでおすすめなのが投資銀行や証券会社の運用部門で経験を積んだプロに運用と管理を任せることができるヘッジファンドです。

ヘッジファンドは、プロがリスクヘッジを徹底した上で、年利10%以上などの高利回りの運用をしてくれます。

ヘッジファンドについてはこちらで解説しているので参考にしてみてください。

1000万円を年利5パーセントで運用する方法

ここからは、具体的にどんな投資ができるのかを紹介していきます。

投資方法は、様々あり自分の投資目標に合った投資方法を選ぶことが大切です。

例えば投資の経験が全くない人は、投資のプロに資産運用を頼ってもよいでしょう。

投資には、完全に自分自身で投資の運用を行う場合と、プロに任せることができる投資があります。

まずは、自分自身で行う投資方法とメリットを見ていきましょう。

自力で投資を行う

自力で行う投資には、株式投資や不動産投資等があります。

それぞれの投資のメリット・デメリットは、以下で詳しく見ていきましょう。

自力で行う投資は、数多くある中から自分で運用する商品を選ぶ必要があります。

更に、購入した商品をいつ売買するか?市場の値動きを見て判断しなければなりません。

しかし投資の経験がある人は、自力で投資を行うことで、プロに任せる時に発生する無駄な手数料を支払うことなく、資産運用が可能になります。

投資を自力で行うのにまだ不安がある人は、プロの力を借りて資産運用を行うことも可能です。

プロに投資の運用を任せる

プロに運用を任せることができる投資は、ヘッジファンドや投資信託です。

プロに投資の運用を任せることができるため、市場の値動きを観察する時間を省き、投資を運用することができます。

また投資家は、市場が上がったり下がったりを繰り返すプレッシャーの中で、いかに冷静に判断するかが必要です。

プロに資産運用を任せることができれば、上記のような精神的プレッシャーも少なく投資を運用することができるでしょう。

しかしプロに投資の運用を任せる場合は、自力で投資を運用する場合と違って、手数料が必要となります。

手数料は、投資方法によって変わってくるので投資家自身が確認する必要があるでしょう。

以下では、具体的な投資方法を難易度別に紹介していきます。

年利5パーセントおすすめ資産運用5選

以下は、今回紹介する1000万円を年利5%で資産運用をする5つの投資方法です。

- ヘッジファンド

- 投資信託

- ロボアドバイザー

- 株式投資

- 不動産投資

それぞれの投資を紹介していきます。

ヘッジファンド

ヘッジファンドは、運用を完全にプロに任せることが可能で初心者でも始めやすい投資です。

ヘッジファンドは、投資のプロによって運用されるため、個人投資家では目指すことが難しい利回り10%を目指すことができます。

また、ヘッジファンドは、絶対追求型の投資として、市場がマイナスの状態でも常に利益を求ることが可能です。

- メリット

- リスク分散できる

- プロに任せられる

- 個人では達成できない利回りを目指せる

- デメリット

- 手数料が高め

- 投資金額が高め

- 向いている人

- 投資金500~1000万円以上投資に回す資金がある人

- 投資に手間や時間をかけたくない人

- 投資の難易度:★☆☆

ヘッジファンドは、高い利回りとリスク管理のどちらも行うことが可能な投資です。

しかしヘッジファンドは、優秀なファンドマネージャーに投資の運用を任せることができるため、手数料が高めに設定されています。

ヘッジファンドは手数料が高い分、大きな利益を目指すことが可能です。

500~1000万円を投資に回せるのであれば、ヘッジファンド投資も検討してみると効率的に資産を増やすことができるでしょう。

人気のヘッジファンドランキングは以下の記事で紹介しています。

ヘッジファンドを探している方はこちらも参考にしてみてください。

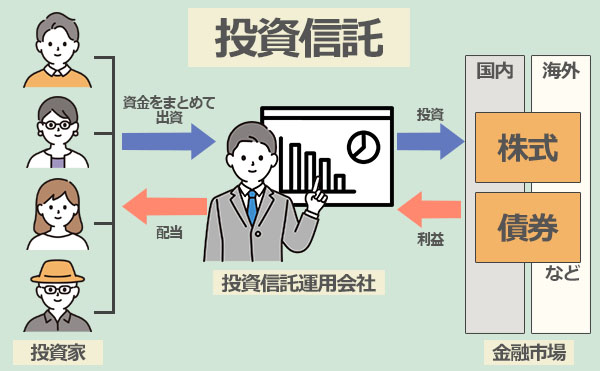

投資信託

投資信託は、ヘッジファンドと同様投資の運用をプロに任せることが可能です。

投資信託もまた、個人投資家ではなかなか難しい分散投資が可能なので、投資初心者でもリスク管理をしながら投資の運用ができます。

- メリット

- 証券会社等の金融機関から購入できる

- 小額から投資ができる

- 分散投資が可能

- デメリット

- 相場に左右される

- 手数料がかかる

- 元本が保証されない

- 向いている人

- 小額から投資を運用してみたい人

- 分散投資を自分で行う自信がない人

- 難易度:★★☆

投資信託は、ヘッジファンドと同様に投資の運用をプロに任せることが可能のため、初心者でも始めやすい投資といえるでしょう。

しかし投資信託の商品は、投資家自身で厳選する必要があります。

投資家は、投資信託の商品の手数料・商品内容をよく比べて購入をするため、投資の勉強は、必須といえるでしょう。

ロボアドバイザー

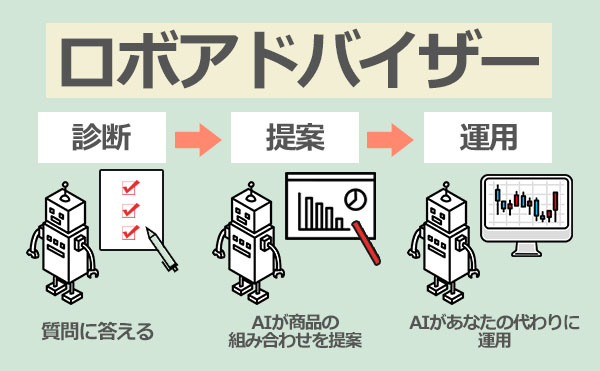

ロボアドバイザーは、AIによって投資家に合った投資商品から運用まで行ってくれます。

つまり投資家は、投資の運用を任せたいロボアドバイザーを決めたら、簡単な質問に答えるだけで投資の運用が可能です。

ロボアドバイザーを行うと、投資の勉強にならないと言われるほど、ロボアドバイザーに投資の運用全てを任せることができます。

- メリット

- 投資の運用を全て任せられる

- AIが市場の動きを客観し、運用してくれる

- 小額から投資ができる

- デメリット

- 手数料がかかる

- 投資の経験値を伸ばしづらい

- 元本保証ではない

- 向いている人

- 投資の知識や経験が浅い人

- 小額から投資を始めたい人

- 難易度:☆☆☆(0.5)

ロボアドバイザーは、初心者の間で人気の投資方法の1つです。

また、ロボアドバイザーは、比較的小額から始められるのも初心者が始めやすいポイントとなっているといえるでしょう。

株式投資

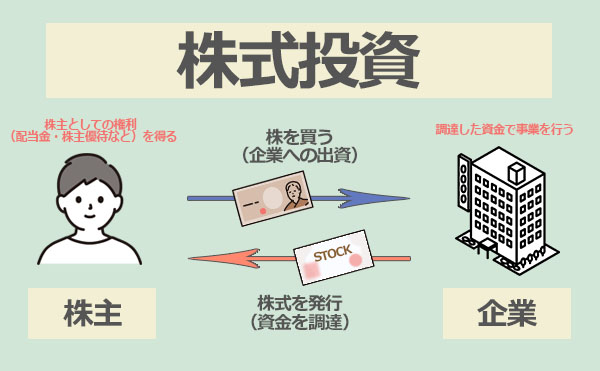

株式投資は、資金が必要な企業が投資家から資金を借りるために「株式」を発行し、投資家は株式を購入し運用することです。

株式投資では、3つの方法で利益を得ることができます。

- 値上がり益

- 配当金

- 株主優待

値上がり益は、株式が安い時に買い、高い時に売り払うことで、その差の利益を得ることができます。

配当金は、企業側の業績によって定期的に投資家に配られる利益です。

配当金は、投資家が所持している株数の割合によって配当金の額も変わります。

配当金は、ボーナスのようなものと考えればよいでしょう。

株主優待は、企業から企業のサービスや商品を受け取ることができます。

株主優待は、お歳暮のようなものと考えるとよいでしょう。

株式投資は、上記の3つの利益を、自分で他の株式と比較しながら購入する必要があります。

- メリット

- まとまった利益を目指せる

- 無駄な手数料がかからない

- 自分の投資したい商品の組み合わせを作ることができる

- デメリット

- 高利回りを目指せる分リスクが高い

- 運用に手間や時間がとられる

- 向いている人

- 投資を自分で運用したい人

- 自分で商品を選びたい人

- 難易度:★★★

株式投資は、自力で株式の運用を行わなければならないため、難易度はぐっと上がるといえるでしょう。

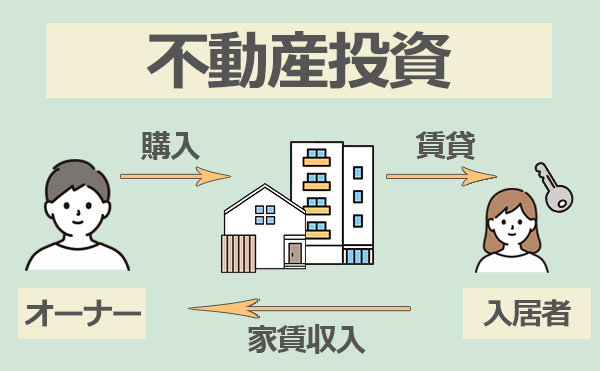

不動産投資

不動産投資は、不動産を購入し第三者に購入した不動産を貸し出すことによって、定期的に家賃収入を得ることができる投資です。

また不動産投資は、不動産が安い時に売り、高くなったら売ることで差額を利益として受けとることもできます。

- メリット

- 物件が将来的にも財産になる

- ワンルームから商業ビルまで選択肢が広い

- 定期的に家賃収入を得られる

- デメリット

- 自然災害によって物価が下落する恐れがある

- 空室になると家賃収入が得られない

- 元本保証ではない

- 向いてる人

- 不動産業界に知り合いがいる人

- 不動産について知識がある人

- 長期的な運用を考えている人

- 難易度:★★★

不動産投資もまた、株式投資と同様に、金融に関する知識が必要になります。

不動産投資も、投資経験者向けの投資といえるでしょう。

利回り5パーセントで運用するときの4つの知識

資産運用を行う上で、自分の状況に合った目標設定と資産の配分を行うことは、投資を成功させるために行うべきことです。

投資家は、リスクを抑えるために投資を行うならば、投資の目標と自分の経済状況に合った、適切なポートフォリオを作成することが重要になります。

ポートフォリオ:どの割合で投資をどの商品で投資を行うか分けたもの

年利5%を目標に運用する時に必要な知識を見てみましょう。

投資ができるお金を分けておく

資産運用を始める時は、投資目標、投資の運用方法、投資の運用期間、および投資のリスク範囲などを事前に決めておく必要があります。

資産運用を行う前に、自分が投資できる資金を把握しておくと、市場の状況に簡単に流され損失を出してしまうような失態を避けることができるでしょう。

投資家は、一度損失を出してしまうと、焦り、感情的に商品を売買してしまう傾向があります。

また投資家は、損失を出してしまうと、より多くの取引をし、元本を一刻も早く取り返そうとするでしょう。

投資は、商品の取引回数が多いほど、手数料が多くかかるため、取引が多いと浪費になりかねません。

投資で損失を出してしまうと、投資の運用で冷静な判断ができなくなり、損失をより作ってしまう悪循環を生んでしまうでしょう。

上記のように悪循環を生んでしまう投資家は、自分が投資できる資金を把握しておらず、生活費を切り崩してまで、投資を行うことで、精神的な余裕を失ってしまう傾向にあります。

投資で損失を出したときに焦らないためにも、投資ができる資金と生活に必要な資金を含んだ貯蓄は、しっかりと分けておくことが大切でしょう。

分散投資を行う

分散投資は投資金を、全く違う投資先に分けて投資をすることを言います。

上記の商品を分類する方法の1つは、安全資産とリスク資産として分類することでしょう。

つまり暗号通貨、株などは、リスク資産として、金と原材料、不動産は、安全資産として分類されます。

私たち投資家は、リスク資産と安全資産をどのような比率で投資をするか計画を立てることが必要でしょう。

投資商品を分散することで、投資損失のリスクをグンと減らすことが可能です。

投資家は、経済の状況を見ながらリスク投資と安全投資のバランスを取りながら、投資を運用するとよいでしょう。

長期運用+複利効果で効率的に資産を増やす

投資商品は、短期、中期、または長期運用の商品に分類することができます。

短期(3年以内)商品は、商品をすぐに現金化することができるため、目的金額に達成した時点で、中途解約が可能な商品が特徴です。

反面、中期(3〜10年)は、安定性と収益性が重要な商品といえます。

つまり中期運用は、子供の教育費や住宅購入が目的の状況である時、損失を最小化しながら目標金額を集められる特徴があります。

長期運用(10年以上)は、収益性が何より重要であり複利効果を正確に知って投資することが必要です。

複利効果とは、前の投資にプラスされた利益を今回の元本として運用することを言います。

たとえば、1000万円を年利5%ずつ投資をする際、複利効果を利用すると14年ほどで元本の2倍に、達することが可能です。

このように複利効果を利用して長期投資すれば、大きな収益を上げることができます。

複利効果を有効に使った例は、世界的投資家のウォーレン・バフェットの投資の方法です。

バフェットは50年以上投資を続け、世界1位の大富豪家になりました。

ウォーレン・バフェットの例を見ても、長期運用は、資金を安定して増やしていくために必要といえるでしょう。

投資の運用コストを把握しておく

普通の人は、銀行または証券会社を通じて金融資産を管理や投資しますよね。

銀行では、複利効果を生かして資金を作っています。

銀行で行う預金は、複利運用ができますが、最近は低金利のため、銀行で貯金しても、結局複利効果の成果を得ることが難しいでしょう。

証券会社を通じて株式に投資する場合は、複利効果を生かして投資ができますが、ほとんどの一般投資家は複利効果を行かせてません。

なぜなら証券会社は、短期で投資商品を売買することで生じる手数料により、お金を稼ぐため、顧客に「短期間高収益」提案するからです。

投資にかかる手数料は、1年で数%と少ないように見えますが、長期で運用するとなると大きな出費になるでしょう。

投資の商品にかかる手数料で、無駄な出費をしないためにも商品を選ぶ際は、最小限の手数料を選ぶべきです。

例えば、投資信託は、以下3つの手数料が発生します。

| 購入時手数料 | 信託報酬 | 信託財産留保額 |

|---|---|---|

| 投資信託を購入する時に 一時的にかかる手数料 |

投資信託を保有している間 ずっと払う手数料 |

解約時の手数料 |

| 購入時、保有している間、解約時の3段階で主に手数料がかかる | ||

最近では、ノーロードと呼ばれる購入手数料がかからない投資信託があります。

投資信託で運用を考えている場合は、手数料を抑えるためにも、ノーロードの投資信託を選ぶようにしましょう。

1000万円を資産運用するメリット

ここまで、1000万円を資産運用する具体的な話をしてきました。

投資は、資産を効率的に資産を増やすことができる一方、資産を失ってしまうリスクがあります。

なぜ、資産運用をすることが重要視されているのか?

1000万円を資産運用する理由を、改めて確認してみましょう。

1000万円を資産運用に回す理由は、主に2つあげられます。

- インフレ対策になる

- 1000万円を効率的に増やすことができる

それぞれ詳しく見ていきましょう。

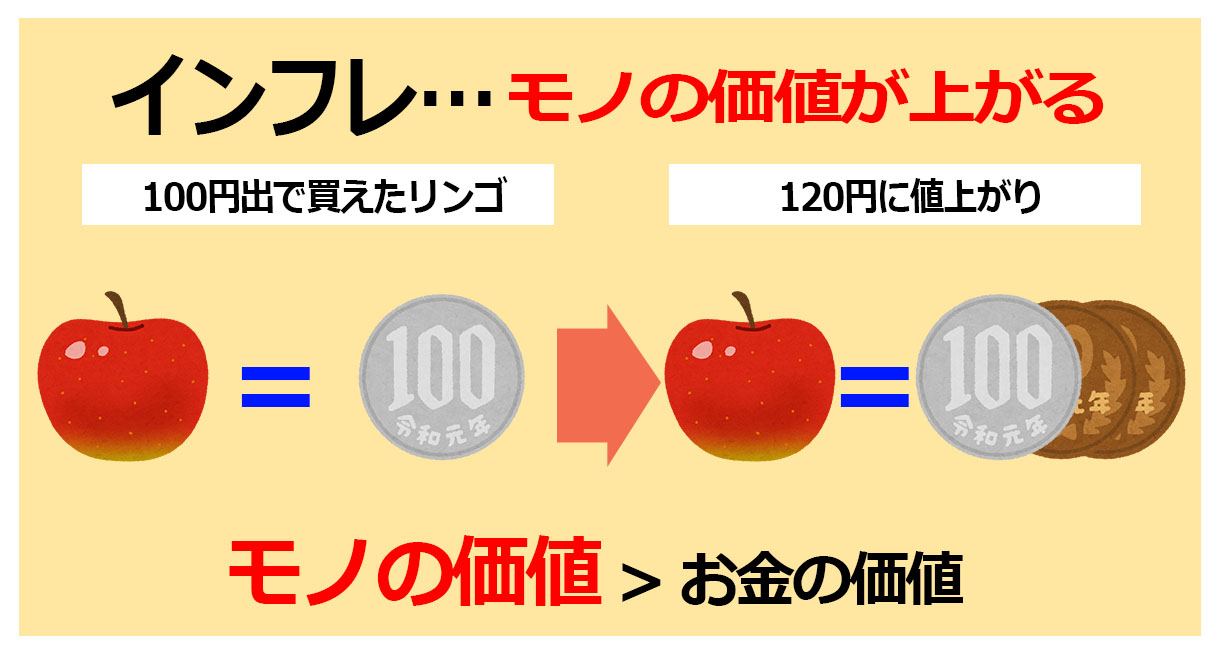

インフレ対策になる

1000万円を銀行貯金ではなく、投資に回す大きな理由としては、インフレ対策があげられるでしょう。

昨今日本は、インフレの状態が続いています。

インフレとは、物価が上がり、お金の価値が下がり続けること。

最近の日本は、ウクライナ戦争やコロナウイルスにより、インフレの状態が約3%~4%上がったといいます。

インフレで、物価が3~4%あがったとしたら、自分が持っている資産自体も3%~4%上がらなければ、自分の資産はどんどん目減りしてしまうでしょう。

しかし、実際に、銀行に資金を保存しておいても、0.001%の金利で銀行に貯蓄しているため、お金の価値は、どんどん下がっている状態にあると言えます。

つまり、自分の資金は、積極的に利回り3%~4%投資に回して行くことで自分の資産の価値を減らさずに済むということです。

1000万円を効率的に増やすことができる

1000万円を資産運用を行うと効率的に資産を増やすことができるのは、もうすでに知っている人も多いと思います。

しかし、日本では、自分の資金を投資に回す風習がないため、「投資に回すのは、ギャンブルだと」資産運用を避けている人が多いです。

まず以下の図を見てください。

引用:金融庁金融レポート

上記の図は、投資大国のアメリカ・イギリスと、貯金大国の日本の資産の増え方を比較したグラフです。

投資を積極的に行う国は、資産を2倍・3倍と増やしている一方で、貯金を積極的に行っている

日本は、資産の増え方が緩やかなことがわかります。

投資を行うことは、リスクもついてきますが、リスクを上手に管理することで、効率よく資産を増やすことができるでしょう。

(番外編)1000万円を効率的に増やす方法

上記で紹介したおすすめの投資方法に加えて、1000万円を効率的に増やしていくためのおすすめの商品を紹介していきます。

今回紹介する方法は以下2つです。

- 非課税投資を行う

- 1000万円を年利5%で運用したいならヘッジファンド投資

非課税運用を行う

金融庁が国民に投資を促すために、施行した積み立てNISAという制度を利用すると、最大20年非課税で運用できます。

積み立てNISAは、金融庁が厳選した手数料が比較的安い投資信託の商品を取り扱っています。

投資の経験が少ない投資家は、積み立てNISAを利用すると手数料が少ない(ノーロード等の)投資信託を迷うことなく選択することが可能です。

また、積立NISAの利回りは、約4%程と言われています。

年利5%以上で運用したい投資家には、少し物足りなさを感じるかもしれません。

しかし、分散投資の1つとして積み立てNISAを取り入れることで、比較的安全な投資を行うことができるでしょう。

投資は、手数料と同様に税金も一定額かかってきます。

資産運用で無駄な出費を抑えるためにも、積み立てNISAも検討し見てみてください。

1000万円を年利5%で運用したいならヘッジファンド投資

最終的に投資方法を決め、運用するのは、投資家(本人)です。

どの投資が合うか?どの投資をすると目標金額に達することができるのか?

投資目標が人それぞれあるように、人それぞれ投資方法も違ってくるでしょう。

筆者がおすすめする投資方法は、ヘッジファンドです。

ヘッジファンドは、優秀なファンドマネージャーによって年利10%程を目指すことができます。

ちなみにハイクアインターナショナルは筆者も投資をするファンドです。

関連会社への事業融資で年12%(固定)のリターンを期待することができます。

気になる方は以下の記事にて詳しく解説していますので是非どうぞ。

また以下の記事ではヘッジファンドの概要とおすすめの運用先をランキング形式でご紹介しています。

まとめ

1000万円を年利5%で運用することは、きちんとリスク管理を行えば、実現可能な数字といえます。

また、年利5%で資産運用が可能となると、1000万円を2倍・3倍に達成するまで、多くの時間を要さず資金を増やしていくことが可能です。

特にヘッジファンド投資を運用することで、リスク管理も行いつつ高い利回りを目指すことができます。

ヘッジファンドの運用会社について詳しく知りたい方は、以下の記事もあわせて読んでみるとよいでしょう。