日本は現在「資産運用立国」を目指して国民に投資を推奨していますが、

「投資の知識が無いので、資産運用するのが怖い」

「仕事で忙しくて、運用に時間を掛けられない」

上記のような悩みを持つ人も多いかもしれません。

そんな人におすすめなのが、「ほったからかし投資」です。

ほったらかし投資とは、ある程度の投資環境を整えておけば、あとは放置して自動的に資産運用ができる投資法。投資初心者でも手間を掛けず、比較的安全に資産を運用できるおすすめの投資方法です。

そこで本記事では、ほったらかし投資について以下のポイントに沿って解説します。

- ほったらかし投資がおすすめな理由やデメリット

- ほったらかし投資による資産増加シミュレーション(一括投資と積立投資を比較)

- ほったらかし投資におすすめの運用方法ランキング

- ほったらかし投資のコツと失敗を防ぐ術

今人気のほったらかし投資とは?

「ほったらかし投資」とは、初めに投資資金(元本)の確保や運用期間・リスク許容度・投資先の決定などの簡単な準備を行うだけで、あとは時間や手間をかけずに資産運用ができる方法です。

ここではほったらかし投資のメリットとデメリットを解説します。

ほったからし投資のおすすめポイント(メリット)

ほったらかし投資が人気な理由(メリット)は以下の2点です。

- 時間と労力を掛けなくても投資できる

- 投資知識や経験のない初心者でもまとまったリターンが狙える

1. 時間と労力を掛けなくても投資できる

通常、株式投資やFXなどの金融商品で自己運用(自分でトレード)する場合、常日頃から相場チャートに張り付いて値動きを分析し、売買のタイミングを自分で判断する必要があります。

投資額によっては少々の下落率でも損失が大きくなるため、相場予想で失敗しないためにも、投資家は非常に多くの情報やデータを分析するなどの努力が欠かせません。

また高額資産を一括投資する場合などでは「損をしたくない」という心理が働きやすいため、強いプレッシャーやストレスを感じたり、感情に流され不適切な投資判断をしてしまうことも少なくないのです。

一方「ほったらかし投資」の場合、日々の値動きがなかったり、また値動きのある商品でも第三者が運用を代行してくれるため、投資者本人は運用や知識習得に時間を取られたり、投資による強いストレスを感じたりすることなく資産運用が可能になります。

またほったらかし投資であれば、短期的な値動きに惑わされることなく、長期的な視点で投資を行うことができます。

このようなメリットから、ほったらかし投資は以下のような人におすすめされています。

- 投資知識があっても、会社員をしていて投資に時間を掛けられない方

- 高額資産の一括投資によりプレッシャーやストレスを受けたくない方

- 投資知識の乏しい初心者の方

- 毎月自動的に積立投資を行いたい方

2. 投資知識や経験のない初心者でもまとまったリターンが狙える

元本保証の銀行預金の年利は0.002%ほどで、利息は無いに等しい状態です。そのため資産を増やしていくには、高めの利回りで運用を行う必要があります。

しかし、一般的に運用の期待利回りが高くなるほど投資のリスクも上昇するため、通常は、投資知識の無いまま高い利回りを安定して出し続けられるものではありません。

また一括投資でまとまった大きな資産を運用するとなると、分散投資のために様々な投資商品を調査しなければならず、さらに日々変動する相場の動きに応じて売りや買いなどのアクションや投資資金のリバランスを行う必要が出るため、中級以上の投資知識が必須でしょう。

ほったらかし投資が可能な運用方法なら、このような高度な投資知識がなくとも投資による運用利益を期待することが可能です。

完全にほったらかしにしたいのであれば、プロに運用・管理を全てまかせられるヘッジファンドがおすすめ!

ヘッジファンドなら、ほったらかしにしている間もプロが運用をし続けてくれるため、何もせずに年利10%以上などの高利回りを狙うことができます。

そんなほったらかし投資におすすめのヘッジファンドの詳細は下記の部分で解説しています。

ほったからし投資のリスク(デメリット)

一方のほったらかし投資のデメリットは以下の3点です。

1. ほったらかしすぎると危険

ほったらかし投資においても、投資は「自己責任」であるということには変わりありません。

ほったらかし投資では、運用自体を第三者に任せられる投資先もありますが、 とはいえ運用成績がマイナスにならない事を保証するものは何もありません。

気が付いたら運用に失敗して損失が膨らんでいたなんて事を防ぐためにも、完全にほったらかしにするのではなく、定期的に運用成績を確認して、自分の投資した商品の状況を把握するのがおすすめです。

ほったらかし投資でも以下の点は確認するのがおすすめ!

- 投資先の運用がマイナスになっていないか

- 事前に想定(シミュレーション)した内容から大きく外れることなく運用が進んでいるか

- (上記で想定通りに利益が出ていない場合)、運用先の再検討が必要でないか

ほったらかし投資においても、投資先商品の解約は私たち投資家がタイミングを見計らう必要がありますから、「適度ほったらかし」する程度のスタンスがよりおすすめです。

2. 短期間の運用では資金を増やせない

ほったらかし投資に利用できる投資方法のほとんどは、長期的な運用で利益を出すため、短期間で資金を増やすことは難しいといえます。

短い期間で投資利益を出したい人には不向きですが、とはいえ(特に一括投資でまとまった資産を出資する場合)短期間で利益を出せるような高リスク運用を行うのは非常に危険です。

ほったらかし投資は、数か月で大きな利益を得ることはできませんが、長期運用を行うことで比較的リスクを抑えながら安定した運用を目指すのがおすすめです。

3. 元本保証ではない

「元本保証がない」とは、自分が始めに投資した金額(投資元本)が戻る保証がないということです。

厳密には元本保証を謡ってよいのは預金だけですので、ほったかし投資の投資方法のほとんどは元本保証ではないリスクの伴う方法です。

しかし既出のように、超低金利時代の今、リスクの無い運用では資産は一向に増えないため、インフレから資産を守りながら増やしていくには大小なりともリスクを取った運用が必須になります。

ほったらかし投資においても、予め投資リスクについて十分理解して取り組むのがおすすめです。

「一括投資or積立投資」どちらのやり方がおすすめ?

ほったらかし投資には、100万円や1000万円などのまとまった資産を一度に投資する「一括投資」と、5万円などの少額を毎月積み立てる「積立投資」の二つの投資パターンがあります。

| 一括投資 | 積立投資 | |

|---|---|---|

| 特徴 | 100万円や1000万円などの まとまった資金を一度に投資する方法 |

5万円や10万円などの一定額を 定期的に投資していく方法 |

| メリット |

|

|

| デメリット |

|

|

| おすすめな場合 |

|

|

表の内容をまとめると、一括投資は収益性が高くなる可能性があるもののリスクも高め、積立投資はまとまった利益が出るまでに時間が掛かる一方リスクは低めと言うことが出来るでしょう。

「一括投資or積立投資」それぞれの資産増加をシミュレーション比較

では、一括投資と積立投資それぞれでほったらかし投資をした場合の資産の増え方を以下でシミュレーションしてみましょう。

シミュレーション1. 利回りが固定だと想定した場合

以下のシミュレーションは、資産1200万円を一括投資した場合と、月々5万円を積立て20年で1200万円まで積立投資した場合を想定して、各年利3%・5%・10%の運用で資産がどの程度増えるかを計算したものです。

| 1200万円を一括投資 | 月々5万円を積立投資 (最終的な投資金額1200万円) |

|||||

|---|---|---|---|---|---|---|

| 年利3% | 年利5% | 年利10% | 年利3% | 年利5% | 年利10% | |

| 運用期間5年 | 1,391.1万円 | 1,531.5万円 | 1,932.6万円 | 322.9万円 | 339.1万円 | 382.8万円 |

| 運用期間10年 | 1,612.7万円 | 1,954.7万円 | 3,112.5万円 | 697.2万円 | 771.8万円 | 999.3万円 |

| 運用期間15年 | 1,869.6万円 | 2,494.7万円 | 5,012.7万円 | 1,131.2万円 | 1,324.1万円 | 1,992.2万円 |

| 運用期間20年 | 2,167.3万円 | 3,184万円 | 8,073万円 | 1,634.3万円 | 2,029万円 | 3,591.3万円 |

(参考:野村證券 マネーシミュレーター みらい電卓)

一括投資と積立投資の違いをまとめた表でも説明していた通り、シミュレーションで試算した20年後の最終的な資産額を見ると、理論上は一括投資の方がはるかに投資効率は良くなります。

ただし実際の投資では、日々の相場の変動の影響を受けて運用成績(利回り)も前後するのが普通ですので、以下で過去の実際の相場環境で運用した場合の資産増加もシミュレーションしてみましょう。

シミュレーション2. 東証株価指数の動きを参考(過去20年)

こちらのシミュレーションでは、過去20年間の東証株価指数の動きに基づき資産運用したと仮定して、資産の増加額を計算してみました。

- 一括投資:1200万円を一括投資

- 積立投資:毎月5万円積立(累積投資金額1200万円)

- 投資期間:20年間

| 運用期間 | 一括投資 | 積立投資 |

|---|---|---|

| 2000年1月~ 2019年12月 |

1648.4万円 (平均年率1.6%) |

2155.5万円 (平均年率5.78%) |

| 2004年2月~ 2024年1月 |

4204.6万円 (平均年率6.47%) |

2988.8万円 (平均年率8.12%) |

(参考: 株価指数連動定額積立投資シミュレーション)

※注意:本シミュレーション結果は過去の実績に基づいて計算しており、今後の運用利回りを保証及び示唆するものではありません。

証券相場は日々上昇・下落を繰り返しているため、表のように、平均的な利回りは積立投資により購入単価を平均化した方が高くなる傾向があります。

しかし、運用期間内の相場の変動幅が小さかったり、全体的に上昇相場が続いたりする場合には、一括投資と積立投資の平均年利の差が開きにくいため、結果的に投資元本の大きい一括投資の方が資産増加が大きくなります。

シミュレーション3. 米国株Morningstar US Large Cap指数の動きを参考(過去20年)

先ほどと同じ条件で、今度は米国の大型株市場のパフォーマンスを追跡する※Morningstar US Large Cap【米国株式(s&p500)にほぼ連動する指数】に基き資産運用したと仮定して、資産増加をシミュレーションしてみました。

- 一括投資:1200万円を一括投資

- 積立投資:毎月5万円積立(累積投資金額1200万円)

- 投資期間:20年間

| 運用期間 | 一括投資 | 積立投資 |

|---|---|---|

| 2000年1月~ 2019年12月 |

3,848.6万円 (平均年率6%) |

3744.5万円 (平均年率10.75%) |

| 2004年2月~ 2024年1月 |

11,089.4万円 (平均年率11.76%) |

6616.0万円 (平均年率14.56%) |

(参考: 株価指数連動定額積立投資シミュレーション)

※注意:本シミュレーション結果は過去の実績に基づいて計算しており、今後の運用利回りを保証及び示唆するものではありません。

先ほどと同様に、平均的な年間利回りは積立投資の方が高くなっていますが、結果的には投資元本が大きく高い複利効果が狙える一括投資の方が資産額が大きくなっていますね。

これらのシミュレーションからも、一括投資の方が積立投資よりも収益性が高くなる傾向にあると言えますが、実際の収益性は運用開始時期や運用期間、投資先の相場環境によって大きく異なります。

ほったらかし投資において、一括投資と積立投資のどちらで運用していくべきなのかは、ご自身の利益目標・投資期間・投資時期・投資額・リスク許容度などによって変わってきますので、事前にこれら確認した上で総合的に判断するのがおすすめです。

ほったらかし投資おすすめ運用先ランキング!人気6選

では、いよいよ読者のみなさまが一番気になっておられるだろう、ほったらかし投資におすすめの人気運用方法ランキングを解説します。

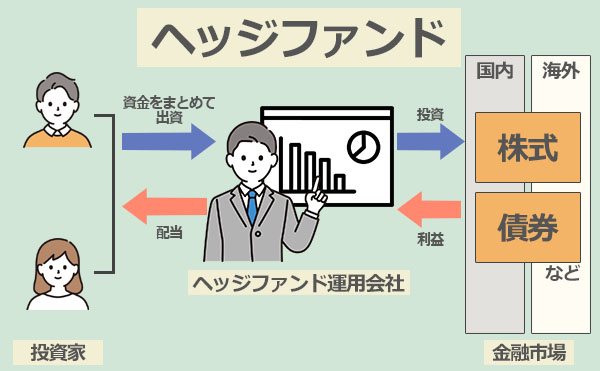

1. 1000万円以上の高額資産をプロ任せで一括投資「ヘッジファンド」

ヘッジファンドとは500~1000万円以上のまとまった資産を一括投資すると、運用のプロであるファンドマネージャーが運用を代行し、運用利益を投資家に還元してくれる投資先です。

投資信託と似ていますが、実は運用手法は似て非なるもの。

ヘッジファンドでは株式や債券などの伝統的資産だけでなく、これらと相関性が低い不動産・金・プライベートエクイティ(未公開株式)・先物・オプション・スワップなどの非常に幅広い商品に投資する「オルタナティブ投資」を行います。

資産運用において失敗のリスクを抑えるには「分散投資」が必須になりますが、ヘッジファンドでは難易度の高い高額資産の分散投資をプロが代行してくれるため、「ほったらかし投資」にはもってこいの投資先と言えます。

またヘッジファンドでは、投資信託では原則使用できない「空売り」などの手法を用いることが出来るため、上昇相場だけでなく、下落を逆手にとって悪相場でさえも利益獲得を見込むことが可能です(→高利回り)。

最低投資額や投資に掛かる手数料は他の投資先よりも割高になりますが、500~1000万円以上の一括投資をお考えの方は一度は検討したい投資先でしょう。

一度出資をしてしまえば、後は基本的に定期的にヘッジファンドから送られてくる運用成績を確認するだけとなりますので、まさに「ほったらかし投資」向けの投資先ですね。

- ほったらかし投資度:★★★

- 期待利回り:10%以上

- メリット

- 投資のプロに運用を任せてほったらかし投資が可能

- プロの手腕で簡単に分散投資ができる

- 下落相場での耐性が強い(=リスク軽減)

- 10%以上もの利回りを期待できる

- デメリット(注意点)

- 運用成績がプラスの場合に成功報酬が発生する

- 最低投資額が500~1000万円からと高額

- 最低投資額:500~1000万円~

- 投資方法:各ヘッジファンドのホームページより問い合わせ

ヘッジファンドに関心のある方はぜひこちらもご参考ください。

▶ハイクアインターナショナル解説記事

▶ハイクアインターナショナル公式サイト

2. スマホアプリで簡単!AIに資産運用を任せる「ロボアドバイザー」

ロボアドバイザーは人工知能AIを使った投資で、簡単な質問に対して回答を入力すれば、投資家のリスクやリターン目標に応じた投資のアドバイスや運用そのものを行ってくれるサービスです。

ロボアドバイザーのサービス内容は「アドバイス型」「投資一任型」の2種類で、アドバイス型は投資家の運用スタイルやリスク許容度に応じて、適切な商品や資産配分を提案するもの。「助言のみ」を行うサービスなので、最終的な購入判断は自分で行うことになります。

一方、投資一任型は運用全てをAIロボットに任せられるサービスで、費用はかかりますが、投資商品の提案・購入・運用・資産のリバランスまで全て行ってくれるため、ほったらかし投資をしたい方におすすめです。

ロボアドバイザーが投資するのは、国内外の債券や株式、不動産などで運用をするETFで、投資家がサービス利用時に選択したリスク許容度によって、利回りも1%程~10%程まで差が出ます。

- ほったらかし投資度:★★★

- 期待利回り:1%~10%

- メリット

- 運用をAIに任せてほったらかし投資が可能

- 少額からでも投資可能(もちろんまとまった額の一括投資も可能)

- 全自動で広範囲の銘柄に分散投資

- 運用コストが安い

- デメリット(注意点)

- 年率1%程度の利用手数料(投資額が上がれば手数料率は割安になる)

- 下落相場での耐性は強くない

- AIでも運用に失敗する(マイナス運用になる)事はある

- 最低投資額:1万円ほど~

- 投資方法:ロボアドサービスの提供会社に登録→口座開設→入金

国内でロボアドバイザーのサービスを提供している会社は20社ほどあり、利回りやサービス形態も会社によって様々です。

特に口コミ評判も良く人気が高いのは「Wealthnavi(ウェルスナビ)」で、預かり資産のシェアランキングNo1のロボットアドバイザーです。スマホアプリだけでも資産運用が可能で、NISA口座の利用もできるためおすすめです。

3. 一括投資も積立投資ともに手軽に出来る「投資信託」

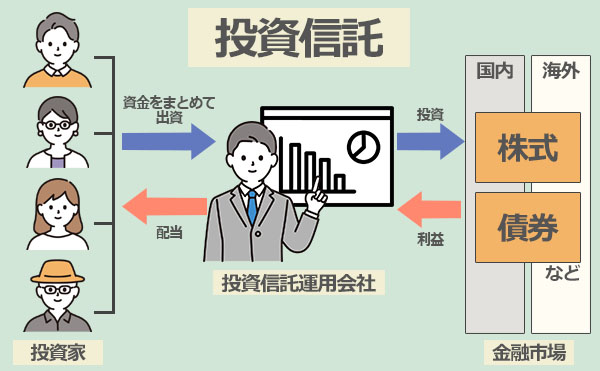

投資信託は、不特定多数の投資家から集めた資金を、ファンドマネージャーが株や債券などの伝統的資産に投資し、運用の成果として出た利益を投資家に分配する金融商品です。

国内外の株式や債券に投資する約5900本ある投資信託商品の中から好きなファンドを選択し購入すれば、後はほぼほったらかしで投資・運用を行うことができる点がおすすめです。

ほったらかし投資先として投資信託がおすすめな理由はやはり、簡単に広く分散投資が出来ること。

前述のように、投資信託は商品数が非常に豊富なだけでなく、一つの投資信託商品内でもファンドマネージャーが幅広い銘柄に分散投資を行ってくれるため、投資家は手間いらずで分散投資を行うことができるのです。

また投資信託への投資では、一括投資の他に、証券会社や銀行が提供する投資信託自動積立サービスを利用して積立投資も簡単に行うことができます。

注意点としては、投資信託はヘッジファンドのように「空売り」などの高度な手法や、伝統的資産以外の幅広い金融商品に投資できないことが挙げられます。

これらの理由により、投資信託は市場が上昇傾向にある場合は利益を出せるものの、下落相場では高度な回避策をとることが出来ず、運用がマイナスリターンとなってしまうことも多くなります。

また投資信託への投資に掛かる手数料は以下の3種類ですが、このうち信託報酬は運用期間中継続してかかる手数料で、運用成績がマイナスとなり含み損を抱ええている間も手数料がかかるため、投資家にとっては痛手となります。

- 販売手数料:購入額の1~3%程度

※販売手数料がかからない「ノーロード投資信託」もある - 信託報酬:年率0.2%~3%程度

- 信託財産留保額:売却額の0.1%~0.5%

投資信託を選ぶ際には、過去10年程の運用成績を確認し、安定的に手数料率を上回る成績が出せているファンドがほったらかし投資にはおすすめです。

- ほったらかし投資度:★★☆

- 期待利回り:年3%~8%程

- メリット

- ファンドマネージャーに運用を任せてほったらかし投資

- 少額からでも投資可能(もちろんまとまった額の一括投資も可能)

- ファンドマネージャーが広範囲の銘柄に分散投資

- 商品が豊富

- デメリット(注意点)

- 下落相場での耐性は強くない

- ロボアドバイザーよりは手数料が高い(上記)

- 最低投資額:100円以上1円単位

- 投資方法:投資信託口座開設→投信商品を選ぶ→購入

ちなみに投資信託ではNISA制度の利用が可能です。

NISAを利用するには、証券会社や銀行で投資信託用の取引口座を開設するのと同時に一般NISA口座も開設しておきます。NISA口座の準備ができたら投資する投信商品を選択し購入するのみとなります。

NISAは毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる制度です(2024年から新NISA制度へ)。

(引用:アセットマネジメントOne)

(引用:アセットマネジメントOne)

4. REIT・クラウドファンディングで行うほったらかし「不動産投資」

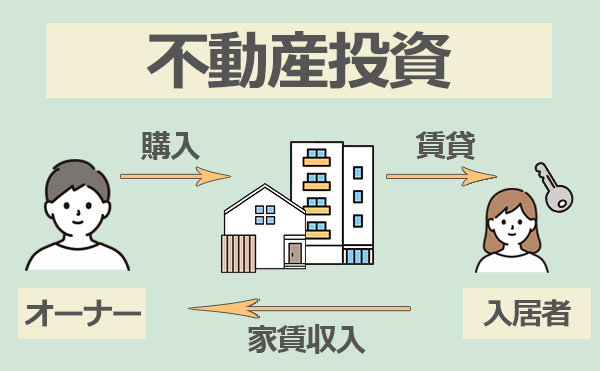

一般的に不動産投資とは、マンションや戸建てなどの不動産を購入し、第三者に貸し出すことで定期的に家賃収入を得たり、購入時よりも不動産価格が上がったタイミングで売り払うことで売買益の獲得を目指します。

しかし、このような実物不動産投資は、周辺地域の調査やローンの申請等、物件を選び購入するまでの手続きに手間暇がかかるほか、投資後も建物の修繕や管理が必要になるなど「ほったらかし投資」望む投資家にはおすすめできません。

そこで「ほったらかし投資」で不動産投資をする方法として浮上するのが、「不動産クラウドファンディング」と「不動産投資信託 (REIT)」という方法です。

不動産クラウドファンディングは、投資家から集めた資金をまとめ、事業者が不動産に投資するサービスです。またREIT(リート)と呼ばれる不動産投資信託も、投資者から集めた資金で不動産への投資を行い、運用利益を投資家に配当する商品する金融商品です。

それぞれ、運用に手間暇がかからず基本的に「ほったらかし投資」が可能。投資家が商品を購入後は、ファンドマネージャーや不動産ファンド運用会社が代わりに投資先物件の選定から運用まで行ってくれます。

| 不動産クラウド ファンディング |

不動産投資信託 (REIT) |

|

|---|---|---|

| 期待利回り | 2~8%程 | 3%程 |

| 商品の多さ | 少ない | 多い |

| 市場規模 | 小さい | 大きい |

| 資金の流動性 (換金) | 低い (満期時) | 高い (いつでも可能) |

| 元本割れリスク | 低い | 高い |

| 最低投資額 | 少額(1万円ほど) | 少額(数万円程度) |

| 投資方法 | 不動産ファンドへ出資 | 不動産投資信託を購入 |

不動産クラウドファンディングとREITの違いについて特記すべきは、元本割れリスクです。

一般的に不動産クラウドファンディングでは「優先劣後」といって、出資時に不動産ファンド自体も出資を行い、万が一損失を出した場合は不動産ファンドの出資分から先に損失の補填が行われます。また「マスターリース契約」といって、空室になってしまった物件を不動産会社が借り上げて空室を解消するという仕組みも設けています。

リートではこのような投資家保護の仕組みはないため、元本割れのリスクの点では不動産クラウドファンディングの方がリスクが低いと言えるでしょう。

不動産クラウドファンディングおすすめ運用会社

- COZUCHI

- TECROWD

5. 新しい投資の形「ソーシャルレンディング」

ソーシャルレンディングは、お金を借りたい企業と、お金を貸して利息を得たい人をマッチングさせるサービスです。ソーシャルレンディングを通してお金を借りた企業は、利息をつけて投資家にお金を返済します。

日本のソーシャルレンディングでは、個人への融資は行われておらず企業への融資が主になります。

ソーシャルレンディングサービスを提供するソーシャルレンディング会社は、融資を希望する企業の中から、融資の審査条件をクリアした企業を対象に融資ファンドを組成します。

融資ファンドの情報はソーシャルレンディング会社のサイト上で確認でき、想定される受け取り金利もあらかじめ知ることが出来るため、ほったらかし投資におすすめの運用方法です。

- ほったらかし投資度:★★☆

- 期待利回り:4~6%

- メリット

- 出資後はほったらかし投資可能 (償還分配されるまで待つだけ)

- 1万円程の少額からでも投資可能(もちろんまとまった額の一括投資も可能)

- 元本の値動きがない

- デメリット(注意点)

- 返済遅延や貸し倒れのリスクがある

- 資金の流動性は高くない (満期まで現金化できない)

- ソーシャルレンディング会社の倒産リスク

- 最低投資額:1万円程~

- 投資方法:ソーシャルレンディング会社を通じて口座開設→融資案件選択→契約

ソーシャルレンディングへの投資で注意すべきは、返済遅延や貸し倒れのリスクです。

ソーシャルレンディングサイトで紹介される融資案件は、事前に信用度審査を通過した企業を融資対象としているものの、それでも予期せぬ経営悪化や倒産などで返済不能となるデフォルト(貸し倒れ)が起こる場合もあります。この場合、投資元本の一部が戻らず元本割れしてしまうケースがあります。

またソーシャルレンディングの案件の運用期間は、3か月ほどの短期~3年ほどの長期もあり、基本的に満期になるまで資金を引き出せないことには留意が必要です。

上記のような注意点があるにせよ、契約時に決めた利息が変動することなく、価格変動を気にせずほったらかし投資ができるのは、ソーシャルレンディングの最大のメリットともいえるでしょう。

6. 銘柄選択も不要!時間がない人にもおすすめ「株式自動売買」

株式投資とは、値上がりが見込めると判断した会社の株式を購入(出資)し、株価の値上がりによる売却益を獲得したり、配当金や株主優待で利益を得る投資方法です。

株式投資では自分で株式銘柄を選定し運用するため、投資に掛かる手数料が限りなく抑えられるメリットがあるものの、銘柄選定のための知識や運用に関するテクニックなど、ある程度の勉強と技術習得が必要となるため「ほったらかし投資」とはいきません。

しかし、「ほったらかし投資」に近い形で株式投資をする方法として、証券会社提供の「株の自動売買」システムを利用する方法があります。

株の自動売買は、株式の取引を自動で行ってくれるシステムで、あらかじめ銘柄の選別と売買のタイミングを設定しておくだけで、株の購入・売却という売買注文を自動で行うことができるため、忙しく相場を見る時間がない会社人でも運用が可能です。

- ほったらかし投資度:★☆☆

- 期待利回り:4~6%

- メリット

- 自己運用よりは、ある程度ほったらかし投資が可能

- 少額からでも投資可能(もちろんまとまった額の一括投資も可能)

- 自動売買のため、取引に時間がかからない

- 初心者の場合、自分で株式投資を行うよりも利益を得やすい

- デメリット(注意点)

- 相場変動にルールが対応できず、損失を抱えるリスクがある

- 自動売買システムの設定について結局は勉強が必要

- 注文方法が多岐にわたり難しめ

- 臨機応変に対応できない

- 最低投資額:100円以上1円単位

- 投資方法

- 証券会社で口座開設→自動売買の条件を設定→入金

- 外部の自動売買ツールを購入

株の自動売買システムは多数存在しますが、ランキングの中から自分に合うものを選ぶことが出来るため、株式投資に関する詳細な知識や熟練したて投資技術は必要ありません。

しかし、売買タイミングや利確、損切の条件などを自分で設定する必要があるため、今後の市場トレンドに合う適切な設定をするには、やはりある程度の株式投資に関する知識が必要になります。(=完全にはほったらかし投資できない)

また2022年のコロナショック時のように、市場が規則性がなく予想外な動きをした場合、自己運用の場合のように臨機応変に対応することは難しいため、損失を出してしまうリスクがあります。

株の自動売買は、一般公開されているソフトを利用するか、証券会社の提供するサービスを利用するかの2種類の方法があります。

ネット証券なら、投資に時間が取れない投資家もオンラインで口座開設から商品の運用状況を確認することができるのでおすすめです。証券会社を開設するなら証券会社ごとに様々な特典があるので、証券会社選びも慎重に行うとよいでしょう。

(おさらい) ほったらかし投資におすすめな運用方法ランキング

本章では「ほったらかし投資」におすすめできる人気の投資方法6選を紹介しました。

ほったらかし投資先の選び方は、投資家の方の年齢・資産額・職業・リスク許容度・投資の知識度などによって異なりますので、以下の表も参考にご自身に最適な運用方法を検討してみましょう。

| ほったらかし 投資度 |

期待利回り | 最低投資額 | 始め方 | 関連記事 | |

|---|---|---|---|---|---|

| 1. ヘッジファンド | ★★★ | 年10%以上 | 500~ 1000万円~ |

各ヘッジファンドの ホームページより問い合わせ |

ヘッジファンド ランキング |

| 2. ロボアドバイザー | ★★★ | 年1~10%程 | 1万円ほど~ | ロボアドサービスの提供会社 に登録→口座開設→入金 |

ロボアドバイザー の仕組み解説 |

| 3. 投資信託 | ★★☆ | 年3~8%程 | 100円ほど~ | 証券会社等で口座開設 →投信商品を選ぶ→購入 |

おすすめ投資信託 12選 |

| 4. REIT / クラウド ファンディング |

★★☆ | 年2~8%程 | 1万円~数万円 | (REIT) 不動産投資信託を購入 (クラファン) 不動産ファンドへ出資 |

少額不動産投資 のおすすめ5選 |

| 5. ソーシャル レンディング |

★★☆ | 年4~6% | 1万円ほど~ | ソーシャルレンディング会社 を通じて口座開設 →融資案件選択→契約 |

ソーシャルレンディング の仕組み解説 |

| 6. 株の自動売買 | ★☆☆ | 年4~6% | 100円ほど~ | ・証券会社で口座開設 →自動売買の条件を設定→入金 ・外部の自動売買ツールを購入 |

1000万円を 株式投資するには |

ほったらかし投資のコツと失敗を防ぐ術

ほったらかし投資に限らず、お金を増やすために始めた投資でかえって失敗し、大切な資産を減らしてしまうような事態は避けたいですよね。

ここでは、ほったらかし投資で失敗しないためのポイントを5つ確認しておきましょう。

1. 投資は余剰資金内で行う

2. 投資前の情報収集を徹底し理解した上で投資する

3. 複利効果の高まる長期投資が大前提

4. 分散投資でバランスのよいポートフォリオを構成する

5. NISAやiDeCoを活用する

1. 投資は余剰資金内で行う

運用の失敗リスクを下げるための基本として、投資は余剰資金内で行うことが大前提です。

余剰金とは、生活費と生活防衛金を差し引いた「10年以上使う予定のない」お金です。

ほったらかし投資にも通常の投資と同じくリスクが伴いますので、余剰資金を超えて投資を行って万が一損失が出た場合、日常生活に支障が出てしまう危険性があります。

投資は必ず余剰資金内で余裕をもって行うようにしましょう。

2. 投資前の情報収集を徹底し理解した上で投資する

ほったらかし投資であっても、投資で運用利益が出るのか、反対に元本割れしてしまうのか、すべての結果の責任は投資者本人にあります。

出資後に手間暇をかけることなくほったらかしで資産の増加が見込める「ヘッジファンド」や「投資信託」」「ロボアド」など様々な商品を紹介しましたが、本当にほったらかしで利益を出していくには、適切で優秀な投資先を自分で選ぶことが大切です。

特に一括投資で大切な高額資金を預ける場合は、投資前に複数の商品を比較し、過去の運用成績や運用によるリスク、換金性、手数料、運用会社の安定性などの情報をしっかりと調査しましょう。

3. 複利効果の高まる長期投資が大前提

一括投資・積立投資いずれの方法でも運用が長期に渡るほど、「複利効果」が高まり投資効率が高まります。

資産増加スピードを出来る限り速めていきたいという方は、ほったらかし投資を始める前に、安全性と収益性を備えた信頼できる運用先を見極めた上、長期的に運用に取り組みましょう。

4. 分散投資でバランスのよいポートフォリオを構成する

投資金額が100万円以下などであれば自分で分散投資先を選定するのもそう難しくはないでしょう。

しかし徐々に資産が増え、数百万円~1千万円単位の運用になると、たくさんの投資商品を調査し、資産分配や運用状況に合わせたリバランスを行うのはそれ相応の知識と時間が必要です。

そのため、投資によるリスクを抑えて安全性の高い「ほったらし投資」を行うには、自動的に広く分散投資ができるヘッジファンドや投資信託・ロボアドバイザーなどをポートフォリオに組み入れることをおすすめします。

5. NISAやiDeCoを活用する

ほったらかし投資におすすめの運用方法として紹介した、投資信託・ロボアドバイザー(会社による)・REIT(リート)・株式投資などでは投資非課税制度であるNISAやiDeCoなどの制度を利用できます。

NISA制度は2024年から新NISAに制度が変更となり、拠出額の上限や非課税保有限度額が引き上げられたほか、積立投資枠と成長投資枠の併用も可能になりました。

iDeCo(イデコ)は積立した資金を原則60歳まで引き出せないため、老後の資金形成とした利用基本ですが、NISAの場合はいつでも引き出し可能なため、ほったらかし投資活用しない手はないでしょう。

(引用:iDeCoとNISAの比較|厚生労働省)

6. 定期的に運用状況の確認やメンテナンスを行うがおすすめ

ほったらかし投資を始めたあとは、定期的に以下をチェックすることでご自身の資産を守りましょう。

- 運用で順調に利益が出ているか

- 取り返せないほどの大きな含み損が出ていないか

- 投資先の評判や経営状況が悪化していないか

- 投資先に関わる相場環境が悪化傾向にないか

運用中に上記のような状況に陥った場合は、投資先や資産分配のポートフォリオの見直しや一部資金の回収などが必要かもしれません。自分の投資した資産の動きを定期的にチェックすることで、大きな失敗や損失を防ぐことができるでしょう。

ほったらかし投資に関するよくある質問

以上、本記事ではほったらかし投資のメリットやデメリット、ほったらかし投資におすすめの運用法や失敗を防ぐためのポイントなどを解説しました。

最後にここでは、ほったらかし投資に関するよくある質問を載せましたので必要に応じてご参考ください。

Q1.ほったらかし投資がおすすめなのはどんな人?

ほったらかし投資がおすすめな人は以下のような方です。

- 忙しくて投資に時間を作れない人

- つい無駄遣いをしてしまう人

- 投資経験や知識のない人

- FIRE生活を行いたい人

Q2.ほったらかし投資におすすめな投資信託はありますか?

ほったらかし投資に投資信託を利用するのであれば、以下の条件に当てはまる投資信託商品がおすすめです。

- 長期の運用実績がある

- 運用成績が安定している(ボラティリティが高くない)

- 信託報酬が低い

- 広く分散投資されている

具体的には、以下のような投資信託がほったらかし投資におすすめと考えられます。

- インデックスファンド:日経平均株価やTOPIX等の指数に沿う運用成績を目指す投資信託

例:SBI・V・S&P500インデックス・ファンド、eMAXIS Slim 国内株式(日経平均)等 - バランスファンド:国内外の株式や債券などの複数の資産に分散投資する投資信託

例:eMAXIS Slim バランス(8資産均等型)、たわらノーロード バランス(8資産均等型)等 - 全世界株式インデックスファンド:全世界の株式に分散投資するインデックスファンド

例:eMAXIS Slim 全世界株式 (オールカントリー/オルカン) 等

Q3.ほったらかし投資におすすめな証券会社はどこですか?

以下、証券会社3社は既出の「ほったらかし投資おすすめ運用先ランキング!人気6選」のうち、ヘッジファンドとソーシャルレンディング以外を扱っていて、初心者にも人気が高い証券会社です。

- SBI証券

日本最大級の証券会社。投資先の種類が多く選択肢の幅が広いのが特徴。SBI証券はTポイントがたまる。 - 楽天証券

楽天カードを持っている人はクレジット決済で投資可能で、同時に楽天ポイントも貯まる。取引画面が非常にシンプルで初心者にもおすすめ。 - 松井証券

歴史の長い老舗証券会社。ロボットアドバイザーサービスが充実。キャンペーンが多く、口座を開設するとクオカードなどのお得なキャンペーンあり。

Q4.ほったらかし投資の勉強におすすめな本はありますか?

ほったらかし投資を詳しく勉強したい方には以下の2冊がおすすめです。

『ほったらかし投資術』水瀬ケンイチ/山崎元 (著)

楽天経済研究所客員研究員の山崎氏と、インデックス投資ブロガーの水瀬ケンイチ氏によって書かれたベストセラー書籍です。ほったらかし投資の完全マニュアル本を目指した書籍として、口座の開き方から投資に対する素朴な疑問の答えまで内容がぎっしり詰まってるのが魅力です。

『お金は寝かして増やしなさい』水瀬ケンイチ(著)

著者は『ほったらかし投資術』の作者と同様、インデックス投資ブロガーの水瀬ケンイチ氏です。「お金は寝かして増やしなさい」はリーマンショック等の歴史を振り返りながら、投資の判断を間違えない方法などを漫画を用いてわかりやすく解説しています。

Q5. いくら投資元本があればほったらかし投資でFIREができますか?

FIREとは「Finanncial Independence Retire Early」の略で、資産を年利4%で運用し増えた4%分の利益のみを切り崩して生活することで、資産を減らすことなく暮らしていけるという考え方です。

FIREに必要な資金目安(理論上)は、年間の生活費の25倍で、その資産を年利4%で運用し続けられればFIREが可能です。

| 年間支出(月) | FIREに必要な資産 |

|---|---|

| 100万円(8.3万円) | 2500万円 |

| 200万円(17万円) | 5000万円 |

| 300万円(25万円) | 7500万円 |

| 400万円(33万円) | 1億円 |

おすすめほったらかし投資法まとめ

ほったらかし投資におすすめの方法は、ヘッジファンド、ロボアド、投資信託、不動産投資、ソーシャルレンディング、株式自動売買など様々な種類がありましたね。

投資知識がなく、まとまった資金を貯金に寝かせてしまっている方は、ほったらかし投資で利益を得られる機会を逃してしまっているだけではなく、大切な財産をインフレによる資産の目減りリスクに晒している状態です。

投資初心者でも、プロの手を借りて安全に資産運用ができる方法を利用するなど、賢く商品を使い分けることで、比較的簡単に投資に取り組むことが可能です。

ある程度まとまった資産がある方は積立投資よりも一括投資の方が投資効率は高くなります。高額資金の運用に自身の無い方は、本ブログでも紹介しているヘッジファンドなどを検討されると良いでしょう。