金は貨幣や装飾品としてだけでなく、投資の対象としても古くから親しまれてきました。

最近では金融資産の相場が不安定な中、実物資産であり「有事の金」とも呼ばれる金(ゴールド)への投資をお考えの方もいらっしゃるでしょう。

しかし投資をするなら金投資の特徴やメリットデメリットをしっかり理解した上で慎重に取りくみたいものです。

そこで今回は、金投資を検討中のあなたに向けて、

- 金投資の種類や特徴・やり方

- メリット・デメリット

- 資産運用先としておすすめか

- 併せて検討したいその他の運用方法

などをわかりやすく、まとめて紹介いたします!

結論を先に簡単にお伝えすると、金投資は筆者としてはそれほどわるくない投資方法といえます。

ただ基本的に長期的に金を保有することになりますし、後々売るつもりであれば売却タイミングを考える必要があるので、投資としての難易度はやや高め。

特に金投資にこだわりがなく、効率の良い投資方法を探している方なら、別の投資も検討してみるのがおすすめですよ。

ちなみに当サイトではおすすめの投資・資産運用として、筆者も投資しているヘッジファンドをおすすめしています。

ヘッジファンドは利回り10%~と高めかつ比較的安定していることが特徴の投資方法で、実際の運用も完全委託できるため手間もかからないのもうれしいポイント。

効率の良い投資方法に興味のある方は、ヘッジファンドも検討してみてください。

参考:日本国内おすすめヘッジファンドランキング

参考:一番おすすめのヘッジファンド!ハイクア・インターナショナルの詳細

目次

金投資とは?種類や特徴を見てみよう

金投資とはその名の通り、金へ資産を投じ、金相場の値動きによって利益を狙う投資方法です。

株や債券などの実態のない金融資産とは異なり、金は実物資産なので金そのものの価値がなくなる危険性はまずありません。

また世界中の金の3分の2がすでに掘り起こされているとされており、今後金の流通量が大幅に増えて希少性が下がることも考えにくく、長期的には価値が上昇する可能も高い投資と言えるでしょう。

では、そんな金投資を日本で個人で行うにはどのような方法があるのでしょうか。

| 金投資の種類 | 特徴 |

| 金地金 (インゴット) |

少額から購入可能 税金の特別控除がある 手元に置いておける |

| 純金積立 | 少額から積立購入可能 保管場所を考えなくて良い 現物を引き出すことも出来る |

| 金関連ファンド | 少額から気軽に購入可能 手数料が低く抑えられる |

| 金先物・CFD | レバレッジを活用できる |

金投資の方法や特徴をそれぞれ詳しく見て行きましょう。

1. 金地金(インゴット)

金地金(インゴット)は現物の金を購入する金投資の方法。多くの方がイメージされるであろう金の延べ棒(金塊)などを購入するタイプです。

金地金の特徴1. 少額から購入可能

テレビでよく見かけるような金インゴットはラージバーと言われ、重量は12.5㎏。現在の金1ℊの価格は約7000円ですので、ラージバー1本の価格は約8750万円です。

とはいえ金地金はグラム単位で購入が可能で、販売会社にもよりますが最小5g(=約3万5000円程度)の少額から購入可能な場合が多いようです。

金地金の特徴2. 税金が優遇される

金地金の売買で得た利益にも税金がかかりますが、保有期間が5年以内の場合は得た利益から特別控除額の50万円を差し引いた金額が課税対象となります。

保有期間が5年以上の場合は、利益から特別控除額の50万円を差し引いた金額のさらに半分が課税対象になります。

金地金の特徴3. 現物を手元に置いておける

金地金の一番の特徴としては、現物を手元に置いておけることでしょう。美しい金の輝きを手元で楽しめるというのは、ほかの投資方法にはない一種のメリットであると言えます。

ところが、保有する金が高額になると現物をご自宅に保管しておくにはセキュリティの懸念も生じます。第三機関に保管を依頼するとなるとそのためのコストも生じますので注意は必要です。

| 最低投資額 | 5g (=約3万5000円程度) |

| 購入方法 | 貴金属メーカーや地金商で購入 (例:田中貴金属工業/三菱マテリアルなど) |

| 手数料 | 500g未満などの一定のグラム数以下の売買には、 バーチャージと呼ばれる加工手数料がかかる場合がある。 ※業者によって手数料や設定が若干異なるため比較が必要。 |

| 税金 | 金地金の購入時にかかる消費税。給与所得者などの個人が金地金の売却で利益を得た場合は譲渡所得扱い。控除枠を超えた分は確定申告が必要。 |

2. 純金積立

純金積立は、毎月決まった額の金を積立購入する金投資の方法。販売会社にもよりますが、月1000~3000円程の少額から積立購入することが出来ます。

またスポット購入と言って、毎月の積立額とは別に金の価格が大きく下がった時に臨時で追加購入することも可能です。

純金積立の特徴1. 手間がかからない

自動積み立ての場合、最初に積立額を決めておけば毎月一定額が自動購入されるため、購入の手間を省くことが出来ます。

純金積立の特徴2. 保管場所を考えなくて良い

金を購入すると大変なのが保管場所。現物の金の塊を自宅に置いておくのは高額が故、安全面で適切ではありませんし、業者に保管を依頼すると重量にもよりますが半年で数千円~数万円程度の保管料が発生します。

一方純金積立の場合は、購入した金を購入会社が保管してくれるので、手元に金を置いておく必要がなく盗難のリスクを避けられる点はおすすめです。

純金積立の特徴3. 現物を引き出せる

純金積立の中には、積立購入された金地金をバーにして引き出せるものもあります。販売会社によりますが、5g以上5g単位での引き出しが可能となっていることが多いです。

| 最低投資額 | 月1000円~3000円程度 |

| 購入方法 | 貴金属メーカーや地金商・証券会社や銀行など (例:田中貴金属工業 / 楽天証券 / 三菱マテリアルなど) |

| 手数料 | 積立手数料の目安:買付代金の1.65% 現物受取手数料の目安: 1. 100g1本5500円/500g1本22,000円 2. 消費税 3. 発送料2,200円/回 ※楽天証券の場合を引用 |

| 税金 | 給与所得者などの個人が純金積立は売却で利益を得た場合は、譲渡所得扱い。 控除枠を超えた分は確定申告が必要。 |

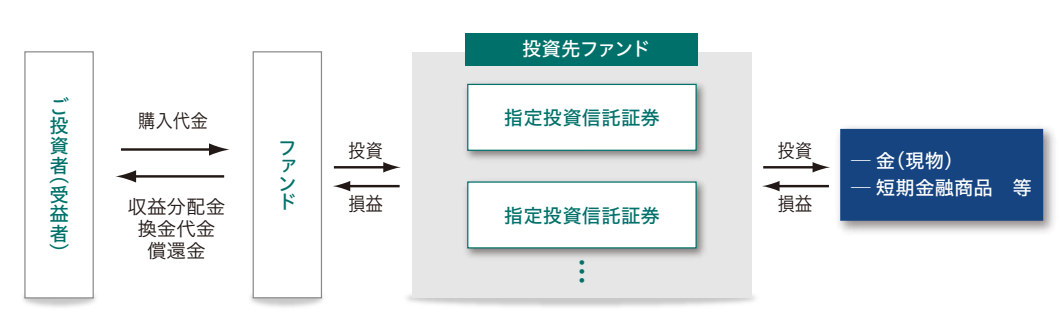

3. 金関連ファンド (金ETF・投資信託など)

金関連ファンド(金ETF・金投資信託など)への投資も金投資の方法の一つ。具体的には金価格に連動した投資信託、金鉱企業の株価に連動する投資信託など様々です。

金融商品を購入するだけでその後の運用は投資のプロにおまかせできるため、 金融の知識がない投資初心者にもくおすすめの金投資方法と言えます。

金関連ファンドの特徴1. 証券会社で購入できる

金ETF・投資信託は通常の投信ファンドと同様、証券会社で手軽に購入できます。有名な金関連ファンドの三菱UFJ純金ファンド、ピクテ・ゴールドなどは楽天証券などでも購入です。

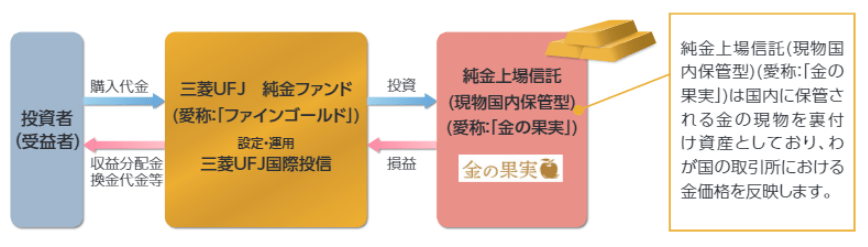

金投資信託ファンド例1:三菱UFJ純金ファンド(為替ヘッジなし)

金の果実という金関連ETF(純金上場信託)へ主に投資を行っている金投資信託。国内の金取引所の金価格に連動するように運用。

購入手数料:上限1.1%

運用手数料:年率0.99%程度

金投資信託ファンド例2:ピクテ・ゴールド(為替ヘッジあり)

米ドルでの金価格に連動するよう運用を行っており、為替ヘッジを行うことで為替の変動による値下がりのリスクを最大限に軽減します。

購入手数料:上限2.2%

運用手数料:年率0.88%程度

金関連ファンドの特徴2. 手数料が低い

金地金の場合、現物保有のため保管費用や、500グラム以下の少量購入であれば小分けにするための加工手数料が発生します。また純金積み立ての場合も、口座開設費、年会費、購入・売却手数料などコストは高めと言えます。

一方金関連ファンドへの投資では、売買手数料と信託報酬の支払いのみ。手数料の低いネット証券で始めればそれぞれ1%以下の手数料で購入可能ですし、一部の証券会社では購入手数料が無料の場合もあります。

金関連ファンドの特徴3. 手間がかからない

金関連ファンドへの投資の場合は一般の投資信託と同じですので、ファンドさえ購入してしまえばその後の運用は投資のプロにお任せできます。

投資にかかるコスト省き、とにかく手軽に金投資を始めたい人は金関連ファンドを通じた金投資がおすすめでしょう。

| 最低投資額 | 1000円程度から (積立購入も可能) |

| 購入方法 | 証券会社の口座から購入 (例:楽天証券など) |

| 手数料 | 購入時手数料:0.5%~2%程度 信託報酬:0.4%~1%程度 |

| 税金 | 売却益は譲渡所得あつかい申告分離課税となるが、 源泉徴収ありの特別講座を選べば源泉徴収をされて確定申告不要。 |

4. 金先物取引

先物取引は将来の特定の時期における売買を約束して行う取引で、例えば1年後に金1g=5,000円で1㎏分の金を売るというような約束を事前にしておく投資方法です。

また金先物取引では証拠金取引も可能。例えば金の価格が1g=5,000円とすると、金を1㎏の取引では500万円が必要と言う計算になります。

しかし証拠金取引の場合は、決められた証拠金十万円ほどを預けるだけで金1㎏(約500万円分)と同等の取引が出来るのです。

金先物の特徴1. 少ない資金で多くの利益を得られる

先ほどの例のように、証拠金取引を利用すると少ない資金で何十倍もの取引が出来るため、金の価格が上がった場合は、何十倍も儲かる可能性があります。

しかし反対に、値下がりをしたら取引額が増えている分損失が何倍にもなりますので非常に注意が必要です。

| 最低投資額 | 取引単位1000g~ (一部の証券会社では100g単位で購入可能な金ミニ・金スポットなどの商品もある) |

| 購入方法 | 専門商社や証券会社にて購入 (例:楽天証券/SBI証券など) |

| 手数料 | 投資時に証拠金の0.5%~0.7% キャリーコスト |

| 税金 | 先物取引で得た利益は税率は20.315%の申告分離課税となり、 確定定申告が必要。 |

【2023年】金相場の高騰についての補足

ここで、2023年3 月20日現在、最高値を更新し続ける金相場の高騰について触れていきます。

補足①|金相場はどこまで上がるのか?

こちらのグラフは、過去5年の金価格・金相場の推移です。

ご覧の通り、金の価値は右肩上がりに上がり続けていることが分かります。

(引用:第一商品)※2018年3月30日~2023年3月20日

大手貴金属会社「田中貴金属工業」が23年3月に発表した金の店頭小売価格は、過去最高値である9,100円/1gを記録したばかり。

それどころか、数日後にはさらに最高値を更新し、9,303円/1gをたたき出しました。

このように金が高騰した背景には、2023年3月にアメリカの銀行シリコンバレーバンクとシグネチャーバンクが相次いで破綻したことにあります。

金は「有事の金」と言われますが、アメリカの銀行の破綻を受け、安全資産とされる金を買う動きが強まったようです。

では、この金の高騰はいつまでつづくのでしょうか?

日本総研の主任研究員・若林厚仁氏によると、主に以下の3つの理由から、金の価値は更に上がり続ける可能性があるとのこと。

- ロシアによるウクライナ侵攻

- 米中対立

- 地政学的リスク など

今度の世界の情勢にも注目をする必要がありそうです。

補足②|金相場が下がる条件とは?

現在、金の価値は上がり続けていますが、反対に金の価値が下がる条件とは何でしょうか。

金の価値が下がる条件は主に以下の3つがあります。

- 金利の引き上げが進む

- インフレが落ち着く

- 地政学的リスクがおちつく など

下に掲載のグラフを見てもお分かりいただけるかと思いますが、金はなにかしらの危機が起こると価値が上がる傾向にあります。

(引用:第一商品)

一方で金は、金利がつかないという特徴があり、金利が上がると金利がつく投資をする人がふえるため、金の価値が下がります。

前出の若林厚仁氏によると、ウクライナ情勢などを含む近年の国際情勢をみると、これらの条件があてはまるのはもう少し先になりそうだとのこと。

補足③|金は今買うべきか?売るべきか?

ここまでの補足情報から結論、

今、金は買うべきではありません。売るべきです。

- 金の価格は23年3月に過去最高値の9,100円/1gを記録して以降、現在まで最高値は更新し続けている

- 世界の情勢を見ても、「有事の金」としての金の価値はまだ上がることが予想されている

金を売るベストなタイミングは「相場が高い時」、まさに今です。

今後ロシアによるウクライナ侵攻が解決に向かえば、金は値崩れを起こす可能性もあります。

値崩れが起きると売買価格は大きく下がるため、金を売りたいと考えている方は今がチャンスでしょう。

金投資のメリット・デメリット(リスク)

ここでまで金投資を行うための方法を4つご紹介しました。

金投資は税金が優遇されたり手間がかからなかったり、将来性が期待出来たりと良いことばかりにも見えますが、ではなぜおすすめしない・やめとけなどの声が上がるのでしょうか。

続いて他の資産運用法と比較した場合の金投資のメリットやデメリット、リスクを見て行きましょう。

3つのメリット

金投資のメリットは以下の3点。

- 金そのもの自体に価値がある

- 金はインフレに強い

- 税金の控除を受けられる

それぞれ詳しく見ていきましょう。

メリット1. 金そのもの自体に価値がある

紙幣や国債は国が、また株券や社債は投資先企業が破綻すれば紙切れになってしまいます。

一方金投資の場合、金その物に実体と価値があり、尚且つ世界中でその価値は認められています。埋蔵量にも限りがあるため希少性も高く、金自体が無価値になることは考えづらいでしょう。

景気の悪化や不安定な金融市場、紛争やテロなど国や社会に対する不安が蔓延する中で、 実体経済の影響を受けにくく、無価値になりにくい点は金投資のメリットと言えますね。

メリット2. 金はインフレに強い

インフレになると物価は上がり、昨年は1個100円で買えていたおにぎりが千円出さないと買えないなんていう自体に陥る可能性があります。

ここで一例、以下は為替と金価格の推移を表したグラフですが、茶色線の為替が下落すると赤い路線の金価格が反比例して上昇するのが見て取れますね。

このように紙幣はインフレによって価値が下がりますが、金はそのもの自体に価値があるためインフレの影響を受けにくいばかりか、逆にインフレにより紙幣の価値が下がることへの不安から金に資産を移す人が増え、金の価格は上がる可能性があります。

金の価格は株式などとは異なり、経済不安に陥った不景気時こそに上がりやすくなる特性は金投資のメリットの一つでしょう。

メリット3. 税金の控除を受けられる

株式投資で得られた利益に税金がかかるように、金投資で得られた利益にも税金がかかります。

しかし先述の通り、金の現物(金地金、純金積立など)で利益が出た場合の譲渡所得には年間50万分の特別控除を受けることが出来ます。

さらに金を保有していた期間が5年を超えれば、上記の50万円の控除を受けた金額のさらに1/2に課税対象が軽減されます。税金の控除を受けられ無駄なコストを省いて投資できるのは金投資のメリットですね。

デメリット(リスク)

ここからは反対に、金投資を資産運用に組み入れるデメリットやおすすめしない理由を3点ご紹介します。

- 金投資は儲からない

- 金投資は好景気の恩恵を受けられない

- 金投資は保有しているだけでは利益が出ない

デメリット1. 金投資は儲からない?

億り人(おくりびと)という言葉をご存知でしょうか?株式やFX(外国為替証拠金取引)、最近では仮想通貨などへの投資で1億円以上の資産を築いた人達を指します。

率直に言うと、金投資で莫大な資産を短期間で築き、億り人を目指すことは難しいでしょう。

金投資は基本的に守りの資産と言われ、実体経済が不安定な時には価格の上昇が期待できますが、そうでない時には相場が安定しており価格変動が緩やか。

値動きの異なる株などの他の投資方法と組み合わせてリスクを分散するのは良い考えですが、金投資だけで大きなリターンを得ようとするのはおすすめしないです。

デメリット2. 金投資は好景気の恩恵を受けられない

重ねてになりますが、金投資は基本的に景気が悪くなると値上がりし、景気が良いときには値下がりする性質を持っています。

そのため、金だけに投資している場合は好景気による株価の上昇や高金利の恩恵は受けることが出来ません。

景気や相場がどちらに触れても良いよう、金投資だけでなく株や債券等の金融資産にも資産を分散させておくのがおすすめです。

デメリット3. 金投資は保有しているだけでは利益が出ない

銀行の定期預金では、一定期間お金を預け入れることで利子が付きますよね。これをインカムゲインといい、保有しているだけで得られる利益を指します。

しかし金投資の場合、保有しているだけでは利益が得られません。金の売買取引の差額で利益を出す、キャピタルゲインでのみ利益を得ることが出来ます。

株式投資では保有しているだけで配当金が貰える可能性があることを考えると、保有しているだけでは利益が出ない点は金投資のデメリットになり得ますね。

結局金投資はおすすめ?おすすめしない?

ここまでの内容を踏まえて筆者の考えを言いますと、金投資だけもしくは金投資メインで資産運用のポートフォリオを組むのはおすすめしないです。

資産運用では資産を「増やす」ことが主な目的でないでしょうか。

とすれば、いくら金が安全資産でありインフレにも強いとは言え、平常時には相場が比較的安定しており、且つ市場が好調な時には値下がりする傾向にある金だけで資産運用の目的を十分に果たすのは難しいでしょう。

金投資を始めるのであれば、株式など他の金融商品での投資が落ち着き、既に築いた資産を守る意味合いで金投資を始めるのがベストです。

積極的に利益の狙える金融資産とは逆の動きをする金投資へは一部の資産を回すなど、ご自身で上手にリスク分散が出来ると良いでしょう。

初心者にもおすすめ!その他の運用方法7選

では、金投資と併せて投資を検討したいその他の運用方法には何があるでしょうか。

ここでは以下の7つの運用先をご紹介します。

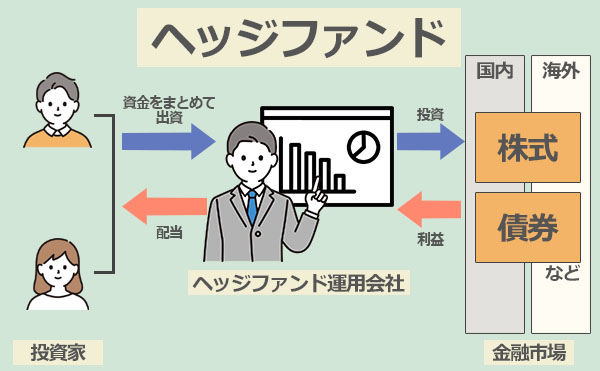

ヘッジファンド|高利回り+運用はプロにお任せ

- ヘッジファンドの概要

投資家からの出資を受け、さまざまな投資手法を駆使して市場環境に関わらず常に利益を追求する投資のプロフェッショナル集団。 - 期待年利:10%~

- メリット

- 市場環境に左右されず、リターンを期待できる

- リスク分散が図りやすい

- プロに運用を任せるので運用の手間がかからない

- デメリット

- 最低投資金額が500~1000万円からと高額

- まとまった手数料が発生する

- 情報の開示が限定されている

- 元本保証されていない

- 向いている人

- 余裕資金として500~1000万円以上の資金がある人

- 運用のプロに任せて時間を節約したい人

ヘッジファンドも、既出の投資信託と同じく投資家に代わって投資のプロであるファンドマネージャーが運用を代行してくれる金融商品です。

プロに運用を任せられるため初心者でも投資&利益を狙いやすいという共通点以外には、ヘッジファンドと投資信託の違いは明白です。

| ヘッジファンド | 投資信託 | |

|---|---|---|

| 投資家の層 | 「私募形式」で限られた人数 | 「公募形式」で不特定多数 |

| 投資対象 | なんでもあり | 株・債券など |

| レバレッジの有無 | 有 | 基本的に無し |

| 主な手数料 | 成功報酬 | 購入時・運用中・解約時 |

| 収益目標 | 「絶対収益 | 「相対収益」 |

| 最低投資額 | 1,000万円~ | 100円~ |

| 情報の開示 | 基本的に無し | 有 |

ヘッジファンドの難点の一つが私募ファンドゆえの情報の少なさ。ヘッジファンドは証券会社などで広く公募されていませんし、そもそもヘッジファンドは詳しい運用手法や成績などについての情報開示義務がないため、投資初心者の方が運用評判の情報などを収集するのは容易ではありません。

そこでここでは、参考として投資初心者の評判が高い国内ヘッジファンドを一例ご紹介します。

国内ヘッジファンド例:ハイクアインターナショナル

| 公式サイト | ハイクアインターナショナル公式サイト |

|---|---|

| 運用開始 | 2023年 |

| 投資対象 | ベトナム企業 |

| 年間利回り | 年間利回り12% |

| 対象 | 個人・法人 |

| 最低投資額 | 500万円 |

| 買い方 | 会社に問い合わせる |

| おすすめ ポイント |

・資料請求のみも可能 ・事業融資のため堅実なリターンが期待できる ・年間利回り12%の安定したリターン ・6年で約2倍の資産形成が可能 ・投資先はメディアにも取り上げられる有名企業 ・代表や投資先企業の透明性が高 |

| 注意点 | 特になし |

2023年に設立され、現在運用2年目の国内ヘッジファンド「ハイクアインターナショナル」。

ベトナムの関連企業への事業融資で年12%(固定)のリターンを目指す、安定性と高い収益性を兼ね備えたヘッジファンドとして注目を集めています。

詳しい運用手法や事業融資先企業の実績など興味のある方は無料の資料請求と面談で気軽に問い合わせて見られると良いでしょう。

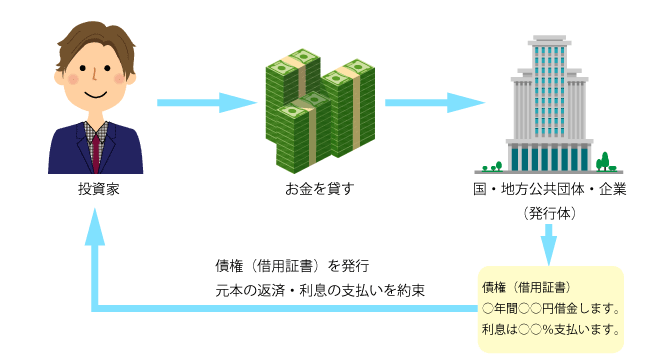

債券|低リスクで利益を狙う

(引用:フォーサイト)

債券は大きく分けて2種類あり、国が発行する「国債」と「社債」があります。

| 国債 | 社債 | |

|---|---|---|

| 概要 | 主に国や企業などの発行体が、投資家から資金を仮入れるために発行する有価証券。 お金を貸した証明となる、いわば借用証書で、国にお金を貸す「国債」と企業にお金を貸す「社債」があり、発行体に対してお金を貸す代わりに利子をもらうという方法。 |

|

| 期待年利 | 0.05% | 0.3% |

| メリット | ・定期預金よりは金利が高め ・国による元本保証で安心 ・利子が受け取れる ・他の投資商品に比べて低リスク |

・国債より金利が高い |

| デメリット | 金利が低く、資産がほとんど増えない | 債務不履行になる可能性もある |

| 向いている人 |

・リスクを抑えてかなり安全に運用したい方 |

|

国債は定期預金に比べて金利が高く、国による元本保証があって安心できる運用先です。

社債は国債より金利が高い代わりに債務不履行になる可能性もあり、元本の払い戻しや利息の支払いが滞ってしまう可能性があり、最悪の場合、倒産してしまうと元本を丸々失ってしまうこともあるので注意が必要。

債券も銀行の預貯金と同様、利回りが1%に満たない場合が多く、資産の価値が目減りする可能性が大いにあるため、1億円全てを運用することはおすすめできません。

あくまでも分散投資する商品の一つとして取り入れる程度に考えましょう。

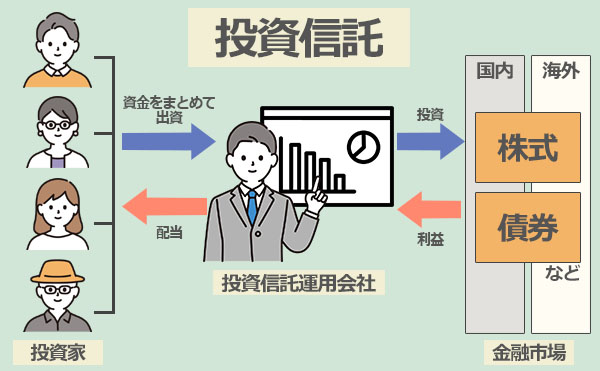

投資信託|多くの商品にプロが分散投資

金投資信託でもご紹介した投資信託は、運用会社が不特定多数の投資家から資金を募り、投資家に代わってファンドマネージャーが資産運用する金融商品です。

- 投資信託の概要

投資家から集めたお金を資金として、専門家が国内外問わず、債券や株式、不動産などに分散させて投資・運用を行い、得た成果を投資に分配する方法。 - 期待年利:3~4%

- メリット

- 証券会社やネットで少額から投資できる

- 複数の投資家から集めた資金を元に資産運用できるため、分散投資が可能

- 運用のプロに任せるので運用の手間がかからない

- デメリット

- 利益の有無に関わらず手数料が発生する

- 市場相場が悪いときは利益を出しにくい

- 元本保証されていない

投資信託には、株式型、債券型、不動産型や先ほど紹介した金投資を主とするものなど非常に多くの商品から自分にあったもの選び、1万円以下の少額から手軽に投資を始めることが出来ます。

投資家は運用会社に手数料を払う代わりに、プロに運用を任せられるので投資初心者でも始めやすい投資方法ですね。

難点としては、投資信託は日経平均やTOPIXなど市場のベンチマーク(指標)の動きを相対的に上回ることを目標として運用されるため、下落相場でベンチマークが下落しているときには利益が出にくいだけでなく、マイナスを出してしまう事もあります。

またマイナスを出していたとしても運用手数料は固定で引かれてしまうため、投資信託で運用する際には手数料を引いても利益が残るような運用が出来ているかが選択のポイントとなります。

また投資信託の一種として、株式のようにリアルタイムに売買できるETF(上場投資信託)というものもあります。一般的な投資信託よりもコストが抑えられるなどのメリットもあるので、投資信託に興味のある方は併せて確認されてみるといいですよ。

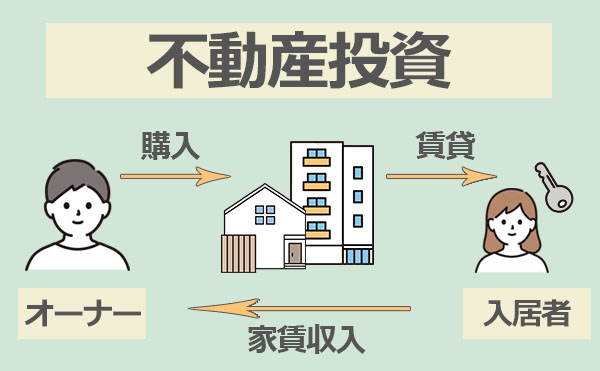

不動産投資|将来的に不労所得を目指す

不動産投資では、マンションや商業ビルなどの物件を購入・売却して売却益を得たり、賃貸による家賃収入を得る事ができます。

- 不動産投資の概要

不動産物件を購入し、第三者に貸し出して家賃収入を得たり、売却益として収入を得る投資方法。 - 期待年利:4~5%

- メリット

- 家賃収入や売却益を得られる

- 物件が将来的な資産になる

- 資金に合わせてワンルームからも始められる

- デメリット

- 空室が続いたり物件の価値が下がったり、災害などによって家賃が下落する

- 物件の選定に手間と時間をとられる

- 元本保証されていない

- 向いている人

- ある程度の余裕資金がある人

- 長期的な運用を取り組める人

- 不労所得として定期的に家賃収入を得たい人

不動産投資は主に「ワンルームマンション投資」と「一棟買い投資」の二種類に分けられます。

「ワンルームマンション投資」は購入代金や維持費などのコストが少なくてすみますが、大きな利益を得ることが難しいという一面も。

1億円もの資金があればビルやマンションごと購入する「1棟買い投資」ができ、家賃を多く得ることが可能なので、更なる利回りを期待できます。

しかし、不動産投資は物件の選定・購入・入居者募集・家賃の受け取り・清掃や修理などの管理など、かなりの手間がかかってしまう点が痛いところ。

そこで、投資資金を抑えて不動産投資をしたい方向けに、REIT(リート)という商品もあるので次の項目で紹介していきます。

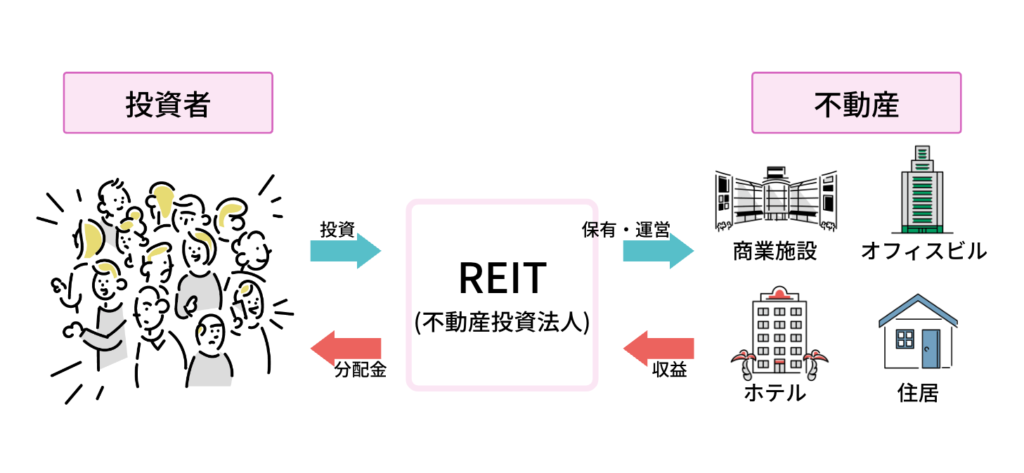

REIT|低コストで物件のオーナーに

投資資金を抑えて不動産投資をしたい方にはREIT(以下、リート)という商品がおすすめです。

- REITの概要

複数の投資家から集められた資金で不動産のみの投資を行い、そこから得られる賃貸料収入や売買益を原資として投資家に配当する商品。投資家は間接的に様々な不動産のオーナーとなり、不動産のプロによる運用の成果を得られる。 - 期待年利:3~4%

- メリット

- 少額から簡単に投資できる

- 物件管理の手間がない

- 換金性が高い

- デメリット

- 金利が低く、お金が増えにくい

- 複利効果を活用することができない

- 災害やパンデミックの影響を受けやすい

- 元本保証されていない

- 向いている人

- 不動産管理などの手間をかけたくない人

- 定期的に分配金を得たい人

- 少額から投資したい人

リート投資は複数の投資家から出資金を集めるため、1人あたりの最低投資額も数万円からと比較的安く投資を始めることができます。

リート投資では物件管理をする必要がないので手間がかからない点も魅力的ですが、複利効果を活用することができない点はデメリットです。

資産運用をする場合は複利効果を活用して資産運用が効果的に資産を増やすことができるので、退職金のようなある程度まとまった資金がある場合はリート投資は少しもったいないですね。

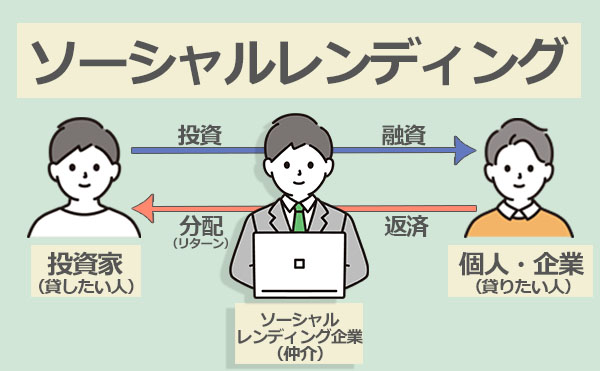

ソーシャルレンディング|「お金を貸すだけ」の手軽な資産運用

近年、「手軽さ」や「利回りの良さ」などの理由から注目を集めているソーシャルレンディング。

- ソーシャルレンディングの概要

お金を借りたい企業や人とお金を貸して利子を得たい人をインターネット上で結びつけるサービスです。銀行から融資が受けられない又は銀行の融資以上の借り入れがしたい人や会社は資金調達が可能になり、一方のお金を貸す投資家側は元本の返済と利子の受取りにより資産運用の手段として活用できます。 - 期待年利:4~6%

- メリット

- 運用に手間がかからない

- 案件によっては利回り10%も狙えるなど、利回り率が高い

- デメリット

- 貸し倒れのリスクがある

- 満期まで解約できない

- 早期還元のリスクがある

- 向いている人

- 手間を省きたい方

- 高額資産の運用を自力で行うのが難しい方

借り手は融資を受けた金額と利息をソーシャルレンディング業者に返却し、業者の手数料を除いた金額が配当として投資家に戻される仕組みです。

「お金を貸すだけ」で資産運用ができるので、高額資産の運用を自力で行うのが難しいという方には向いているでしょう。

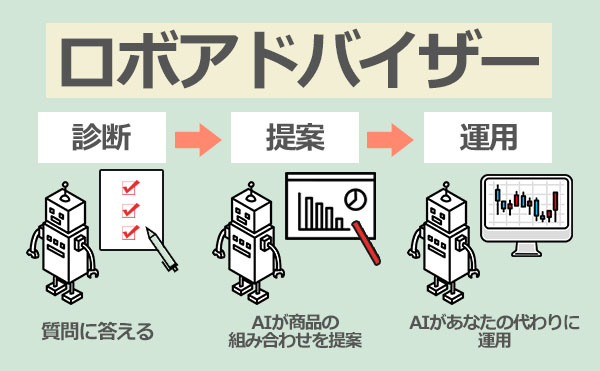

ロボアドバイザー|AIが客観的な視点でアドバイス

ロボアドバイザーは少額からの投資が可能で、客観的な視点で取引内容を監視して投資できる為、初心者にとっては投資を始めるハードルが低い運用方法といえるでしょう。

- ロボアドバイザーの概要

人工知能(AI)のシステムを活用し、適切なアドバイスを受けながら取引できる投資方法。資産運用にかかる時間や手間の削減につながる。 - 期待年利:1~10%

- メリット

- 投資の知識がなくとも始められる

- 客観的な判断が可能で利益をあげられる可能性が高い

- 少額投資が可能

- デメリット

- 手数料がやや高め

- 経験と知識を蓄積できない

- 向いている人

- 運用をAIに任せて時間を節約したい人

- 知識をつける時間は無いが、投資をしたい人

ロボアドバイザーではすべての運用をAIに任せることができます。

その代わり手数料が高めの設定とはなっていますが、投資にかける時間を別のことに使いたい方にはぴったりの投資先でしょう。

ハイリスクな投機商品|株式・FX・仮想通貨

あまりおすすめはしませんが、かなり高い金利が狙えるハイリスクな投機商品も簡単にお伝えしておきます。

- 株式投資

企業が事業資金を集める方法の1つとして発行された「株式」を投資家が購入し、株式の売買や投資先企業からの配当金によって利益を得る方法。まとまったリターンを狙いにいけますが、投資知識が豊富な方でないと運用は難しいでしょう。 - FX

外国の通貨を購入し、為替相場の変動によって売買差益を得る方法。レバレッジという仕組みを活用すれば、少額から高い利益を期待することができるが、かなりのリスクもついてくるのでギャンブル的な要素が高い。 - 仮想通貨

紙幣や硬貨のような現物はなく、電子データでのみで取引される実体のない通貨のこと。短時間での大きな価格変動も珍しくなく、ハイリスク・ハイリターンな商品でギャンブル的な要素がかなり高いのが特徴。

以上の3つは短期間で高い利益を狙うギャンブル的な要素がかなり強い商品となっておりますので、あくまでも参考程度にとどめておいてください。

短期売買を避けるべき理由

短期売買の場合、短期的な激しい値動きを利用して利益を得るため、運用成績は投資のタイミングなど、投資者の腕に左右される面が大きいです。

また値動きが激しい中で大きな資金を運用すると、小さな失敗でも損失が大きくなりがち。

(引用:SBI証券)

例えば1億円を投資した場合、市場の下落に合わせ3%マイナスになっただけで300万円の損失がでます。

そんな中でも落ち着いて対応し利益に転じさせる精神力と優れた投資手腕は誰でも持ち合わせているものではありません。

あなたが相当の敏腕トレーダーである場合は別ですが、そうでない限りは欲をかかずに地道かつ長期的に安全運用をしていくべきですね。

資産運用するときに知っておきたいこと

この章では、資産運用を成功させるために知っておきたい投資のコツをご紹介します。

投資をこれから始めるという方も、投資の基礎知識ならすでに心得ているという方でも、基礎にしてかなり大切なことですので、今一度初心に戻ってご確認いただければ幸いです。

余裕資金で投資する

投資を行う際は、使い道の決まってない「余裕資金」で投資を運用することが推奨されています。

余裕資金とは、全体の資金から、日常的に生活で使う資金(生活防衛資金)と、教育や住宅ローン、万が一のときに備えておく資金(準備資金)を差し引いた、今後使う予定のないお金のことを指します。

生活防衛資金

生活に必要な資金であり、近い将来出費することが確定している生活費。一般的にな会社員であれば3ヵ月~半年程度の生活費の合計を指すのが一般的。仮に毎月の生活費が20万円の人は、最低でも3か月分の生活費である60万円を生活防衛費として貯蓄しておく必要があります。

準備資金

近い将来(3年以内程度)に出費が確定している住宅の購入や、教育費などの大きな出費のことを指します。一般的には「月収の6ヵ月分」ほどが目安です。準備資金は万が一に備える資金なので、生活防衛資金と同様、投資に回すことは推奨されていません。

余裕資金

全体の資金から、生活防衛資金と準備資金を差し引いた額。数年以内に使用することが考えられない余裕資金は、貯蓄し続けるよりも資産運用に回す方が効率的です。

投資における余裕資金の計算方法の一例

余裕資金の目安となる金額を計算する方法は以下の通りです。

余裕資金=全体の資金 – (生活防衛資金 + 準備資金)

例)5,000万円の資金があった場合。

毎月の生活費は30万円であり、3ヵ月分の生活費である90万円を生活防衛資金として確保します。

2年後に車の買い替えを考えており、準備資金は300万円です。

この場合の余裕金は4,610万円になります。

5,000万円 – (90万円 + 300万円)= 4,610万円

よって、この例では4,610万円の範囲内で投資を考えるのが理想と言えます。

自分の余裕資金を確認せずに投資を行うことは非常に危険です。

5,000万円が手元にある方も、全て投資をしてしまう前に、ご自身の余裕資金を把握してから投資を始めましょう。

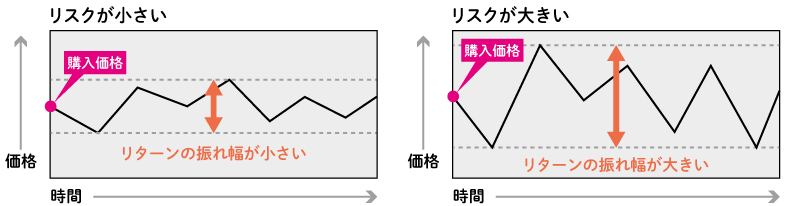

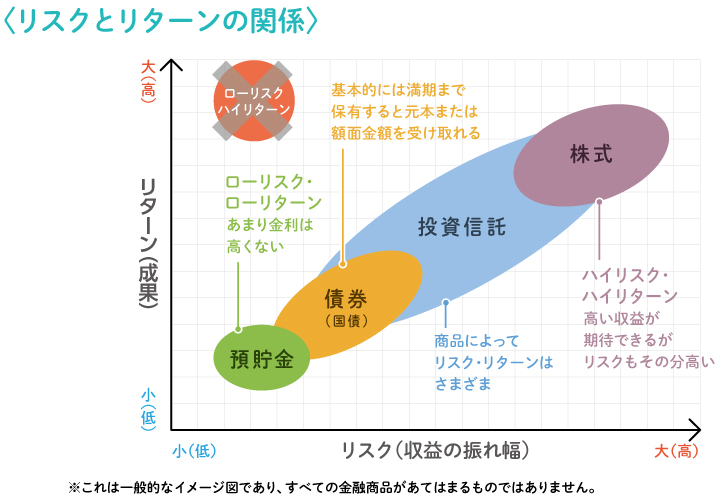

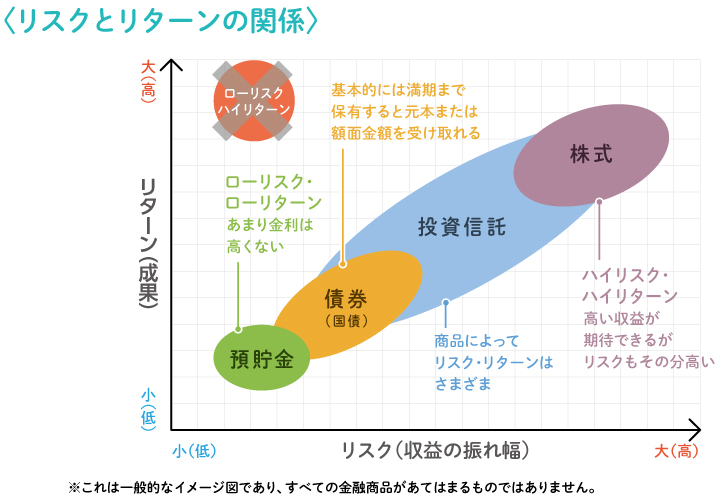

リスクとリターン(利益)の関係を知っておく

投資を始める際には、リスクとリターン(利益)の関係についても知っておく必要があります。

リスクとリターンの関係

投資の世界でリターンとは、「資産運用を行うことで得られる収益」のことです。

一方、リスクとは、「リターンが不確実である(予測できない)こと」を指します。

(引用:投資の時間)

不確実の度合い(振れ幅)が大きいことを「リスクが大きい」、小さいことを「リスクが小さい」と言い、「リスクが大きい」=「大きな収益が得られるかもしれないし、大きな損失が出るかもしれない」という意味になります。

リスクとリターンは比例する

リスクを抑えようとするとリターンは低下し、高いリターンを得ようとするとリスクも高まります。

したがって、ローリスク・ハイリターン(リスクが低く、リターンが高い)商品は存在しません。

ローリスク・ハイリターンを謳った金融商品は、投資詐欺を疑いましょう。

(引用:投資の時間)

そうはいっても、低リスクな商品で投資をし続けても、いつまでたっても資産は大きくなりません。

資産を大きくするためには、リスクを減らす対策をし、ある程度は許容していく姿勢も大切なのです。

ではリスクを減らす対策とはどういったものがあるのでしょうか。

それは、「長期・積立・分散投資」にあります。

次で見ていきましょう。

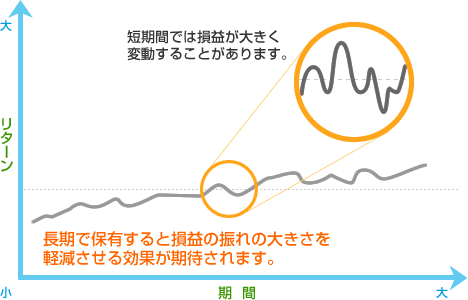

長期・積立・分散投資をする

リスクを減らすための対策は、投資の三大原則「長期・積立・分散投資」にあります。

(引用:りそな銀行)

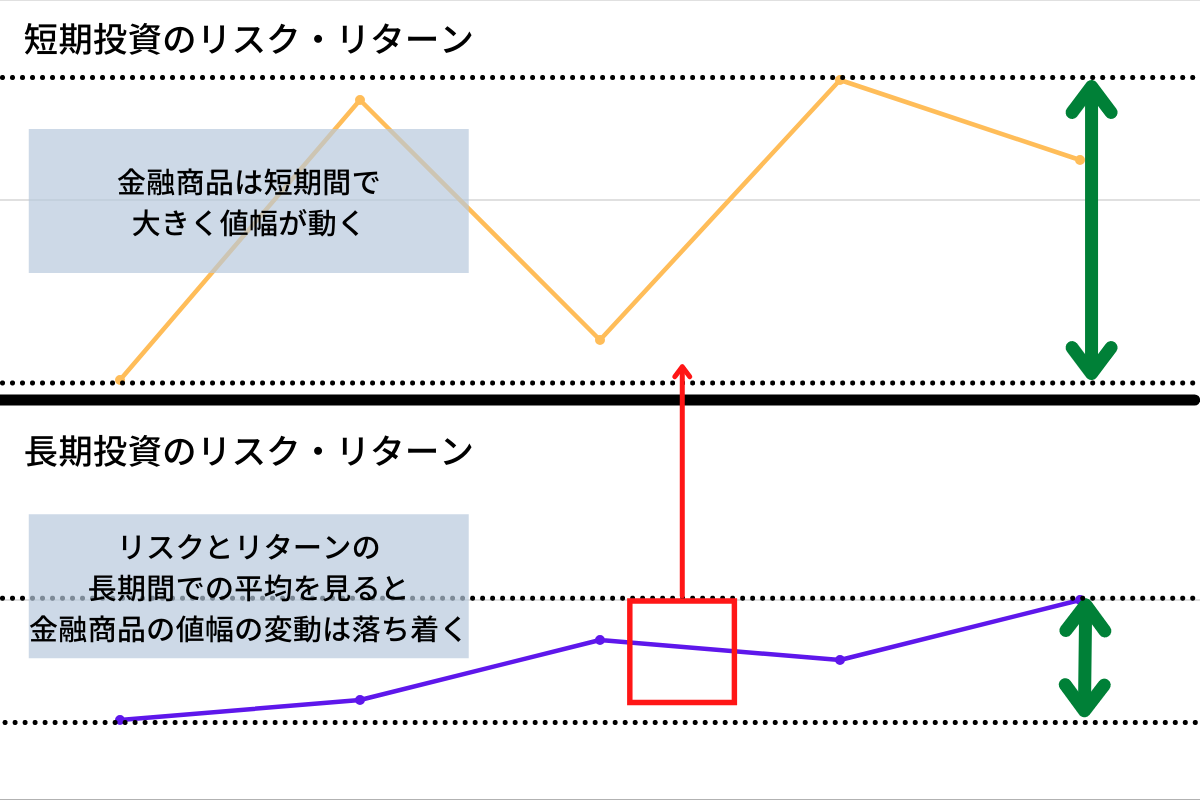

長期投資とは

長期投資とは、その名の通り、長い時間をかけて金融商品を保有し続け、じっくりと資産形成する方法です。

長く保有すれば、リスクとリターンの振れ幅が小さくなり、安定した収入を得る事が期待できます。

例えば、一時的に資産価値が上昇または下落したとしても、時間をかけて元の価格に戻るケースがよく見られるのです。

(引用:わたしのIFA)

TOPIXや証券会社の過去のデータを見ると、金融資産は保有期間が長いほどリスク・リターンの幅が小さく、短期投資は大きいことがわかっています。

そのため、短期的にリターンを得ようとする投機商品(FXや仮想通貨、一部株式など)はリスクも高く、あまりおすすめができません。

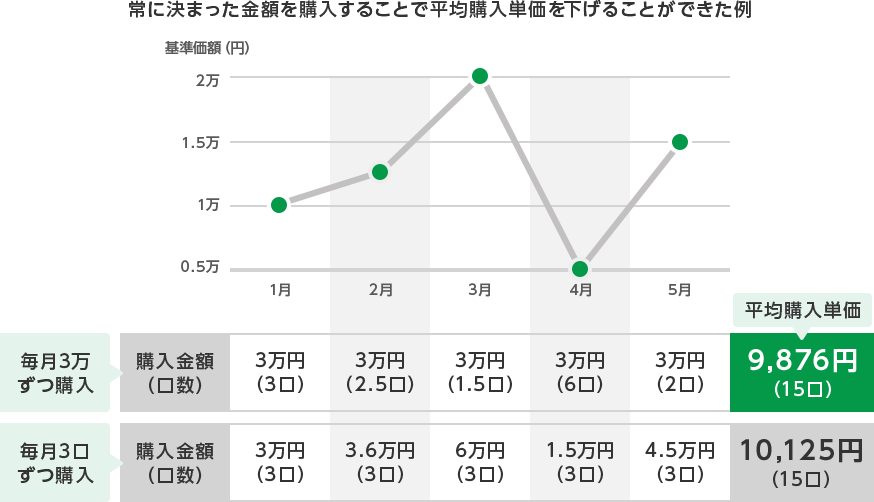

積立投資とは

積立投資とは、例えば毎月3万円などといった金額を、定期的に・継続して・コツコツと積み立てていく投資方法です。

積立投資には、定量購入する方法と、定額購入する方法があります。

- 定量購入

例)ある株式を毎月100「株」ずつ購入する方法 - 定額購入

例)ある投資信託を毎日100「円分」ずつ購入する方法

特に、定額で購入する方法は「ドル・コスト平均法」といって、「長期・積立・分散投資」を実施するうえで大きな役割をします。

下の表で、毎月定量購入した場合と、定額購入をした場合の例を比較し、定額購入がどのような役割をするのか見ていきましょう。

(引用:りそな銀行)

定額購入では、購入金額を一定に保つことで価格が下がった時には多くの数量を購入し、価格が上がった時には少ない数量を購入することができます。

結果、長期投資する場合、定量購入した時に比べ、定額購入した時の方が平均購入単価を下げることがわかりますね。

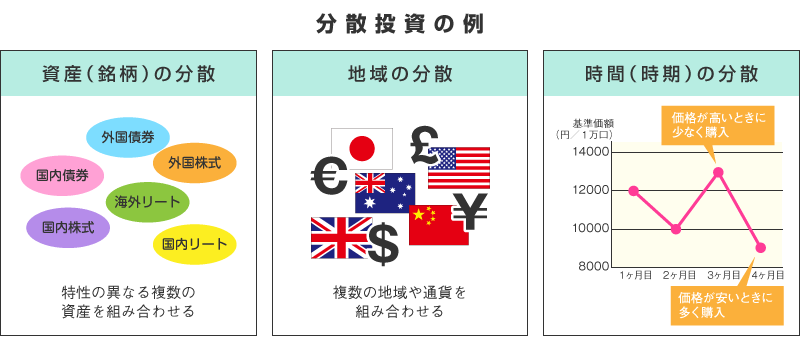

分散投資とは

分散投資とは、投資先や購入する時期を分散させることで、価格の変動を抑え、安定した利益を狙う投資方法です。

(引用:金融庁)

資産(銘柄)の分散

投資商品には様々な銘柄がありますが、それぞれが常に同じ値動きをするわけではありません。例えば、一般的に株式と債券とでは、経済の動向に応じて異なる値動きをする事が多いと言われています。こうした値動きの違いに着目して、異なる値動きをする資産や銘柄を組み合わせてリスクの軽減を図ることを、「資産(銘柄)の分散」といいます。

国・地域の分散

投資する対象が存在する国の中には、災害や紛争、政治的要因などによりその地域の金融市場が落ち込む国もあれば、反対に景気がいい国も存在します。こうした投資対象地域の性質による値動きの違いに着目して、異なる状況にある地域の銘柄や通貨を組み合わてリスクの軽減を図ることを、「国・地域の分散」といいます。

時間(時期)の分散

「資産(銘柄)の分散」や「地域の分散」で見てきたとおり、個々の資産や銘柄はその性質に応じて様々な値動きをします。そこで金融商品を定期的に・継続して・一定の金額で購入していく「ドル・コスト平均法」を活用することで、結果として一定の口数を購入していくよりも平均買付価額を低く抑える効果が見込めることが可能です。

長期投資・積立投資・分散投資をすることで、リスクの分散を最大限発揮することができることがわかりました。

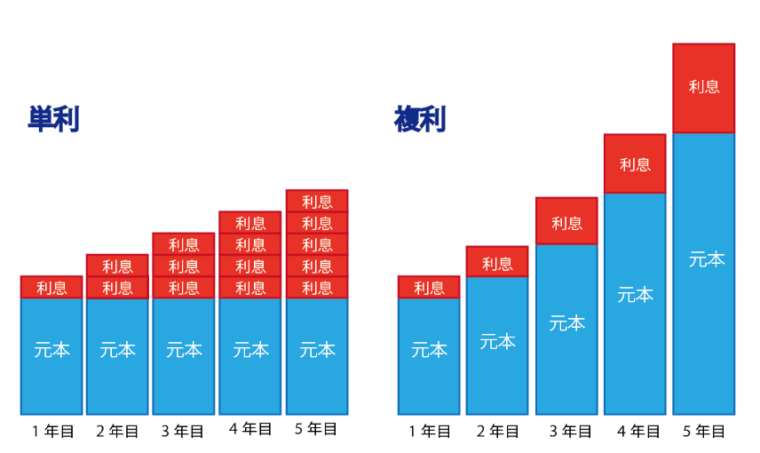

複利運用の効果を知っておく

複利運用とは、複利の運用で得た利息を当初の元本にプラスして投資することで、利息が利息を生んでふくらんでいく効果のことを指します。

例えば元本が5,000万円、利回り10 %で10年間複利運用をしたと仮定します。

最初の1年目は5,000万円に対して10%の利息がつきますが、2年目には利息を含んだ5,500万に対して10%、3年目には6,050万円に対して10%・・・と、元本自体が大きくなるため、利益もその分ふくらんでいくというわけです。

ちなみに、運用で得た利息を元本にプラスすることなく毎回受け取り、当初の元本の金額のまま運用する方法もあり、これを「単利運用」と言います。

これをふまえて複利運用と単利運用による10年後の金額を比較をすると、

5,000万円を利回り10%で10年間

→単利で運用した場合:10年後には1億円(元本5,000万円+利息5,000万円)

→複利で運用した場合:10年後には1億2,900万円(元本5,000万円+利息7,900万円)

と、約2,900万円もの差が生まれるのです。

このように、投資運用をする際、単利運用をするよりも複利運用にする方が、より高い恩恵を受けられることがわかりました。

資産運用をする際に気を付けた方がいいこと

1億円を投資する際に注意したいポイント4つもご紹介します。

怪しい投資話や勧誘に気をつける

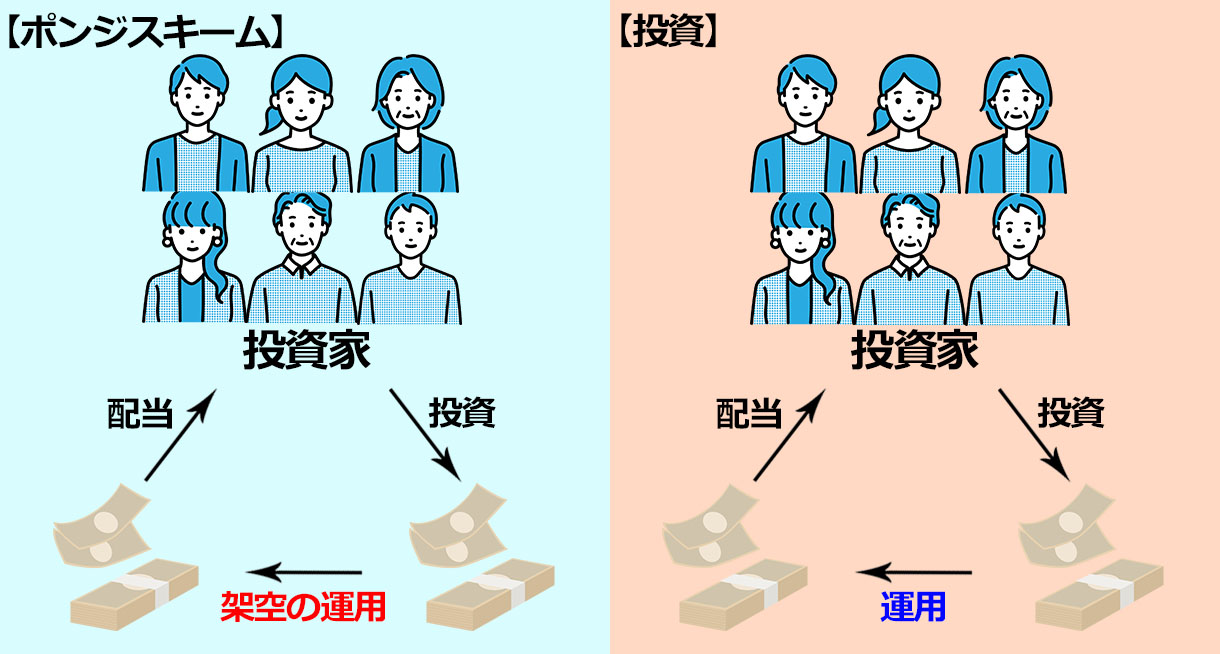

ここで、最も代表的な投資詐欺である「ポンジスキーム」の手口を紹介します。

ポンジスキームとは、例えば、以下のような謳い文句で投資話を持ちかけられます。

- 必ず儲かります

- 元本保証です

- 人数限定の投資です

- 極秘情報です

- 年利〇%は確実です など

このような勧誘で、投資家にほとんどリスクを負わせずに高いリターンを約束し、投資をさせます。

そして、後から参加した投資家から集めたお金で、先に参加した投資家にリターンを発生させる投資詐欺のことです。

出資者が集まらなくなるとポンジスキームは破綻し、破綻するタイミングで会社は蒸発。

会社運営者は行方不明になり、全資金を持ち逃げされるのです。

繰り返しになりますが、リスクとリターンは比例します。

「ローリスク・ハイリターン」の投資商品はありません。

(引用:投資の時間)

つまり、この世に「必ず儲かる」投資商品はないのです。

特に、5,000万円など資産額が大きい人は、銀行や証券会社などの営業マンのターゲットになりやすいので、上記のような謳い文句で近づいてくる投資話には必ず注意が必要となります。

超ハイリスクな商品には手を出さない

FXや仮想通貨、短期売買の株といったギャンブル性の高い投資商品は、高リターンを期待できる一方で、大きく資産を失うリスクも存在します。

株式投資

企業が事業資金を集める方法の1つとして発行された「株式」を投資家が購入し、株式の売買や投資先企業からの配当金によって利益を得る方法。

まとまったリターンを狙いにいけますが、投資知識が豊富な方でないと運用は難しいでしょう。

ただし、バリュー株投資は日々の市場変化の影響を比較的受けにくいという特徴があるため、分散投資やご自身の負担軽減という面でも、資金の一部で少しずつ株式投資に挑戦してみるのはいいかもしれません

FX

外国の通貨を購入し、為替相場の変動によって売買差益を得る方法。

レバレッジという仕組みを活用すれば、少額から高い利益を期待することができるが、かなりのリスクもついてくるのでギャンブル的な要素が高い。

仮想通貨

紙幣や硬貨のような現物はなく、電子データでのみで取引される実体のない通貨のこと。

短時間での大きな価格変動も珍しくなく、ハイリスク・ハイリターンな商品でギャンブル的な要素がかなり高いのが特徴。

秒単位で価格が変動するため、1億円の資産を運用するとなると精神衛生面でもあまり良くはありません。

投資の運用では、超ハイリスクな商品には手を出さず、コツコツと安定した運用を心掛けるようにしましょう。

自己運用にこだわらない

5,000万円という高額資産の運用の際、ご自身の投資知識・経験に自信が持てない場合、株式などの自己判断が強く求められる投資にこだわる必要はありません。

株式投資のウエイトは極力下げ、投資信託やヘッジファンドなどのプロに頼った資産運用にシフトしておいた方が、未熟な投資判断による失敗リスクを軽減できるはずです。

運用コストに気を付ける

投資商品を選ぶ際には、運用コストにも注意をする必要があります。

例えば投資信託の場合。

金融商品を購入するだけで投資のプロにその後の運用をお任せできる投資信託は、最低数千円からと、ヘッジファンドよりも少額から手軽に投資が可能です。

しかし、投資信託では運用成績の良し悪しに関わらず固定の手数料が発生してしまいます。

つまり運営側にとっては利益がマイナスであろうがプラスであろうが、規則的に儲けがあるということです。

投資信託の手数料は主に以下の3つがあります。※スクロールできます

| 名目 | 購入手数料 | 信託報酬 | 信託財産留保額 |

|---|---|---|---|

| タイミング | 購入時 | 運用中 | 解約時 |

| 目安 | 申し込み価格の1~3% | ファンドの日々の純総資産額の年率0.5~2% | ファンド解約時の時価(基準価額)の0.1~1% |

| 概要と例 | 例)購入手数料3%で販売される投資信託を

100万円分購入した場合、販売手数料は3万円となります。 100万円(購入金額) |

例)目論見論に

「信託報酬はファンドの日々の純資産総額に対し年率1.1%」 と記載されている場合、 日々30円程度の信託報酬が信託財産から差し引かれます。 100万円(保有している投資信託の額) |

例)解約時の基準価格が1万口あたり15,000円、

信託財産留保額の割合が0.2%のファンドを100万口もっていた場合、 信託財産留保額は3,000円となります。 ・保有口数の総額: ・ 信託財産留保額: |

ちなみに、筆者おすすめのヘッジファンドの場合、主な手数料は以下の3種類。

中でも成功報酬はファンドにとって主な収入源となります。

ヘッジファンドの主な収入源

- 申し込み手数料

- 管理手数料

- 成功報酬

ヘッジファンドの成功報酬は運用で出した利益に対して20~50%が決算期に差し引かれます。

投資信託の場合は運用成績がどれだけ悪くても定期的に手数料が差し引かれていくのに対し、ヘッジファンドは主な収入源としている成功報酬を、顧客の利益が出たときのみに受け取ります。

運営サイドになって言い換えると、利益が出ても出なくても定期的に儲けが入ってくる投資信託に対し、ヘッジファンドでは利益が出るほど儲けることができ、逆に利益を出せなければ主な収入源を失ってしまうわけです。

ヘッジファンドの成功報酬は一見、投資信託と比べると高く見えますが、大きな資産を預ける投資家からすると、成功しなければ収入を失う=自然と運用に力が入るヘッジファンドに預ける方が運用コストが良いと言えるのではないでしょうか。

このように、資産運用を始める際には、手数料が引かれても手元に利益が残るだけのリターンを出しているのか、またコストに見合った運用をしてくれるのかを見極める必要があります。

金投資だけはおすすめしない!他の投資とも併せて運用を

本記事では金投資の種類や仕組み、金投資のメリットデメリット、併せて投資を検討したいその他の運用方法などをご紹介しました。

既出の通り金投資だけでは大きな利益が見込めない上、リスクヘッジの面でも心配です。金投資はやめとけと言われる理由をご理解いただけたでしょう。特に「これから資産運用を始めよう」と思い立ったばかりの投資初心者の方に、金投資はおすすめしないです。

それでも金投資を始めるなら、長期投資を前提に、資産の一部で購入を検討されてみると良いでしょう。

また金投資以外の投資先としてご紹介したヘッジファンドは既出のハイクアインターナショナルの他にも様々あるので、興味のある方は以下の記事も参考にしてみてください。