100万円・500万円・1000万円のようにまとまったお金が出来た方は、これらのお金をどうするべきか、資産運用して増やすべきかなど色々と悩むもの。

ずばり結論から言うと、まとまったお金を銀行預金で寝かせておくのは「勿体ない」です。

今や銀行の定期金利は0.002%とほぼゼロに等く、最近では口座を長らく稼働させていない預金者に手数料を設ける案が各行で挙がっています。

さらに日本銀行の進める年2%のインフレ目標が達成されると、銀行に寝かせているお金の資産価値はどんどん減ってしまうんです。

今回はまとまったお金を運用すべき理由と運用のポイント、さらに初心者向けのおすすめの投資方法・預け先を詳しくご紹介。

まとまったお金のベストの参考になれば幸いです。

ちなみに筆者が一番おすすめする投資方法を先にお伝えすると、それはヘッジファンドというものです。

ヘッジファンドは投資のプロに運用を任せられるので、自身の手間はかからない上に、利回りも10%以上の高め数値が期待できるのがポイント。

投資運用を考えている方は、ぜひヘッジファンドについても検討してみてください。

参考情報:日本国内おすすめヘッジファンドランキング

参考情報:一番おすすめのヘッジファンド!ハイクアインターナショナル

目次

運用しなきゃ損?まとまったお金ほど運用すべき3つの理由

冒頭でまとまったお金を貯金しておくだけでは資産が目減りする危険性があるため、運用で増やすことを考えるべきだとお話しました。

しかし、まとまったお金を運用するべき理由は他にもあります。ここではまとまったお金ほど運用するべき3つの理由について触れていきます。

まとまったお金とは?

そもそも、まとまったお金とはいっても資産の全額を投資に回せるわけではありません。

資産運用に充てられるお金は、家計の資産を4つに分類した中の「余剰資金」です。

1.生活資金

普段の生活に必要なお金。住居費・食費・保険やローンなど。

2.使う予定のある資金

数年以内の近い将来支出予定のあるお金。結婚費用や子供の入学費用・車の買い替え費用など。

3.緊急時に備える資金

病気やケガで働けなくなった場合など、不測の事態に備えるお金。通常生活費の1年分程を準備しておくと安心です。

4.余裕資金

上記三つに当てはまらず、当面使う予定のないお金。

まとまったお金で資産運用するべき3つの理由

「余剰資金」でまとまったお金ができた時に、資産運用をすべき理由は大きく以下の3点。

1.まとまったお金ほど利益が大きくなる

2.まとまったお金なら投資方法の幅が広がる

3.運用する/しないで資産額の差が大きく開く

一つずつ詳しく解説していきます。

1.まとまったお金ほど利益が大きくなる

元手の資金額が異なれば、同じ利回りでも得られる金額が異なります。

例えば1000万円を年利回り10%で運用すると運用利益は100万円。一方投資金額が100万円の場合は、同じ年利回り10%でも10万円の利益しか得られません。

このように同じ利回りであれば、元手の資金が大きいほど利益金額も大きくなり、運用効率が高くなります。

つまり、まとまったお金が手元にある方は運用に回した方が資産が増える可能性も大きくなるということです。

2.まとまったお金なら投資方法の幅が広がる

まとまったお金を運用に充てることが出来れば、少額投資では利用できない運用方法にも手を出すことが出来ます。

例えば運用の代表的商品である株式投資。株式投資は100株単位の売買が基本なので、株価が1万円を超えるような人気企業の株は必然的に最低投資額が100万円以上にもなります。

さらに、投資金額が少額だと購入可能な銘柄数は限定的になってしまう上、分散投資が難しくリスク分散が甘くなってしまいます。

その点、まとまったお金があれば複数商品に分散投資が出来るのはもちろん、少額では投資できないヘッジファンドなどの利回りの良い金融商品にも挑戦することが出来ます。

3.運用する/しないで資産差がどんどん開く

まとまったお金を貯金したままにした場合と積極的に運用をした場合では、将来の資産額に大きな差が生まれます。

| 元手100万円 | 元手500万円 | 元手1000万円 | ||

| 年利 0.002% |

10年運用 | 100万円 | 500.1万円 | 1000.2万円 |

| 20年運用 | 100万円 | 500.2万円 | 1000.4万円 | |

| 年利 3% |

10年運用 | 134.3万円 | 671.9万円 | 1343.9万円 |

| 20年運用 | 180.6万円 | 903万円 | 1806.1万円 | |

| 年利 5% |

10年運用 | 162.8万円 | 814.4万円 | 1628.8万円 |

| 20年運用 | 265.3万円 | 1326.6万円 | 2653.2万円 | |

| 年利 10% |

10年運用 | 259.3万円 | 1296.8万円 | 2593.7万円 |

| 20年運用 | 672.7万円 | 3363.7万円 | 6727.4万円 |

(参考:Ke!san 複利と単利の違い)

※計算結果は百の位以下を切り捨てています。

まとまったお金が運用によってどのように増えるのか実際にシミュレーションをしてみると、より鮮明にイメージが沸きますね。

上記のシミュレーションからはっきり言える事を確認すると、

・年利0.002%の銀行預金だけでは、まとまったお金も増えない。

・まとまったお金は早く運用を始めるほど運用効率UP。

・まとまったお金の運用は、運用利回りが高いほど運用効率がUP。

・効率的な運用をするとしないで、5倍以上の資産差が生まれる可能性も。

となります。

特に今は日本人の金融リテラシーと投資意欲が高まっているので、知らぬ間に友達や同僚と資産額が開いていてショックを受けるなんてことがないよう、予めしっかり計画を立てたいものです。

まとまったお金が手元にある方は、いち早く運用に回せるように準備を始めることをおすすめします。

初心者でも出来る!まとまったお金の運用・投資方法5選

いよいよ「まとまったお金の運用・投資先」を具体的にご紹介します。今回は筆者が初心者におすすめする、まとまったお金の投資方法と預け先についてまとめました。

| 金融商品 (利回り) |

特徴 | おすすめな人 |

| 定期預金 (0.002%-0.2%) |

元本保証だが資産は殆ど増えない。 | とにかくリスクは負いたくない人。 |

| 国内債券 (0.05%-1.3%程) |

投資リスクは比較的低いが、資産運用効果も低い。 | リスクを抑えつつ銀行預金よりも高い利率で運用したい人。 |

| 外国債券 (1%-8%程) |

利回りが高いものもあるが、その分投資リスクも高い。 | 国内債権よりも高い利回りを狙いたい人。海外に分散投資したい人。 |

| 投資信託 (3-4%) |

手数料を支払う代わりに投資のプロに運用を任せられる。 | 自分で投資・運用する自信のない人。少額から分散投資したい人。 |

| ヘッジファンド (10%-) |

最低投資額は高いが、投資のプロに運用を任せられる。 | 自分で投資・運用する自信のない人。高い利回りを狙いたい人。 |

※表内の金融商品名をタップで紹介箇所へジャンプ出来ます。

1.定期預金

まとまったお金の運用方法1つ目は、皆さんにも馴染み深い銀行の定期預金です。

銀行の定期預金は冒頭で述べたように、定期金利0.002%と資産運用効果はゼロに等しい状態です。

しかし「どうしても元本保証に拘りたい、運用リスクは取りたくない」という方には、比較的金利が高めに設定されているネット銀行などの活用がおすすめです。

- メリット

- 元本保証

- 銀行が潰れても元本1000万円までとその利息は保護される(預金保険制度)

- デメリット

- 利回りが低すぎて資産が増えない

- 満期前に解約すると利息の利率が下がる

おすすめの預け先:オリックス銀行「eダイレクト預金」

銀行預金の中でもおすすめなのがオリックス銀行。オリックス銀行は店舗を持ちませんが、預金金利の高さから人気を集めている銀行です。

金利1%以下と金融商品の中で決して高いわけではありませんが、メガバンクの0.002%と比べると100倍程お得に預けることが出来ます。

金額と預け入れ予定期間が合えば安全性の高い分散投資先の一つとして検討しても良いでしょう。

2.国内債券

続いて、国内で発行される債券(個人向け国債・地方債・社債)をご紹介します。

国が発行する「個人向け国債」

毎月発行される個人向け国債は、銀行預金の次に安全な投資先。証券会社や銀行などで国債を購入し満期まで保有すると、満期後に元本と利子を受け取ることが出来ます。

個人向け国債は適用利率が変動する「変動10年」、利率が固定の「固定5年」・「固定3年」の3種類ですが、現在のところはどれも最低金利の0.05%となっています。

個人向け国債も最低金利0.05%が設定されている安全な商品ですが、やはり利率は高いとは言えずまとまった利益を狙うのは難しいです。

国債を購入する際は、買付金額と種類に応じて現金プレゼントのキャンペーンを実施している証券会社で購入するなど、少しでもお得に購入する方法を選びましょう。

- メリット

- 国が破綻しない限り満期時に元本が戻ってくる

- デメリット

- 利回りが低い

- 中途換金すると直前2回分の金利分は受け取れない(2回分の金利が差し引かれた金額が戻ってくる)

都道府県や地方自治体が発行「地方債」

地方債は都道府県や地方公共団体が発行する債券。地方債も元利償還に必要な財源を国が保証しているため、安全度が比較的高くおすすめです。

地方債の中でも個人で購入できるのは公募地方債と呼ばれるもので、集まった資金は都道府県や市町村で必要な施設の建設事業などに活かされています。

地方債も最近はマイナス金利の影響を波を付けて利率が減少傾向ですが、10年ものであれば0.14%程のものもあります(適用金利は発行元によって異なります)。

一方で注意が必要なのは、満期前に中途換金する際は変動する市場価格(時価)での売却になってしまう点。万が一市場価格が地方債購入時の価格を下回っていると損失になってしまう可能性があるので計画的な購入が必要です。

地方債は1万円程度から証券会社や金融機関等を通じて購入することが出来ます。

- メリット

- 安全性が高い

- 銀行預金や国債より利回りは高め

- デメリット

- リターンが低い

- 中途換金の場合時価で売却

企業が発行する「社債」

社債は名前の通り企業が発行する債券です。

企業は事業をより大きくするために設備投資等を行う際に、債券発行を通してまとまったお金を集めることがあります。

国や都道府県などに比べると企業の破綻リスクは高くなるものの、世界的な有名企業が発行する社債であれば安全性も比較的担保しやすく、国債などと比較して金利が高いので人気があります。

個人向け社債の例 (参考:日本証券業協会)

- ソフトバンクグループ第56回無担保社債

(100万円 1.38%) - 楽天カード第4回無担保社債

(50万円 0.49%) - イオンモール第27回無担保社債

(100万円 0.39%)

ただし、社債は発行元の信用度によって利率が異なるため、債券の購入を検討する際は利回りの高さだけでなく、目論見書に書かれている信用格付けを併せて確認するようにしましょう。

また社債は時期や金融機関によって取り扱い商品数が異なるので、関心のある方は一度ホームページ等で確認してみてくださいね。

- メリット

- (国債や地方債に比べて)金利が高い傾向にある

- デメリット

- (国債や地方債に比べて)安全度が下がる

- 取り扱いが少なく購入しづらい

3.外国債券

外国債券には海外の国が発行した国債や外国籍企業の社債などがあります。

海外で発行された債券は国内債券に比べて金利が高いことが多く、さらに海外通貨の価値が上がれば(円安になれば)額面以上の利益を得られる可能性もあります。

しかし外国通貨建ての商品だと、外貨に替えた時の為替より、円に戻した時の為替が円高になると損失となる為替リスクを伴う点には注意が必要です。

また、発行する国や企業が債務返済不可の状態に陥った場合は利子の支払いだけでなく元本が戻ってこないリスクもあります。発行元の格付け等を参考にリスクをしっかり理解して投資することをおすすめします。

- メリット

円建て債券よりも高金利のものが多い - デメリット

為替リスクやカントリーリスクを負う

おすすめの預け先:楽天証券

外国債券を販売している代表的な証券会社には、SBI証券やマネックス証券などがありますが、通貨や種類が豊富なのは楽天証券です。

楽天証券では、投資元本や利子の償還を外貨のまま受け取れる外貨決済サービスもあるため、一旦外貨で受け取っておいて合わせが円安に振れたタイミングで円転換するというような方法が取れるのもおすすめです。

4.投資信託

続いてのまとまったお金の運用方法は、投資信託です。

投資信託とは、投資家から広く出資を受け、集めた資金をまとめて投資信託のファンドマネージャーが代わりに投資・運用してくれる金融商品。

私たち投資家は投資信託ファンドを選んで入金するだけと手軽なので、まとまったお金を自分で運用するのは自身がないという方や、忙しくて投資に十分な時間を避けない方におすすめです。

投資信託は、国内債債券型・外国債券型・国内株式型・海外株式型・不動産投資型・バランス型など様々種類が6000本近く販売されています。

下の図のように、基本的にリターンとリスクは比例関係にあり、海外よりも国内、また株式型よりも債券型の方が運用リスクは低くなります。

また新興国比率の高い投資商品は、大きな値上がりを狙える一方、反対に下がった時のマイナス幅もかなり大きなものとなるリスクがあるので注意が必要です。

少額からまとまったお金の運用まで、手間を掛けずに投資出来る投資信託ですが、一方で運用を任せるために大きく3つの手数料が発生します。

投資信託にかかる手数料

1.購入時にかかる購入手数料

2.保有期間中にかかる信託報酬

3.解約時にかかる信託財産留保額

最近は購入手数料のかからない”ノーロード”と呼ばれる投信も多く販売されていますが、保有期間中に固定で掛かる信託報酬には注意が必要です。

信託報酬は運用が振るわず損失が出ていても構わず固定で引かれてしまうので、投資者の大きな負担になる可能性もあります。

運用を任せる投資信託をどうするかはご自身のお好みですが、信託報酬がなるべく安い預け先を選ぶことをおすすめします。

- メリット

- プロに運用を任せられる

- NISAなどの税制優遇制度もある

- デメリット

- 手数料が高く付く場合がある

- 下げ相場では利益が出にくい

おすすめの預け先:eMAXIS 最適化バランスシリーズ

国内外の株式や債券、REIT(不動産)等を組み合わせたバランス型の投資信託の中でも、手数料が安く、まとまったお金の運用におすすめなのが最近人気のeMAXISシリーズ。

気になる信託報酬は0.55%と同方ごりー平均の1.15%を半分程度となっています。

eMAXISシリーズは運用リスクの低い順に、サッカーのポジションになぞらえて分かりやすい名前になっています。

1.マイゴールキーパー

2.マイディフェンダー

3.マイミッドフィルダー

4.マイフォワード

5.マイストライカー

国内投資先&債券多めの安全タイプなら「ゴールキーパー」かそれに近いものを、リスクを取って積極的にリターンを狙いたい場合は「ストライカー」か「フォワード」あたりを選択すると良いでしょう。

様々な投資対象を組み合わせてお互いの資産をカバーしあえるため、まとまったお金であってもあまり神経質にならず選びやすいのではないでしょうか。

5.ヘッジファンド

最後の投資方法は、まとまったお金のを金融のプロに運用してもらえる投資先として日本でも人気が高まりつつあるヘッジファンド。

こちらも投資者はファンドと契約し入金するだけで、投資の手間を掛けずにプロの手腕で資産を運用することが出来ます。

一見、投資信託と似ているように見えるヘッジファンドですが、実は運用方針や手数料体系など様々な点で違いがあります。

ヘッジファンドと投資信託の違い

①50人未満の限られた投資家または省令で定められた的確機関投資家のみから出資を受ける私募型

②相場の良し悪しに関わらず常に利益を追求する「絶対利益」追求型

③投資信託よりも多種多様な運用戦略・手法を駆使できる

④最低投資額が500~1000万円程度と比較的高額

⑤主な収入源(手数料)は利益が出た場合にかかる成果報酬

⑥使用できる手法が多いため、下げ相場で耐性を発揮しやすい

このようにヘッジファンドは最低投資額の高さがネックとなるものの、その条件をクリア出来るだけのまとまったお金が準備出来る方には魅力の多い投資先です。

手数料体系も投資信託とは若干異なり、ヘッジファンドの場合は手数料の設定の中で「成功報酬」が大きな割合を占めるため、ファンド側は何としても利益を出さなければ主な収入源を失ってしまうことになります。

そのためヘッジアンドは利用できるありとあらゆる投資手段を使って、リスクヘッジと利益獲得を目指すのです。

手数料を差し引いても十分利益を残せるだけの高い運用成績を残しているファンドなら、まとまったお金の預け先として一度は検討してみるべきしょう。

おすすめの預け先:ハイクアインターナショナル

| 公式サイト | ハイクアインターナショナル公式サイト |

|---|---|

| 運用開始 | 2023年 |

| 投資対象 | ベトナム企業 |

| 年間利回り | 年間利回り12% |

| 対象 | 個人・法人 |

| 最低投資額 | 500万円 |

| 買い方 | 会社に問い合わせる |

| おすすめ ポイント |

・資料請求のみも可能 ・事業融資のため堅実なリターンが期待できる ・年間利回り12%の安定したリターン ・6年で約2倍の資産形成が可能 ・投資先はメディアにも取り上げられる有名企業 ・代表や投資先企業の透明性が高 |

| 注意点 | 特になし |

初心者でも投資しやすく、安定した運用で人気を集めているのが2023年設立のハイクアインターナショナルです。

ハイクアインターナショナルはベトナムの関連企業「SAKUKO VIETNAM(以下、サクコ社)」への事業融資を実施。

サクコ社からの貸付金利息が投資家への分配金原資となるため年12%のリターンが固定で期待できるのです。

一般的にヘッジファンドは詳細な情報収集が難しく、かつ問い合わせや面談も既存の投資者の紹介がないと受け入れてもらえないが多いが難点。

しかしハイクアインターナショナルは公式サイトにてサクコ社についての情報を代表が丁寧に解説。

また無料の資料請求や面談はもちろん、出資者限定ではありますが年一度の事業報告会も実施しており、投資初心者にも安心です。

興味がある方は一度お問合せしてみると良いでしょう。

まとまったお金を投資する際のポイント

ここまでまとまったお金の運用方法をご紹介しました。最後に、まとまったお金の運用に踏み出す前に注意しておくべきことを3つお話します。

1.分散投資を心がける

集中投資の反対を「分散投資」と言いますが、まとまったお金を安全に運用するには分散投資は必須とも言えます。

例えば1000万円程のまとまったお金を運用する際、その殆どをとある株式に集中投資するとどのような事態が想定できるでしょうか?

①株価が上がって1000万円以上になる

②株価が下がって1000万円から価値が減少

③銘柄が上場廃止になって1000万円を失う

場合によっては①のように株価の上昇で利益を出せるかもしれませんが、同時に②③のように値下がりや上場廃止によって大事な資産を失ってしまうリスクもあります。

一つの投資先だけに全ての資産をつぎ込むのは一番リスクの高いやり方です。リスクを分散して安定的な運用をするためには、金融商品・投資地域・分野などの異なる様々な投資先に資産が分散するようポートフォリオを設計しましょう。

2.事前に自分のリスク許容度を知る

まとまったお金を運用する方法は、株・債券・不動産など様々ありますが、どの運用方法を選ぶかであなたの取るべき運用リスクも変わってきます。

投資リスクをいくら取れるかは、あなたの年齢・年収・貯蓄額・性格やライフスタイルなどによって異なるため、運用商品を決める前にご自身がどのくらいの変動幅であれば耐えられるか?という点を予め把握しておくと良いでしょう。

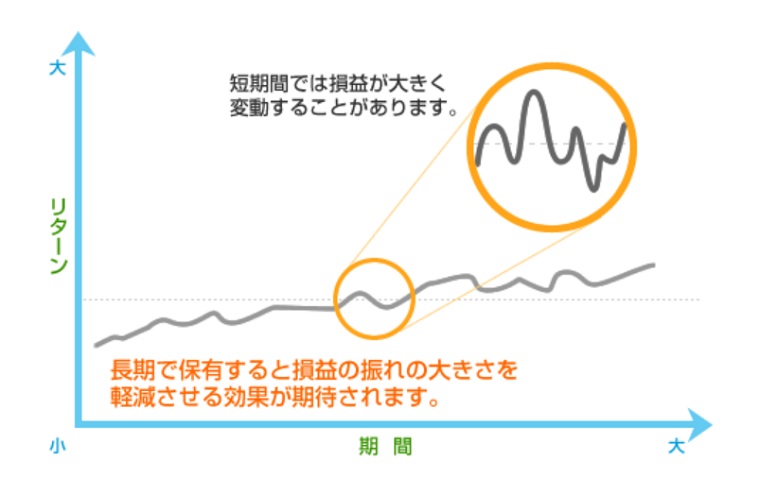

3.長期投資を心がける

3つ目の運用のポイントは、短期で利益を狙いすぎず長期投資を前提に安定運用を目指すということです。

既出のように、投資する金融商品の種類によっては日々の価格変動が大きく短期間で利益を生み出せるものもあります。しかし逆に価格の動きを読み間違えれば一度に大きなマイナスを出してしまう可能性もあるため、投資初心者が挑戦するには難易度が高いと言えます。

また前述のシュミレーションで見て頂いたように、まとまったお金の運用では運用期間が長期に渡るほど「複利効果」によって資産が効率的に増えて行くんでしたね。

まとまったお金の運用にはリスクを抑えた運用、そして効率的な運用のために長期投資を基本に取り組みましょう。

まとまったお金が出来たら自分に合う預け先を見つけよう

本記事ではまとまったお金を運用すべき理由とまとまったお金のおすすめの運用先をご紹介しました。

まとまったお金の運用のポイントをもう一度ここでおさらいすると、

- 運用商品の安全性(投資のリスク度合い)

- 運用商品の期待利回り(効率よく増やせるか)

- 手数料(運用コストは高すぎないか)

などの点を十分勘案し、ご自身に最適な投資先を選びましょう。

特にまとまったお金の運用となると少額運用よりもより慎重さが求められます。投資の知識が乏しい、運用に時間を避けない方は無理な自己運用が命取りになることもあります。

まとまったお金で利益を狙いながら安定的に運用して資産を増やして行くのは、投資初心者にとって簡単な事ではありません。プロに運用をお任せ出来るヘッジアンドや投資信託などの選択肢を上手く組み合わせて無理のない運用を目指しましょう。