投資で思った程の利益が得られず、年利10パーセントなどの高利回りが狙える投資方法に関心を寄せる方も多いはず。

そこで本記事では、年利10パーセントは妥当なのか、難易度や年利10%が目指せる投資先、運用の注意点などを解説します。

「年利何パーセント程を目指すべき?」

「年利10パーセントの難易度は?」

「年利10パーセント以上は難易度が高く不可能?」

などの疑問を抱えている方はぜひご参考ください。

ちなみに低リスクで10%超えを目指すならヘッジファンドがおすすめです。

ヘッジファンドは、運用のプロに資産の運用と管理を全て任せられるので、投資初心者でも簡単に年利10%を達成できます。

筆者も投資しているヘッジファンドは以下のファンドです。ファンドの詳細については各

| ファンド名 クリックで詳細記事へ |

年利 | 安定性 信頼性 |

最低 投資額 |

資料 請求 |

|---|---|---|---|---|

| ハイクア | 12% (固定) |

★★★ 運営歴 10年~ 安定性 透明性 |

500万 | 可能 |

| アクション | – | ★★☆ 2023 年設立 |

500万 | 不可 |

| GFマネジメント | – | ★★☆ 2023 年設立 |

1000万円 | 不可 |

目次

投資で年間利回り10パーセントはありえない?実現可能なのか解説

資産運用や投資の利回りは、「利回り◯パーセント」「年利◯パーセント」「月利◯パーセント」「年間利回り◯パーセント」などと表現されます。

いずれも投資収益の割合を示す表現ですが、以下のように若干意味合いが異なります。

- 利回り‥投資金額における利益の割合

- 年利‥投資金額における1年間の収益の割合=年間利回り

- 月利‥投資金額における一か月あたりの収益割合

つまり、年利10パーセントとは、投資金額に対して年間10%(月利にして約0.83%)の利益が生まれることを意味します。

年利10パーセントは投資の世界では「優秀」

年利10パーセントの利益を大きいと感じるか、反対に小さいと感じるかは人によって差がありますが、一般的に投資の世界において、年利10パーセントを達成できれば、その運用は優秀であったと言うことができるでしょう。

年利10パーセントは個人投資家にとって容易に達成できる数字ではありませんが、それでも金融商品や投資先によっては十分狙うことのできる水準であるため、年利10パーセントは投資目標としては妥当な利回りと言えるでしょう。

年利10パーセント以上の投資は難易度が高く超ハイリスク

年利10パーセントは難しいながらも実現不可能な利回りではない事がわかりましたが、では年利20パーセント、年利30パーセントなどのより高い利回りはどうでしょうか。

実は、個人投資家にも身近になってきているFX(外国為替証拠金取引)や仮想通貨に投資すれば、短期間で利回り10パーセント以上の利益が出せる場合もあります。

しかし、短期間で高利回りが出せるという事はつまり、日々の価格変動が非常に激しいことを意味します。

例えば、仮想通貨の代表格であるビットコインは、2021年11月に過去最高値である1BTC=約733万円付けましたが、その7か月後には約255万円まで下落、約65%もの騰落率を記録しました。

このように短期間で価格が大きく変動するハイリスク・ハイリターンの商品や投資先では、投資のプロでも値動きを正しく予測することが困難です。

このような投資方法では、安定的に高い利回りを維持するのが現実的ではないだけでなく、利回り10パーセントどころか逆に大きな損失を被る場合もあります。

そのため年利10パーセントを超える利回りを一時的に達成できたとしても、運用目標として継続して狙うのは非現実的でしょう。

年利10パーセントで運用した場合の資産の増え方

では実際に年間利回り10パーセントで資産運用をした場合、私たちの資産はどう増えるのか、以下のシミュレーションを見てみましょう。

年間利回り10パーセントで10年間運用した時点では以下のような運用結果となり、積立投資の場合は10年後の資産が約1.6倍に、一括投資の場合は約2.59倍に成長しました。

- 毎月5万円を投資した場合‥投資元本600万円/利益約399万円/資産の合計は999万円

- 100万円を投資した場合‥投資元本100万円/利益約159万円/資産の合計は259万円

- 1000万円を投資した場合‥投資元本1000万円/利益約1593万円/資産の合計は2593万円

- 2000万円を投資した場合‥投資元本2000万円/利益約3187万円/資産の合計は5187万円

ちなみにこちらの計算は野村證券の「みらい電卓」で行いましたが、資産を2倍または3倍にするのに掛かる期間は、以下の法則に当てはめると簡単に計算することができます。

投資で資産を2倍に増やすのに掛かる期間は「72の法則」で計算

72の法則

72 ÷ 金利(%) = 投資期間(年数)

72 ÷ 10% = 7.2年

投資で資産を3倍に増やすのに掛かる期間は「115の法則」で計算

115の法則

115 ÷ 金利(%) = 投資期間(年数)

115 ÷ 10% = 11.5年

既出の説明のように、理論上、年利10%で資産運用を続けると7.2年というハイペースで(働くことなく不労所得だけで)資産が2倍になるのです。

資産2倍を投資初心者でも達成できるのがヘッジファンド。

ヘッジファンドは、投資銀行や証券会社の運用部門で経験を積んだプロに資産の運用と管理を任せられる投資先です。

自分で達成するとなると難しい年利10%で運用したいならヘッジファンドを検討してみましょう。

ヘッジファンドの詳細はこちらで解説しているので、参考にしてみてください。

年利10パーセントの難易度はどのくらい

上で軽く触れた通り、年利10パーセントは投資初心者が個人で簡単に狙える利回りではありません。

より正確に言うと、年利10パーセントを「継続して」達成するのはとても難しいです。

では、具体的に年利10%は難易度が高いと言われる理由を、各証券市場の過去の利回りから考える事にしましょう。

株式市場の利回りから考える年利10パーセントの難易度

以下の表には、国内株式市場・米国株式市場・全世界株式市場の代表的な株価指数が過去10年~30年の間にどのくらい成長したか(利回り)をまとめました。

| 市場 | 参考指標 | 過去10年間 | 過去20年間 | 過去30年間 |

|---|---|---|---|---|

| 日本株 | TOPIX(東証株価指数) | 約10.8% | 約5.5% | 約4.7% |

| 米国株 | S&P500種株価指数 | 約14.8% | 約10.4% | 約7.7% |

| ナスダック総合指数 | 約22.9% | 約21.8% | 約18.7% | |

| 全世界株式 | MSCI World Index | 約12.2% | 約8.0% | 約6.2% |

どの指標を見ても、過去10年では(世界の各国がコロナのパンデミック後に大規模な金融緩和を行ったため)年利10パーセントを超えていますが、過去20年・過去30年に期間を広げてみるとナスダック総合指数以外は年利10パーセントを割れていますよね。

これはつまり、「投資する期間とタイミングによって10パーセントが達成できたりできなかったりする=継続して常に10%を超えることが難しい」ことを意味します。

例えば過去には株式市場が暴落するイベントが定期的に起こっています。

1929年 世界恐慌

1987年 ブラックマンデー

2008年 リーマン・ショック

2015年 チャイナ・ショック

2020年 OPECショック

2020年 コロナショック

これらのイベントの前後では、株価の騰落率が10%~30%以上にも及びました。

そのため、年利10パーセントを達成するには最適な投資タイミングと運用期間の見極めが重要になります。

また上記表内の利回りは、株式指標の構成銘柄全てに資産を分散出来た場合の利回りです。

個人で個別の株式名銘柄を購入する場合、このように広範囲の銘柄に分散投資することは殆ど不可能ですので、年利10パーセントを狙って株式投資を行うのであれば、インデックスファンドやヘッジファンドなど手数料と引き換えにプロに運用を任せるのが現実的でしょう。

債券市場の利回りから考える年利10パーセントの難易度

前提として債券市場で期待できる年利は株式市場の期待利回りよりも低めになります。

| 債券市場 | 年間の利率目安 |

|---|---|

| 国内債券市場 | 0.05%~2.4%程 |

| 米国債券市場 | 3.5%~5.5%程 |

| 新興国債券市場 | ~8%程 |

南アフリカランド建てや、トルコリラ建ての債券では8%や中には年率30%などの債券も存在しますが、このような高利率の債券は、発行体の信用リスクだけではなく為替リスクも高いため、安定的に高い利回りを目指すには不向きです。

債券市場の利回りから考えると、年利10パーセントの難易度は高いという事がお分かりいただけるでしょう。

不動産市場の利回りから考える年利10パーセントの難易度

次に不動産市場の利回りですが、発展途上国の不動産市場では表面利回り10%程が期待できる国もあります。

※表面利回り(%)=年間家賃収入÷物件価格×100

しかし、発展途上国への不動産投資はリスクが高い上、一般の投資家が現地で不動産を購入し家賃収入を得るためのルートも未開拓な状態です。

比較的投資のアクセスがしやすくかつ高利回りな市場を以下に挙げてみましたが、年利10%は難しそうですね。

| 不動産市場 | 表面利回り |

|---|---|

| 日本/東京の不動産市場 | 2.7% |

| インドネシア/ジャカルタの不動産市場 | 7.1% |

| フィリピン/マニラ首都圏の不動産市場 | 6.1% |

| アラブ首長国連邦/ドバイの不動産市場 | 5.2% |

(参考:RENOSYマガジン)

その他の市場利回り

最後にその他の市場の利回りを簡単に見てみましょう。

既出のようにFXや仮想通貨に投資をすれば一時的に数十~数千%の利益を生むこともありますが、値動きが非常に不安定な市場ですので、安定的に年利10パーセント以上の利益を維持することを目標とするならば、これらの投資先は不向きでしょう。

その他、金や原油、天然ガス、穀物などのコモディティ市場の価格を表した「ブルームバーグ商品指数(BCOM)」では、過去10年間の平均年利はマイナス2.2%でした。

結論|年利10パーセントは実現可能だが継続していく難易度は高い

ここまでの解説から、「年利10パーセントはプロの手を借りれば実現可能だが、年利10%を維持する難易度は高い」という事がお分かりいただけたはずです。

- 年間利回り10パーセントを超える商品や市場はそう多くない

- 株式市場では年間利回り10パーセントも実現可能だが、個人で個別銘柄を購入する方法では達成は容易ではない(投資信託やヘッジファンドなら可能)

- FXや仮想通貨なら年利10%を優に超えるような利回りも一時的に期待できるが、価格変動リスクが大きいため危険

- 株式市場への投資でも継続して年利10パーセントを達成するのは難しい

以下の表からも見て取れるように、年利10%またはそれ以上を狙える株式・FX・仮想通貨は中リスク~ハイリスクの投資に分類されます。

そのため資産を守るという意味では、これらの商品だけに集中投資をすることはおすすめできません。

実際の運用では、これらの商品と低リスクや中リスク商品を組み合わせてポートフォリオを組むことになりますので、年利10パーセントを目標としながらも、日々の変動を受けながら、平均的に年利5パーセント~8パーセントを実現するのがより現実的でしょう。

以上が年利10パーセントの難易度についての解説でした。

年利10パーセントの期待できる金融商品や投資方法

では続いて、実際に年利10%に近い利回りが狙える運用先について詳細を見ていきましょう。

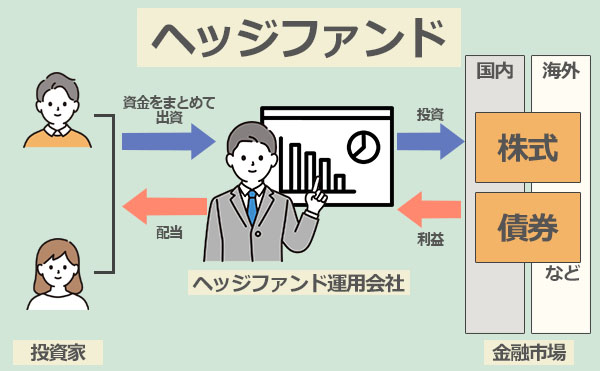

ヘッジファンド|プロの手腕で難易度の高い運用ができる

ヘッジファンドとは、資金を預けて投資のプロに資産運用を代行してもらえる資産運用方法です。

投資家から集めた資金は、ファンドマネージャーの手によって株や債券だけではなく多種多様な投資先に分散され、絶対収益を目標として運用されます。

絶対収益とは、上昇相場や下落相場などの投資市場の好不調に関わらず、常に利益を上げることを目標とする運用方針です。

上昇相場では個人投資家や投資信託ファンドなど誰でも利益が狙いやすい状態にありますが、反対に下落相場では「早めに損切りする」・「下落相場に耐え値上がりを待つ」以外に方法はありません。

しかし、ヘッジファンドの場合は、下落相場では「売り」から入る空売りという手法やレバレッジなどの難易度の高い手法が認められている(規制を受けない)ため、下落相場での耐性に強く、利益獲得の機会も多くなります。

最低投資額が500~1000万円からと高額ですが、年利10パーセント以上を狙うことの出来る体制の整った数少ない投資先です。

- 期待年利:年利10%~20%程

- メリット

- 市場環境に左右されず、年利10%以上の高いリターンが期待できる

- プロが資産を守るために徹底的にリスクヘッジをしてくれる

- プロに運用を任せるので運用の手間がかからない

- デメリット

- 最低投資金額が500~1000万円からと高額

- 解約できる期間が決まっている

- 情報の開示が限定されている

- まとまった手数料が発生する

- 向いている人

- 余裕資金として500~1000万以上の資金がある人

- 運用のプロに任せて時間を節約したい人

- 年利10%以上で資産を増やしたい人

以下の記事では、個人投資家でも投資できる日本のおすすめヘッジファンドを紹介していますので、年利10パーセント以上を望む方はぜひご確認ください。

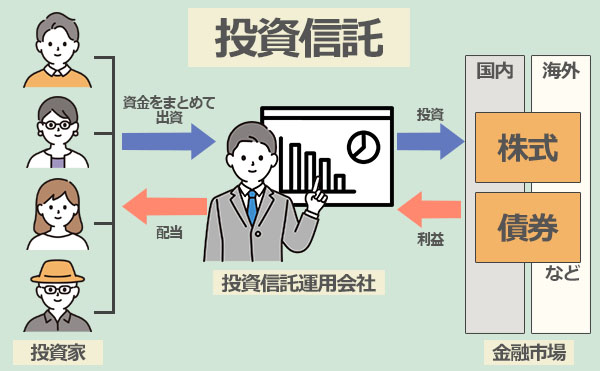

投資信託|積立投資やNISAの利用も可能

投資信託も、資金を預けて投資のプロに資産運用を代行してもらえる資産運用方法です。

投資家から集めた資金は、ファンドマネージャーによって株や債券などの投資先に分散され、(多くのファンドは)相対収益を目標として運用を行います。

相対収益では、市場のベンチマークの成績を上回ることを目標として運用されるため、上昇相場では利益が出しやすいものの、下落相場でベンチマーク自体が下落する場合には、同じく投資信託ファンドの運用成績も下がってしまいます。

証券相場は常にアップダウンを繰り返していますから、投資信託の期待年利はヘッジファンドと比べて抑え気味にならざる負えないのです。

ただしインドやベトナムなどの新興国株型や米国株型、またITなどの分野を絞ってポートフォリオを構成するテーマ型の投資信託では、高いリスクと引き換えに年利10%程の利回りを狙うことも可能です。

また投資信託の利点としては、最低投資額が100円程度からと非常に少額なこと、証券会社や銀行などで簡単に購入できること、解約がいつでも出来ることなどの投資の手軽さが挙げられます。

- 期待年利:年利3~4%程 (ファンドによっては年利10%も)

- メリット

- プロに運用を任せるので運用の手間がかからない

- 証券会社やネットで手軽に購入できる

- 少額から投資を始められる

- 分散投資がしやすい

- NISAが利用できる

- デメリット

- まとまった手数料が発生する

- 下落相場での耐性が弱い

- 年利10%程の高利回りが期待できるファンドはリスクも高い

- 向いている人

- 少額から投資したい人

- 運用のプロに任せて時間を節約したい人

- 広く分散投資したい人

ヘッジファンドに投資したいけど資金が足りないという方や、ヘッジファンド以外の分散投資先として利用したい人などは投資信託を検討してみると良いでしょう。

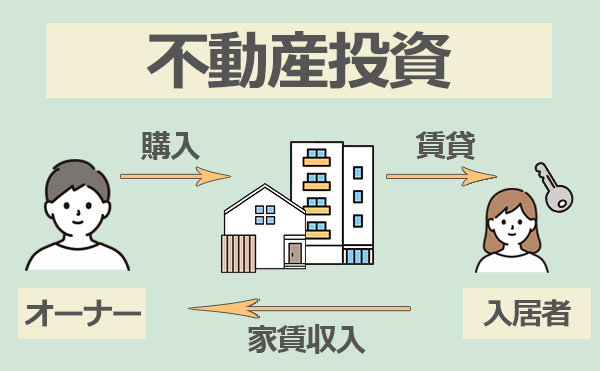

不動産投資|年利10%も狙えるが難易度は高め

不動産投資では、マンションや商業ビルなど不動産を売買して売却益(キャピタルゲイン)を得る方法と、購入した不動産を貸し出して賃貸収入を得るインカムゲインの二つの運用方法があります。

- 期待年利:年利4~5%

- メリット

- 家賃収入や売却益を得られる

- 物件が将来的な資産になる

- 資金に合わせてワンルームからも始められる

- デメリット

- 空室が続いたり物件の価値が下がったり、災害やパンデミックなどによって家賃が下落する

- 物件の選定に手間と時間をとられる

- 向いている人

- ある程度の余裕資金がある人

- 長期的な運用を取り組める人

- 不労所得として定期的に家賃収入を得たい人

日本国内の不動産投資では、家賃収入で年利10%を目指すのは難しいですが、買った時よりも高い価格で不動産を売買し収入を得ることで、上記の期待年利より高い利益を得られる可能性があります。ただし値上がりする不動産を個人で見極めるのは投資初心者には難易度が高くなります。

また、日本ではなく発展途上国などの不動産では年利10パーセント近い利回りを期待できるものもあります。

ただしそのような国の実物不動産を購入して運用するとなるとリスクが高すぎますし、手続きも非常に複雑です。

そのような場合は、海外不動産クラウドファンディングを利用すれば、銀行から高額資金を借り入れすることなく、少額から海外不動産に投資することが可能です。

海外不動産を扱うクラウドファンディング業者一覧

- TECROWD(テクラウド)

- Crowd Bank(クラウドバンク)

- OwnersBook(オーナーズブック)

- CROWD CREDIT(クラウドクレジット)

- FUELオンラインファンド

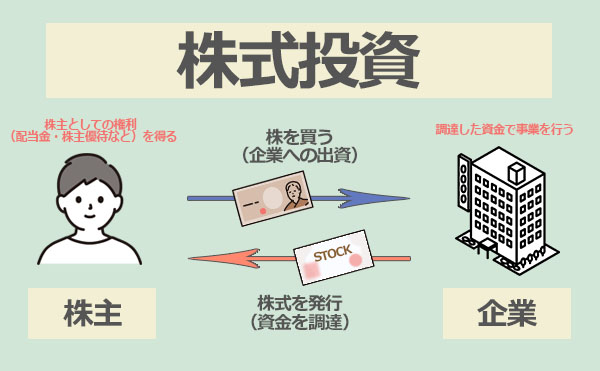

株式投資|コストを抑えた運用ができるが難易度は高め

株式投資では、キャピタルゲイン(株の値上がりによって得られる利益)とインカムゲイン(配当や株主優待)の二種類の利益獲得方法があります。

企業が発行する株券を購入し、値上がりした株を売って売却益を出したり、企業からの利益還元である配当金を積み重ねて利益を出すのが株式投資です。

双方を合計して個人で狙える現実的なリターンは米国株で年利7パーセント、日本株で年利5パーセント程ですが、中にはテンバーガーと呼ばれ1年で株価が10倍になるような有望株も存在します。

有望株を探し当てられる目利きの腕が上がれば株式投資で年利10%も夢ではないでしょう。

また取り扱い証券会社は限定されるものの、中には日本株よりもはるかに高利回りな新興国の株式銘柄を購入できる証券会社もあります。

- 期待年利:~年利7%程(中には年利10%以上が狙える銘柄もある)

- メリット

- 運用コスト(株の売買手数料)が低い

- 株や投資、経済などの知識が身につく

- NISAが利用できる

- デメリット

- 年利10%などの高い利益を狙うには、相応の投資テクニックや知識が必要

- 銘柄分析、市場動向の把握など運用に手間が掛かる

- 値動きの幅が広く損失を被るリスクがある

- 広く分散投資するのが難しい

- 向いている人

- 株や市場分析など、探求心と分析能力がありまめな人

- 長期的な視点で投資できる人

- プレッシャーに強い人

いずれにせよ、株式投資は企業調査や銘柄選択の知識、相場の値動き分析など難易度が高いため、最初から高額資金を投じるのでなく、ヘッジファンドや投資信託などの投資のプロに委託しながら、残りの資金で少額から株取引の知識を積むのがおすすめです。

ソーシャルレンディング|融資型クラウドファンディング

ソーシャルレンディングは、お金を借りたい企業や人とお金を貸して利子を得たい人をインターネット上で結びつけるサービスです。

こちらは年利10パーセントは難しいですが、リスクを許容すればそれに近い年利7~8%は狙えるポテンシャルを持ち合わせています。

投資家は、ソーシャルレンディングサービスを提供する業者のHP上で融資案件を選び出資、その後は満期を待って投資元本と利子を受け取ります。

満期まで中途換金が出来ないことには注意が必要ですが、資産運用に手間暇が掛からず高度な投資知識等も必要ないため、資産運用初心者の方でも比較的取り組みやすい投資方法です。

- 期待年利:年利4~6%

- メリット

- 運用に手間や時間がかからない

- 少額から投資ができる

- 価格の変動がないため予め運用利益を把握しやすい

- デメリット

- 貸し倒れのリスクが存在する

- 満期まで解約できない

- 早期償還のリスクがある

- 向いている人

- 少額から短期運用したい方

- 手間を掛けずに運用したい方

ネットで手軽に始められ比較的高利回りが期待できるソーシャルレンディングですが、中には信用度の低い業者も存在します。

運用の安全を期すためには、金融庁に登録があるソーシャルレンディング業者か、行政処分等を受けていないか、分配遅延や貸し倒れが発生していないか、融資案件について十分な情報が公開されているかなど、十分な調査をした上で投資するようにしましょう。

年利10パーセントを目指して運用する際の注意点

ここまで、年利10パーセントは目標りとして妥当か、年利10パーセント達成の難易度、年利10パーセントを期待できる投資方法について解説しました。

では最後に、年利10パーセントという高利回りを目指すならば絶対に知っておくべき投資の基本をお話します。

年利10パーセントを目指して運用する際の注意点

- 分散投資でバランスの取れたポートフォリオを心掛ける

- 投資利益を再投資して長期的に複利効果を得る

- 追加投資で投資元本を増やして投資効率を高める

- コスト・税金・為替・インフレ率も加味して利回りを計算する

投資の基本はわきまえているという方も、自分の投資現状を再度見直す意味で、今一度ご確認ください。

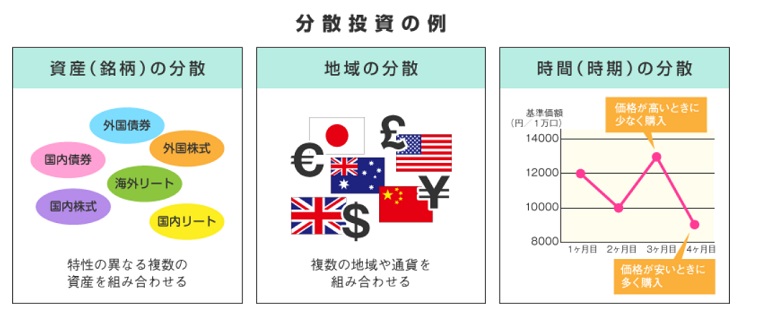

分散投資でバランスの取れたポートフォリオを心掛ける

ここまで紹介した年利10パーセントを目指せる商品や投資先は、高利回りが期待できる反面、中~高の高いリスクが伴うことに言及しましたね。

つまり「年利10パーセントは狙えるけど、下手をすると大損する可能性もある」ということです。

ちなみに投資商品のボラティリティ(価格変動幅)は、10%未満で低め、10%~20%で中程度、20%以上で高いというのが目安になります。

記事中で紹介したテンバガー株などはボラティリティが20%~30%と、いかにハイリスクがお分かりいただけるでしょう。

資産運用で大切なのは、必ず年利10パーセントの高い利益を狙う事ではなく、長期的に安定して資産を増やしていくことです。

そのため、いくら年利10%が狙えるからとハイリスク商品だけに資産を投じるのではなく、値動きの異なる金融商品に資産を分散してポートフォリオを組み、リスクヘッジを徹底することが大切です。

結果的に利回りが年利10パーセントに届かなくても、高リスク運用で運用成績がマイナスになるよりはよっぽど優秀な結果と言えるでしょう。

投資利益を再投資して長期的に複利効果を得る

年利10パーセント以上の利回りで運用したいと考えるのは、「効率的に早く資産を増やしたい」という気持ちからでしょう。

とするならば、資産運用効率を最大限高められる「複利運用」と「長期投資」は必須です。

運用で得た利益を当初の元本にプラスして投資する複利運用と、利益を再投資せず引き出してしまう単利運用とでは、以下の図のように資金の増え方に差が出始め、その差は運用が長期に及ぶほど開きます。

言い換えると、複利運用で長期間運用すればするほど投資効率が上がり、資産が増えやすくなるという事です。

例えば元本が1000万、利回り10パーセントで10年間複利運用をしたと仮定すると、投資1年目は1000万に対して10%の利息がつきますが、2年目には利息を含んだ1,100万に対して10%、3年目には1,210万円に対して10%‥と、元金自体が大きくなるため、利益もその分膨らんでいきます。

1000万円を利回り10%で10年間で運用した場合を比較すると、複利運用と単利運用では約600万円もの利益差が出る計算です。

単利運用:10年後には1000万→2000万

複利運用:10年後には1000万→2600万

年利10パーセント以上の高利回りで複利運用が続けられれば非常に早いペースで資産増加が期待できるでしょう。

追加投資で投資元本を増やして投資効率を高める

複利運用では投資利益を元本に加えることで投資効率が上がるとご説明しました。

他に投資元本を増やす方法として、ある程度資金の余裕が出てきた時に追加投資するのも一つの方法です。

追加投資は一度にまとまった額を追加することも出来ますが、既存の投資元本に加えて毎月5万円というように「積立投資」をしていけば、価格変動リスクを緩和しながら、さらに投資効率を高めていくことが可能です。

例として、以下①と②の形で、年利10%で10年間複利運用する場合を比較すると、

| ①最初に100万円投資 | ②最初に100万投資 +毎月5万円を追加で積み立て投資 |

|

|---|---|---|

| 投資金額 | 100万円 | 700万円 |

| 利益 | 159.4万円 | 595万円 |

| 資産合計 | 259.4万円 | 1,295万円 |

①のように最初に100万円を投資し、年利10%で10年間、複利運用をした場合には約160万円の利益が生まれます。

対して②のように100万円を投資後、追加で毎月5万円積み立て投資した場合は、595万円もの利益が生まれる計算になります。

資産運用では投資元本が大きくなるほど同じ利回りでも資産額の増加は大きくなるため、最初に一括で投資して終わりではなく、積立投資や定期的に元本を追加するなどして、資産効率を高めるのがおすすめです。

コスト・税金・為替・インフレ率も加味して利回りを計算する

投資に掛かるコストは投資先の商品や形態によってかなり差が開きますし、また税金の計算も投資商品によって若干システムが異なります。

そのため年利10パーセントを目標にするのならば、投資予定の商品や投資先に掛かるコストや利益に掛かる税金額を予めざっと計算し、それらを差し引いた後に手元に残る利益割合で利回りを考えるのがおすすめです。

海外の市場に投資する場合、為替が円高が進むと投資商品の価値が円換算で安くなるため、利益が減る可能性があることに注意が必要です。

最後にインフレ率ですが、例えば国内のインフレ率が年2%であった場合、年利10パーセントの投資利益が出せても、実際にはインフレ率を加味して年利8%程の利益率であったと捉えなければいけません。

このように年利10パーセントを達成しても、実際にはそれよりも随分小さい利益しか手元に残らない場合がありますので、投資の際にはこれらにも十分注意を払うようにしましょう。

年利10%の運用の難易度まとめ

改めて、年利10パーセントの難易度については、「年利10パーセントはプロの手を借りれば実現可能だが、年利10%を維持する難易度は高い」というのが本記事の結論です。

年利10パーセントが期待できる商品や投資先の投資リスクはどれも高めですので、年利10%に拘り過ぎると非常にリスクの高い運用になりかねません。

安全性と持続性の高い運用を行うのであれば、年利10パーセントが狙える商品や銘柄以外にも広く分散投資を行い、リスク対策を徹底しておきましょう。

また個人で目指すのならば、無理をしすぎず、安全性と収益性のバランスを保ちながら年利5パーセント以上を目指すのもおすすめです。

以下の記事では、年利5%の難易度、年利3%の難易度についても解説していますので、興味のある方はぜひこちらも読んでみてください。