投資信託や株式などの利回りでは満足できず、プロが運用するヘッジファンドへ投資したいと考える方も多いのではないでしょうか?

そのような方には個人が投資できるヘッジファンドであるアクション合同会社を検討するとよいでしょう。

アクション合同会社は、トレイダーズインベストメント株式会社の元代表取締役である古橋弘光氏が手掛けるヘッジファンド。

2024年度は年利25.07%(運用期間2024年4月〜2025年3月)という優秀な成績を残しました。

そこで、この記事ではアクション合同会社の概要や、投資戦略や運用実績を解説していきます。

高利回りでまとまったお金の運用を検討している方はぜひご覧ください。

目次

アクションの概要

まずはアクション合同会社の概要や役員などの経歴、そして気になる運用実績について確認していきましょう。

Action合同会社の会社概要

アクション合同会社の会社の基本情報は以下のとおりです。

| 社名 | Action合同会社 |

|---|---|

| 所在地 | 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年7月 |

| 資本金 | 1000万円 |

| 代表社員 | 古橋弘光 |

| 事業内容 | ・金融商品取引に関するコンサルティング ・各種コンサルティング業務 |

| 公式サイト | https://action-goudou.co.jp/ |

Action合同会社は2023年7月に設立されたヘッジファンドです。

アクション合同会社の役員や顧問の経歴について詳しく見ていきましょう。

役員・顧問の経歴

合同会社アクションの代表社員である古橋弘光氏の経歴は以下のようになっています。

トレイダーズインベストメントで代表取締役をつとめ、その親会社であるトレイダースHDでも取締役になっています。

トレイダーズインベストメントはFXやバイナリーオプションなどのデリバティブサービスを提供している会社です。

古橋弘光氏はトレイダースグループで培ったノウハウで、合同会社アクションの運用を行なっています。

また顧問には衆議院議員を2期務めた木内孝胤氏が務めているため、役員や顧問の陣容から、非常に優秀なヘッジファンドであることが伺えます。

画像引用元:アクション合同会社公式サイト「会社情報」

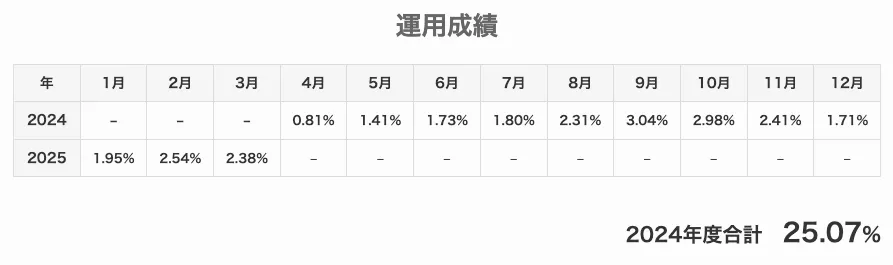

2024年の運用成績は+25.07%

アクション合同会社の2024年4月~12月までの運用成績は次のとおりです。

アクションの2024年の運用実績は+25.07%と、順調なスタートを切っていることが分かります。

ヘッジファンドが誰でも閲覧できるホームページ上に詳細な運用実績を公開しているケースは、実はそれほど多くありません。

この点、アクションは詳細な運用実績を確認できるため、この点でも信頼がおけるヘッジファンドだと判断できるでしょう。

アクションはどんなヘッジファンド?

アクションは信頼できるヘッジファンドなのでしょうか?

アクションが合同会社である理由や、投資理念や投資対象について詳しく解説していきます。

なぜ合同会社なのか

Action合同会社は合同会社という法人形態で設立されています。

合同会社は株式会社と比較して知名度がないので「怪しい」「信用できない」などと不安に感じる方も少なくありません。

しかしAction合同会社が合同会社である理由は「合同会社スキーム」という手法で運営されているためです。

合同会社スキームとは、投資家に対して合同会社の社員権を販売するという形で出資を募る方法です。

会社が集めたお金を自己資本として、会社名義で運用するという方法で、出資割合に応じた分配をおこないます。

なぜ、このような方法で運用するかと言えば、本来、ファンドを作って投資家から広くお金を集める場合、金融商品取引業の登録が必要です。

しかし金融商品取引業の登録を受けるには以下のようなさまざまな制約があります。

- 取締役会及び監査役又は委員会設置会社の株式会社である

- 純資産及び資本金が5,000万円以上

- 自己資本規制比率120%以上

一般の企業や独立したばかりのマネージャーがこれらの条件をクリアすることは困難です。

そのため、合同会社スキームという形で投資家からお金を集め、一定の運用期間終了後に会社を解散して出資者への精算を行い、次の募集時には再び合同会社を組織するという形で継続的に運用をおこなっています。

海外のヘッジファンドでは合同会社スキームが採用されているケースはよくあり、例えばタイガーグローバルマネジメント合同会社、合同会社M&Aなどの大手も合同会社スキームで運用しています。

合同会社であることには意味があり、むしろ合同会社だからこそ、個人でも投資できるヘッジファンドの運用ができていると言えるでしょう。

投資理念

アクションの投資理念は「会社経営陣との対話や株主の権利行使を通じて企業・株主価値の向上を目指します」というものです。

つまり、単にバリュー株を探して、市場の値上がり以上の利益を追求するだけでなく、成長が期待できる企業に対して投資を行い、経営に関与することによって、さらに当該企業の価値を向上させて株価上昇を目指す運用方法だということが分かります。

株主として経営に影響を及ぼせるほどの投資を行うため、多くの銘柄に分散して投資をするのではなく、いくつかの企業に数を絞って投資をおこなうことが予想されます。

この点で、他のヘッジファンドよりもより積極的な運用をおこなうことが期待できるでしょう。

投資対象は国内株式や海外債券など *追記あり

アクションが投資対象としているのは国内株式や海外債券で、ホームページには以下のように記載されています。

| 国内 | 未上場/上場株式 |

|---|---|

| 海外 | 投資ファンド、不動産、債券 |

投資理念が「会社経営陣との対話や株主の権利行使を通じて企業・株主価値の向上を目指します」というものである以上、主な投資対象は国内株式であると考えられます。

特に機関投資家が注目しないような小規模な割安株への投資を行い、少額の元手で利益の最大化を図ることを目的としています。

なお、海外の株式を直接購入することはないようです。

また、国内であれば上場前の株式にも投資を行うことがあり、上場前企業へ投資を行い上場させることによって大きな利益を狙うベンチャーキャピタルのような側面も持っています。

*追記:実際にアクションに問い合わせると資料を見せてもらえるのですが、上記以外の投資先も書かれていたのでこちらで解説します。

スチュワードシップ・コードの受け入れを表明

アクションはスチュワードシップ・コードの受け入れを表明しています。

スチュワードシップ・コードとは『「責任ある機関投資家」の諸原則』のことで、投資家の責任について以下のように定めたものです。

- スチュワードシップ・コードの原則:

機関投資家は、スチュワードシップ責任を果たすための明確な方針を策定し、これを公表すべきである。 - アクションの取り組み:

革新性の高い投資運用商品の開発、提供、そして持続的な最良の資産運用サービスをお届けすることを使命とし、日本株の運用に関しては「新産業クリエーターを目指す」ことを軸に、これからの日本の成長を支えていくような銘柄に投資を行う。この理念のもと、企業との対話を通じて企業活動の活性化、ひいては新しい日本の活性化を目指す。 - スチュワードシップ・コードの原則:

機関投資家は、スチュワードシップ責任を果たす上で管理すべき利益相反について、明確な方針を策定し、これを公表すべきである。 - アクションの取り組み:

顧客・受益者の利益を第一と考え、利益相反を適切に管理して行動する。顧客・受益者の利益の確保や利益相反防止にあたりガバナンス体制を強化するため、社内の運用部門から独立した取締役会にて、議決権行使内容の適切性についてモニタリングを行う体制を構築する。

- スチュワードシップ・コードの原則:

機関投資家は、投資先企業の持続的成長に向けてスチュワードシップ責任を適切に果たすため、当該企業の状況を的確に把握すべきである。

- アクションの取り組み:

新規上場企業をはじめ新興企業を中心に経営陣と直接対話を行う。投資先企業やその事業環境等に対する深い理解のほか、運用戦略に応じたサステナビリティの観点から、財務状態の把握にとどまらず、ガバナンスリスクを含め企業理念や経営陣の人物像に至るまで深く評価・分析し、投資判断を行う。

- スチュワードシップ・コードの原則:

機関投資家は、投資先企業との建設的な「目的を持った対話」を通じて、投資先企業と認識の共有を図るとともに、問題の改善に努めるべきである。

- アクションの取り組み:

投資先企業の経営陣との対話を通じて、中長期的な企業価値向上や企業の持続的成長に結び付くような課題の認識の共有を図る。また、資産運用を託される会社として高い倫理観を持ち、コンプライアンス重視に努めることにより、インサイダー取引規制の抵触を未然に防止する。

- スチュワードシップ・コードの原則:

機関投資家は、議決権の行使と行使結果の公表について明確な方針を持つとともに、議決権行使の方針については、単に形式的な判断基準にとどまるのではなく、投資先企業の持続的成長に資するものとなるよう工夫すべきである。

- アクションの取り組み:

「議決権行使方針」及び「議決権行使結果」についてホームページで公表する。投資先企業の全ての議案を議決権行使ガイドラインに沿って精査し、議決権を行使する。議決権の行使結果については、議決権行使状況にかかる透明性を高めるために、全投資先企業を対象に、投資先企業ごとに、個別の議案について公表する。

- スチュワードシップ・コードの原則:

機関投資家は、議決権の行使も含め、スチュワードシップ責任をどのように果たしているのかについて、原則として、顧客・受益者に対して定期的に報告を行うべきである。

- アクションの取り組み:

スチュワードシップ・コード受け入れの方針及び各原則に対する考え方を定期的に見直し、これを公表。また、議決権の行使状況も定期的に、ホームページに開示。

- スチュワードシップ・コードの原則:

機関投資家は、投資先企業の持続的成長に資するよう、投資先企業やその事業環境等に関する深い理解のほか運用戦略に応じたサステナビリティの考慮に基づき、当該企業との対話やスチュワードシップ活動に伴う判断を適切に行うための実力を備えるべきである。

- アクションの取り組み:-

非常に簡単に言えば、機関投資家は投資先企業の利益や持続性も考慮した上で投資や権利行使を行い、その責任について顧客に対して公表することを指します。

アクションはアクションはスチュワードシップ・コードを受け入れ、投資先企業と対話をして、その内容等をしっかりと公表しています。

責任ある機関投資家としての姿勢を守っているという点でもアクションは信頼できるヘッジファンドだと判断できるでしょう。

アクションの投資戦略

アクションの投資戦略には以下の3つの特徴があります。

- バリュー株に注目した成長戦略

- エンゲージメント・アクティビスト投資戦略

- ポートフォリオ投資戦略でリスク分散

3つの戦略が具体的にどのようなものなのか、詳しく解説していきます。

バリュー株に注目した成長戦略

アクションは機関投資家が注目しない割安株を探して投資をおこないます。

小規模でハイリターンを目指すため、機関投資家と競合しない小規模株へ投資を行い、少額でも大きな利益を目指すことが目的です。

なお、投資する株式を探す際にはテクニカル分析やファンダメンタル分析など専門的な手法によって隠れた割安株を探して投資をおこなっています。

エンゲージメント・アクティビスト投資戦略

エンゲージメント・アクティビスト投資戦略とは、エンゲージメント(Engagement)とは、「対話すること」「関わること」を指し、投資先と対話をおこない、企業価値が向上するような提案を行う投資戦略です。

大口株主として、投資先企業に企業価値や株価が上昇するようなさまざまな提案を積極的におこない、主体的に株価の上場に努めています。

実際にアクションのホームページにも以下のように記載されています。

「何らかの理由により、市場で低く評価されている企業には自ら積極的に変革を促し、企業価値・株式価値を高める活動を行うエンゲージメント・アクティビスト投資戦略を行い企業が持つ潜在的な価値を顕在化させます。」

引用:アクション合同会社公式サイト

アクションは単に割安株を見つけて投資するのではなく、株主としての権利を最大限行使して、さらなる株価上場の提案を行うので、より能動的に株価上昇の可能性が高まります。

通常のアクティブ運用よりもさらに高いパフォーマンスを期待できるでしょう。

ポートフォリオ投資戦略でリスク分散

アクションは日本の割安株のみに投資するだけでなく、海外ファンドや不動産や債券などへも分散投資をおこない、リスク分散も図っています。

テクニカル分析やファンダメンタル分析、リスクマネジメント、ポートフォリオ分散などを組み合わせた戦略を取引基盤にすることで、心理的要因によるリスク投資をゼロにしています。

しっかりと理論に基づいた運用を行なっているので、ローリスクハイリターンを目指した運用が可能です。

*追記:アクションに問い合わせてみたところ、株式だけでなく下記のような投資先にも分散投資していることがわかりました。

- 事業者への貸付:企業に資金を融資、元本と利息を回収して利益を得る

- ファクタリング:事業者から売掛債権を買い取り、後で元本を回収して利益を得る(手数料として安く買い取るため利益が出る)

- Web3事業:次世代インターネットに関する技術、事業への投資

どれもマイナスリスクが低く、高い利回りを実現するのに貢献している投資先ですね。詳細は書けないため、実際に問い合わせてみてください。

実際の運用内容は、四半期レポートで確認することができます。

四半期レポートはアクションに出資している投資家に、3ヶ月に1回送付されるものです。

アクションでは、面談の際に過去の四半期レポートを見せてもらえるので、どのような運用をしているのか気になる方は公式サイトから面談を申し込んでみてはいかがでしょうか。

アクションはどんな人におすすめのヘッジファンド?

アクションは高い利回りを誇りますが、誰でも気軽に投資できるものではありません。

以下のような人でなければアクションで投資をおすすめすることができないので注意してください。

- 堅実かつ高いリターンを求める人

- 投資資金が500万円以上ある人

- 代表者の顔や経歴など透明性の高さを求める人

アクションで投資をすることに向いている3つのパターンを詳しく解説していきます。

堅実かつ高いリターンを求める人

アクションは高いリターンを求めながらも堅実な運用をしたい方におすすめです。

アクションはエンゲージメント・アクティビスト投資戦略によって、通常のアクティブ投資よりも積極的に利益獲得に動きます。

その一方で、テクニカル分析やファンダメンタル分析、リスクマネジメント、ポートフォリオ分散など、リスク分散もかなり徹底しておこなっています。

結果として、リスクを最小限に抑えながらも、利益の最大化を追求することが可能です。

堅実な投資をおこないながらもハイリターンを目指すという対局の投資を希望する方にアクションはおすすめです。

投資資金が500万円以上ある人

アクションは投資金額が500万円以上ある人におすすめです。

アクションの最低投資額は500万円から。

ヘッジファンドは基本的に超高額な出資金が必要になりますが、アクションは500万円から出資が可能。

5年〜10年は使う予定のないお金が500万円以上ある方にはアクションへお金を預けることで、資産を大きく増やせるかもしれません。

代表者の顔や経歴など透明性の高さを求める人

アクションは代表者の顔や経歴などに透明性の高さを求める人にもおすすめです。

ヘッジファンドは簡単なホームページを作成しているだけで、あとは面談によって詳細な説明があるというケースがほとんどです。

そのため、ホームページで確認できるのは代表者の氏名のみで、顔もファンドマネージャーの氏名も確認できないケースがよくあります。

アクションは代表社員や顧問の顔、氏名、キャリアが全て確認できます。

そして代表者は証券会社の代償取締役を勤めたことがあるほど、金融に精通した人物であり、顧問は元衆議委員議員が就任しています。

代表者の顔も分からないことが多いヘッジファンド業界において、アクションは代表者をはじめとした役員に情報がかなり多く明記されています。

誰が運用するのか分からないとヘッジファンドに不安を感じている方も、アクションであれば、安心して大切なお金を預けられるでしょう。

アクションに出資する前の注意点

高利回りでリスク管理もしっかりと行なっているヘッジファンドであるアクションですが、以下の4点には注意が必要です。

- 最低投資額は500万円以上

- 元本保証ではない

- すぐに解約できない

投資信託のように、余裕資金を気軽に投資して、必要になったらすぐに換金することはできません。

アクションで投資をする前に注意点についてもしっかりと理解しておきましょう。

最低投資額は500万円以上

アクションのようなヘッジファンドは最低投資額が500万~1,000万円以上と決められているのが一般的です。

そのため、余裕資金が500万円以上ないとアクションで投資はできないと理解しておきましょう。

また、アクションは5年〜10年程度の中長期のスパンで投資をして資産を増やすべきヘッジファンドです。

手元に500万円程度の預金があったとしても、数年以内に使用する予定があるのであれば、アクションで中長期運用をおこなうことには不向きです。

相続や退職金が入金になり「当面使用する予定がない」というお金が500万円以上ある場合でないと、アクションで安定的に運用することは難しいと理解しておきましょう。

元本保証ではない

アクションは株式やファンドなどのリスク商品へ投資を行うので元本保証ではありません。

実際に運用実績を見ても2024年はプラスになっていますが、今後もプラスが続く保証はありませんし、月次で見るとマイナスになる月も発生するでしょう。

また、いくら投資した企業が順調に成長していたとしても、リーマンショックのときのように、市場全体が大きく下落するようなケースでは投資元本がマイナスになってしまう可能性もあります。

アクションのようなヘッジファンドはリスク資産となりますので、100%元本割れしない保証はどこにもありません。

投資元本が毀損するリスクも考慮して、最悪元本割れしても生活に支障がない余裕資金を投資に回すようにしてください。

すぐに解約できない

アクションのようなヘッジファンドはすぐに解約できません。

出資してから1年間は解約できない、いわゆるヘッジファンドの「ロックアップ期間」になっています。

ロックアップ期間はアクションだけが定めているのものではありません。

ヘッジファンドは、解約に対して一定の制限を設けなければポートフォリオを維持することが困難になり、ファンド全体の運用実績に大きく影響してしまうので、解約時期が制限されています。

また、解約後も株式売却などに時間がかかるので、出金には解約月から2ヶ月〜3ヶ月程度かかる場合もあります。

投資信託のようにお金が必要になったらすぐに解約して換金できないので、すぐに使用する可能性のあるお金を投資しないよう注意してください。

アクション合同会社に関してよくある質問

アクション合同会社についてよくある質問をご紹介していきます。

疑問点を解消した上で投資をおこないましょう。

アクションはポンジスキームなどの詐欺ではない?

アクションはポンジスキームなどの詐欺ではありません。

ポンジスキームとは、高配当を謳ってお金を集めて実際には運用を行わず、出資したお金から配当金を支払って信用を獲得し、さらにお金を集める詐欺です。

アメリカで天才詐欺師と言われたチャールズ・ポンジがその名の由来となっています。

アクションは投資した元本の払い戻しをしっかりと行なっていますし、ホームページには運用実績を公開しています。

そのため、ポンジスキームのようなお金を騙し取ることが目的ではないので安心してお金を預けられます。

アクションの評判は?

アクションはネット上にはほとんど口コミが存在しません。

そのため「良い評判が多い」ということはできません。

しかし、詐欺やトラブルがあるのであれば今の時代、必ずネットには何かの書き込みがあるはずです。

アクションにはそのようなネガティブなど口コミは存在しないので、大きなトラブルの事例は過去に存在しないと判断してよいでしょう。

また、代表者も執行役員も顧問も顔を出して経歴も明記されているので、この点でも安心して投資できるヘッジファンドだと言えます。

アクションはいくらから購入できますか?

アクションは500万円から購入できます。

500万円未満については要相談となるようですが、基本的には500万円以上ないとアクションで投資をおこなうことは難しいものと考えておいた方がよいでしょう。

余裕資金が500万円以上ある場合のみ、アクションで投資をおこなうことを検討してください。

まとめ:まずはアクションに面談を申し込もう

アクションは一見の個人でも投資できるヘッジファンドです。

金融商品取引業の登録は行なっていませんが、合同会社スキームによって出資者を募っています。

投資内容は主に割安株に投資を行い、ただ値上がりを期待するだけでなく、エンゲージメント・アクティビスト投資戦略によって株主としての地位を最大限活用して、企業価値の株価の最大化を能動的に行なっている点が大きな特徴です。

代表者は証券会社の代表取締役を務めた人物であり、顧問には元衆議院議員が就いているため、信頼できる会社であると判断できるでしょう。

ホームページには詳細な説明がないので、実際に詳しい話を聞きたい方や申し込みをしたい方はアクションと面談をする必要があります。

まずはアクションのホームページから面談の申し込みをしてみましょう。