退職金を受け取った・もしくはもうすぐ受け取る方の中には、退職金の預け先をどうするか迷う方が多いと思います。

50代の男女へのアンケート回答を見ると、退職金の使い道は「銀行の預貯金」が男女ともに半分を占めています。

(引用:閑中忙あり|野村証券)

(引用:閑中忙あり|野村証券) (引用:閑中忙あり|野村証券)

(引用:閑中忙あり|野村証券)では、人生の先輩方がこれまでやってきた通り、退職金の預け先は銀行の預貯金が最適なのでしょうか?

筆者はずばり、資産運用を始めるべきだと考えています。

「老後2000万円問題」等が話題になったように、リタイア後の生活には多額の金額が必要。

しかし2000万円という大金をコツコツ貯金できる方は少なく、退職金を含めても老後の資金が足らないケースは非常に多いのです。

リタイア後の安定した生活を守るためには、少しでも早く資産形成を目指すことが重要といえますね。

ただ、「既にリタイアしてしまった自分は手遅れかも…」と悲観することはありません。

資産運用には長期でコツコツ積み立てる方法だけでなく、年間10%の利回りも目指せるヘッジファンドなどの方法もあります。

資産量や生活状況、家族の人数などによって最適な資産運用の方法が異なりますので、自分に合った運用方法を探してみましょう。

本記事では退職金の運用に関する以下の項目を詳しく解説しますので、退職金の預け先を迷っている方は是非参考にしてください!

ちなみに、1000万円以上の退職金・資産を運用する場合、投資元本が高額なだけに万全を期して安全に運用していくことが重要。

そこで500~1000万円以上の資金がある場合には、プロに運用をお任せできるヘッジファンドでの投資が一番おすすめです。

運用は投資能力に長けたファンドマネージャーが行ってくれるため、運用の手間がかからない上に、リスクヘッジを行いながら利回り10%以上と高い利益を期待できます。

「高額の資産を安全に運用したい」「出来る限り高い利回りを狙いたい」という方は、ヘッジファンドの利用も検討してみてくださいね。

退職金の預け先・資産運用ランキングBEST7

こちらが退職金を受け取ったら始めたい、資産運用先ランキングベスト7です。

期待できる年利やメリット・デメリット、どんな人に向いているかもあわせてご紹介していますので、ぜひご自身に合った運用先を確認してみてください。

1位:ヘッジファンド|プロによるリスクヘッジ+高利回り

退職金の預け先・資産運用ランキング1位はヘッジファンドです。

| 概要 | 投資家からの出資を受けて、投資活動を代行する運用のプロ。 ファンドマネージャーによって様々な手法を用いて運用をすることで、出資金の最大化を図る。 |

|---|---|

| 期待年利 | 10%~ |

| メリット |

|

| デメリット |

|

アメリカを中心に発展してきたヘッジファンドですが、最近では日本でも個人の資産運用先として人気が高まっています。

ヘッジファンドが関心を集めるのは、期待できる運用利回りが10%以上と資産運用効率が高いため。

ヘッジファンドは臨機応変な運用手法が特徴的で、他の預け先よりも高利回りを狙いやすいため、年間の利益を少しでも多くしたい方には最適な預け先と言えますね。

なお、利回りの高さから「リスクが高いのでは?」と懸念されることもありますが、ヘッジファンドでは運用のプロであるファンドマネージャーがリスクヘッジの戦略も練っています。

投資に慣れていない方が自分で運用するよりも、遥かに安全な資産運用が可能です。

なお、ヘッジファンドにも様々な会社があり、運用成績が低いものや、中には詐欺まがいの会社も存在します。

そこで、初めてヘッジファンドを利用する方には、筆者も投資経験のある「ハイクアインターナショナル」がオススメです。

| 公式サイト | ハイクアインターナショナル公式サイト |

|---|---|

| 運用開始 | 2023年 |

| 投資対象 | ベトナム企業 |

| 年間利回り | 年間利回り12% |

| 対象 | 個人・法人 |

| 最低投資額 | 500万円 |

| 買い方 | 会社に問い合わせる |

| おすすめ ポイント |

・資料請求のみも可能 ・事業融資のため堅実なリターンが期待できる ・年間利回り12%の安定したリターン ・6年で約2倍の資産形成が可能 ・投資先はメディアにも取り上げられる有名企業 ・代表や投資先企業の透明性が高 |

| 注意点 | 特になし |

ハイクアインターナショナルは2023年設立の新しいヘッジファンドです。

- 投資家はハイクアインターナショナルへ出資

- ハイクアインターナショナルはサクコ社へ事業融資を実施

- サクコ社は貸付金利息をハイクアインターナショナルへ支払う

- その一部がリターンとして投資家へ配当される

ベトナムの関連企業「SAKUKO VIETNAM(サクコ社)」への事業融資が運用手法となっており、年間12%(固定)のリターンを期待することができます。

ちなみに2011年にベトナムに設立されたサクコ社は、ホテル、日本製品専門店、スイーツ店などを展開中の有名企業で、2025年にはベトナムUPCoM市場への上場も予定しています。

ハイクアインターナショナルの最低投資額は500万円からと一般的なヘッジファンドより低額からの投資が可能ですので、退職金での運用は十分に可能です。

「リスクを抑えつつ利益を狙いたい」「信頼できるプロに投資を任せたい」という方は、まずは無料の資料請求・運用の相談を申し込みましょう。

以下の記事では他のヘッジファンドについても詳しくまとめていますので、比較検討したい方はぜひご覧ください。

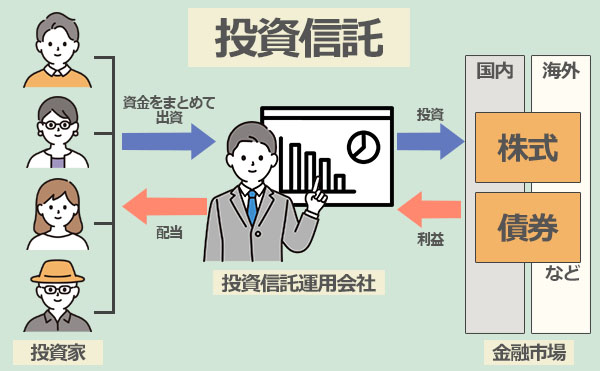

2位:投資信託|多くの商品にプロが分散投資

ランキング第2位は、投資信託です。

| 概要 | 投資家から集めたお金を資金として、専門家が国内外問わず、債券や株式、不動産などに分散させて投資・運用を行い、得た成果を投資に分配する方法。 |

|---|---|

| 期待年利 | 3~4% |

| メリット |

|

| デメリット |

|

投資初心者の場合、個人でリスクを分散しながら利益を出していくのは容易ではありませんが、投資信託を利用すれば、証券会社で信託商品を購入するだけで、その後はプロが運用をしてくれます。

期待年利は普通預金・定期預金・債券に比べると高く、とても魅力的。

しかし、投資信託では運用成績の良し悪しに関わらず固定の手数料が発生します。

つまり、運営側にとっては利益がマイナスであろうがプラスであろうが、規則的に儲けがあるということです。

投資信託を利用する場合、手数料が引かれても手元に利益が残るだけのリターンを出している運用先を見極める必要があります。

投資信託の手数料は主に以下の3つがあります。

※スクロールできます

| 名目 | 購入手数料 | 信託報酬 | 信託財産留保額 |

|---|---|---|---|

| タイミング | 購入時 | 運用中 | 解約時 |

| 目安 | 申し込み価格 の1~3% |

純総資産額の 年率0.5~2% |

解約時の時価 (基準価額)の 0.1~1% |

一方で、1位としてご紹介したヘッジファンドは成功報酬が主な手数料なので、投資家の利益がヘッジファンド会社の利益に繋がります。

つまり、運用失敗時に手数料を引かれないだけでなく、利益をとことん追求した運用になるため、より大きな利益を求める方にはヘッジファンドの方があっているかもしれませんね。

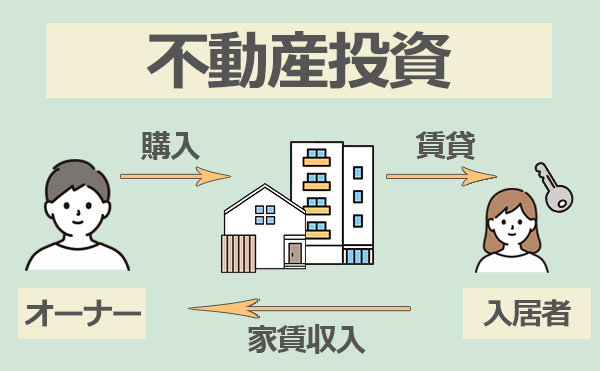

3位:不動産投資|将来的に不労所得を目指す

ランキング第3位の不動産投資は、将来的に不労所得を得られる可能性があるとして、とても注目されており、20代や30代で始める方も増えています。

| 概要 | 不動産物件を購入し、第三者に貸し出して家賃収入を得たり、売却益として収入を得る投資方法。 |

|---|---|

| 期待年利 | 4~5% |

| メリット |

|

| デメリット |

|

不動産投資は主に「ワンルームマンション投資」と「一棟買い投資」の二種類に分けられます。

資本金が多い場合、一棟買い投資ができるため多くの家賃を得る事ができ、更なる利回りを期待できるでしょう。

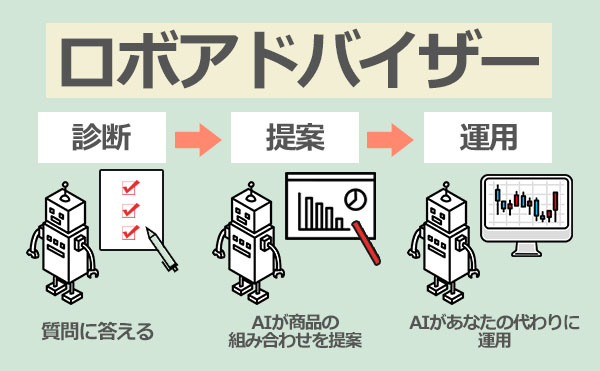

4位:ロボアドバイザー|AIが客観的な視点でアドバイス

ランキング第4位は人工知能(AI)のシステムを活用した最近人気のロボアドバイザー投資です。

| 概要 | 人工知能(AI)のシステムを活用し、適切なアドバイスを受けながら取引できるため、資産運用にかかる時間や手間の削減につながる。少額からの投資が可能で、客観的な視点で取引内容を監視することができる。 |

|---|---|

| 期待年利 | 1~10% |

| メリット |

|

| デメリット |

|

ロボアドバイザー投資では、ウェブ上で年齢などの簡単な質問に答えるだけで人工知能(以下、AI)が投資者にピッタリの投資方法を提案・運用してくれます。

投資者は自分のタイミングで運用状況をウェブ上で確認して解約の時期を見極めるだけなので、投資の手間がかからないのはメリットです。

しかし、投資経験を積めない点や手数料がやや高めに設定されている点はデメリットと言えるでしょう。

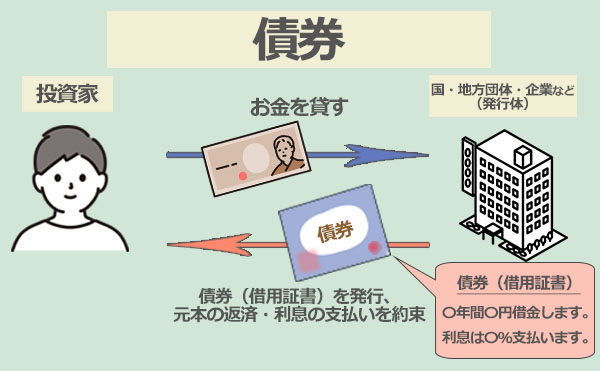

5位:債券|低リスクで利益を狙う

ランキング5位は債券です。

債券は大きく分けて2種類あり、国が発行する「国債」と「社債」があります。

| 国債 | 社債 | |

|---|---|---|

| 概要 | 主に国や企業などの発行体が、投資家から資金を仮入れるために発行する有価証券。 お金を貸した証明となる、いわば借用証書で、国にお金を貸す「国債」と企業にお金を貸す「社債」があり、発行体に対してお金を貸す代わりに利子をもらうという方法。 |

|

| 期待年利 | 0.05% | 0.3% |

| メリット |

|

|

| デメリット |

|

|

国債は定期預金に比べて金利が高く、国による元本保証があって安心できる運用先です。

一方、社債は国債よりも金利が高い代わりに債務不履行になる可能性もあり、元本の払い戻しや利息の支払いが滞ってしまうことや、最悪の場合、倒産して元本を丸々失ってしまうこともあるので注意が必要。

債券への投資は少ない利益ではあるものの、低リスクで利益が受け取れるので、安心できる投資先として魅力的です。(ローリスク・ローリターン)

しかし、ローリスク・ローリターンの金融商品だと利益が思うように伸びず、インフレに負けてしまう可能性も。

インフレに負けない資産を作るために、積極的な資産運用を求める人には、ランキング上位の運用手法であるヘッジファンドなどの方が適しているかもしれません。

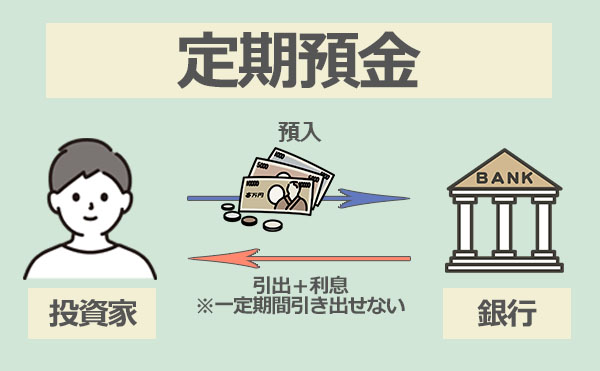

6位:定期預金|普通預金より高い利益が期待できる

ランキング第6位は、定期預金です。

ここでは、退職金専用の定期預金を見ていきます。

| 退職金専用の定期預金 | |

|---|---|

| 概要 | はじめに預け入れ期間を決めて利用する預金口座。 満期日まで基本的に引き出しができないが、普通預金に比べて金利が高いのが特徴。 退職金専用の定期預金の場合は、退職金の受け取りから一定の期間内に預けることが条件となっていることがほとんど。 |

| 期待年利 | 0.3~1.5% |

| メリット |

|

| デメリット |

|

退職金の預け先として、普通預金の次にスタンダードな預け先でもある定期預金。

預け入れ期間が決まってはいるものの、元本保証があり、普通預金に預けるよりも年利が高いのが特徴的です。

定期預金への預け入れは債券と同様、少ない利益ではあるものの、低リスクで利益が受け取れるので、安心できる投資先として魅力的。(ローリスク・ローリターン)

しかし、やはりローリスク・ローリターンの金融商品ではインフレに負けてしまう可能性が高いため、資産をしっかり育てたい方はランキング上位のヘッジファンドへの投資をおすすめします。

また現在、2016年に日本銀行がマイナス金利政策を導入した影響で多くの銀行が金利の引き下げを余儀なくされ、退職金専用の定期預金の取り扱いを中止する(あるいは金利を大幅に引き下げる)金融機関が現れはじめています。

退職金の定期預金の利用を検討している方は、早めに預け入れをした方が良いかもしれないですね。

7位:金|「安全資産」として資産の防衛を図る

最後は金投資です。

| 概要 | 金投資とは、金を金融資産として保有し、購入時と売却時の差分を利益として得る投資のこと。 |

|---|---|

| 期待年利 | ―% |

| メリット |

|

| デメリット |

|

金は希少性が高く、相場も安定しているので、従来からある投資対象のひとつです。

適切な価格で売買はできますが、金が利益を生むわけではなく、正確な意味では「資産」とは呼べません。

しかし、金はインフレ率にも負けず、長い歴史を通して勇逸価値が落ちないとされているので、何らかの社会情勢の変化により経済が停滞しているときに「安全資産」として金の価値が上昇します。

分散投資の一部に組み入れておくと、安全資産として価値が上昇することが多く、資産の防衛につながります。

ただし、景気が上向く局面では金の資産価値はほとんど上がらないので、これから資産を増やそうと考えている人には向かない商品だと覚えておきましょう。

その他ハイリスクな投機商品|株式・FX・仮想通貨

あまりおすすめはしませんが、かなり高い金利が狙えるハイリスクな投機商品も簡単にお伝えしておきます。

| 株式投資 | 企業が事業資金を集める方法の1つとして発行された「株式」を投資家が購入し、株式の売買や投資先企業からの配当金によって利益を得る方法。まとまったリターンを狙いにいけるが、投資知識が豊富な方でないと難しい。 |

|---|---|

| FX | 外国の通貨を購入し、為替相場の変動によって売買差益を得る方法。 レバレッジという仕組みを活用すれば、少額から高い利益を期待することができるが、かなりのリスクもついてくるのでギャンブル的な要素が高い。 |

| 仮想通貨 | 紙幣や硬貨のような現物はなく、電子データでのみで取引される実体のない通貨のこと。 短時間での大きな価格変動も珍しくなく、ハイリスク・ハイリターンな商品でギャンブル的な要素がかなり高いのが特徴。 |

以上の3つは短期間で高い利益を狙うギャンブル的な要素がかなり強い商品となっておりますので、あくまでも参考程度にとどめておいてください。

【番外編】普通預金|お財布がわりに使える預金

退職金の預け先・資産運用先のランキングには入りませんが、普通預金についても触れておきます。

| 概要 | 自由に預け入れ、引き出しができる預金口座。 公共料金や家賃などの自動支払い、給与や年金などの自動受け取りができる。 |

|---|---|

| 期待年利 | 0.001%(3大メガバンクとゆうちょ銀行)~0.20%(ネット銀行) |

| メリット |

|

| デメリット |

|

※3大メガバンク・・・「三菱東京UFJ銀行」「三井住友銀行」「みずほ銀行」の3銀行のこと。

預金保険機構によって銀行破たんなどによるリスクから公的に保護されている(ただし1,000万円まで)ため、安全性が高い銀行預金。

必要なときにお金をいつでも引き出し・預け入れができるのも安心できる要素のひとつです。

しかし、日本銀行の「ゼロ金利政策」の影響で期待年利は現在も0.001%~0.02%と、どちらも1%にも満たないことがわかります。

利益率の低いため、インフレが続いた場合は老後に十分な資産が残らない可能性も高いのです。

退職金を受け取ったら資産運用を始めるべき理由

退職金を受け取ったら、なぜ銀行の預貯金に預けるのではなく、資産運用を始めるべきなのでしょうか。

それには以下の理由が挙げられます。

- 銀行の普通預金では利回りを期待できない

- 銀行の普通預金ではインフレの影響を受けるリスクがある

- 老後は2000万円以上の資産が必要になる可能性がある

それぞれ詳しく見ていきましょう。

銀行の預貯金では利回りを期待できない

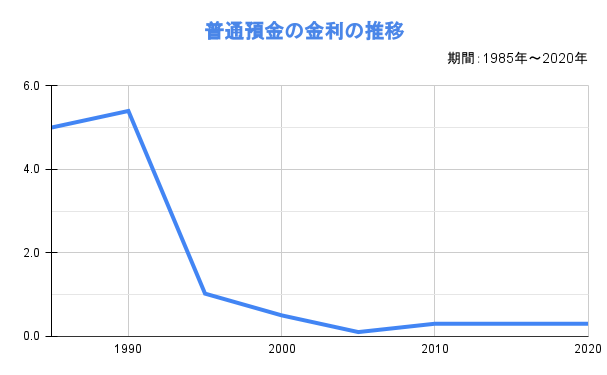

銀行の普通預金の金利が5%を超えていたバブル時代。銀行や郵便局にただ「預けているだけ」で資産が増えていきました。

しかしバブル経済が崩壊後、日本銀行は「ゼロ金利政策」を敢行し、現在までつづく超低金利時代に突入。

バブル時代に5%もあった金利は、現在もっとも高い金利でも0.2%程度にも落ち込みました。

(引用:日本銀行)

(引用:日本銀行)例として、1000万円を1年間普通預金に預けた場合で比較しましょう。

1985年には50万円もの利息を受け取れていたのが、現在では良くても2万円しか受け取れないということになるのです。

| 年 | 1985年 | 2023年 |

|---|---|---|

| 銀行金利 | 5% | 0.2% |

| 1年後の利子 | 500,000円 | 20,000円 |

| 総額 | 150万円 | 102万円 |

更に、銀行の普通預金にお金を預けた場合、お金が増えないどころかインフレの影響で資産が減ってしまう可能性もあります。

銀行の預貯金ではインフレの影響を受けるリスクがある

日本銀行は年間の目標物価上昇率を2%に設定しています。

物価上昇がつづく昨今、銀行の普通預金ではインフレの影響を受ける可能性があります。

インフレ(インフレーション)/デフレ(デフレーション)とはインフレとは、モノの価値が上がることで相対的にお金の価値より下がることを指し、対してデフレとは、物価が下がることで相対的にお金の価値が上がる状態のことを言います。

例えば物価が上がり、元々は100円で買えたリンゴが200円になってしまう状態がインフレです。反対に100円で買っていたリンゴが50円で買える状態がデフレということになります。

デフレの時代にはお金の価値が上がっているので、「現金は最強の投資対象」などと言われてきましたが、インフレ時代ではまったく逆の状態になります。

インフレがつづく昨今ですが、2023年の8月のインフレ率は3%を超えている状況です。

(引用:日本経済新聞)

(引用:日本経済新聞)インフレが進んでいる場合、普通預金だけで資産を管理している人は、金利からインフレ率を引いた分だけ資産価値を失うということになります。

2023年〜2024年は物価の上昇率は約2~3%に鈍るとの予測がされていますが、日銀の物価目標2%であり、今後もそれを達成するための経済政策を続けていくのです。

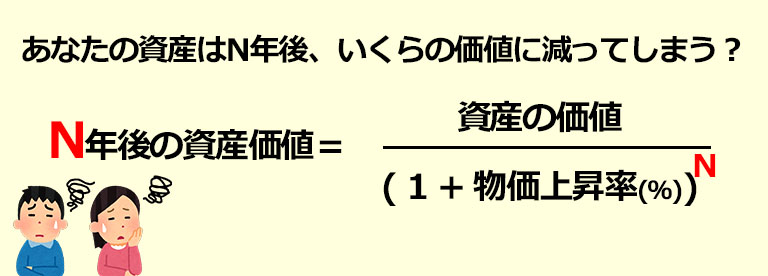

そこで、仮にこの先10年間の物価上昇率が2%だったと仮定し、資産が1000万円あった場合、この資産が10年後にはいくらに減ってしまうのかを以下の計算式に当てはめて計算しました。

すると1000万円の実質価値は820万円にも下がることになり、180万円は使ってもいないのに自然と価値が失われてしまうことがわかりました。

約180万円を失わないためには10年間2%の金利を維持する必要がありますが、現時点で銀行の普通預金の金利は良くても0.2%ですから、これを補うことができません。

せっかく何十年も働いて受け取った退職金がインフレの影響を受けて減ってしまうと大変勿体ないので、利回り率がより高い資産運用をする必要があるということなのです。

より安全かつ高利回りの運用を目指すならヘッジファンドがおすすめです。

ヘッジファンドは、外銀や海外証券会社の運用部門出身のプロが資産の管理・運用を代行してくれるもの。

自分で投資をするよりはるかに安全でありながら、年利10%も狙えます。

下記の記事では、日本国内で投資できるヘッジファンドのランキングを紹介しているので、参考にしてみてください。

老後の資産が不足する可能性がある

2019年金融庁から発表された、いわゆる「老後2000万円問題」は、皆さんもきっと記憶に新しいはず。

「老後2000万円問題」とは

2019年に金融庁の金融審議会「市場ワーキング・グループ」の報告書に掲載された試算の報告。

収入と支出の差である不足額約5万円が毎月発生する場合には、20年で約 1,300万円、30年で約2,000万円の取崩しが必要になる。

引用:金融審議会|市場ワーキング・グループ報告書

簡単に説明すると、高齢夫婦無職世帯の生活費は、1ヵ月あたり約26.3万円がかかると言われています。対して年金年収は20.9万円なので、1ヵ月あたり約5万円の不足が生じることに。

つまり、老後が20年だった場合は約1,300万円、30年だった場合は約2,000万円もの赤字がでるという試算が報告されました。

1300万円~2000万円もの不足金を公的年金以外で補っていく必要があるといった金融庁からの発表は、いわゆる「老後2000万円問題」として話題を集めました。

この試算報告が発表されて4年が過ぎた現在、止まらない物価高騰の影響で不足金は当時の2000万円をゆうに超えるとの指摘も。

経済評論家の加谷珪一氏の試算によると、当時の年金収入が続くと仮定して現在の物価高をあてはめた場合、老後30年で約2400万円もの資金が必要になることがわかったのです。

支出:27万5381円ー収入:20万9198円=差額:6万6183円

差額:6万6183円×30年=不足:2382万5,880円

今後も物価高騰の長期化が懸念されていることに加えて、少子高齢化による年金の引き下げなど、物価に対して収入が少なくなっていく可能性も考えられます。

また、老後に旅行や趣味などの時間を楽しみたいなど、このモデルケースより支出が増えることも視野に入れると、老後資金は2,500万円よりも多くの資金が必要になることがイメージできるのではないでしょうか。

資産運用を始めるメリットとは?

では、資産運用をするメリットは何なのかも見ていきます。

資産運用をするメリット

- インフレ率の上昇から資産を守れる

→インフレ率より高い利回りで運用することで資産を守ることができます。

- 将来のための資産形成ができる

→資産運用をすることで手持ちの資産を効率的に増やすことができます。

- 複利効果でお金を増やすことができる

→複利運用をすることで更なる利益を期待できます。

資産運用先ランキングでもご紹介したとおり、資産運用では銀行の普通預金よりも高い金利を期待できます。

それ故に将来のための資産形成をしやすいというメリットがあるのです。

また、複利運用をすることで、更なる恩恵を受けることも期待できます。

結論:退職金を受け取ったら資産運用を始めるべき

ここまでの解説から結論として、「退職金を受け取ったら資産運用をするべきだ」ということがお分かりいただけたはずです。

銀行預貯金に預けるだけの場合…

- 銀行の普通預金では利回りを期待できない

- 銀行の普通預金ではインフレの影響を受けるリスクがある

- 老後は2,000万円以上の資産が必要になる可能性がある

そのため、退職金を受け取ったら資産運用をするべきである。

老後に向けて安定した生活を送るためにも、可能な限り資産を増やしておきたいですね。

知っておきたい!退職金の運用を成功させるコツ

この章では、退職金の運用を成功させるための投資の基礎知識をご紹介します。

- 余裕資金で投資する

- リスクとリターン(利益)の関係を知っておく

- 長期・積立・分散投資をする

- 複利運用の効果を知っておく

余裕資金で投資する

投資を行う際は、近い道の決まってない「余裕資金」で投資を運用することが推奨されています。

「余裕資金」とは

余裕資金とは、生活費、生活防衛費を差し引いた残りの資金のこと。

自分の余裕資金を確認せずに投資を行うことは非常に危険です。

ご自身の資産から、日常的に生活で使う資金・万が一に備えておく資金を引き、余裕金がいくら残るかを把握したうえで投資を始めましょう。

リスクとリターン(利益)の関係を知っておく

投資を始める際には、リスクとリターン(利益)の関係についても知っておく必要があります。

リスクとリターンの関係

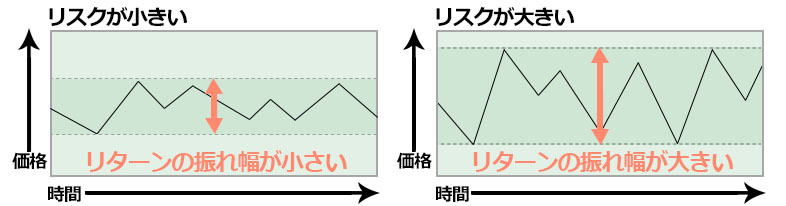

投資の世界でリターンとは、「資産運用を行うことで得られる収益」のことです。

一方、リスクとは、「リターンが不確実である(予測できない)こと」を指します。

不確実の度合い(振れ幅)が大きいことを「リスクが大きい」、小さいことを「リスクが小さい」と言い、「ハイリスク・ハイリターン」=「大きな収益が得られるかもしれないし、大きな損失が出るかもしれない」という意味になります。

リスクとリターンは比例する

リスクを抑えようとするとリターンは低下し、高いリターンを得ようとするとリスクも高まります。

したがって、ローリスク・ハイリターン(リスクが低く、リターンが高い)商品は存在しません。

ローリスク・ハイリターンを謳った金融商品は、投資詐欺を疑いましょう。

そうはいっても、低リスクな商品で投資をし続けても、いつまでたっても資産は大きくなりません。

資産を大きくするためには、リスクを減らす対策をし、ある程度は許容していく姿勢も大切なのです。

ではリスクを減らす対策とはどういったものがあるのでしょうか。

次で見ていきましょう。

長期・積立・分散投資の重要性

リスクを減らすための対策は、投資の三大原則「長期・積立・分散投資」にあります。

詳しく見ていきましょう。

長期投資とは

長期投資とは、その名の通り、長い時間をかけて金融商品を保有し続け、じっくりと資産形成する方法です。

長く保有すれば、リスクとリターンの振れ幅が小さくなり、安定した収入を得る事が期待できます。

例えば、一時的に資産価値が上昇または下落したとしても、時間をかけて元の価格に戻るケースがよく見られるのです。

TOPIXや証券会社の過去のデータを見ると、金融資産は保有期間が長いほどリスク・リターンの幅が小さく、短期投資は大きいことがわかっています。

そのため、短期的にリターンを得ようとするFXや株式投資、仮想通貨のような金融商品はリスクも高く、あまりおすすめができないという訳なのです。

積立投資とは

積立投資とは、自分で決めたタイミング・金額で定期的に金融商品を購入する投資方法です。

積立投資には、定量購入する方法と、定額購入する方法があります。

| 定量購入 | 例)ある株式を毎月100「株」ずつ購入する方法 |

|---|---|

| 定額購入 | 例)ある投資信託を毎日100「円分」ずつ購入する方法 |

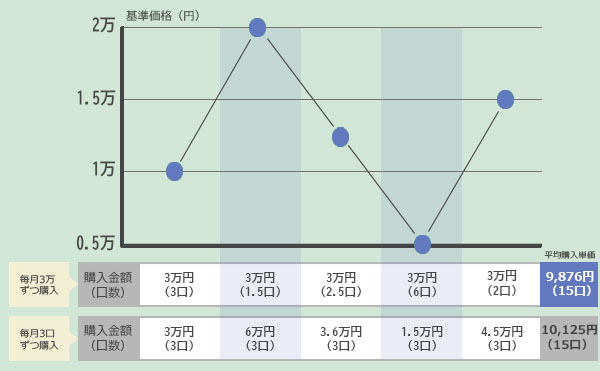

特に、定額で購入する方法は「ドル・コスト平均法」といって、「長期・積立・分散投資」を実施するうえで大きな役割をします。

では、定額で購入する「ドル・コスト平均法」の例を見ていきましょう。

定額購入では、購入金額を一定に保つことで価格が下がった時には多くの数量を購入し、価格が上がった時には少ない数量を購入することができます。

結果、長期投資する場合、定量購入した時に比べ、定額購入した時の方が平均購入単価を下げることができるのです。

分散投資とは

分散投資とは、投資先や購入する時期を分散させることで、価格の変動を抑え、安定した利益を狙う投資方法です。

資産(銘柄)の分散

投資商品には様々な銘柄がありますが、それぞれが常に同じ値動きをするわけではありません。

例えば、一般的に株式と債券とでは、経済の動向に応じて異なる値動きをする事が多いと言われています。

こうした値動きの違いに着目して、異なる値動きをする資産や銘柄を組み合わせてリスクの軽減を図ることを、「資産(銘柄)の分散」といいます。

国・地域の分散

分散投資を実践するうえで、投資先地域の分散も重要です。

投資する対象が存在する国の中には、災害や紛争、政治的要因などによりその地域の金融市場が落ち込む国もあれば、反対に景気がいい国も存在します。

こうした投資対象地域の性質による値動きの違いに着目して、異なる状況にある地域の銘柄や通貨を組み合わてリスクの軽減を図ることを、「国・地域の分散」といいます。

時間(時期)の分散

「資産(銘柄)の分散」や「地域の分散」で見てきたとおり、個々の資産や銘柄はその性質に応じて様々な値動きをします。

そこで、長い目で見て一回あたりの投資価格を平均化させていくために、「ドル・コスト平均法」を活用して「時間(時期)の分散」を図ります。

金融商品を定期的に・継続して・一定の金額で購入していく「ドル・コスト平均法」を活用することで、結果として一定の口数を購入していくよりも平均買付価額を低く抑える効果が見込めることが可能です。

長期投資・積立投資・分散投資をすることで、リスクの分散を最大限発揮することがお分かりいただけたでしょうか。

複利運用の効果を知っておく

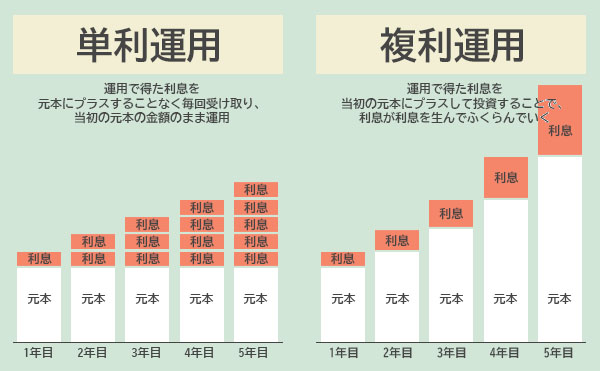

複利運用とは、複利の運用で得た利息を当初の元本にプラスして投資することで、利息が利息を生んでふくらんでいく効果のことを指します。

例えば元本が1000万円、利回り10%で10年間複利運用をしたと仮定します。

最初の1年目は1,000万円に対して10%の利息がつきますが、2年目には利息を含んだ1,100万に対して10%、3年目には1,210万円に対して10%・・・と、元本自体が大きくなるため、利益もその分ふくらんでいくというわけです。

ちなみに、運用で得た利息を元本にプラスすることなく毎回受け取り、当初の元本の金額のまま運用する方法もあり、これを「単利運用」と言います。

これをふまえて複利運用と単利運用による10年後の金額を比較をすると、

1000万円を利回り10%で10年間

→単利で運用した場合:10年後には2,000万円(元本1,000万円+利息1,000万円)

→複利で運用した場合:10年後には2,600万円(元本1,000万円+利息1,600万円)

と、約600万円もの差が生まれるのです。

このように、投資運用をする際は単利運用をするよりも、複利運用にする方がより高い恩恵を受けられることがわかりました。

退職金を運用する場合は、なるべく資産を増やしたいのであれば複利、毎年配当などの収益を受け取りたいなら単利で運用すると良いでしょう。

まとめ

本記事では、以下について詳しく解説しました。

- 退職金を受け取ったら資産運用を始めるべき理由

- 退職金の預け先・資産運用ランキングBEST7

- 退職金運用で失敗しないコツ

管理人の私としては、退職金はヘッジファンドに預けるのがおすすめです。

改めて理由を説明すると以下の通り。

- プロに運用を任せられるため

- 年利10%以上が期待できるため

- 時間と効率を考慮した結果

もし初心者が退職金を自分で運用したとすると、失敗が非常に怖いです。

退職金は老後の大切な資金のため、初心者が大胆に運用するのはおすすめしません。

ヘッジファンドは利益追求の運用もリスクヘッジもプロに任せられ、年利は10%以上が期待できます。

また、失礼な物言いかもしれませんが、退職金をもらっているということは残りの人生は今まで生きてきた時間よりも短いはず。

退職金の運用は短い時間で結果を出さなければ意味がありません。

そのため、10年程度でしっかり結果が出るヘッジファンドが退職金の運用におすすめなのです。