貯蓄が5000万円を達成した方の中には、

「貯蓄5000万円以上世帯の比率はどのくらいなんだろう?」

「5000万円あったら何年暮らせるんだろう?」

といった疑問を持たれる方も少なくありません。

結論からお伝えすると、貯蓄が5000万円ある場合でも、様々な理由から資産運用は必要です。

そこで今回は、以下の疑問点について解決するべく、様々なシミュレーションを用いて徹底検証をしていきますので、お見逃しなく!

- 貯蓄5000万円以上世帯の比率は?

- 5000万円あったら何年暮らせるのか?

- なぜ資産運用は必要なのか?

- 5000万円を1億円にするのにかかる期間

- 5000万円を1億円にするおすすめの資産運用先

目次

貯蓄5000万円以上世帯の比率はどのくらい?

ではまず、貯蓄5000万円以上世帯の比率はどのくらいなのかを調査してみましょう。

資産5000万円以上保有している人は「準富裕層」

野村総合研究所の定義によると、純金融資産保有額が5000万円以上1億円未満の人は「準富裕層」に該当します。

| 階層 | 純金融資産保有額 |

| 超富裕層 | 5億円 |

| 富裕層 | 1億円以上 5億円未満 |

| 準富裕層 | 5,000万円以上 1億円未満 |

| アッパーマス層 | 3,000万円以上 5,000未満 |

| マス層 | 3,000万円未満 |

(参考:野村総合研究所)

「準富裕層」の割合

では「準富裕層」の割合を見ていきましょう。

| 階層 | 世帯数 | 割合 |

| 超富裕層 | 9.0万世帯 | 0.16% |

| 富裕層 | 139.5万世帯 | 2.57% |

| 準富裕層 | 325.4万世帯 | 6.01% |

| アッパーマス層 | 726.3万世帯 | 13.41% |

| マス層 | 4213.2万世帯 | 77.82% |

| 合計 | 5413.4万世帯 | 100% |

(参考:野村総合研究所)

日本で「準富裕層」に該当する世帯数は325.4万世帯で、全体の6.01%と非常に少ないことが分かります。

年代別「準富裕層」の割合

では次に、年代別に「準富裕層」の割合を見ていきましょう。

残念ながら、年代別に5000万円を保有している割合のデータがありませんでしたので、「3000万円以上」を保有している単身世代のデータを基に見ていきます。

| 年代 | 割合 |

| 20代 | 0.9% |

| 30代 | 4.1% |

| 40代 | 9.1% |

| 50代 | 15.8% |

| 60代 | 23.6% |

| 70代 | 22.4% |

(出典:知るぽると)

この資料によると、3000万円以上を保有している単身世代の割合が一番高かったのが60代で23.6%。保有額を3000万円から5000万円に引き上げて調査した場合、いかに5000万円を保有する割合が低くなるかが想像できますね。

これらの資料から、貯蓄5000万円以上世帯の比率はかなり低く、稀な存在であることが分かりました。

貯金が5000万円あると、運用をした際の資産の増加速度が早くなります。

だからこそ、どこに預けて運用するかが非常に重要。

資産5000万円の運用におすすめの投資先はこちらで解説しているので、参考にしてみてください。

貯蓄5000万円あったら何年暮らせる?

貯蓄5000万円以上世帯の比率はどのくらい?の章では、日本で資産5000万円を保有する人の割合は非常に稀であることがわかりましたね。

5000万円を保有する人の割合が稀=あなたは大金を保有している数少ない人ということになりますが、5000万円という大金があれば、一体何年暮らせるのでしょうか?

上記の4つのパターンで調査してみました。

【40代】単身世帯の勤労世帯の場合

総務省の家計調査 家計収支編のデータによると、40代の単身世帯で勤労者世帯の月間の支出額は24万5,371円で、年間にすると約294万円でした。

5000万円 ÷ 294万円 = 約17年

40代の単身世帯で勤労者世帯の場合、5000万円があったら約17年暮らせることが分かります。

【70代】単身世帯の無職世帯の場合

総務省の家計調査 家計収支編のデータによると、70代の単身世帯で無職世帯の月間の支出額は15万4,125円で、年間にすると約185万円でした。

5000万円 ÷ 185万円 = 約27年

70代の単身世帯で無職世帯の場合、5000万円があったら約27年暮らせることが分かります。

【50代】2人以上の勤労者世帯の場合

総務省の家計調査報告によると、50代の2人以上の勤労者世帯の月間の支出額は40万6,276円で、年間にすると約488万円でした。

5000万円 ÷ 488万円 = 約10年

50代の2人以上の勤労者世帯の場合、5000万円があったら約10年暮らせることが分かります。

【70代】2人以上の無職世帯の場合

総務省の家計調査報告によると、70代の2人以上の無職世帯の月間の支出額は30万2,675円で、年間にすると約324万円でした。

5000万円 ÷ 363万円 = 約14年

70代の2人以上の無職世帯の場合、5000万円があったら約14年暮らせることが分かります。

貯蓄5000万円あったら何年暮らせる?ポイントまとめ

貯蓄が5000万円あったら何年暮らせるのかを年代・世帯別にまとめると以下の通りです。

| 単身世帯 | 2人以上 | |||

| 年代 | 40代 | 70代 | 50代 | 70代 |

| 勤労者の有無 | 勤労者世帯 | 無職世帯 | 勤労者世帯 | 無職世帯 |

| 5000万円あったら 何年暮らせる? |

約17年 | 約27年 | 約10年 | 約14年 |

5000万円という大金を切り崩して生活した場合、上記のデータでは長くても約27年、最短でなんと約10年しか生活ができないということが分かりました。

本記事の冒頭にて「貯蓄が5000万円あっても資産運用は必要である」とお伝えしていた理由の一つとして、5000万円があっても10年~27年という短い期間しか暮らせないという点も挙げられます。

次の章では、貯蓄が5000万円あっても資産運用をするべき理由をさらに詳しく見ていきます。

貯蓄5000万円ある場合でも資産運用が必要な理由

貯蓄が5000万円あっても資産運用が必要な理由について詳しく解説していきます。

「老後2000万円問題」老後資金額は2000万円以上必要

2019年に話題になった「老後2000万円問題」。少し前の話題ですので、概要をおさらいしておきます。

2019年に金融庁の金融審議会の報告書にて以下の試算が発表されました。

収入と支出の差である不足額約5万円が毎月発生する場合には、20 年で約 1,300 万円、30 年で約 2,000 万円の取崩しが必要になる。

簡単に説明すると、当時の高齢夫婦無職世帯の生活費は、1ヵ月あたり約26.3万円。対して年金などの社会保障付与が20.9万円なので、1か月に5.4万円の不足金が生じることとなります。

この不足金を計算すると、20年では約1300万円、30年で約2000万円もの不足金を年金などの社会保障付与以外で補わなければいけないという驚きの試算が当時、大変な話題となりました。

- 1年間の不足金:

5.4万円 × 1年 = 64.8万円 - 20年間の不足金:

64.8万円 × 20年 = 1296万円 - 30年間の不足金:

64.8万円 × 30年 = 1944万円

しかし、この試算が発表されたのは4年前。

現在、世界的にインフレが進んでおり、その結果日本でも2022年ごろからモノの物価が上がり続けていることは皆さんもご存知かと思います。経済評論家の加谷珪一氏の試算によると、当時の年金収入が続くと仮定して現在の物価高をあてはめた場合、不足金は30年間で2400万円を超えるとの指摘もあるのです。

高齢夫婦無職世帯の生活費を現在の物価高に直すと、1ヵ月あたり約27.5万円。2019年当時の年金などの収入20.9万円が続くと仮定した場合、1か月に6.6万円の不足金が生じることに。

この不足金を計算すると、20年間で約1590万円、30年で約2400万円もの不足となるのです。

- 1年間の不足金:

6.6万円 × 1年 = 79.4万円 - 20年間の不足金:

79.4万円 × 20年 = 1588万円 - 30年間の不足金:

79.4万円 × 30年 = 2382万円

ここまで読んだ方の中で「私は5000万円あるから大丈夫」と思った方は、注意が必要です。

近年、働き方の多様化が進み、フリーランサーを職業として選択する方が増えています。フリーランサーや自営業の方は厚生年金を受け取れませんので、年金の受け取りは国民年金のみ。2020年の国民年金の平均額は56,252円でなので、配偶者も国民年金のみの受け取りだった場合は合計しても11万2000円程度しか受け取ることができません。

また少子高齢化の影響で、年金の受取額が減少する可能性も高くなっています。事実、知るぽるとによると、2015年の時点で生産年齢人口(15-64歳)3人当たりで1人の高齢者を扶養していますが、そう遠くない将来には2人で1人の高齢者を扶養することになることが予測されているそうです。

物価高騰の加速・働き方の多様化・少子高齢化の観点から見た場合、支出と収入の差がより大きくなることが考えられ、5000万円があってもこれを補えるとは言い切れないのです。

インフレの影響でお金の価値は下がる

また、インフレの影響は物価が上がるだけではありません。

コロナウイルスによるパンデミックやロシアによるウクライナ侵攻の影響を受け、世界中でインフレが加速しています。日本でも2022年から消費者物価指数は急速に上昇し、現在までも3%台を維持するような状況が続いています。

インフレになるとお金の価値は下がってモノの価値が上がります。具体的に説明すると、物価が1%上昇するとお金の価値は1%下がるということ。

お金の価値を維持するためには物価上昇率と同等の利回り率が期待できる運用先で資産運用を行う必要があるのです。

ちなみに日本銀行では、2013年から物価目標を前年比2%としています。今後も物価上昇が前年比の2%上がり続ける場合、お金の価値を維持するためには年間2%の利回りが期待できる運用先で資産運用をしなくてはいけません。しかし、先ほどもお伝えしたように、老後資金は5000万円では十分でない可能性が高いため、3%以上の利回りが期待できる運用先で運用し、5000万円をより大きなものにしている必要があるのです。

以下の表では、物価上昇率2%が続いている状況で期待利回り2%、3%、5%、10%が期待できる運用先に5000万円を20年間預けた場合を見ていきます。

| 期待利回り | 2% | 3% | 5% | 10% |

| 実質利回り | 2-2=0% | 3-2=1% | 5-2=3% | 10-2=8% |

| 5年 | 5000万円 | 5250万円 | 5750万円 | 7000万円 |

| 10年 | 5000万円 | 5500万円 | 6500万円 | 9000万円 |

| 20年 | 5000万円 | 6000万円 | 8000万円 | 1億3000万円 |

このように、2%の利回りで運用をした場合は実質利回りが0%となるため、20年間5000万円を維持することができています。また3%以上の利回りで運用した場合、5000万円の資金は6000万円に、10%の利回りで運用した場合は1億円にもなることが分かりますね。

早期リタイア(FIRE)を実現できる

結論からお伝えすると、貯蓄5000万円ではFIREはほぼ不可能です。

FIREとは「Financial Independence, Retire Early」の頭文字を取ったもので、日本語では「経済的自立と早期リタイア」を意味しています。

通常のリタイアとFIREの違いは以下の通り。

| 通常のリタイア | FIRE | |

| 退職時期 | 定年退職を待たずに早期退職 | |

| 生活費 | リタイア前に億を超える巨額 の資産を準備し、リタイア後 はこれを切り崩して生活する |

年間支出の25倍の資金を4% の利回りが期待できる運用先 で運用し、その利益で補う |

定年退職を待たずに早期退社をするという点は共通しているものの、FIREの場合は退職前に生活費のための巨額な資産を築く必要はなく、また早期に仕事から解放されることで経済的・精神的余裕を叶えるというもの。

例えば年間の支出が200万円だった場合、その25倍の5000万円を4%の利回りが期待できる運用先で運用。運用先での利回りが期待通り4%だった場合、利益は200万円ですので、この利益額を生活費として補うことでFIREが叶うという理論です。

「私は貯蓄5000万円あるから、生活費を年間200万円に抑えられれば仕事を辞めてFIREで生活できる!」と思った方はよく考えていただきたいのですが、生活費が年間200万円という事は、1か月17万円で生活をする必要があるということ。

例えば独身で家賃6万円のアパートを借りて暮らしていた場合、残りの11万円で携帯やインターネットなどの通信費、電車やバスなどの交通費、光熱費、食費をまかなう必要があります。大きな病気やケガをせず、人付き合いや娯楽を我慢し、暑い夏や寒い冬でもエアコンを我慢するなど、相当切り詰めて生活をすればFIREが叶うかもしれません。

しかし、これは経済的・精神的余裕を叶えていると言えますでしょうか?つまり、貯蓄5000万円ではFIREはほぼ不可能だと言えるでしょう。

ただし。生活費に余裕を持てたらどうでしょうか?以下は年間支出額によってFIREに必要な資金額をまとめたものです。

| 年間支出額(月間) | FIREに必要な資金 |

| 200万円(17万円) | 5000万円 |

| 400万円(33万円) | 1億円 |

| 600万円(50万円) | 1億5000万円 |

| 800万円(67万円) | 2億円 |

| 1000万円(83万円) | 2億5000万円 |

このように、生活費に余裕を持たせたい場合は、4%の利回りが期待できる運用先に預ける資金を増やすべきです。FIREに回せる資金が1億円の場合、生活費は月33万円使えますから、ひとり暮らしの方の場合はかなり余裕が生まれるでしょう。

現在貯蓄が5000万円ある方はまず、資金を1億円に大きくすることを目標にしたいですね。

結論|貯蓄が5000万円あっても資産運用を始めるべき

現在、貯蓄5000万円がある方は以下の理由から資産運用を始めるべきです。

「老後2000万円問題」が話題となったが、インフレが加速する今、貯蓄5000万円では老後資金は足りなくなる可能性が高い。

インフレの影響でお金の価値が減ってしまう可能性がある。お金の価値を維持したい場合は2%、増やしていきたい場合は3%以上の利回りが期待できる資産運用先で運用をするべき。

貯蓄5000万円ではFIREで経済的・精神的余裕を叶えるのは難しい。FIREを実現させるためにはまず、5000万円を1億円にするところから始めたい。

次の章では実際に、5000万円を1億円にも大きくすることができて、3-10%の利回りが期待可能な資産運用先をご紹介します。

5000万円を1億円にする運用先5選

この章では、5000万円を1億円に大きくさせる、3-10%の利回りが期待可能な資産運用先をご紹介します。

| 資産運用先 | 期待利回り |

| ヘッジファンド | 10%以上 |

| 投資信託 | 3-4% |

| ロボアドバイザー | 1-10% |

| 株式投資 | 4-5% |

| 個人向け国債 | 0.05%-0.39% |

それでは、1つずつ詳しく見ていきましょう。

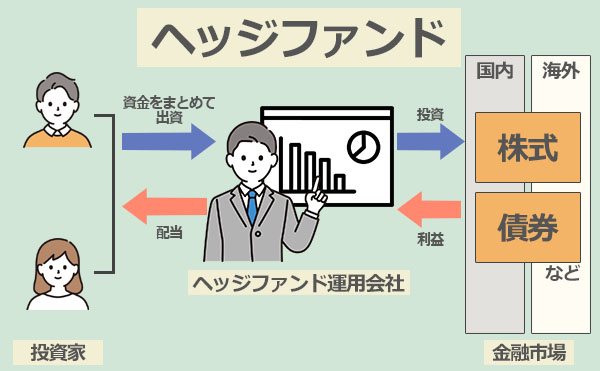

ヘッジファンド|10%以上の高利回りを狙える

ヘッジファンドでは投資のプロであるファンドマネージャーに運用を任せ、ファンドマネージャーが運用で得た利益が投資家に還元される仕組みです。投資家は資金を預けて年に数回程度の運用成績レポートを読んで投資判断を下すだけなので、投資初心者の方にも始めやすい運用先です。

ヘッジファンドの「ヘッジ」は直訳すると「回避」という意味があり、その名の通り高度な投資戦略を駆使して、市場が上昇相場の場合はもちろん、下落相場でも利益を出すことを目指す「絶対収益追求」を目標にしています。

さらに、ヘッジファンドのファンドマネージャーが市場の状況を見て、国内外の様々な金融商品に分散投資を行います。後ほど解説しますが、分散投資を行うことで「リスクの軽減」を図ることも可能。「高度な投資戦略の駆使」と「分散投資」でヘッジファンドでは10%以上もの利回りを期待することができるのです。

ただし、ヘッジファンドでは「私募形式」で投資家を募るため、出資できる投資家の数に限りがあります。そのため一人ひとりが負担する出資額が高額になる傾向にあり、海外の有名ヘッジファンドの最低投資額は億を超えることも。ただし、日本のヘッジファンドの場合は500~1000万円からが目安となりますので、億を超える資金が無くてもヘッジファンドでの運用を始められるのは嬉しいですね。

またヘッジファンドでは運用成績がプラスだった場合、プラスになった利益の20-50%もの「成功手数料」が徴収されますが、実はこの「成功手数料」はファンドマネージャーの報酬にも関係があります。

投資家にとって自分の資金がマイナスになることは避けたいはずですから、ファンドマネージャーには運用を頑張ってほしいはず。一方のファンドマネージャーにとっても、運用成績がプラスにならないと大きな報酬をもらえないため、死活問題に関わります。双方にとって運用成績がマイナスになることは避けたいのです。

投資家とファンドマネージャー双方にとってwinwinな関係にある「成功報酬」は、利率が高く驚かれる方が多いです。しかし「成功報酬」は、プラスになった収益から徴収されるため基本的にマイナスになることは無いので安心してくださいね。

以下の記事では筆者おすすめの日本のヘッジファンド「ハイクアインターナショナル」をご紹介しています。

「ハイクアインターナショナル」は最低投資額500万円~始められるヘッジファンド。ベトナムの関連企業への事業融資で年12%(固定)を期待できる、安定性と収益性を兼ね備えた注目のファンドです。

ハイクアインターナショナル公式サイトからも無料で資料請求・お問合せが可能ですので、過去の成績や運用について詳しく知りたい方はこちらから是非どうぞ。

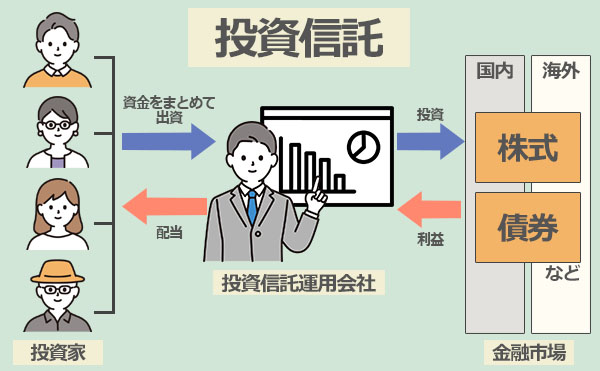

投資信託|少額から簡単に分散投資ができる

投資信託もヘッジファンドと同様に、投資のプロであるファンドマネージャーに運用を任せ、ファンドマネージャーが運用で得た利益が投資家に還元される仕組みです。投資信託投の場合「公募形式」で不特定多数の投資家を募集します。そのため投資家一人ひとりが負担するべき出資額が少額で済み、最低投資額は100円~と気軽に出資できるという特徴があります。

ただし、投資信託の実に8-9割が日経平均株価やTOPIXなどの指標の動きに連動したインデックスファンドとなりますが、指標の数値が下がると投資信託の成績も連動してマイナスになる傾向にあります。またヘッジファンドのように高度な投資戦略の使用が許可されていないため、期待できる利回りは3-4%とやや低めです。

投資を始める際には、分散投資を意識してポートフォリオを組むことが推奨されていますが、投資信託では異なる値動きをする金融商品を分散して購入することで、リスクの分散に努めると良いですね。

以下の記事ではおすすめの投資信託12選をご紹介していますので、是非どうぞ。

ロボアドバイザー|運用をAI(人工知能)にお任せ

ロボアドバイザーでは、AI(人工知能)を使って投資判断や運用代行をしてくれるサービスです。

ロボアドバイザーには「アドバイス型」と「投資一任型」の2種類があります。

「アドバイス型」は一般的に、誰でも無料で受けられるサービスで、投資家が投資に関するいくつかの質問に答えるとAIが自動で投資家に合った金融商品や運用のポートフォリオを提案します。その後の金融商品の購入や運用などは投資家自身で行う必要があります。

一方の「投資一任型」では、手数料を支払うことで、その後の運用すべてをAIに任せることが可能です。

ロボアドバイザーでは投資の知識が無くても資産運用を始めることが可能。またAIがすべての運用を代行するので、運用をする手間も省けられ、投資家は「ほぼ放置」で資産運用を行うことが可能です。

ロボアドバイザーではAIが感情に左右されることなく運用をしてくれるので、上記ヘッジファンドと投資信託に加えて運用をすることで、更なる利益獲得を期待することができるでしょう。

ロボアドバイザーを提供する会社によって手数料体系や期待できる利回り率も異なりますので、比較サイトなどを参考にすると良いでしょう。

株式投資|株主として株主優待を受けられる

株式投資では、一般的に以下の3つから利益を得ることが可能です。

- 売却益

- 配当金

- 株主優待

株式投資で売却益を狙う方法としては社会情勢や経済の知識が豊富で、モニターの前で値動きを常に監視しなくてはいけず、難しい投資先というイメージを持たれている方が多いのではないでしょうか?

株式投資には「グロース株投資」と「バリュー株投資」の2種類がありますが、「グロース株投資」はまさに皆さんが想像する株式投資のイメージそのままで、投資上級者向けとなりますので、今回は投資初心者にも始めやすい「バリュー株投資」をご紹介します。

「バリュー株投資」では、何らかの原因で本来の企業の価値より株価が安価なまま放置されている銘柄を購入します。その後、株価が企業の本来あるべき価値に値上がりしたタイミングで売却をし、その差額から利益を得る方法です。

「バリュー株投資」では既に株価が下がっている銘柄を購入するため、これ以上下落をするリスクが低め。また購入後は毎日値動きを監視しなくても、最初の企業分析さえしっかりと行えば株価が適正なものに戻るまでは基本的に放置をしていても大丈夫ですので、投資初心者の方にはハードルが低いと言えます。

株式投資を行うことで、社会情勢や経済など幅広い知識を付けることができますので、今後の正しい投資判断のためにも投資初心者の方でも挑戦していただきたい運用先です。

また株式投資では、株式を保有していることで「配当金」や「株主優待」を受けることも可能な銘柄もあるので、「売却益」だけでなく「配当金」や「株主優待」を目的に投資するのも良いですね。

以下の記事では「バリュー株投資」をメインに、投資初心者の方にも分かりやすく企業の選定方法などを解説していますので、是非参考にしてください。

個人向け国債|元本確保で安全な運用

国が資金調達のために発行する「債券」を「国債」と言います。中でも「個人向け国債」は個人投資家向けで、1万円から始められる債券となっています。

投資家は「個人向け国債」を購入すると年2回利子を受けとることが可能。また債券は「元本確保型」の金融商品で、発行元(個人向け国債の場合は日本)が破綻をしたり途中解約をしない限り満期になったら元本がそのまま戻ってくるので安心です。

ただし以下の表の通り金利は1%にも満たず、個人向け国債でお金が増えていくということはないと考えて良いでしょう。

| 個人向け国債 | 満期 | 金利タイプ | 表面利率 |

|---|---|---|---|

| 変動10年 | 10年 | 変動 | 0.43% |

| 固定5年 | 5年 | 購入時の金利で固定 | 0.21% |

| 固定3年 | 3年 | 購入時の金利で固定 | 0.05% |

個人向け国債は「元本確保」ですので、ポートフォリオに取り入れる場合は「お金を増やす」という目的よりも「資金を保護する」目的で活用すると良いでしょう。

個人向け国債についての詳しい内容は以下の記事でまとめていますので、是非参考にしてください。

5000万円を1億円にするポートフォリオ例

では、先ほどご紹介した5つの運用先でポートフォリオを組んでみましょう。

| 運用先 | 割合 | 出資額 |

| ヘッジファンド | 50% | 2500万円 |

| 投資信託 | 20% | 1000万円 |

| ロボアドバイザー | 15% | 750万円 |

| 株式 | 10% | 500万円 |

| 個人向け国債 | 5% | 250万円 |

まずヘッジファンドですが、「高度な投資戦略の活用」と「状況に応じた分散投資」で効率良く10%以上の高利回りが狙えるため、資金の半分2500万円を出資します。

投資信託に関しては、ヘッジファンドがメインの投資対象としていない資産クラスに出資。例えば先ほどご紹介した筆者おすすめの「ハイクアインターナショナル」の投資対象はベトナムの企業一択(新興国)です。そのため、先進国株式や債券など、異なる値動きをする銘柄に出資をすると良いでしょう。

ロボアドバイザーでは、投資家一人ひとりに合った運用先をAIが客観的に判断してくれます。ヘッジファンドや投資信託でも補えなかった投資先を判断してもらい、出資を行えると良いですね。

ここまでのポートフォリオには「資金を大きくするための運用先」としてヘッジファンド・投資信託・ロボアドバイザーを取り入れました。

次に「社会情勢や経済についての知識を付ける運用先」として、株式を採用。投資初心者の方の場合、株式の運用成績は不安定になることは仕方ありません。最初はリスクをあまり取らずに500万円のみの出資をしました。

最後に「資金保護のための運用先」として個人向け国債を採用しました。リスクはかなり低いものの、お金がふえていかないという欠点があるため、最初は250万円のみの出資とします。

このポートフォリオで5000万円を運用した場合、何年で1億円を達成することができるのか次の章でシミュレーションしてみましょう。

5000万円が1億円になるには何年かかる?|シミュレーション

先ほどのポートフォリオで5000万円を運用した場合、1億円になるには何年かかるのかをシミュレーションしてみました。

シミュレーションは以下の条件で行います。

- 利回りは以下の利回りが継続したと仮定

Lヘッジファンド:10%

L投資信託:3%

Lロボアドバイザー:5%

L株式投資:4%

L個人向け国債:0.05%(固定5年) - 利益は税引前の価格

- 全て複利運用で計算

| 運用先 | 出資額 | 5年後 | 10年後 |

| ヘッジファンド | 2500万円 | 1500万円 | 4000万円 |

| 投資信託 | 1000万円 | 160万円 | 340万円 |

| ロボアドバイザー | 750万円 | 204万円 | 470万円 |

| 株式投資 | 500万円 | 108万円 | 240万円 |

| 個人向け国債 | 250万円 | 5200円 | 5200円 |

|

元本+

受け取れる利息 |

(出資金合計) 5000万円 |

7000万円 | 1億 |

(計算:ke!san)※個人向け国債を除き複利運用で計算

(個人向け国債:受取利子シミュレーションで5年間の利子の受け取り額を算出)

その結果、5年で7000万円、10年で1億円を達成できることが分かりました。

市場の値動きは上下しますから、実際には利回りも毎年変化しますし、税引き後となると受け取れる利息額も少なくなりますから、1億円達成するまでの年数はもう少しかかるかもしれません。

しかし、元本が5000万円と額が大きい場合は、分散できる運用先にも選択肢が増えてリスクを回避する可能性が高く、また複利運用を行うことで効率良く運用ができますので、貯蓄が5000万円ある方はこのポートフォリオを参考にして運用を始められると良いですね。

資産運用で5000万円を1億円にするコツ

ではここで、貯蓄5000万円を1億円にするコツをお伝えします。

そのコツとは以下の3つです。

投資の基本でもありますので、運用を始める前に必ずチェックしておきましょう。

投資は余裕資金から出資する

投資は「余裕資金」から出資をしましょう。

「余裕資金」とは、保有している全体の資金から「生活費」と「生活防衛費」を引いて残った、使い道の決まっていない資金のことです。

「生活費」

日常の生活で必要な資金。換金性のある「普通預金」で管理をすると良いでしょう。

「生活防衛費」

3年以内など、近い将来使い道が決まっている資金。元本の安全が確保されている「定期預金」「個人向け国債」で管理をすると良いでしょう。

「余裕資金」

使い道が決まっておらず、万が一投資で損失を出しても生活に支障のでない資金。投資は「余裕資金」で行うことが推奨されています。

複利運用を活用する

投資では「複利運用」を活用することで、効率良く資産を大きくすることが期待できます。

下図の右側のグラフのように、1年目の運用で得られた利息を2年目の元本にプラスして運用をすることで、利息が利息を生んでふくらんでいくことを指します。

一方、上図の左側のグラフのように、利息を元本にプラスせずに毎回受け取り、毎年同じ額の元本額で運用をすることを「単利運用」と言います。

ここで5000万円を利回り10%で20年間運用した場合、「単利運用」と「複利運用」とでは利息額にどのような違いがあるのかをシミュレーションしていましょう。

| 1年目 | 5年目 | 10年目 | 15年目 | 20年目 | |

| 複利運用 | 500万円 | 3052万円 | 7968万円 | 1億5886万円 | 2億8637万円 |

| 単利運用 | 500万円 | 2500万円 | 5000万円 | 7500万円 | 1億円 |

5000万円を利回り10%で20年間運用した場合、「単利運用」で20年の間に受け取れた利息の合計は1億円。元本と合わせても1億5000万円ですから、大きな額であることは間違いありません。しかし、「複利運用」の場合、20年後に受け取れる利息額は2億8637万円で、元本と合わせると3億3637万円と、「単利運用」と「複利運用」でかなりの差があることが分かります。

「単利運用」の場合は毎年利息を受け取れるのに対し、「複利運用」では運用を終える際にしか利息を受け取れないというデメリットはありますが、それでも受け取れる利息額に大きな差がありますから利用しない手はないでしょう。

また複利の効果は、投資金額が多くなればなるほど利子として付く金額が大きくなるため、資産運用に回せる資金が5000万円ある人は、非常に有利といえるでしょう。

分散投資でリスクを分散する

投資の世界には「卵を一つのかごを盛るな」という格言があります。

一つのカゴに盛られた卵を落としてしまった場合、ほぼすべての卵は割れてしまいます。しかし、卵をいくつかのカゴに分散して入れていた場合、そのうちの一つのカゴを落としてしまっても割れる卵は数個で済みます。

この格言のように、投資をする際も様々な金融商品に分散して運用することで、リスクを分散することが可能です。

具体的には、株式と債券、国内と海外、アジアとヨーロッパなど、値動きの異なる金融商品に分散投資をします。分散投資の例は「5000万円を1億円にするポートフォリオ例」の章をご参考ください。

「貯蓄5000万円で何年暮らせる?」まとめ

日本で「準富裕層」に該当するの貯蓄5000万円以上世帯の比率はごく稀です。

ただ、5000万円という大金を持っていても生活できるのは10年~27年とかなり短期。またインフレなどの影響から、最低でも3%の利回りが期待できる運用先で資産運用をするべきだとお伝えしました。

今回ご紹介した運用先の中でも「ヘッジファンド」は高利回りが狙えて効率的に利益を得ることができるおすすめの運用先です。

以下の記事では日本のおすすめのヘッジファンドをランキング形式でご紹介していますので、どのヘッジファンドにするか迷った場合は是非参考にしてくださいね。