貯金が3000万円超えたら何年暮らせるのでしょうか?また資産運用で精神的余裕を持つ方法はあるのでしょうか?

今回は貯金が3000万円超えた方向けに、以下の内容について徹底的に解説していきますのでぜひお見逃しなく。

目次

貯金3000万円の人の割合

まずは貯金3000万円の人の割合を見てみたいと思います。

詳しく見ていきましょう。

「アッパーマス層」の割合

純金融資産保有額が3000万円以上5000万円未満の層を「アッパーマス層」と言います。

| 階層 | 純金融資産保有額 |

| 超富裕層 | 5億円以上 |

| 富裕層 | 1億円以上 5億円未満 |

| 準富裕層 | 5,000万円以上 1億円未満 |

| アッパーマス層 | 3,000万円以上 5,000未満 |

| マス層 | 3,000万円未満 |

純金融資産保有額別に5段階の層があり「アッパーマス層」は下から2段階目の層で、割合は726.3万世帯で世帯全体の13.4%ほど。

| 層 | 世帯数 | 割合 |

| 超富裕層 | 9.0万世帯 | 0.16% |

| 富裕層 | 139.5万世帯 | 2.57% |

| 準富裕層 | 325.4万世帯 | 6.01% |

| アッパーマス層 | 726.3万世帯 | 13.4% |

| マス層 | 4213.2万世帯 | 77.8% |

| 合計 | 5413.4万世帯 | 100% |

「アッパーマス層」は普通よりやや余裕のある生活ができる人と考えて良いでしょう。

【年代別】貯金3000万円の割合

知るぽるとの家計の金融行動に関する世論調査[総世帯](令和4年)によると、年代別の貯金3000万円の割合は以下の通り。

| 年齢 | 割合 |

| 20歳代 | 0.7% |

| 30歳代 | 2.4% |

| 40歳代 | 5.2% |

| 50歳代 | 10.5% |

| 60歳代 | 19.2% |

| 70歳代 | 17.6% |

貯金3000万円を保有する割合は60代に最も多く存在することが分かります。

【収入別】貯金3000万円の割合

こちらも知るぽるとの家計の金融行動に関する世論調査[総世帯](令和4年)によると、収入別の貯金3000万円の割合は以下の通り。

| 年間収入額 | 割合 |

| 収入なし | 2.1% |

| 300万円未満 | 6.0% |

| 300~500万円未満 | 9.9% |

| 500~750万円未満 | 12.0% |

| 750~1,000万円未満 | 16.2% |

| 1,000~1,200万円未満 | 25.1% |

| 1,200万円以上 | 33.6% |

貯金3000万円を保有する割合は収入1200万円以上の人に多く見られますが、ちなみに収入1200万円が多い世代は40・50・60代に多いことが分かりますね。

| 年齢 | 割合 |

| 20歳代 | 0.4% |

| 30歳代 | 2.6% |

| 40歳代 | 4.5% |

| 50歳代 | 7.8% |

| 60歳代 | 4.6% |

| 70歳代 | 1.6% |

貯金3000万円を保有する「アッパーマス層」は60代に最も多い

これらのデータから、貯金3000万円を保有する「アッパーマス層」の割合は726.3万世帯で世帯全体の13.4%ほどですが、中でも60代に最も多いことが分かりました。

貯金が3000万円超えたら何年暮らせる?

次に「貯金が3000万超えたら何年暮らせるのか?」という疑問に対して以下4つのパターンで何年間暮らせるのかを検証していきます。

詳しく見ていきましょう。

【お仕事現役世代】単身世帯の場合

お仕事現役世代で独身の場合、貯金3000万円超えたら何年暮らせるのかをシミュレーションしてみます。

お仕事現役世代で独身の方の年間支出は約294万円で、月間支出の内訳は以下の通り。

内訳

| 食料 | 40,301円 |

| 住居 | 32,314円 |

| 光熱・水道 | 11,138円 |

| 家具・家事用品 | 5,267円 |

| 被服及び履物 | 6,714円 |

| 保険医療 | 6,847円 |

| 交通・通信 | 22,766円 |

| 教育 | 0円 |

| 教養娯楽 | 21,046 |

| その他の消費支出 | 32,039円 |

| 非消費支出 | 66,937円 |

| 合計 | 245,371円 |

3000万円 ÷ 294万円 = 約10年

お仕事現役世代で独身の方の場合、貯金3000万円では約10年暮らせることが分かりました。

【お仕事現役世代】2人以上の世帯の場合

お仕事現役世代で2人以上が一緒に暮らしている場合、貯金3000万円超えたら何年暮らせるのかをシミュレーションしてみます。

お仕事現役世代で2人以上が一緒に暮らしている方の年間支出は約488万円で、月間支出の内訳は以下の通り。

内訳

| 食料 | 92,990円 |

| 住居 | 18,120円 |

| 光熱・水道 | 18,199円 |

| 家具・家事用品 | 12,960円 |

| 被服及び履物 | 8,310円 |

| 保険医療 | 13,152円 |

| 交通・通信 | 51,424円 |

| 教育 | 11,309円 |

| 教養娯楽 | 36,357円 |

| その他の消費支出 | 48,688円 |

| 非消費支出 | 94,765円 |

| 合計 | 406,276円 |

3000万円 ÷ 488万円 = 約6年

お仕事現役世代で2人以上が一緒に暮らしている方の場合、貯金3000万円では約6年暮らせることが分かりました。

【老後無職世帯】単身世帯の場合

現役を引退した高齢世代で独身の場合、貯金3000万円超えたら何年暮らせるのかをシミュレーションしてみます。

現役を引退した高齢世代で独身の方の年間支出は約185万円で、月間支出の内訳は以下の通り。

内訳

| 食料 | 36,915円 |

| 住居 | 14,255円 |

| 光熱・水道 | 14,618円 |

| 家具・家事用品 | 5,672円 |

| 被服及び履物 | 3,147円 |

| 保険医療 | 7,769円 |

| 交通・通信 | 15,328円 |

| 教育 | 0円 |

| 教養娯楽 | 14,616円 |

| その他の消費支出 | 29,874円 |

| 非消費支出 | 11,931円 |

| 合計 | 154,125円 |

3000万円 ÷ 185万円 = 約16年

現役を引退した高齢世代で独身の方の場合、貯金3000万円では約16年暮らせることが分かりました。

【老後無職世帯】2人以上の世帯の場合

現役を引退した高齢世代で2人以上が一緒に暮らしている場合、貯金3000万円超えたら何年暮らせるのかをシミュレーションしてみます。

現役を引退した高齢世代で2人以上が一緒に暮らしている方の年間支出は約363万円で、月間支出の内訳は以下の通り。

内訳

| 食料 | 86,285円 |

| 住居 | 15,080円 |

| 光熱・水道 | 18,468円 |

| 家具・家事用品 | 13,924円 |

| 被服及び履物 | 4,619円 |

| 保険医療 | 15,706円 |

| 交通・通信 | 35,409円 |

| 教育 | 198円 |

| 教養娯楽 | 27,776円 |

| その他の消費支出 | 42,048円 |

| 非消費支出 | 43,163円 |

| 合計 | 302,675円 |

3000万円 ÷ 363万円 = 約8年

現役を引退した高齢世代で2人以上が一緒に暮らしている方の場合、貯金3000万円では約8年暮らせることが分かりました。

貯金3000万円超えたら何年暮らせる?ポイントまとめ

各パターンごとに貯金3000万円超えたら何年暮らせるのかをまとめたものが以下の通りです。

| 単身世帯 | 2人以上の世帯 | |||

| 年代 | お仕事現役世代 | 老後/無職 | お仕事現役世代 | 老後/無職 |

|

貯金3000万円

超えたら 何年暮らせる? |

約10年

|

約16年

|

約6年

|

約8年

|

貯金3000万円あっても最長でも16年、最短では6年しか暮らせないことが分かりましたね。

貯金が3000万円超えたら早期リタイアで精神的余裕を得られる?

では次に、貯金が3000万円超えたら早期リタイアで精神的余裕を得ることは可能なのかを検証してみます。

詳しく見ていきましょう。

早期リタイア(FIRE)とは

まずここで言う「早期リタイア」とは、「FIRE」のことを指しています。

FIREとは「Financial Independence, Retire Early」の頭文字を取ったもので、直訳すると「経済的自立と早期リタイア」という意味。

通常の早期リタイアとFIREの違いをまとめたものが以下の通りです。

| 通常の早期リタイア | FIRE | |

| 退職時期 | 定年退職を待たずに早期退職 | |

| 引退後の 生活費 |

リタイア前に億を超える巨額 の資産を準備し、 リタイア後はこれを切り崩し て生活する |

年間支出の25倍の資金を4% の利回りが期待できる運用先 で運用し、その利益で生活す る |

定年退職を待たずに早期退職するという点では双方ともに共通していますが、引退後の生活費をどのように補うかで通常の早期リタイアとFIREでは相違があります。

通常の早期リタイアでは、引退前に億を超える資産を準備し、引退後はこれを切り崩して生活。

一方のFIREでは年間の生活費の25倍の資金を準備し、それを4%の利回りが期待できる運用先で資産運用してその利益で生活をするので、通常のリタイアより少ない資金で早期リタイアができるという点が特徴的です。

FIREをするためには

- 年間の生活費の25倍の資金を準備する

- その資金を4%の利回りが期待できる運用先で資産運用する

という2つの条件さえクリアできれば叶えることができるとされています。

分かりやすく説明すると、例えば年間の生活費が500万円の場合、その25倍の1億2500万円の資金をまずは準備をします。

これを4%の利回りが期待できる運用先で資産運用した場合、利息として500万円が受け取れますから、この500万円を年間の生活費として補うことでFIREは叶うということです。

それでは果たして、貯金が3000万円超えたらFIREを叶えることができるのか、続けて検証していきます。

貯金3000万円でFIREは可能?

FIREをするためには以下の2つの条件をクリアする必要があるとされています。

- 年間の生活費の25倍の資金を準備する

- その資金を毎年4%の利回りが期待できる運用先で資産運用する

まず先に②の条件ですが、年間4%の利回りが期待できる運用先を見つけることは難しいことではないと言えるでしょう。

後ほど解説する「ヘッジファンド」では年間10%以上もの高利回りを期待できますから、運用先を正しく選択することで②の条件はクリアできます。

続いて①の条件ですが、ここではFIREに必要な資金として貯金3000万円を当てはめてみます。

FIREに必要な資金「年間の生活費の25倍」を3000万円としていますから、貯金3000万円でFIREをしたい場合、年間の生活費を120万円に抑えることができれば②の条件もクリアということになります。

つまり、年間の生活費を120万円に抑えられて、貯金3000万円を年間4%の利回りが期待できる運用先で運用をすることができれば「論理上は」FIREは叶うということ。

ただし、既にお気づきの方も多いとは思いますが、年間の生活費を120万円以内に収めるのは至難の業です。

「貯金が3000万円超えたら何年暮らせる?」の章で見た各パターンの年間の生活費も120万円は超えています。

【お仕事現役世代】単身世帯の場合

| 食料 | 40,301円 |

| 住居 | 32,314円 |

| 光熱・水道 | 11,138円 |

| 家具・家事用品 | 5,267円 |

| 被服及び履物 | 6,714円 |

| 保険医療 | 6,847円 |

| 交通・通信 | 22,766円 |

| 教育 | 0円 |

| 教養娯楽 | 21,046 |

| その他の消費支出 | 32,039円 |

| 非消費支出 | 66,937円 |

| 合計 | 245,371円 |

| 年間 | 約294万円 |

【お仕事現役世代】2人以上の世帯の場合

| 食料 | 92,990円 |

| 住居 | 18,120円 |

| 光熱・水道 | 18,199円 |

| 家具・家事用品 | 12,960円 |

| 被服及び履物 | 8,310円 |

| 保険医療 | 13,152円 |

| 交通・通信 | 51,424円 |

| 教育 | 11,309円 |

| 教養娯楽 | 36,357円 |

| その他の消費支出 | 48,688円 |

| 非消費支出 | 94,765円 |

| 合計 | 406,276円 |

| 年間 | 約488万円 |

【老後無職世帯】単身世帯の場合

| 食料 | 36,915円 |

| 住居 | 14,255円 |

| 光熱・水道 | 14,618円 |

| 家具・家事用品 | 5,672円 |

| 被服及び履物 | 3,147円 |

| 保険医療 | 7,769円 |

| 交通・通信 | 15,328円 |

| 教育 | 0円 |

| 教養娯楽 | 14,616円 |

| その他の消費支出 | 29,874円 |

| 非消費支出 | 11,931円 |

| 合計 | 154,125円 |

| 年間 | 約185万円 |

【老後無職世帯】2人以上の世帯の場合

| 食料 | 86,285円 |

| 住居 | 15,080円 |

| 光熱・水道 | 18,468円 |

| 家具・家事用品 | 13,924円 |

| 被服及び履物 | 4,619円 |

| 保険医療 | 15,706円 |

| 交通・通信 | 35,409円 |

| 教育 | 198円 |

| 教養娯楽 | 27,776円 |

| その他の消費支出 | 42,048円 |

| 非消費支出 | 43,163円 |

| 合計 | 302,675円 |

| 年間 | 約363万円 |

また各パターンの内訳を見てみるとお分かりいただけると思いますが、この内訳では居住費や保険医療など、出費がかなり抑えられているという点には留意が必要です。

都心に住んでいる方は物価はより高くなること、賃貸に住んでいる方は居住費がよりかかること、高齢になれば医療費がよりかかることが予想できますよね。

つまり、かなり切り詰めた生活をしていると仮定したとしても、年間の生活費はどのパターンも年間120万円をゆうに超えていますから、年間の生活費を120万円=貯金3000万円でFIREを叶えるのは現実的に無理があるということなのです。

結論:理論上は可能だが精神的余裕を得られるとは言えない

結論、貯金3000万円でのFIREは理論上は可能ではあるものの、年間の生活費を120万円で抑えなくてはいけないため精神的余裕を得られるとは言えず、貯金3000万円でのFIREは現実的には叶えられないと言っても良いでしょう。

ただし、生活費の額に余裕を持たせる=FIREに必要な資金が大きくなればFIREも可能になります。

ちなみに以下の表は年間支出額によってFIREに必要な資金額をまとめたものです。

| 年間支出額(月間) | FIREに必要な資金 |

| 120万円(10万円) | 3000万円 |

| 200万円(17万円) | 5000万円 |

| 400万円(33万円) | 1億円 |

| 600万円(50万円) | 1億5000万円 |

| 800万円(67万円) | 2億円 |

| 1000万円(83万円) | 2億5000万円 |

貯金3000万円で資産運用してFIREのための資金額が5000万円、1億円と大きくなれば年間の生活費にも余裕が出ますから、精神的余裕を得ることも可能になるでしょう。

結論|貯金が3000万円超えたら資産運用をするべき

日本で貯金3000万円を保有する「アッパーマス層」の割合は世帯全体の13.4%で非常に稀な存在です。

しかし、以下の理由から貯金が3000万円超えても資産運用はするべきだと言えるでしょう。

- 貯金が3000万円あっても最長16年、最短で6年しか暮らせない

- 貯金3000万円でFIREを叶えるのは現実的に難しい

次の章ではFIREを叶えるため・老後の資金を確保するためのおすすめの資産運用先をご紹介します。

貯金3000万円超えたらおすすめの資産運用先

ではここで、貯金3000万円超えたらFIREを叶えるため・老後の資金を確保するための資産運用先をご紹介します。

ヘッジファンド|年利10%以上の高利回りを狙える

ヘッジファンドは運用を投資のプロに任せることができるため、投資初心者にも始めやすい運用先です。

| 期待利回り | 10%以上 |

| メリット | ・利回り10%以上を目指せる ・運用を投資のプロに任せることができる ・下落相場に強い |

| デメリット (注意点) |

・最低投資額が高額 ・手数料が高額 |

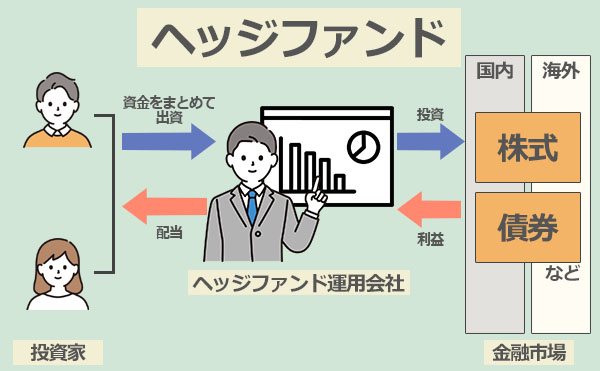

ヘッジファンドは「私募形式」で投資家を募集します。

投資家が出資した出資金はファンドマネージャーが運用をし、運用で得た利益を投資家に還元するという仕組みです。

ヘッジファンドの最大の特徴は「絶対収益追求型」を目標に市場の値動きに左右されない運用ができる点。

ヘッジファンドではファンドマネージャーが状況を見て国内外の金融商品に分散投資をするだけではなく、「公募形式」で投資家を募る投資信託では原則使用を許されていない高度な投資戦略を駆使することが可能。

分散投資をすることでリスクの分散を図るだけでなく、高度な投資戦略の駆使で下落相場でも利益を得る機会を獲得することが可能なので、ヘッジファンドでは10%以上もの高利回りを期待することができるのです。

ただし、ヘッジファンドでは「私募形式」で投資家を募集するため、集められる投資家の人数に限りがあります。

そのため、ヘッジファンドでは投資家一人ひとりが負担するべき出資額が高額になる傾向にあり、ヘッジファンドの本場と言えばアメリカの有名ヘッジファンドの最低投資額はなんと億を超えることも。

しかし、規模こそアメリカのヘッジファンドには劣るものの、近年着実に力を付けている日本のヘッジファンドの最低投資額は1000万円~が相場であるため、個人投資家でも運用を始めるまでのハードルが比較的低い点は嬉しいところです。

またヘッジファンドの手数料のメインを占める「成功報酬」は手数料率が20-50%と利率が高く、驚かれることも事実。

しかしこの成功報酬は実は、投資家とファンドマネージャーにとってwinwinな関係にあることを知っておくとそこまでデメリットではなくなるはずです。

成功報酬は「運用に成功して利益を上げたとき」にのみ、利益となった分の20-50%が徴収されますが、実はこの成功報酬はファンドマネージャーの報酬に直接関係しています。

つまり、利益を上げられなかったときはこの報酬をもらえないため、ファンドマネージャーにとっては死活問題。

ファンドマネージャーは「成功報酬」を得るため、すなわち利益を上げるための努力を惜しまないでしょう。

一方の投資家にとっては、出資をしたからには是非とも利益を上げてほしいはず。

また、成功報酬は利益となった分から徴収されますので、基本的にはマイナスになるようなことはありません。

一見、手数料率が高く驚く方も多いのは事実ですが、投資家とファンドマネージャーにとってwinwinな関係にある「成功報酬」も、ヘッジファンドが高利回りを記録している理由の一つであることを理解する必要があるのです。

ここでは、特におすすめのヘッジファンド、ハイクアインターナショナルを紹介します。

ハイクアインターナショナル

引用元:ハイクア・インターナショナル

| 公式サイト | ハイクアインターナショナル公式サイト |

|---|---|

| 運用開始 | 2023年 |

| 投資対象 | ベトナム企業 |

| 年間利回り | 年間利回り12% |

| 対象 | 個人・法人 |

| 最低投資額 | 500万円 |

| 買い方 | 会社に問い合わせる |

| おすすめ ポイント |

・資料請求のみも可能 ・事業融資のため堅実なリターンが期待できる ・年間利回り12%の安定したリターン ・6年で約2倍の資産形成が可能 ・投資先はメディアにも取り上げられる有名企業 ・代表や投資先企業の透明性が高 |

| 注意点 | 特になし |

ハイクアインターナショナルは2023年に設立された日本の運用会社です。

ベトナム企業「SAKUKO Vietnam co ltd」への事業融資から得られる貸付金利息を原資として、年利12%の固定リターンを投資家に提供しています。

特徴的なのは、一般的なヘッジファンドが金融市場での投資運用で利益を追求するのに対し、ハイクア社は40店舗以上を展開し25億円の売上を誇るサクコ社への事業融資という手法を採用している点です。

これにより市場の変動に左右されにくい安定したリターンが期待できます。

最低投資額は500万円からで、3月・6月・9月・12月の年4回3%ずつ分配金が支払われます。

ロックアップ期間はなく、資金の流動性が確保されています。

経済成長の著しいベトナム市場への投資として、また安定した高利回りを求める投資家にとって、ポートフォリオ分散の選択肢として検討する価値があるでしょう。

投資信託|手軽に分散投資ができる

投資信託では最低投資額が100円からと低額で、また運用を投資のプロに任せることができるため、投資初心者でも手軽に始めやすい運用先です。

| 期待利回り | 3-4% |

| メリット | ・運用を投資のプロに任せることができる ・最低投資額は100円~と低額 ・馴染みのある証券会社や銀行で購入が可能 |

| デメリット (注意点) |

・下落相場では利益を上げづらい ・運用成績に関わらず毎日手数料を徴収される |

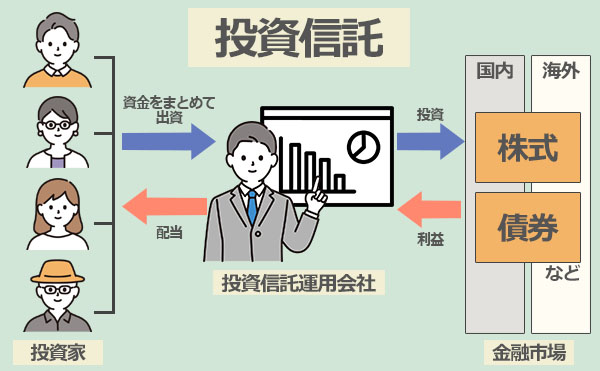

投資信託もヘッジファンド同様に、投資家が出資した出資金をファンドマネージャーが運用をし、運用で得た利益を投資家に還元するという仕組みです。

ただし投資信託では「公募形式」で不特定多数の投資家から出資を募るため、一人ひとりが負担するべき最低投資額は100円~と少ない額で済み、投資初心者にも手軽に運用をはじめやすいという特徴があります。

またSBI証券や楽天証券、三菱UFJ銀行や三井住友銀行などと言った、一度は耳にしたことのある証券会社や銀行で購入が可能で、これら証券会社や銀行が一度目を通した商品を購入できるので安心して始めることができるでしょう。

ただし、投資信託の実に8-9割は日経平均株価やTOPIXなどのインデックス指標に連動することを目標とした「インデックスファンド」です。

またヘッジファンドのような下落に強い高度な投資戦略を使うことも許されていないため、インデックス指標の数値が下がってしまうと投資信託の成績も下がってしまう傾向にあるという点はデメリットとなります。

また「信託報酬」と言い、投資信託の運用や管理に対する手数料を毎日支払わなくてはいけません。

手数料率は保有額の0.5〜2.5%ほどではあるものの、それでも毎日徴収されますから、長期的に見ると大きな額となるはずです。

投資信託で運用を始める際にはできるだけ「信託報酬」が低いものを選ぶようにしましょう。

近年では「ノーロード商品」と呼ばれる販売手数料のかからない商品も増えてきていますから、慎重に商品選びをすると良いですね。

以下の関連記事では投資信託について詳しくまとめています。

おすすめの銘柄も紹介しているので是非参考にしてください。

個人向け国債|「元本確保」で安心の運用

個人向け国債は「元本確保」でリスクが低い安心の運用先です。

| 金利の下限 | 0.05% |

| メリット | ・満期まで待てば元本全額が戻ってくる (運用から1年経てば途中解約しても元本はそのまま戻ってきます) ・1万円から出資可能なので手軽に始められる |

| デメリット (注意点) |

・金利が低くお金が増えて行きづらい ・発行元が破綻した場合は元本割れの可能性がある (ただし発行元は国(日本)のため破綻する可能性は低い) |

国が資金調達のために発行する債券を「国債」と言い、中でも「個人向け国債」は個人投資家向けに発行され、1万円から出資が可能なので気軽に運用を始められるのが特徴的です。

「個人向け国債」は全部で3種類あり、「固定3年」「固定5年」「変動10年」があります。

それぞれ利息を受け取れることに加え、発行元が破綻した場合を除き、満期まで待てば元本全額が確保されているのでリスクが低い運用先となっています。(運用開始から1年経てば途中解約した場合でも元本はそのまま戻ってくるので安心です。)

また発行元は国、すなわち日本ですので破綻する可能性も低く、極めて「元本保証」に近い金融商品と言えるでしょう。

ただし個人向け国債の金利は1%を満たしませんので、預けたお金がなかなか増えて行かないという点はデメリットと言えます。

| 個人向け 国債 |

満期 | 表面利率 |

| 変動10年 | 10年 | 0.51% |

| 固定5年 | 5年 | 0.33% |

| 固定3年 | 3年 | 0.09% |

(参照:財務省)※2023年10月時点で募集されている個人向け国債の表面金利

個人向け国債は「お金を増やす」目的よりも、「お金を保護する」という目的でポートフォリオに取り入れると良いですね。

個人向け国債については以下の関連記事でも詳しく解説していますので、是非参考にしてください。

株式投資|初心者向けの手法で値上がり益を狙う

株式投資は「配当金」や「株主優待」、「売却益」から利益を期待できる運用先です。

| 期待利回り | 4-5% |

| メリット | ・配当金、株主優待、売却益から利益を期待できる ・コスト削減が叶う ・投資・金融・経済などの知識を付けられる |

| デメリット (注意点) |

銘柄の選定、値動きの監視、売買など 全ての運用を自分で行う必要があり、 豊富な知識と経験が必要になるうえ手間がかかる |

株式投資のコストは株式の売買の際に徴収される「売買手数料」に限定され、ヘッジファンドや投資信託のように運用委託に対するコストがかからない点は利点ではあるものの、銘柄の選定、値動きの監視、売買など全ての運用を自分で行う必要があり、投資初心者の方には難易度が高いとされる運用先です。

株式投資には「グロース株投資」と「バリュー株投資」の2種類の運用方法があり、それぞれの特徴は以下の通り。

- グロース株投資

何らかの理由で株価が本来の企業価値よりも下がっている銘柄を購入。その後、見直し買いにより適正な株価が反映され、購入時よりも株価が上昇した局面で売却をすることで「売却益」を得られる方法 - バリュー株投資

世間で話題となっていて、成長が期待されている企業銘柄を購入。その後、需要(買いたい人)の増加により購入時よりも株価が上昇した局面で売却をすることで「売却益」を得られる方法

まずバリュー株投資に関しては、企業の運営自体は順調で資産価値も十分にあるものの、それに対して世間からの注目が低く企業の本来の価値よりも株式が格安な銘柄で、かつ今後株価が値上がりするものを選定する必要があります。

選定を適正に行えなかった場合、株価は購入時より値下がってしまい損失を被る可能性もあるのでバリュー株の選定には慎重を期します。

バリュー株を選定するには、

- 株価収益率 (PER)が低いもの

- 株価純資産倍率 (PBR)が低いもの

- 株主資本利益率 (ROE)が8-10%と高いもの

- 自己資本比率が高いもの

- PEGレシオ(PEG)が1倍以下と低いもの

などいくつもの指標から銘柄の選定を行う必要がありますが、適正な銘柄を選択するのは投資上級者にも至難の技で、投資初心者の方がすぐに算出できるものでもありません。

| 指標 | 概要 | 計算式 | 選定基準 |

| (PER) 株価収益率 |

株価が企業の利益に対して 何倍の価値にあたるかをチェックします。 |

株価 ÷ 1株当たり利益(EPS) ※EPS:当期純利益 ÷ 発行済株式数 |

低い:株式は割安 高い:株式は割高 |

| (PBR) 株価純資産倍率 |

株価が1株あたりの純資産の 何倍の価値にあたるかをチェックします。 |

株価 ÷ 1株あたり純資産(BPS) ※BPS:純資産 ÷ 発行済株式総数 |

低い:株式は割安 高い:株式は割高 ※バリュー株においては1倍以下が理想 |

| (ROE) 株主資本利益率 |

企業が自己資本(株主が出資したものも含む)に対して どのくらいの利益を生んだのかをチェックします。 |

当期純利益 ÷ 自己資本 × 100 | 低い:効率の悪い経営を行っている可能性 高い:純資産を効率的に運用して利益を得ている=優良 ※ROEが8-10%を超えると優良企業だと言われる |

| 自己資本比率 | 純資産に対して 負債がどの程度あるのかを見極めることで、 倒産の可能性があるのかどうかをチェックします。 |

自己資本 ÷ 総資本(自己資本+他人資本)×100 | 低い:負債が多い=倒産する可能性が高く将来性を見込めない 高い:負債が少ない=倒産する可能性が低く将来性を見込める |

| (PEG) PEGレシオ |

1株あたりの利益の成長率を チェックします。 |

PER ÷ 1株当たりの予想利益成長率 | 1倍以下:株式は割安 2倍以上:株式は割高 |

一方のグロース株にも当然、株主資本利益率(ROE)や財務レバレッジ、1株当たり純利益(EPS)などの様々な指標からグロース株かどうかの選定を行う必要はありますが、グロース株は少し端的に言ってしまえば世間で話題になっていて成長が期待されている銘柄ですので、投資初心者の方でも銘柄の選定をせずに株式投資を始めやすいという特徴があります。

ウェルスナビ、メルカリ、ファーストリテイリング など

確かに株式投資は投資初心者には難易度が高い運用先ではありますが、運用をするうちに企業についてや経済についての知識を身に着けることができるので、投資初心者の方にも以下の方法で株式投資での運用に取り組んでいきたいところ。

- グロース株投資で株式投資に挑戦

- 配当金目的の投資

- 株主優待目的の投資

先ほどもお伝えした通り、グロース株は銘柄の選定を行わなくても世間で話題の銘柄を購入をするだけなので株式投資の入口としておすすめの運用方法です。

また株式投資では株式の保有数に応じて配当金が支払われますし、株主優待を受け取れる銘柄もあります。

ヘッジファンドや投資信託ではいくら運用をプロに任せられるとは言っても、最終的な投資判断は投資家自身に託されます。

株式投資では投資・金融・経済などの幅広い知識を積められ、将来的には適切な投資判断を行えるようになるので投資初心者にこそ取り組んで頂きたい運用先なのです。

貯金3000万円の運用ポートフォリオ例

ここでは、先ほどご紹介した運用先を取り入れたポートフォリオ例を2つご紹介します。

あなたのタイプに合ったポートフォリオを是非参考にしてくださいね。

積極的な運用をする場合のポートフォリオ

積極的な運用をする場合のポートフォリオはこちらです。

| 運用先 | 割合 | 出資額 |

| ヘッジファンド | 67% | 2000万円 |

| 投資信託 | 26% | 800万円 |

| 株式投資 | 7% | 200万円 |

- ヘッジファンド:

積極的に利益を得る - 投資信託:

ヘッジファンドが投資していない資産クラスに分散投資 - 株式投資:

利益を得る目的というよりは知識を付けるため

ヘッジファンドと投資信託がいくらプロに運用を任せられるとは言え、ある程度の投資知識は必要なものです。

株式投資を行うことで、最初の頃は運用成績にばらつきがある可能性もあるものの、のちにご自身の投資判断の役に立つこと間違いありません。

ただし、株式投資がリスクとなる可能性も十分にあるので、時間がない・投資知識を付けなくても良いという方は株式を除いてヘッジファンドと投資信託のみで運用しても良いでしょう。

リスクを分散して安定的な運用をする場合のポートフォリオ

リスクを分散して安定的な運用をする場合のポートフォリオはこちらです。

| 運用先 | 割合 | 出資額 |

| ヘッジファンド | 50% | 1500万円 |

| 投資信託 | 26% | 800万円 |

| 個人向け国債 | 17% | 500万円 |

| 株式投資 | 7% | 200万円 |

- ヘッジファンド:

積極的に利益を得る - 投資信託:

ヘッジファンドが投資していない資産クラスに分散投資 - 個人向け国債:

「資金の保護」を目的としている - 株式:

利益を得る目的というよりは知識を付けるため

「元本確保」である個人向け国債は、「資金の保護」を目的としてポートフォリオに追加しました。

ヘッジファンドや投資信託で積極的に利益獲得を狙いつつ、万が一の時にも500万円は確保されているので、より安定的な運用を目指すことが可能となるでしょう。

貯金3000万円の運用シミュレーション

ここでは、先ほどの章でご紹介したポートフォリオ例2つをもとに、貯金3000万円を運用し、5000万円と1億円を達成するまでにかかる期間をシミュレーションしてみました。

詳しく見てみましょう。

5000万円達成までにかかる期間

まずは、貯金3000万円を運用した場合、5000万円達成までにかかる期間をシミュレーションしてみます。

積極的な運用をする場合のポートフォリオ

ここでは、以下の利回りが継続したと仮定しています。

- ヘッジファンド・・・10%

- 投資信託・・・3%

- 株式投資・・・4%

| 運用先 | 出資額 | 5年後 | 7年後 |

| ヘッジファンド | 2000万円 | 1221万円 | 1897万円 |

| 投資信託 | 800万円 | 127万円 | 183万円 |

| 株式投資 | 200万円 | 43万円 | 63万円 |

| 元本+ 受け取れる利息 |

3000万円 | 4391万円 | 5144万円 |

(計算:ke!san)※複利運用で計算

その結果、7年後には5000万円を達成することが分かりました。

リスクを分散して安定的な運用をする場合のポートフォリオ

ここでは、以下の利回りが継続したと仮定しています。

- ヘッジファンド・・・10%

- 投資信託・・・3%

- 個人向け国債・・・基準金利-0.05%(固定5年)

- 株式投資・・・4%

| 運用先 | 出資額 | 5年後 | 8年後 |

| ヘッジファンド | 1500万円 | 915万円 | 1715万円 |

| 投資信託 | 800万円 | 127万円 | 213万円 |

| 個人向け国債 | 500万円 | 82,500円 | ー |

| 株式投資 | 200万円 | 43万円 | 73万円 |

| 元本+ 受け取れる利息 |

3000万円 | 4094万円 | 5002万円 |

(計算:ke!san)※個人向け国債を除き複利運用で計算

(個人向け国債:受取利子シミュレーション)固定5年 第 151 回債の利子の受け取り額を算出

その結果、固定5年の個人向け国債を5年目で終え、6年目からヘッジファンド・投資信託・株式を続けた場合、8年後に5000万円を達成することが分かりました。

1億円達成までにかかる期間

次に、貯金3000万円を運用した場合、1億円達成までにかかる期間をシミュレーションしてみます。

積極的な運用をする場合のポートフォリオ

ここでは、以下の利回りが継続したと仮定しています。

- ヘッジファンド・・・10%

- 投資信託・・・3%

- 株式投資・・・4%

| 運用先 | 出資額 | 5年後 | 10年後 | 15年後 | 16年後 |

| ヘッジファンド | 2000万円 | 1221万円 | 3187万円 | 6354万円 | 7189万円 |

| 投資信託 | 800万円 | 127万円 | 275万円 | 446万円 | 483万円 |

| 株式投資 | 200万円 | 43万円 | 96万円 | 160万円 | 174万円 |

| 元本+ 受け取れる利息 |

3000万円 | 4391万円 | 6558万円 | 9961万円 | 1億848万円 |

(計算:ke!san)※複利運用で計算

その結果、16年後に1億円を達成することが分かりました。

リスクを分散して安定的な運用をする場合のポートフォリオ

ここでは、以下の利回りが継続したと仮定しています。

- ヘッジファンド・・・10%

- 投資信託・・・3%

- 個人向け国債・・・基準金利-0.05%(固定5年)

- 株式投資・・・4%

| 運用先 | 出資額 | 5年後 | 10年後 | 15年後 | 18年目 |

| ヘッジファンド | 1500万円 | 915万円 | 2390万円 | 4765万円 | 6839万円 |

| 投資信託 | 800万円 | 127万円 | 275万円 | 446万円 | 561万円 |

| 株式投資 | 500万円 | 82,500円 | 82,500円 | 82,500円 | ー |

| 株式投資 | 200万円 | 43万円 | 96万円 | 1,60万円 | 205万円 |

| 元本+ 受け取れる利息 |

3000万円 | 4094万円 | 5770万円 | 8380万円 | 1億606万円 |

(計算:ke!san)※個人向け国債を除き複利運用で計算

(個人向け国債:受取利子シミュレーション)固定5年 第 151 回債の利子の受け取り額を算出

その結果、固定5年の個人向け国債を15年目で終え、16年目からヘッジファンド・投資信託・株式を続けた場合、18年後に5000万円を達成することが分かりました。

このように、ポートフォリオの内容が異なると、目標額達成までにかかる期間も異なります。

ご自身の「リスクの許容範囲」や「〇年以内に目標額を達成したい」といった希望を慎重に検討し、ご自身に合ったポートフォリオで長期的な運用を目指すことが大切です。

「貯金3000万円を超えたら」よくある質問

では最後に、貯金3000万円を超えた方によくある質問をまとめました。

詳しい解説も交えて回答していきます。

Q1. 銀行の預貯金で管理するのが一番安全じゃないの?

確かに、銀行の預貯金は全ての運用期間で元本が保証されており、また「ペイオフ制度」で万が一銀行が倒産しても1000万円と倒産した日までの利息が保証されるので安心です。

しかし現在日本は「超低金利時代」。

普通預金の金利は0.001%で定期預金も0.002-0.25%程度ですので、例え3000万円を1年預けたとしても普通預金で300円、定期預金でも600円-75000円程度の利息しか受け取れず、お金はなかなか増えていかないのです。

| 普通預金 | 定期預金 | |

| 金利 | 0.001% | 0.002%-0.25% |

| 3000万円を運用して 1年後に受け取れる 利息額 |

300円 | 600円~75000円 |

「300円でも受け取れるならいいのでは?」と思った方は、注意が必要です。

現在世界的なインフレが加速していますが、日本も例外ではありません。

一般的にインフレではお金の価値が下がり、モノの価値が上がるとされていますが、物価上昇率が1%上がるとお金の価値は1%下がることとなります。

しかし現在の消費者物価指数は前年同月比+3%台。

また日本銀行では物価目標を前年比2%としており、例えば物価上昇率2%が今後続いた場合、お金の価値も毎年2%ずつ減っていくということに。

これを補うには少なくても2%以上の利回りが期待できる運用先で資産運用をし、お金の目減りを防がなくてはいけないということになりますが、銀行の預貯金の金利は1%にも満たしません。

つまり、銀行に全財産を預けている間にいつの間にかお金の価値が減っている、ということになりかねないのです。

銀行の預貯金については資金の一部を預け、「資金の保護」を目的としてポートフォリオに取り入れると良いですね。

以下の記事では「元本保証」や「元本確保」と言われる銀行の預貯金や債券などの金融商品が一概には安全だと言い切れない理由を解説していますので、是非ご参考ください。

Q2. 元本保証の運用先はありますか?

元本保証を謳ってよい金融商品は原則、銀行の預貯金だけ。

ただし、満期時に元本が確保されているように設計された「元本確保」の金融商品は存在し、債券や貯蓄型保険がこれに該当します。

ただし、これら元本確保の金融商品も銀行の預貯金同様、利回りが良くない傾向にあるため、利用の際は資金の一部を預け、「資金の保護」を目的としてポートフォリオに取り入れると良いでしょう。

債券や貯蓄型保険についても詳しくは以下の記事をご参考ください。

Q3. 資産運用をするべきその他の理由とは?

資産運用をするべき理由は今回ご紹介した理由以外に3つあります。

それぞれ解説していきます。

老後は2000万円以上もの資金が必要になる

2019年、老後30年で約2000万円もの不足金を公的年金以外の収入で補う必要があるとして「老後2000万円問題」が話題となりました。

しかしインフレが加速する今、現在の物価高を当てはめて計算すると老後30年で約2400万円もの不足金が発生すると言われているのです。

「老後2000万円問題」のモデルケースは以下の通り。

当時の収入と支出の差額は約5.4万円でした。

| 1か月の支出 | 26.3万円 |

| 1か月の収入 | 20.9万円 |

| 差額 | 約5.4万円 |

しかし、当時の年金収入が続くと仮定して支出に現在の物価高に当てはめた場合、収入と支出の差額はなんと6.6万円にものぼり、不足金は30年で2400万円にもなるとのことが経済評論家の加谷珪一氏の試算で明らかになったのです。

| 1か月の支出 | 26.3万円 |

| 1か月の収入 | 27.5万円 |

| 差額 | 約6.6万円 |

このモデルケースはあくまでも全国の平均値となるため、1か月の収入がこれより少ない方・1か月の支出がこれより多い方もきっと多いはず。

その場合、公的年金以外の収入で補わなくてはいけない不足金は2400万円よりも大きい額になることが予想できますね。

退職金は年々減っている

またこの不足金を退職金で補おうと考えている方は、本当にご自身の受け取る退職金で不足金を補うことができるのかを事前に確認しておく必要があります。

というのも、企業は社員の退職金を積み立てて準備をしますが、「超低金利時代」の今、金利が低く退職金が増えて行かないという状況に陥っており、定年退職の退職金平均額はこの20年間で1000万円超も減少しているとのデータも明らかにされているのです。

| 定年退職の退職金平均額 | |

| 1997年 | 2871万円 |

| 2003年 | 2499万円 |

| 2008年 | 2323万円 |

| 2013年 | 1941万円 |

| 2018年 | 1788万円 |

(出典:厚生労働省の「就労条件総合調査」)

2018年の退職金平均額は1788万円ですが、これでは老後30年の不足金2000万円をも補うことができないことが分かりますね。

退職金などのまとまったお金を手にする機会がある場合、これを切り崩して生活をするのではなく、運用をしてお金にお金を増やしてもらうことで不足金を補うことが可能になるでしょう。

インフレでお金の価値が減ってしまう可能性がある

また、インフレが加速する現在、インフレの影響でお金の価値が減ってしまう可能性もあります。

こちらについてはQ1. 銀行の預貯金で管理するのが一番安全じゃないの?の回答で詳しく解説していますので是非チェックしてください。

Q4. 貯金3000万円を運用する際の注意点・コツは?

貯金3000万円を運用する際の注意点・コツは以下の3つです。

これらを知っておくことで、リスクを回避できる可能性が高まるでしょう。

資産運用は「余裕資金」で

貯金3000万円の運用を始める前に、資金は「生活費」「生活防衛費」「余裕資金」の3つに分けましょう。

生活費:

普段の生活で使う資金。銀行の普通預金で管理するとお金の出し入れがいつでもできるので安心です。

生活防衛費:

近い将来使う予定の決まっている資金・万が一のために備える資金。

近い将来使う予定の決まっている資金は、使う予定の時期に満期を迎える定期預金で管理をすると、手を付ける心配もなく、利息も受け取れるので一石二鳥です。

万が一のために備える資金は生活費の3~6か月分ほどをすぐに引き出せる普通預金で管理すると良いでしょう。

余裕資金:

全体の資金から「生活費」と「生活防衛費」を差し引いて残った、使い道の決まっていない資金。

資産運用は万が一資産運用で損失が出ても生活に支障のないこの「余裕資金」で行うことが推奨されています。

リスクとリターンは比例する

投資はリスクとリターンは比例することを知っておきましょう。

図のように、銀行の預貯金や債券は「元本保証」「元本確保」となっており、元本が割れるリスクが低く安心して運用ができます。

しかし、その代わりに金利(リターン)が低く、お金はなかなか増えていきません。

反対にFXや暗号資産などは短期間で大きな利益(リターン)を得られる可能性がありますが、損失が出た場合には元本を大きく下回るマイナスとなる可能性もあるためリスクが高めです。

ポートフォリオを組む際にはご自身の「リスクを許容できる範囲」と「〇年までに目標額を達成したい」という目標のバランスを慎重に検討して、ご自身に合った運用先でポートフォリオを組むようにしましょう。

資産運用は「分散投資」で

資産運用は「分散投資」で行うのが鉄則です。

具体的には、

株式と債券などといった資産・銘柄の分散

円とドルなどといった地域の分散

積み立て投資で時間・時期の分散

を行うことで、リスクを分散する機会を増やすことを心がけると良いでしょう。

貯金3000万円超えたら何年暮らせる?まとめ

今回の内容では、貯金3000万円あったら最長でも16年、最短で6年しか暮らせないことが分かりました。

また貯金3000万円でのFIREについては、「理論上」は叶えることは可能でしたが、現実的には不可能であることも分かりましたね。

また日本国内で貯金3000万円を超えている方は希少で、額としては「大きい額」と言えますが、生きていくための資金としては「少ない額」であることが実感できたはずです。

貯金3000万円超えたら、次は5000万円、1億円と、より大きな額を目指してコツコツと資産運用をすると良いでしょう。

筆者おすすめの資産運用先「ヘッジファンド」については、以下の関連記事にて詳しく解説をしています。

ランキング形式で日本のおすすめのヘッジファンドもご紹介しているので、是非チェックしてみてくださいね。