大体の方が退職金の預け先としてまず思いつくのは、銀行の預貯金ではないでしょうか?

確かに銀行の預貯金は元本保証のため、退職金のようなまとまったお金でも安全な運用ができるというイメージがあります。

しかし現在、「貯蓄より投資」を推奨していることからもわかるように、手放しに「退職金は銀行の預貯金などの元本保証がされている運用先に預けておけば安全だ」と言い切ることはできません。

そこで今回の記事では、銀行の預貯金など、退職金を元本保証で運用できる金融商品をご紹介し、そのメリット・デメリット(注意点)を解説していきます。

退職金の運用は元本保証の運用先では安全だとは言い切れない理由や、検討したい元本保証以外の退職金運用先についても解説していきますので是非最後までチェックしてくださいね。

目次

退職金を元本保証で運用できる金融商品は何がある?

そもそも「元本保証」とは、全運用期間にわたり投資元本が減らないことを保証すること。

実は、退職金を元本保証で運用できる運用先は原則「銀行預金」のみ。

ただし「ほぼ元本保証」で運用できる運用先もあるので詳しく解説していきます。

- 退職金を元本保証で運用できるのは「銀行預金」のみ

- ほぼ元本保証の退職金運用先は「債券」と「貯蓄型保険」

退職金を元本保証で運用できるのは「銀行預金」のみ

「元本保証」の金融商品は原則、銀行預金のみです。

銀行預金とは、普通銀行・当座預金・貯蓄預金・定期預金を指します。

元本保証の銀行の預金では、運用期間のすべてにわたり元本の額が減ることはありません。

また銀行の預貯金は「ペイオフ」という制度の対象となり、万が一銀行が破綻した場合でも「預金保険機構」によって元本1000万円までと破綻した日までの利子が保証されています。

ここで、退職金を元本保証の銀行預金で運用するおすすめの方法2選とその注意点を見ていきましょう。

退職金を銀行で運用する方法としては「定期預金」と「退職金専用プラン」の2つがおすすめです。

| 定期預金 | |

|---|---|

| 特徴 |

|

| 注意点 |

|

| おすすめの銀行 |

|

※金利は2023年8月時点

| 退職金専用プラン | |

|---|---|

| 特徴 |

|

| 注意点 |

|

| おすすめの銀行 | メガバンク

地方銀行

|

※金利は2023/8/18時点

ほぼ元本保証の金融商品は「債券」と「貯蓄型保険」

先ほど、元本保証の金融商品は原則「銀行預金のみ」だということをお伝えしましたが、実は「ほぼ元本保証」の金融商品というものも存在。

ほぼ元本保証の金融商品としては「債券」や「貯蓄型保険」が挙げられます。

「ほぼ元本保証」というのは、厳密にお伝えすると「元本確保型」の金融商品のことを指します。

元本確保とは、金融商品の発行元が破綻をしてしまったり、出資者が途中解約をせず満期を迎えた場合には元本が保証されるというもの。

元本保証の銀行預金よりも少しリスクが上がる分、利率も少し高くなるのが特徴です。

元本確保型のおすすめ金融商品「債券」と「貯蓄型保険」の特徴とその注意点を見ていきましょう。

| 債券 | |

|---|---|

| 特徴 |

|

| 注意点 |

|

債券については「個人向け国債」のみの解説にはなりますが、概要説明に加えて運用シミュレーションもありますので、以下の記事も是非ご参考ください。

| 貯蓄型保険 | |

|---|---|

| 特徴 |

|

| 注意点 |

|

貯蓄型保険については以下の記事でも詳しく解説しています。

こちらも概要説明と運用シミュレーションに加え、おすすめの保険商品の紹介もありますので、是非チェックしてみてください。

元本保証の金融商品のメリット・デメリット(注意点)

この章では、退職金を元本保証・ほぼ元本保証(元本確保)の商品で運用した場合のメリットとデメリットを確認していきます。

| メリット |

|

|---|---|

| デメリット (注意点) |

|

詳しく見てみましょう。

メリット

退職金を元本保証の商品で運用した場合のメリットは2つあります。

メリット1. 元本の保証・確保がされている

元本保証の運用先の場合:

運用期間中はすべての期間で元本が減らないように保証されているので安心。

元本確保の運用先の場合:

金融商品の発行元が破綻をしてしまったり、出資者が途中解約しない限り満期時には元本が保証されているので安心。

メリット2. 銀行預金の場合ペイオフの対象となる

「ペイオフ制度」の対象である銀行の預貯金。

万が一銀行が破綻した場合でも、銀行が納めた保険料を元手に「預金保険機構」から1金融機関につき預金者一人あたり1000万円と、破綻した日までの利息が保証されるので安心です。

1000万円を超える部分に関しては、破綻した銀行の財政状況に応じて一部、または全額が支払われます。

デメリット(注意点)

退職金を元本保証の商品で運用した場合のデメリット(注意点)2つも確認します。

デメリット(注意点)1. 元本割れのリスクがある

銀行の預貯金の場合:

資金を預けていた銀行が破綻し、預けていた資金が1000万円を超える場合、1001万円からは「ペイオフ」の対象外であるため元本割れのリスクがあります。

例えば、退職金を2000万円受け取り、その全てを1つの銀行に預けていたと仮定します。

その場合、万が一その銀行が破綻したとすると、預けた退職金2000万円のうち、1000万円と破綻日までの利息は保証されますが、残りの1000万円はペイオフの対象外となってしまいます。

破綻した金融機関の財政状況に応じて全額が支払われる場合は良いですが、一部のみ・または全額戻ってこなかった場合は元本割れをしてしまうということです。

元本確保の運用先の場合:

元本確保の商品は、金融商品の発行元が破綻した場合や、出資者が途中解約をした場合には元本割れをするリスクがあるので注意が必要です。

国(日本)が発行元の国債の場合、日本が破綻することはほぼないとされていますが、地方債や社債の場合、発行元は地方公共団体や企業となるので破綻するリスクは高まります。

また貯蓄型保険の場合も破綻するリスクが無いわけではありませんのでこちらも注意が必要です。

デメリット(注意点)2. 利回りが低くお金がほとんど増えない

元本保証・元本確保の商品は、安全な運用ができる代わりに金利が低く、資産運用効果は低いためお金が増えにくいという点も注意点となります。

現在銀行の定期預金の金利は0.002%で、退職金専用プランだと地方銀行では少し高くなるものの、メガバンクでは0.9%と、1%にも満たしていません。

また債券の金利も1%に満たないものが多く、貯蓄型保険の返戻率については一概には言えませんが、長期間運用する割には返戻率が良くないとされています。

しかし、2019年末に広まったコロナウイルスのパンデミックに始まり、2022年のロシアによるウクライナ侵攻を受けて世界的にインフレが加速。

日本もこれまでに物価上昇率が4%を超えるなど、インフレにより大きな影響を受けています。

インフレとなった場合、お金の価値よりモノの価値が上がるので、インフレが上昇する分お金の価値も下がっていきます。

受け取った退職金の価値が下がらないためには、インフレ率よりも高い利回りで資産運用をして利息を得ることで資金をより大きくしていく必要がありますが、利回りが低い元本保証・元本確保の金融商品ではこれを補えません。

ちなみに日銀はインフレ率2%を目標としていますが、仮に日銀が目指すインフレ率2%が今後継続した場合、資産運用で2%の利回りを維持することで、やっと退職金の資産価値の目減りを防げるというということになります。

例として、インフレ率2%が続いている状況で、利回り2%、4%、10%が期待できる運用先に退職金2000万円を預けた場合を見ていきます。

| 実質利回り | 2% | 4% | 10% |

|---|---|---|---|

| 2-2=0% | 4-2=2% | 10-2=8% | |

| 5年 | 2000万円 | 2208万円 | 2938万円 |

| 10年 | 2000万円 | 2437万円 | 4317万円 |

| 20年 | 2000万円 | 2971万円 | 9321万円 |

利回り2%が期待できる運用先で退職金を運用しても、日銀が目標とするインフレ率2%が続いた場合には実質の利回りは0%です。

つまり、どれだけの期間運用をしたとしても、資金が減ることを防いではいるものの、増えてはいきません。

それに対して利回り4%、10%で運用をした場合、実質利回りは2%以上あるのでインフレの影響に負けることなく月日を重ねるごとにお金は増えていくことがわかります。

元本保証や元本確保の金融商品は安全ではあるものの、金利は2%に満たないため、資金はインフレに負けて維持するどころか減少してしまうリスクがある点には注意が必要なのです。

結論|退職金は元本保証の金融商品以外の投資先も検討するべき

ここまでの内容から結論、退職金の運用は元本保証・元本確保の金融商品以外の投資先も検討するべきだということがお分かりいただけたはずです。

- 退職金の運用ができる元本保証の商品には「銀行の定期預金」や「退職金専用プラン」などがある

- 退職金の運用ができる元本確保の商品には「債券」や「貯蓄型保険」などがある

- これら商品は元本が保証、または確保されているので安心した運用ができる代わりに金利が低い

- インフレによる退職金の減少を防ぐためにも最低2%以上の利回りで運用したいが、元本保証商品は金利が低すぎる

結論:元本保証・元本確保の金融商品は安心だがお金が増えていかないため、退職金の運用は他の投資先も検討するべき

では続けて、退職金運用におすすめの金融商品はどのようなものがあるのかご紹介します。

元本保証商品以外のおすすめ退職金運用方法

ここでは、退職金の運用で元本保証の金融商品とあわせて検討したい投資先2選をご紹介します。

1. ヘッジファンド|高利回り+運用を任せられる

ヘッジファンドは、資産の運用を投資のプロに任せることができ、投資初心者でも簡単に始められるという特徴があります。

| メリット |

|

|---|---|

| デメリット (注意点) |

|

ヘッジファンドでは出資者から集めた資金を優秀なファンドマネージャーが運用して収益を投資家に還元します。

ヘッジファンドでは「絶対収益追求」を目標に、様々な金融商品に投資。

原則、投資信託では使用が許されていない高度な投資戦略を駆使することが許されており、利回りは10%以上と高利回りが期待できる運用先です。

またヘッジファンドでは、下落相場を逆手に取り利益を出すことのできる投資手法も駆使できるため、意外にもリスクを抑えた運用が可能になります。

ヘッジファンド・リサーチ社作成のグローバルヘッジファンド指数によると、2003年3月から2021年12月までのリスクを数値化した標準偏差は1.5%。

参考までに、日本株式で運用を行うインデックス投資信託の標準偏差は17%ほどですので、比較するとヘッジファンドのリスクの低さがお分かりいただけると思います。

注意点としては、ヘッジファンドは「私募形式」で限られた人数の出資者を募集するため、出資者一人ひとりが負担する投資額が高額なることが挙げられます。

海外の有名ヘッジファンドでは最低投資額が億を超え、日本のヘッジファンドでも1000万円程となるため、運用までのハードルは低くはありません。

またヘッジファンドでは、利益分に対し「成功手数料」として20~50%もの手数料が引かれます。

運用で利益が出た場合にのみ徴収されるため、出資者がマイナスになることは基本的にはありませんが、額が大きいので事前に知っておくと良いでしょう。

ここでは、特におすすめのヘッジファンド、ハイクアインターナショナルを紹介します。

ハイクアインターナショナル

引用元:ハイクア・インターナショナル

| 公式サイト | ハイクアインターナショナル公式サイト |

|---|---|

| 運用開始 | 2023年 |

| 投資対象 | ベトナム企業 |

| 年間利回り | 年間利回り12% |

| 対象 | 個人・法人 |

| 最低投資額 | 500万円 |

| 買い方 | 会社に問い合わせる |

| おすすめ ポイント |

・資料請求のみも可能 ・事業融資のため堅実なリターンが期待できる ・年間利回り12%の安定したリターン ・6年で約2倍の資産形成が可能 ・投資先はメディアにも取り上げられる有名企業 ・代表や投資先企業の透明性が高 |

| 注意点 | 特になし |

2023年設立のハイクアインターナショナルは、ベトナムの成長企業「SAKUKO Vietnam」への事業融資を通じて、年4回の分配金を投資家に還元します。

最大の特徴は「事業融資」という投資手法でベトナムという経済成長著しい新興国の安定企業からの返済を原資としているため、リスクを最小限に抑えながら高いリターンを実現しています。

最低投資額は500万円から、ロックアップ期間なしで始められるため、退職金の一部を効率的に運用したい方に最適です。

ポートフォリオの一部として新興国投資を検討している方や、目標達成時期が明確な方にとって、魅力的な選択肢となるでしょう。

オンライン面談を通じて詳しい情報を聞いたり、疑問点を解消したりできますので、ぜひ問い合わせてみてください。

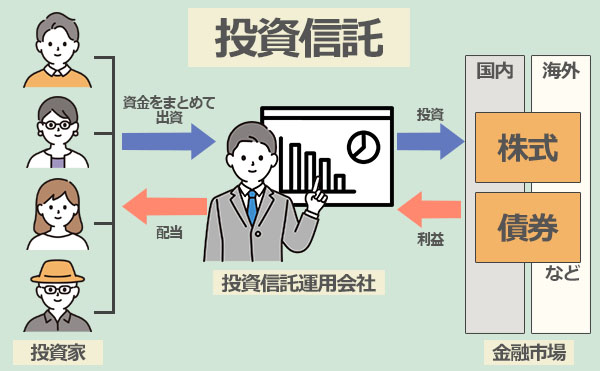

2. 投資信託|世界へ分散投資ができる

投資信託もまたヘッジファンドと同様に、運用をファンドマネージャーに任せることができるため、投資初心者の方の退職金の運用先にもおすすめです。

| メリット |

|

|---|---|

| デメリット (注意点) |

|

投資信託もヘッジファンド同様に、出資者から集めた資金をファンドマネージャーが運用をして収益を得ます。

投資信託では「公募形式」で幅広い人数の投資家から出資金を集めるため、最低投資額も100円~と低額で始めやすいのが特徴です。

また、つみたてNISAを活用すれば、年間40万円までの積立で最大20年間は非課税で運用が可能。

iDecoの場合も60歳までであれば加入する人の職業によって額は変動するものの、非課税での運用ができるので是非利用したい制度ですね。

ただし、投資信託ではヘッジファンドのような高度な投資戦略の使用は原則許されていないため、実に8~9割の投信ファンドが日経平均株価やTOPIXなどのインデックス指標の数値を連動させる「相対収益」を目標に運用をしており、下落相場では収益を上げづらいという特徴もあります。

ヘッジファンドに比べて手数料の利率こそ低いものの、運用でマイナスが出ている時でも手数料は徴収しまいますので、結果的に元本割れを起こしてしまうリスクもあります。

運用を始める前には手数料率を超える運用成績を出しているファンドを選ぶようにしましょう。

おすすめの投資信託や銘柄選びのポイント、NISAやiDecoについての詳しい解説は以下をご覧ください。

退職金運用のポートフォリオ例 (元本保証商品×お任せ投資)

退職金の運用では、リスク軽減のためにも様々な投資商品に分散投資を行うことが大切です。

この章では、退職金を運用する際のポートフォリオの例をご紹介します。

| ポートフォリオ例 | |

|---|---|

| 運用先 | 割合 |

| ヘッジファンド | 50% |

| 投資信託 | 35% |

| 定期預金 | 15% |

このポートフォリオに退職金額の相場2000万円を当てはめると以下のようになります。

| 運用先 | 割合 | 額 |

|---|---|---|

| ヘッジファンド | 50% | 1000万円 |

| 投資信託 | 35% | 700万円 |

| 定期預金 | 15% | 300万円 |

ヘッジファンドの最低投資額は1000万円からが目安です。

市場の下落にも耐性のあるヘッジファンドでは、他の運用先がマイナスになったとしても利益を得られるチャンスを残すことができるため比重を多くとります。

また、投資信託の8~9割ほどがTOPIXや日経平均株価などの市場指数に連動した動きを目指して運用をしているため、下落市場の時にはマイナスにはなってしまうものの、それでも利回りは3~4%を目指すことが可能。

つみたてNISAなどの利用で非課税対象になる上に、手数料はかかってしまうものの原則いつでも解約が可能なので万が一現金を確保したい時でも安心です。

定期預金に関しては、運用している期間中は元本保証となり、また万が一銀行が破綻となっても「ペイオフ」の制度で1000万円までは保証されています。

資金の保全目的もかねて定期預金もポートフォリオの一部として選びました。

ぜひこちらのポートフォリオ例を参考に、ご自身に合った分散投資先を検討してみてください。

退職金の運用で失敗しないためにすべきこと5選を解説

この章では、退職金の運用を安全に行うために知っておくべきこと5選をご紹介します。

- 自身のリスク許容範囲を把握する

- 投資は「余裕資金」で

- 投資は「長期運用」で

- 投資は「分散投資」を

- 銀行員の勧誘には気をつける

これらは投資の基本にもなりますので、理解を深めていきましょう。

自身のリスク許容範囲を把握する

投資を行う際は、ご自身のリスクの許容範囲を把握した上で、どの運用先に預けるかを判断しましょう。

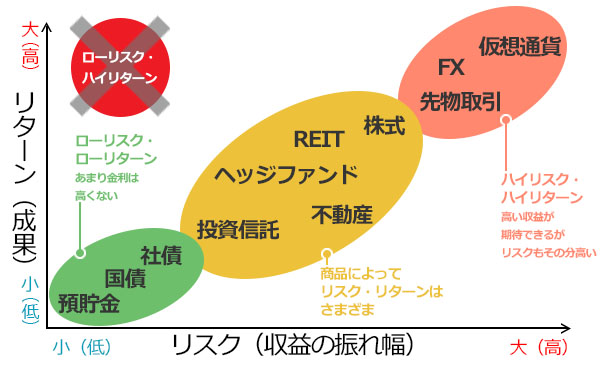

以下のグラフは、金融商品ごとのリスクとリターンの関係性を表したものです。

元本保証の銀行預貯金や元本確保の債券は低リスク・低リターンですが、それ以外の金融商品はリターンが高くなればなるほどリスクも高くなることを表しています。

例えば、リスクを全く許容できない方がFXや仮想通貨などの高リスクな運用先を選択してしまった場合、損失が出た際には精神的にも資金面でも大きなダメージを受ける可能性があります。

反対にリスクよりリターンを重視する方が定期預金や債券などの低リスクな運用を選択した場合、安全ではあるものの全く利回りを得られない、という可能性があります。

やみくもにリスクの高さや利回り率だけを見るのではなく、総合的に見てご自身に合った運用先を見つけることが重要です。

以下の記事では実際にあった退職金運用の失敗例をもとに、運用に失敗しないコツについても解説していますので是非チェックしてみてください。

投資は「余裕資金」で

余裕資金とは全体の資金から「生活費」と「生活防衛費」を引いたものです。

「生活費」

普段の生活で必要な資金。普段の生活で必要な「生活費」は、運用中のすべての期間内で元本が保証されていて、お金の出し入れがいつでも行える普通預金で管理をすると良いでしょう。

「生活防衛費」

万が一の時に備えておく資金や近い将来使い道が決まっている資金。「生活費」同様、普通預金で管理をしておくといつでも引き出せるので安心です。

近い将来使い道が決まっている資金に関しては、使う時期に満期となるように考慮した上で、定期預金口座で管理をしても良いでしょう。

例)3年後に500万円の車を買うことが決まっている場合…

500万円を3年満期の定期預金でお金を管理し、満期となったら元本500万円は車代として支払いに回すことが可能で、利息も受け取れる。

「余裕資金」

「生活費」と「生活防衛費」を引いた、使い道の決まっていない資金。投資は使い道が決まっておらず、またマイナスとなっても支障がない「余裕資金」で行うことが推奨されています。

投資は「長期運用」で

短期間で資産を増やそうとして暗号資産やFXなどの投機、そしてパチンコや競馬、宝くじなどのギャンブルに多くのお金を費やしてしまうのは禁物です。

暗号資産やFXは高度な知識と常に値動きを監視できる時間のある方以外はおすすめできません。

運用に失敗しないためにも、パチンコや競馬、宝くじなどのギャンブルはたまにの息抜き程度にとどめておきましょう。

投資は「分散投資」を

投資では「分散投資」を行うことで、リスクの分散を図ることが可能です。

具体的には以下の3つに分けて分散投資をすると良いでしょう。

・資産クラスの分散

・国・地域の分散

・時間・時期の分散

例えば、投資に使える資金を全て商品Aにつぎ込んで、その商品Aが指標とする市場で損失が出てしまった場合、商品Aもマイナスとなり運用は失敗に終わります。

例えば、投資に使える資金を全て商品Aにつぎ込んで、その商品Aが指標とする市場で損失が出てしまった場合、商品Aもマイナスとなり運用は失敗に終わります。

しかし、商品A・商品B・商品Cに分散投資をし、商品Aにマイナスがでたとしても、商品B・商品Cでプラスを出せば自分の資産を減らさずに済みます。

投資の格言の一つに「卵は一つのカゴに盛るな」という言葉があるように、投資を行う際には特定の商品だけに投資を行うのではなく、様々な金融商品に分散投資を行うことでリスクを分散させるように心がけましょう。

退職金運用の分散投資の例としては、先ほどの章のポートフォリオ例をご参考ください。

銀行員の勧誘には気をつける

銀行で退職金の運用について相談をすると様々な金融商品について勧誘をされることがあります。

しかし、これらの勧誘は投資家のためではなく、銀行員のノルマ達成のためであることが多いのが現状です。

銀行員の説得に焦ってその場で契約をしてしまい、あとから途中解約をすると元本割れになるリスクがありますし、満期まで運用してもさほどメリットがない場合がほとんど。

押しが強く思わずその場で契約しそうになってしまう方も少なくありませんが、一旦持ち帰ったうえで本当に将来的に利益になるのか・自分に必要な運用なのかを検討し、気になるようであれば再度銀行で相談をしてから契約をしても遅くないことがほとんどなので、注意をしましょう。

補足情報:退職金で引かれる税金|シミュレーション

最後に補足情報として、退職金受け取り時にかかる税金についても少し触れていきます。

退職金にかかる税金の種類は以下の3つです。

- 所得税

- 復興特別所得税

- 住民税

退職金にかかる税金の計算方法は以下の通り。

| 一時金として 一括で受け取る場合 |

年金として分割で受け取る場合 | |

|---|---|---|

| 所得税 | 退職所得×所得税率 | 雑所得×所得税率 |

| 復興特別所得税 | 所得税×2.1% | 所得税×2.1% |

| 住民税 | 退職所得×10% | 退職所得×10% |

今回は2000万円の退職金を一時金として一括で受け取る場合のシミュレーションをしてみます。

税金額の大体の目安としてご参考いただければ幸いです。

例)35年務めた会社を定年退職し、退職金の受け取り額は2000万円だった。 一時金として一括で退職金受け取る場合…

①【所得税】退職所得×所得税率

退職所得=(退職金-退職所得控除額)×1/2

※「退職所得控除額」は以下の表から当てはまるもので計算します。

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円×勤続年数 (最低80万円) |

| 20年超 | 800万円+70万円 × (勤続年数-20年) |

(引用:国税庁|退職と税)

今回の例では勤続35年だったので「退職所得控除額」は以下の計算で求めます。

800万円+70万円×(35年-20年)=1850万円(退職所得控除額)

退職所得は、以下になります。

(2000万円-1850万円)×1/2=75万円(退職所得)

| 課税退職所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円~194万9,000円 | 5% | 0円 |

| 195万円~329万9,000円 | 10% | 9万7,500円 |

| 330万円~694万9,000円 | 20% | 42万7,500円 |

| 695万円~899万9,000円 | 23% | 63万6,000円 |

| 900万円~1,799万9,000円 | 33% | 153万6,000円 |

| 1,800万円~3,999万9,000円 | 40% | 279万6,000円 |

| 4,000万円~ | 45% | 479万6,000円 |

(引用:国税庁|退職と税)

所得税は、75万円(退職所得)×5%(税率)-0円(控除額)=37500円

②【復興特別所得税】所得税×2.1%

37500円(所得税)×2.1%=7880円

③【住民税】退職所得×10%

75万円(退職所得)×10%=75000円

⇒①②③の合計113,287円が退職金2000万円を受け取ると発生する税金額となります。

退職金にかかる税金は退職金の受け取り額だけでなく、勤続年数や受け取り方などによっても変わってきますので、退職金を受け取る前にご自身が得をする方法を確認しておくと良いですね。

まとめ

本記事では、退職金の運用は元本保証だと安心か?というテーマで、元本保証の「定期預金」「退職金専用プラン」と元本確保の「債券」と「貯蓄型保険」についてを見ていきました。

またこれら4つの運用先のリスクをカバーするその他の運用先として「ヘッジファンド」と「投資信託」をご紹介しました。

特に、本記事でもご紹介したヘッジファンドは、元本保証ではないものの退職金を効率良く運用ができるのでおすすめの運用先です。

ヘッジファンドについてより詳しく調べたいという方は以下の記事で解説しています。

おすすめの日本のヘッジファンドをランキング形式でご紹介していますので、是非チェックしてみてください。