2003年からすでに20年以上日本人に親しまれている個人向け国債。

しかし、人気の裏で個人向け国債には「買ってはいけない/やめとけ」などの意見もあり、投資を迷っている方もいるでしょう。

そこで本記事では、個人向け国債が「買ってはいけない/やめとけ」と言われる理由、個人向け国債の向き不向き、併せて検討したいおすすめ投資先4選などをご紹介します。

- 個人向け国債は安全性の高い投資商品

- 「買ってはいけない/やめとけ」の要因は個人向け国債の低い収益性

- 「買ってはいけない・やめとけ」が妥当かは運用の目的による

ちなみにもし資金500~1000万円以上の運用先をお探しであれば、年利10%前後の高利回りで、運用をプロに任せて手間暇要らずで運用できる「ヘッジファンド」もおすすめですよ!

目次

「やめとけ/買ってはいけない」とも言われる国債!一体どんな商品?

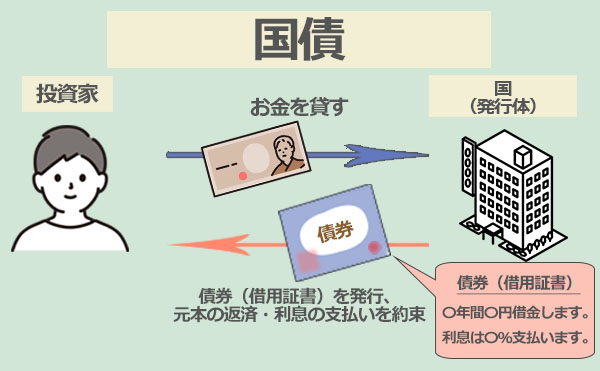

そもそも国債(日本国債)とは、日本政府が財政資金の調達を目的として発行する債券です。

投資家は日本国債を購入することで政府にお金を貸したことになり、その対価として利子を受け取ることができます(投資元本は満期時に償還されます)。

そんな日本国債の中でも、本記事で紹介する「個人向け国債」は、定期的に利子を受け取れる「利付国債」の一つで、個人のみが購入できる国債です。

一部では「買ってはいけない/やめとけ」と酷評の個人向け国債ですが、複数回購入するリピーターも多い、人気の投資商品でもあります。

▼個人が購入できる国債の種類

| 個人向け国債 | 新窓販国債 | |||||

|---|---|---|---|---|---|---|

| 商品名称 | 固定3年 | 固定5年 | 変動10年 | 国債2 | 国債5 | 国債10 |

| 満期 | 3年 | 5年 | 10年 | 2年 | 5年 | 10年 |

| 金利タイプ | 固定 (基準金利 -0.03%) |

固定 (基準金利 -0.05%) |

変動 (基準金利 ×0.66) |

固定 (直近の入札により 発行した国債と同じ) |

||

| 最低金利保証 | 有り0.05% | 無し | ||||

| 直近の適用金利 (税引き前の表面利率) |

0.05% | 0.25% | 0.49% | 0.1% | 0.3% | 0.6% |

| 中途換金 | 購入後1年経てば国の売買 による中途換金が可能 (元本割れリスクはない※1が、 過去1年分の利子相当金額が差し引かれる) |

市場でいつでも売買できるが 売却価格は時価 (元本割れリスクがある) |

||||

| 発売頻度と販売価格 | 毎月 (額面金額100円につき100円) |

毎月 (財務省が入札結果に応じて決定) |

||||

| 購入単位と購入額上限 | 1万円から1万円単位 (購入額の上限無し) |

5万円から5万円単位 (1回の申し込みは3億円まで) |

||||

| 購入できる人 | 個人 | 個人または法人 | ||||

※1 日本国の財政が破綻しない限り元本割れリスクはありません。

(参考:財務省|現在募集中の個人向け国債・新窓販国債」)

表のように、個人が購入可能な国債は「個人向け国債」と「新窓販国債」の2種類で、これらの相違点として注意すべきは表中に赤色で示した、中途換金と元本割れリスクでしょう。

個人が購入できる上記2種類の国債の中でも、元本割れリスクがなく(上記 ※注1)、仕組みがシンプルで分かりやすいことから特に人気が高い個人向け国債。

続けては、個人向け国債のメリット・デメリットを見ながら、個人向け国債がなぜ「やめとけ/買ってはいけない」と言われるのか探っていきましょう。

「やめとけ/買ってはいけない」は本当?購入のメリット・デメリットを解説

まず最初に、個人向け国債のメリットを簡潔に説明していきます。

個人向け国債のメリット

個人向け国債の購入メリットとしては以下の6つが挙げられます。

メリット1. 1万円以上ならいくらでも投資可能で上限もない

メリット2. 価格変動リスクがなく元本割れしづらい

メリット3. 高度な投資知識が不要で運用の手間もかからない

メリット4. 半年毎に利子を受け取れる

メリット5. 国債を保有する手数料がかからない

メリット6. 身近な金融機関で購入できる

メリット1. 1万円以上ならいくらでも投資可能で上限もない

個人向け国債は、最低1万円から1万円単位で購入でき、購入額の上限もないため高額資産の運用も可能です。

世の中の投資商品の中には、数万円、100万、1000万等のまとまった投資元本がないと投資が始められないものあるため、少額から投資を希望する方でも取り組みやすい商品です。

メリット2. 価格変動リスクがなく元本割れしづらい

個人向け国債は、日本政府が投資元本の償還と利子の支払いを保証する商品です。

満期まで待たず中途換金時したい場合には、過去1年分の利子(直前2回分の各利子(税引前)相当額×0.79685)が差し引かれますが、投資元本自体は全額返還されます(=価格変動リスクなし)。

万が一日本国が破綻した場合には元利金が戻らないリスクもありますが、日本政府が破綻する確率は大企業や大手銀行が破綻するよりも低いと言えるでしょう(=基本的に元本割れのリスクは低い)。

アメリカの格付け会社である「Moody’s(ムーディーズ)」によると現在の日本国籍の格付けはA1。

格付けが高い準にAaa→Aa1→Aa2→Aa3→A1と続いており、格付Aは「upper-mediumgrade and subject to low credit risk(中級の上位で信用リスクが低い債務が対象)」と定義されています。

また個人向け国債は0.05%最低金利保証があるため、変動10年型を選んで半年毎に適用利率が変わっても0.05%を下回ることがないため安心です。

個人向け国債のリスクをそのほかの投資法品と比較すると以下のように非常に低リスクであることが分かります。

メリット3. 高度な投資知識が不要で運用の手間もかからない

個人向け国債は、購入後、満期まで基本的に何もしなくてよいため、運用の手間がかかりません。

運用中に値動きがある株や投資信託の場合のように、市場動向を気にしたり、売買のタイミングを計ったりする必要もないため、金融や運用の知識も必須ではありません。

メリット4. 半年毎に利子を受け取れる

個人向け国債は、固定3年・5年、変動10年のどのタイプでも、半年に一度利子を受け取ることが出来ます。

銀行の定期預金の利子は預入期間の満期時にしか受け取れず、株や投資信託などの売買益も運用期間を経て売却した時にしか受け取れません。

メリット5. 国債を保有する手数料がかからない

個人投資家の資産運用先として一般的な株式投資、投資信託、不動産投資などでは、運用に様々な手数料が掛かります。

個人向け国債には手数料はなく、国債の購入対価のみを支払えば資産運用を始めることができます。

- 手数料ではありませんが、個人向け国債を中途解約する場合は、過去1年分の利子がペナルティのような形で受け取り金から差し引かれます。

- 個人向け国債の利子にも20.315%の所得税と地方税の税金が掛かります。

メリット6. 身近な金融機関で購入できる

個人向け国債は銀行や証券会社(もちろんネット銀行・ネット証券でも)等、普段から馴染みのある金融機関で購入できるため、抵抗感なく始めやすい投資商品です。

中には個人向け購入金額に応じて現金のキャッシュバックを受け取れるキャンペーンを実施する銀行や証券会社もあります。

| 証券会社名 | キャンペーン名称 | キャッシュバック条件 |

|---|---|---|

| 野村證券 | 個人向け国債キャンペーン | 変動10年債・固定5年債の購入者に対し、 対象金額1000万円以上で現金をプレゼント。 |

| 大和証券 | 個人向け国債キャンペーン | |

| SMBC日興証券 | 個人向け国債キャンペーン | 変動10年債の購入者に対し、 対象金額500万円以上で現金をプレゼント。 |

| SBI証券 | 個人向け国債デビューキャンペーン | 個人向け国債の購入者に対し、 対象金額50万円以上で現金をプレゼント。 |

| みずほ銀行 | 個人向け国債キャンペーン | 変動10年債・固定5年債の購入者に対し、 対象金額100万円以上で現金をプレゼント。 |

| 三菱UFJモルガン・ スタンレー証券 |

個人向け国債キャンペーン |

個人向け国債のデメリット (やめとけと言われる理由)

個人向け国債は前述のように、リスクが比較的低く、シンプルな仕組みで手軽に運用できる反面、以下3つのようなデメリットもあります。

デメリット1. 金利が低くインフレに弱い

デメリット2. 途中売却しづらくペナルティがある

デメリット3. 購入方法が不便

デメリット1. 金利が低くインフレに弱い

個人向け国債が「やめとけ/買ってはいけない」と言われる一番の理由は「金利の低さ」です。

個人向け国債の適用金利は、昨年2023年以降、日本銀行が長期金利の誘導目標を0.5%に引き上げたことから上昇し、中でも長期金利の影響を受けやすい「変動10年型」では直近の適用利率が0.49%と、2021年や2022年と比較するとはるかに上がってはいます。

日銀の長期金利の誘導目標とは?

日銀は、経済成長の促進や物価の安定などを目的として、国債の購入額を増減させることで金利をコントロールさせるイールドカーブコントロール(YCC政策とも呼ばれる)を実施しています。目標とする金利水準が長期金利の誘導目標です。

▼関連ニュース

日本経済新聞|長短金利操作とは 日銀の金融緩和策の柱、副作用も

しかし、結局のところ個人向け国債の金利は0.5%にも満たず、低リターンの個人向け国債を購入しても大きな利益を生みだすのは難しいのが現状です。

| 10年後の運用利益は‥ | |

| 10万円を0.5%の 利回りで運用した場合 |

5,114円 |

| 100万円を0.5%の 利回りで運用した場合 |

51,140円 |

| 1000万円を0.5%の 利回りで運用した場合 |

511,401円 ⇔ 年利3%が狙える商品では、約340万円の利益が見込める |

※運用期間中、年利0.5%が続いたと仮定した場合

上の表のように、1000万円もの運用資産があっても、0.5%程の利率では10年間の運用で50万円強の利益にしかなりません。

例えば、投資信託などで無理なく狙える年利3%の利回りで1000万円を運用を続けた場合、10年後の運用利益は340万円ほどになることを考えると、個人向け国債が低利回りであることは否めないでしょう。

一般的に日本で利用できる資産運用の方法には、年利3%~10%以上が期待できる投資先が多くあります(例:ヘッジファンド・投資信託・株式投資・不動産投資等)。

これらと比較して資産運用効果が低いことが、個人向け国債が「買ってはいけない・やめとけ」と言われる主な理由です。

もう一つ関連して言及したいのが、物価上昇率(インフレ率)。

現在、日本銀行は年2%のインフレ(物価上昇、物・サービスの値段が上がってお金の価値が下がること)率を目指しています。

仮に目標通りにインフレが進むと、額面上の資金額は変わらなくても、実際の資産価値は10年で約20%、20年後は30%程も減ってしまうんです。

年利が2%にほど遠い個人向け国債や銀行の定期預金では、物価上昇率に負けてしまうため、インフレによる資産価値の減少が進んでしまうというリスクもあります。

インフレに負けない運用をしたいなら、投資銀行や証券会社出身のプロに運用と管理を任せられるヘッジファンドがおすすめです。

ヘッジファンドは、プロがリスクヘッジをしながら最大限利益を追求してくれるため、低リスクで年利10%も目指せます。

インフレに負けない運用を望んでいるならヘッジファンドを検討してみてください。

ヘッジファンドについて詳しくはこちらで解説しています。

デメリット2. 途中売却しづらくペナルティがある

個人向け国債は、購入後1年を過ぎるまでは途中解約はできません。

また満期を待たず途中売却をする場合は、「途中解約調整金」と言って、過去1年分の利子(直前2回分の各利子(税引前)相当額×0.79685)が差し引かれて入金となります。

購入後1年少々で解約してしまう場合には、殆ど利子は受け取れないため注意しましょう。

個人向け国債を中途換金した場合の受取金額

受取金額=額面金額+経過利子相当額-直前2回分の各利子(税引前)相当額×0.79685

デメリット3. 購入方法が不便

国債の購入機会は、毎月1回(年12回)。

毎月月初に発行条件の公表が行われ、翌営業日~月末の営業日までの間に、証券会社・銀行・郵便局などの金融機関で購入します。

購入手続きでは、これらの金融機関に国債購入用の口座を開設しますが、その際、本人確認書類やマイナンバーが確認できる書類、印鑑などが必要になります。

身近な金融機関で購入できるのは良いのですが、株式や投資信託のように、いつでも手軽に購入できないため、購入までは若干面倒ではあります。

以上、個人向け国債のデメリットを3つ解説しましたが、2番目と3番目のデメリットは大きな欠点ではなく、やはり「買ってはいけない/やめとけ」と言われるのは「金利が低く儲けが少ない」ことが主要因と言えるでしょう。

個人向け国債を買うべき人・買ってはいけない人

さて、これまで解説した内容からお分かりのように、国債は「買ってはいけない/やめとけ」と言われるほど不良な投資商品ではありません。

個人向け国債にはデメリットに勝るだけのメリットもあり、「買ってはいけない/やめとけ」という意見が妥当かは、投資者の資産運用目標やスタイルによるのです。

そこでここでは、個人向け国債に向いている人と反対に向いていない人のタイプを簡単に挙げておきます。

個人向け国債をおすすめできる人

- 運用利益よりも安全性を重視する方

- 定期的に利息を受け取りたい方

- 中長期的な運用を検討している方

- 退職金や老後資金の運用など「絶対に資産を減らしたくない」方

- はじめて投資に取り組む初心者の方

現在の個人向け国債の適用利率では場合によってインフレに負けて資産価値が減ってしまうリスクがあります。

しかし、元利金の支払いが国によって保証され、商品自体に価格変動リスクのない安全な運用先をお探しの方には、おすすめできる投資先です。

個人向け国債の「固定3年」・「固定5年」は国債保有中の利率が固定であるため予め満期時の利息が計算できるメリットがありますが、金利上昇の恩恵やより高めの利回りを望むなら、足元の適用利率も高めな「変動10年」をおすすめします。

個人向け国債を買ってはいけない人(やめとけと言われる人)

- まとまった投資利益を望む方(高いリターンを望む方)

- 短期間で運用をしたい方

- 中途解約する可能性が高い方

既出のように、現在の「変動10年」の適用利率に近い年利0.5%の利回りで運用を続けられたとしても、投資金額に対して得られる利益は十分な儲けを感じられる程の金額ではないでしょう。

| 10年後の運用利益は‥ | |

| 10万円を0.5%の 利回りで運用した場合 |

5,114円 |

| 100万円を0.5%の 利回りで運用した場合 |

51,140円 |

| 1000万円を0.5%の 利回りで運用した場合 |

511,401円 ⇔ 年利3%が狙える商品では、約340万円の利益が見込める |

※運用期間中、年利0.5%が続いたと仮定した場合

上に挙げた人は、個人向け国債を買ってはいけない、やめておいた方が良い人に該当するでしょう。

あわせて検討したい手間暇不要のおすすめ資産運用先4選

ここまで個人向け国債の仕組みやメリット、「買っていけない/やめとけ」と言われる理由、個人向け国債の向き不向きについて解説しました。

本ブログ記事の内容から、個人向け国債の利回りは低すぎると感じた方は、以下で紹介する4つの運用方法も併せて検討されると良いでしょう。

1.投資のプロの任せて高利回りを狙う「ヘッジファンド」

2.日本国債よりも高金利「社債」

3.投資の新常識「ソーシャルレンディング」

4.分散投資でリスクを軽減できる「投資信託・REIT(リート)」

1.投資のプロの任せて高利回りを狙う「ヘッジファンド」

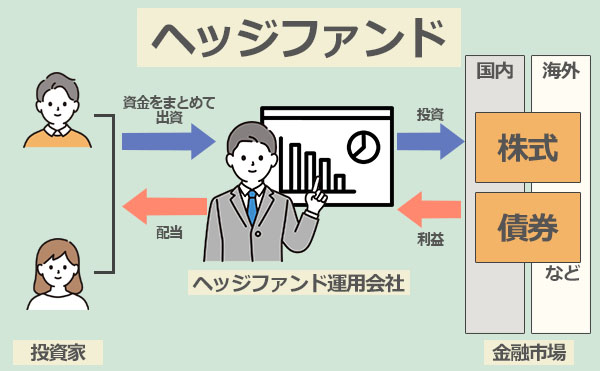

ヘッジファンドは、運用を投資のプロにお任せできる運用先。仕組みはのちほどご紹介する投資信託と似ていますが、投資信託よりも高度で複雑な運用手法を駆使できるため2桁を超える高利回りが狙えるのが魅力です。

- 期待年利:10%〜

- 始め方: 運用会社に問い合わせて面談し、契約後に入金

- メリット

- 投資のプロに運用をお任せできる

- 1ファンドである程度の分散投資が可能

- 下落相場での耐性が強い(=リスク軽減)

- 10%以上もの利回りを期待できる

- デメリット

- まとまった投資資金(500~1000万円ほど~)が必要

- 手数料が高め

- ネットでの情報収集に限りがある

ファンドマネージャーが代わりに運用してくれる点や、プロの手腕で分散投資ができる点から、よく投資信託と混同されがちですが、運用方針や望める利回り、手数料体系など様々な点で違いがあります。

| ヘッジファンド | 投資信託 | |

| 1.出資の募集 | 私募 (50人未満の投資家あるいは 省令で定められた適格機関投資家) |

公募 (不特定多数の投資家) |

| 2.運用方針 | 絶対利益追求型で、相場環境に 関わらずリターンを追求する |

相対利益追求型でベンチマーク指数 を相対的に上回る運用を目指す |

| 3.投資手法 | 金融庁からの制限が緩く高度な 投資手法も活用できる =柔軟な投資戦略やリスク対策が可能 |

金融庁の規制が強く、 下げ相場でも利益を出せる「空売り」 などは使用出来ない |

| 4.投資コスト | ・管理手数料(保有期間中) ・成功報酬(運用成果が出た時) |

・購入手数料 ・信託報酬(保有期間中) ・信託財産留保額(解約時) |

| 5.最低投資額 | 500万円~数億円 | 少額 (100円~1万円程度) |

表の通りヘッジファンドの最低投資額は500万円以上なので、銀行に眠ったままにしている500万円以上の資産を積極的に運用して高い利回りを狙いたいという方は、以下の記事で詳細をご確認ください。

500万円以上の資産を手間暇かけずしっかり増やしたい、自分で安全に運用する自信がない方は、最大限リスクを抑えながらも積極的に利益の狙えるヘッジファンドを試してみるのも良いでしょう。

ちなみに筆者も国内の優良ヘッジファンド「ハイクア・インターナショナル」に資産の一部を預けています。

| 公式サイト | ハイクアインターナショナル公式サイト |

|---|---|

| 運用開始 | 2023年 |

| 投資対象 | ベトナム企業 |

| 年間利回り | 年間利回り12% |

| 対象 | 個人・法人 |

| 最低投資額 | 500万円 |

| 買い方 | 会社に問い合わせる |

| おすすめ ポイント |

・資料請求のみも可能 ・事業融資のため堅実なリターンが期待できる ・年間利回り12%の安定したリターン ・6年で約2倍の資産形成が可能 ・投資先はメディアにも取り上げられる有名企業 ・代表や投資先企業の透明性が高 |

| 注意点 | 特になし |

ハイクア・インターナショナルでは、ベトナムの関連企業「SAKUKO VIETNAM(以下、サクコ社)」への事業融資を実施。

サクコ社が支払う貸付金利息がハイクア社の利益となり、投資家への分配金資源となる仕組みです。

サクコ社はベトナムでホテルや日本製品専門店、スイーツ店などを展開していて既に存在感のある企業。

また今後はスーパーマーケット事業やレストラン事業、ドラッグストア事業の展開も予定しており、2025年にはベトナムのUPCoM市場に上場予定とのこと。

サクコ社の業績は安定しているため、投資家は年間12%(固定)もの高リターンを期待することができるのですね。

ハイクアインターナショナルおよびサクコ社については公式サイトでもチェック可能ですが、ハイクアインターナショナル 兼 サクコ社の代表ヤンヒデテツ氏が運営するYouTubeなどでも調査可能。

また「サクコベトナム」などで検索すると様々なメディアに取り上げられていることもわかりますので、間接的に事業投資をするサクコ社の業績が気になる方はぜひチェックしてみてください。

さらに深掘りしたいという方は、投資をする・しないに関わらず無料の資料請求や面談も実施していますので、是非気になる方は以下公式サイトからお問い合わせをどうぞ。

2.日本国債よりも高金利「社債」

社債は企業が発行する債券のことで、国債と同じく、満期まで保有していれば投資元本に利息がついて戻ってる仕組みです。

- 期待年利:0.3%~2.8%ほど

- 始め方

- 証券会社を通して証券取引所に上場している社債を購入(おすすめ)

- 企業から直接社債を購入

- メリット

- 定期預金や個人向け国債と比べて金利が高め

- 購入して満期を待つだけと手軽

- 時間や労力を掛けることなく投資が出来る

- 利率が決まっているため投資計画を立てやすい

- デメリット

- 最低100万円程のまとまった資金が必要

- 【信用リスク】発行元企業のデフォルトで満期償還不能に

- 【価格下落リスク】信用リスク次第で売買価格が下落

- 【流動性リスク】信用リスクが高まると証券会社が買取りを拒否

満期まで社債を保有する場合、発行元企業がデフォルトに陥らない限り、投資元本は額面通り償還されますし、受け取る利息が途中で減ることもありません。

一方、満期前に途中で売却する場合は、市場価格での売却になるため、社債購入時より債券価格が下がっていれば元本割れを起こす場合があります。

また個人向け国債よりは金利が高めになることが多い社債ですが、言うまでもなく信用リスクは個人向け国債より高くなります。

そのため、より高い金利を求めて社債の購入する場合は、事前に発行元の信用格付けや社債の内容(普通社債・劣後債・転換社債)を吟味し、安全性の高い社債に分散して投資するのがおすすめです。

3.投資の新常識「ソーシャルレンディング」

融資型クラウドファンディングとも呼ばれるソーシャルレンディングは、お金を借りたい企業とお金を貸して利息収入を得たい人をネット上のプラットフォームでマッチングさせるサービスです。

サービスを提供する業者のサイトから融資案件を選んで出資し、満期を待って投資元本と利子を受け取るシンプルな投資方法です。

- 期待年利:4%~6%ほど

- 始め方:ソーシャルレンディング会社を通じて口座開設→融資案件選択→契約

- メリット

- 定期預金や個人向け国債と比べて金利が高め

- 購入して満期を待つだけと手軽

- 元本の値動きや利率の変動がないため投資計画を立てやすい

- 1万円程度の少額からも投資できる

- デメリット

- 返済遅延や貸し倒れのリスクがある

- 資金の流動性は高くない (満期まで現金化できない)

- ソーシャルレンディング会社の倒産リスク

注意点しておくべき点は、ソーシャルレンディングの運用期間(3か月程~3年程)は原則途中解約できないということ。

またソーシャルレンディングでは、事前に信用度審査をクリアした企業を対象に融資ファンドを組成しますが、それでも財務状況の悪化や倒産などで返済不能となるデフォルト(貸し倒れ)が起こる場合もあります。

ソーシャルレンディングは、融資ファンドの金利が相場よりも高すぎる設定になっていないか、分配遅延や貸し倒れの有無、金融庁に登録がある信頼できるソーシャルレンディング業者かなどに注意して案件を選ぶのがおすすめです。

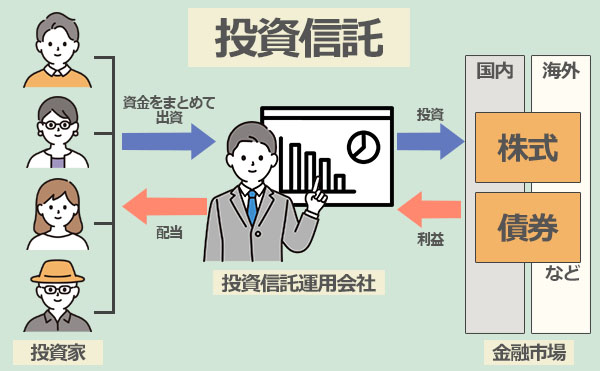

4.分散投資でリスクを軽減できる「投資信託・REIT(リート)」

投資信託は、信託ファンドを購入するだけでその後の運用を投資のプロにお任せできる商品。また投資信託REIT(リート)は、不動産を投資対象とする投資信託です。

- 期待年利:3%~8%程

- 始め方:証券会社で口座開設後、入金してファンドを購入する。

- メリット

- 投資のプロに運用をお任せできる

- 1ファンドである程度の分散投資が可能

- 1万円程の少額から投資可能

- NISA制度が利用可能

- デメリット

- 6000本以上のファンドの中から商品を比較・選定する必要がある

- 割高な手数料がかかりがち

- 下落相場では利益を出しにくい

投資信託を購入(出資)すると、運用の専門家であるファンドマネージャーが代わりに複数の商品や銘柄に分散して投資してくれるため、投資者は失敗のリスクを抑えながら手間を掛けずに資産を運用することができます。

投資信託の欠点は、政府により運用手法に関する制限が厳しく課されているため、活用できる投資手法や戦略が限られており、市場が下落局面にあるときにはマイナス運用になりやすくなります。

投資信託の利用には購入手数料・解約手数料・信託報酬などの手数料も掛かるため、手数料に見合ったリターンが出せているかが投資信託選びのポイントになります。

国債が「やめとけ/買ってはいけない」と言われる理由のまとめ

本ブログでは、投資メリットも多い個人向け国債が「買ってはいけない/やめとけ」と言われてしまう理由、「資産を増やすための投資方法」として別途お薦めする投資方法4選について解説しました。

個人向け国債は、シニア世代などの利益よりも安全を重視する方を中心に根強い人気があるのは事実ですが、残念ながら現在の金利状況では「増やす」効果はあまり無いと言わざる負えないでしょう。

インフレ率にも負けず、本当に財産を守り増やしたいなら、勇気を出してある程度のリスクを許容しながら資産運用を行うことが大切です。

本ブログには、記事中で紹介した4つの運用方法を含め、全12種類の投資方法を紹介した記事もあります。

投資初心者向け~上級者向けまでご紹介していますので、関心のある方はぜひ併せてお読みください。