投資を始めたばかり、またはこれから始めようと思っている方の中には、

「年利5%は難易度が高い?」

「低リスクで年利5%を実現するには?」

「年利5%を達成できる資産運用先は?」

といった疑問を抱えている方も多いのではないでしょうか。

結論から言えば、年利5%は比較的狙いやすく難易度は高くないものの、年利3%等に比べると基本的にリスクは高まる傾向があるのです。

今回の記事では、年利5%が達成できる資産運用先をはじめ、達成するために知っておきたい投資知識や注意点などを詳しく解説していきます。

ヘッジファンドは資産をプロに運用して貰う投資方法で、自分で運用する手間がかかりません。

そんなヘッジファンドの利回りは10%以上と高めかつ比較的安定していることが特徴。

前述の通り高い年利を狙うほどリスクも高まりますが、ヘッジファンドではプロによるリスクヘッジも受けられます。

筆者も利用している運用方法で、投資初心者には非常におすすめですので、興味のある方はぜひ下記の記事もご覧ください

年利5パーセントはどれくらいの難易度?

年利5%は一見すると高い目標に感じる方もいるかもしれませんが、投資戦略を工夫し、投資先の選別をしっかりと検討すれば達成できなくもない現実的な数字と言えます。

では具体的にどのくらい現実的な数字なのか、

- 中・長期投資での平均的な利回り

- 世界の経済状況とその平均成長率

上記2つの数字をもとに、年利5%を達成するのがどれくらい現実的な数字なのか見ていきます。

中長期投資の目標利回りは3~4%と言われている

中・長期での投資運用では、運用期間を長くすることでリターンの振れ幅が小さくなり、リスクを抑えて安定した収益を得ることが期待できます。

例を挙げると投資信託の平均利回りが約3~4%ですから、中・長期投資を運用する場合の目標利回りも3~4%を目指すのが一般的です。

ですので、もし年利5%という少し高めの利回りを目指したい場合、リスク許容度を少しだけ上げる必要があるでしょう。

リスクと利回りの高さは基本的に比例するので、ある程度のリスクを許容できれば年利5%も十分に狙える数字だと言えるのです。

なお、「年利5%以上を狙いつつも、リスクは少しでも下げたい」という方には、ヘッジファンドがおすすめです。

ヘッジファンドではプロに資産の運用を任せるので、投資の難易度が下がるだけでなく、徹底したリスクヘッジもしてもらえます。

国内ヘッジファンドは数多く存在しますが、筆者も利用しているハイクアインターナショナルなら、より安定した運用が可能です。

ヘッジファンドおよびハイクアインターナショナルについては後ほど詳しく解説します。

なお、筆者おすすめのヘッジファンドを他にも知りたい方は以下の記事をご覧ください。

世界株式指数の平均利回りは7%ほど

次に、世界株式に20年・30年長期投資した場合の利回りのシミュレーションをみてみましょう。

全ての国の株式を投資対象とした商品のこと。世界中の企業に一気に投資ができるので分散投資ができ、リスクの軽減を図ることができます。

以下の表は、世界株式に20年投資した場合と30年投資した場合の、1年あたりの利回りです。

※1988~2021年のデータで計算

| 20年 | 30年 | |

|---|---|---|

| 平均リターン | 6.04% | 7.16% |

| 最大リターン | 8.84% | 7.99% |

| 最小リターン | 3.53% | 6.13% |

(引用:投資信託ガイドー初心者向けに徹底解説!)

このシミュレーションから、世界株式の平均利回りは、20年投資した場合は6%、30年投資した場合は7%にもなることがわかります。

また、近年の世界の経済状況として、世界全体の株式総額は平均7%ほど上昇しています。

世界株式の平均利回りは7%であることと、世界全体の経済状況も平均7%ほど成長していることを踏まえると、投資で目標年利5%も現実的な数字として考えることができるのです。

結論:年利5パーセントは比較的狙いやすい数値

ここまでの解説から、

結論として、年利5パーセントは比較的狙いやすい数値だということがお分かりいただけたはずです。

ここまでの解説のおさらい

- 中・長期の投資運用よりも少しだけリスクを上げ、許容することで、目標年利5%の数字は現実的に狙いやすい

- 近年の世界株式指数の平均利回りと、世界全体の経済状況を踏まえると、投資の目標年利5%も現実的な数字として見れる

なお、「今すぐ年利回りを5%を目指したい」「将来に備えてできるだけ多くの利益を積み上げたい」という人にはヘッジファンドがおすすめです。

投資のプロに資産運用を任せることで、リスクヘッジしつつも10~20%の高い年利回りを目指すことができ、運用開始した初年度から年利5%以上の利益が出る可能性も。

次の項目では、ヘッジファンドをはじめとする「年利5%が狙える投資・資産運用先」を紹介しますので、続けてご覧ください。

年利5パーセントが達成可能な投資一覧

では実際に、年利5%が狙える運用先を紹介していきます。

- ヘッジファンド

- 投資信託

- 不動産投資

- ロボアドバイザー

期待できる年利やメリット・デメリット、向いている人も併せてご紹介していますので、ぜひご自身の投資目的に合ったものを確認してみてください。

年利5パーセントは中長期投資&ある程度のリスクがある前提で考える

年利5%達成可能な投資運用先をご紹介する前に、注意点です。

年利5%の数字はかなり現実的な目標ではありますが、決して簡単な数字ではありません。

リスクと利回りは比例しますから、利回りを上げるという事は元本保証がないなどといったリスクも上がりますし、そのリスクを許容していく必要もあります。

リスクを減らすためにも、投資運用は短期ではなく中・長期での投資が大前提となります。

- 年利5パーセントは決して簡単な数字ではない

- 元本保証がないなどのある程度のリスクは許容しなくてはいけない

- 投資運用は短期ではなく中・長期目線での投資が前提になる

これらのことを理解していただいた方は年利5%を狙える運用先の紹介にお進みください。

ヘッジファンド|高利回り+運用はプロにお任せ

ヘッジファンドとは、資金を預けて投資のプロに資産運用を代行してもらえる資産運用方法です。

- 概要

投資家からの出資を受け、さまざまな投資手法を駆使して市場環境に関わらず常に利益を追求する「絶対収益」を目的とした投資方法が特徴的な投資のプロフェッショナル集団。 - 期待年利:10%〜

- メリット

- 市場環境に左右されず、リターンを期待できる

- リスク分散が図りやすい

- プロに運用を任せるので運用の手間がかからない

- デメリット

- 最低投資金額が500~1000万円からと高額

- 解約できる期間が決まっている

- 情報の開示が限定されている

- 向いている人

- リスクをケアしつつ高利回りを狙いたい人

- 余裕資金として500~1000万円以上の資金がある人

- 運用のプロに任せて時間を節約したい人

ヘッジファンドは多彩な戦略を取ることで、下落・上昇相場のどちらでも利益を狙う「絶対収益追求型」の投資です。

利益を狙えるタイミングが多いために利回りが高く、年利回り10%以上を狙うこともできるでしょう。

また、ヘッジファンド側の利益は主に「運用成功報酬」となっているため、投資家の目的と相反せず、自然とお互いwin-winになる点も高く評価できますね。

しかし、ヘッジファンドには利用してはいけない業者も多く、過剰な高利回りを謳う詐欺業者や、運用成績の低い業者も混在しています。

投資に慣れていない人や、ヘッジファンドの利用経験がない方は、どの業者を選べばいいか分からずに困ってしまうことも多いのです。

そこで、国内ヘッジファンドの中でもおすすめで筆者も投資している「ハイクアインターナショナル」を紹介します。

ハイクアインターナショナル

| 公式サイト | ハイクアインターナショナル公式サイト |

|---|---|

| 運用開始 | 2023年 |

| 投資対象 | ベトナム企業 |

| 年間利回り | 年間利回り12% |

| 対象 | 個人・法人 |

| 最低投資額 | 500万円 |

| 買い方 | 会社に問い合わせる |

| おすすめ ポイント |

・資料請求のみも可能 ・事業融資のため堅実なリターンが期待できる ・年間利回り12%の安定したリターン ・6年で約2倍の資産形成が可能 ・投資先はメディアにも取り上げられる有名企業 ・代表や投資先企業の透明性が高 |

| 注意点 | 特になし |

ハイクアインターナショナルは2023年に運用を開始したヘッジファンド。

ベトナムの関連企業への事業融資で年12%(固定)のリターンを期待できます。

ハイクアインターナショナル運用手法

- ハイクアインターナショナルへ出資

- ハイクアインターナショナルはベトナムの関連企業へ事業融資を実施

- 関連企業は貸付金利息をハイクアインターナショナルへ支払い

- その一部がリターンとして投資家へ配当される

事業融資先は2011年設立のベトナム企業「SAKUKO VIETNAM(以下、サクコ社)」で、ホテルや日本製品専門店、スイーツ店などを展開中。

また2025年にはベトナムUPCoM市場への上場も予定しており、知名度・実績ともに有名な企業です。

(サクコ社についてより詳しく知りたいという方は、「サクコベトナム」などで是非検索してみてください!)

ハイクアインターナショナルは資料請求・運用の相談は無料なので、「年利12%のリターンを受取りたい!」という方は、公式サイトからお問い合わせしてみてください。

投資信託|多くの商品にプロが分散運用

投資信託とは、ヘッジファンド同様に資金を預けて投資のプロに資産運用を代行してもらえる資産運用方法です。

- 概要

投資家から集めたお金を資金として、専門家が国内外問わず、債券や株式、不動産などに分散させて投資・運用を行い、得た成果を投資に分配する方法。 - 期待年利:3~4%

- メリット

- 証券会社やネットで少額から投資できる

- 複数の投資家から集めた資金を元に資産運用できるため、分散投資が可能

- 運用のプロに任せるので運用の手間がかからない

- デメリット

- 利益の有無に関わらず手数料が発生する

- 市場相場が悪いときは利益を出しにくい

- 向いている人

- 投資初心者の方など、投資に自信のない人

- 運用のプロに任せて時間を節約したい人

不動産投資|将来的に不労所得を目指す

不動産投資は、将来的に不労所得を得られる可能性があるとしてとても注目されており、20代や30代で始める方も増えています。

- 概要

不動産物件を購入し、第三者に貸し出して家賃収入を得たり、売却益として収入を得る投資方法。 - 期待年利:4~5%

- メリット

- 家賃収入や売却益を得られる

- 物件が将来的な資産になる

- 資金に合わせてワンルームからも始められる

- デメリット

- 空室が続いたり物件の価値が下がったり、災害やパンデミックなどによって家賃が下落する

- 物件の選定に手間と時間をとられる

- 向いている人

- ある程度の余裕資金がある人

- 長期的な運用を取り組める人

- 不労所得として定期的に家賃収入を得たい人

ロボアドバイザー|AIが客観的な視点でアドバイス

ロボアドバイザーは少額からの投資が可能で、客観的な視点で取引内容を監視して投資できる為、初心者にとっては投資を始めるハードルが低い運用方法と言えるでしょう。

- 概要

人工知能(AI)のシステムを活用し、適切なアドバイスを受けながら取引できる投資方法。資産運用にかかる時間や手間の削減につながる。 - 期待年利:1~10%

- メリット

- 投資の知識がなくとも始められる

- 客観的な判断が可能で利益をあげられる可能性が高い

- 少額投資が可能

- デメリット

- 手数料がやや高め

- 経験と知識を蓄積できない

- 向いている人

- 運用をAIに任せて時間を節約したい人

- 知識をつける時間は無いが、投資をしたい人

その他ハイリスクな投機商品

あまりおすすめはしませんが、年利5%が狙えるハイリスクな投機商品も簡単にお伝えしておきます。

- 株式投資

企業が事業資金を集める方法の1つとして発行された「株式」を投資家が購入し、株式の売買や投資先企業からの配当金によって利益を得る方法。まとまったリターンを狙いにいけるが、投資知識が豊富な方でないと難しい。 - FX

外国の通貨を購入し、為替相場の変動によって売買差益を得る方法。レバレッジという仕組みを活用すれば少額から高い利益を期待することができるが、かなりのリスクもついてくるのでギャンブル的な要素が高い。 - 仮想通貨

紙幣や硬貨のような現物はなく、電子データでのみで取引される実体のない通貨のこと。短時間での大きな価格変動も珍しくなく、ハイリスク・ハイリターンな商品でギャンブル的な要素がかなり高いのが特徴。

以上の3つはギャンブル的な要素がかなり強い商品となっておりますので、あくまでも参考程度にとどめておいてください。

年利5パーセントの投資で知っておきたいこと

投資運用をする際には、ぜひ知っておきたい投資知識が4つあります。

- 複利効果

- 積立投資

- 「72の法則」「115の法則」

- リスク許容

この章では年利5%という目標がこれら投資知識にどう影響するのか、1つずつ解説していきます。

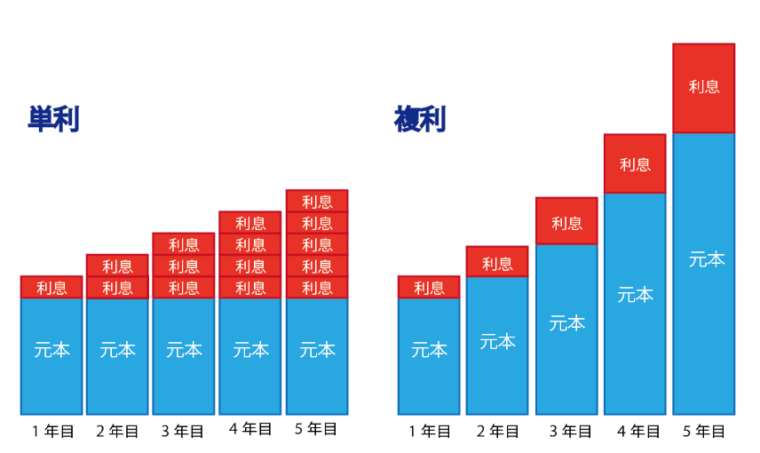

複利効果の恩恵を高く受けられる

まず1つめの「複利効果」とは、複利運用で得た利息を当初の元本にプラスして投資することで、利息が利息を生んでふくらんでいく効果のこと。

例えば元本が1000万円、利回り5%で10年間複利運用をしたと仮定します。

最初の1年目は1,000万円に対して5%の利息がつきますが、2年目には利息を含んだ1,050万に対して5%、3年目には1,103万円に対して5%・・・と、元本自体が大きくなるため、利益もその分ふくらんでいくというわけです。

ちなみに、運用で得た利息を元本にプラスすることなく毎回受け取り、当初の元本の金額のまま運用する方法もあり、これを「単利運用」と言います。

これをふまえて複利運用と単利運用による10年後の金額を比較をすると、

1000万円を利回り5%で10年間

→単利で運用した場合:10年後には1,500万円(元本1,000万円+利息500万円)

→複利で運用した場合:10年後には1,629万円(元本1,000万円+利息629万円)

と、約130万円もの差が生まれるのです。

元本1,000万円を利回り5%で複利運用することで、利回り5%を単利運用した場合よりもより高い恩恵を受けられることがわかりました。

積立・追加投資をすればさらに効率的になる

通常の投資に「積立投資」を追加し、さらには複利で運用することでより効率的に利益を得ることも可能になります。

例を挙げてわかりやすく解説していきます。

- 最初に100万円投資(一般的な投資)

- 最初に100万投資+さらに毎月5万円を追加で積み立て投資(一般的な投資+積立にて追加投資)

上記①と②を5%の利回りで10年間複利運用する場合を比較します。

| ①最初に100万円投資 | ②最初に100万投資+さらに毎月5万円を追加で積み立て投資 | |

| 合計投資 | 100万円 | 700万円 |

|---|---|---|

| 利子 | 64万円 | 241万円 |

| 164万円 | 941万円 |

①のように最初に100万円を投資し、年利5%で10年間、複利運用をした場合には利子として64万円を受け取れます。

これも十分大きい額ではありますが、

対して②のように最初に100万円を投資し、追加で毎月5万円積み立て投資した場合は、241万円もの利子を受け取ることができるのです。

見ていただいた通り、複利運用に追加で積み立て投資をすることで、より高い利益を期待できますのでおすすめです。

元金が2倍になるまではおよそ14.4年かかる

投資の世界には資産運用を行うときに、投資額が2倍になる期間を求める以下の計算式が存在し、これを「72の法則」といいます。

この72の法則によると、年利5%で複利運用した場合、14.4年後には元本が2倍になることがわかります。

72の法則

72 ÷ 金利(%) = 投資期間(年数)

72 ÷ 5% = 14.4年

また、「115の法則」という計算式も存在し、投資額が3倍になる期間を求めることができ、これによると、年利5%で複利運用したときに元本が3倍になるには23年かかることも知ることができます。

115の法則

115 ÷ 金利(%) = 投資期間(年数)

115 ÷ 5% = 23年

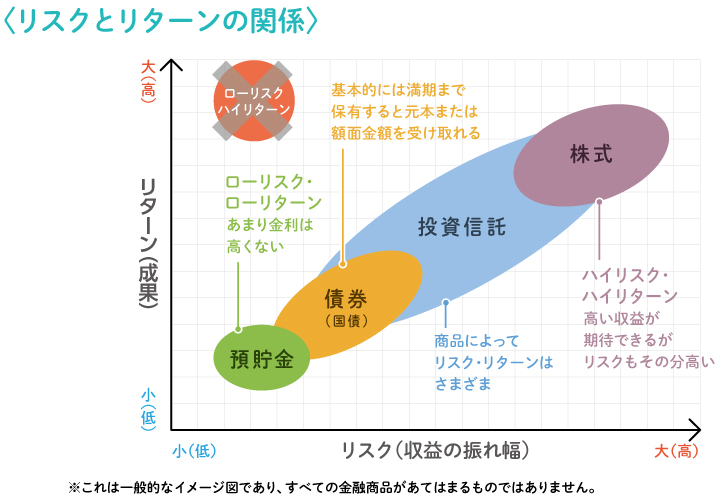

高い利回りを期待するならある程度のリスクが必要

重ねての説明になりますが、投資運用をする場合、リスクと利回りの高さは基本的に比例します。

つまり、年利5%を目標にするということは、その分リスクも上がることを理解しておかなくてはいけません。

(引用:投資の時間)

リスクを上げる分、「積立投資」などの運用をすることでそのリスクをできるだけ分散し、また「中・長期運用」を心がけることで、安全性と収益性のバランスを保ちながら年利5%を目指すと良いでしょう。

リスクについては上記「年利5パーセントは中長期&ある程度のリスクを前提に考える」でも詳しく解説しています。

まとめ

結論として、年利5%という目標はかなり現実的な数字です。

ただし、元本保証がないなどのある程度のリスクを許容し、短期ではなく中・長期目線での投資を心がける必要もあります。

投資商品は今回ご紹介した商品以外にも多数存在しますので、ご自身の投資目的や目標に合った投資運用先を検討し、「複利運用」と「積立投資」を併せて運用することでより高い利益を目指すと同時に、リスクを分散しながら安全な運用を目指すことが大切です。