数年前に「老後2000万円問題」が話題となりましたが、資金が5000万円があったら投資はいらないのでしょうか?

結論からお伝えすると、「5000万円あったら投資はいらない」は誤解です。

今回は、「5000万円あったら投資はいらない」説が誤解である理由をはじめ、投資・資産運用が必要な理由やおすすめの運用先4選、さらにその運用先を組み入れて1億円を目指せるポートフォリオ例を公開します。

ポートフォリオで実際に運用した場合、5000万円の資金が1億円に達成するには何年かかるのかもシミュレーションしましたので、是非最後までお見逃しなく。

利回り3%以上!5000万円の資産運用におすすめの投資先4選をすぐに見る >>

目次

「5000万円あったら投資はいらない」は誤解!調査してみた

まずはじめに「5000万円あったら投資はいらないのか」を検証するために、以下の4つの項目を調査してみました。

詳しく見てみましょう。

年間の生活費はいくら?

まず、私たちの年間の生活費はいくらなのかを調査してみます。

総務省の家計調査報告のデータによると、2人以上世帯のうち勤労者世帯(平均年齢:50.03歳)の生活費は月額40万6,276円で、年間にすると約488万円です。

| 月額 | 年額 |

| 40万6,276円 | 約488万円 |

内訳はこちら。

| 2人以上世帯のうち勤労者世帯 (平均年齢:50.03歳) |

|

| 食料 | 92,990円 |

| 住居 | 18,120円 |

| 光熱・水道 | 18,199円 |

| 家具・家事用品 | 12,960円 |

| 被服及び履物 | 8,310円 |

| 保健医療 | 13,152円 |

| 交通・通信 | 51,424円 |

| 教育 | 11,309円 |

| 教養娯楽 | 36,357円 |

| その他の消費支出 | 48,688円 |

| 非消費支出 | 94,765円 |

| 実支出 | 406,276円 |

老後の年間の生活費はいくら?

次に、老後の年間の生活費はいくらなのかを調査してみます。

総務省の家計調査報告のデータによると、2人以上世帯のうち無職世帯( 平均年齢:75.5歳)の生活費は月額30万2,675円で、年間にすると約363万円です。

| 月額 | 年額 |

| 30万2,675円 | 約363万円 |

内訳はこちら。

| 2人以上世帯のうち無職世帯 (平均年齢:75.5歳) |

|

| 食料 | 86,285円 |

| 住居 | 15,080円 |

| 光熱・水道 | 18,468円 |

| 家具・家事用品 | 13,924円 |

| 被服及び履物 | 4,619円 |

| 保健医療 | 15,706円 |

| 交通・通信 | 35,409円 |

| 教育 | 198円 |

| 教養娯楽 | 27,776円 |

| その他の消費支出 | 42,048円 |

| 非消費支出 | 43,163円 |

| 実支出 | 302,675円 |

十分な老後資金を準備するためには資産運用が必要です。

とはいえ、高額資産の運用は怖いですよね。そこで、5000万円など高額の投資には、プロに運用と管理ヘッジファンドをおすすめします。

ヘッジファンドなら、お金を預けるだけで投資する商品の選択もリスクヘッジも同時にプロが行ってくれます。

ヘッジファンドについてはこちらで詳しく解説しています。

続いて、5000万円あったら何年暮らせるのかを見ていきましょう。

5000万円あったら何年暮らせる?

ここでいよいよ本題ですが、2人以上世帯のうち、勤労世代と無職世代の生活費をもとに、5000万円あったら何年暮らせるのかを計算してみました。

2人以上世帯のうち勤労世帯の場合:

5000万円 ÷ 年間の生活費488万円 = 約10年

2人以上世帯のうち無職世帯の場合:

5000万円 ÷ 年間の生活費363万円 = 約14年

その結果、2人以上世帯のうち勤労世帯の場合は約10年間暮らせることができ、無職世帯の場合は約14年間暮らせることが分かりました。

いかがでしょうか?意外と短い期間しか暮らせないと感じる方が多いのではないでしょうか。この結果を見ると、5000万円があっても決して「安心して暮らせる額」とは言い切れません。

またこの計算をするために参考にした総務省の家計調査報告のデータには、留意していただきたい点がいくつかあります。

- 総務省の家計調査のデータは全国平均値であること:

都内に住んでいる方・地方に住んでいる方では物価や家賃・交通費などに大きな差が生じる点にも留意が必要です。 - 調査対象の持ち家率は勤労世代で81.2%、無職世代で 93.7%であること:

このデータでは持ち家率の割合が非常に高いことが分かります。住居を賃貸で借りている方の場合は内訳の「住居」の額がより高額になるでしょう。

都市に住んでいる方、住居を賃貸で借りている方も多いはずですから、実際には生活費はこのデータよりも高額になり、暮らせる期間はより短くなるでしょう。つまり「5000万円あったら投資はいらない」は誤解になるのです。

5000万円あったら投資はいらない?への答え

5000万円があっても2人以上世帯のうち勤労世帯で約10年、無職世帯で約14年しか暮らせません。

「5000万円あったら投資はいらない」は誤解です。余裕のある老後生活のためにも投資・資産運用をして資金をより増やしていく必要があると言えます。

5000万円で投資・資産運用を始めるべき理由もありますので、次の章で紹介します。

5000万円あったら投資・資産運用を始めるべき理由

さて、先ほどの章では「5000万円あったら投資はいらない」は誤解で、5000万円あっても投資・資産運用はするべきだという結論を出しました。

この章では、5000万円で投資・資産運用を始めるべき理由をさらに解説していきます。

それぞれ詳しく見ていきましょう。

元本が高額だと利益を生みやすい

投資・資産運用をする場合、同じ期間・同じ利回りで運用をしたとしても、元本が高額であればあるほどリターンを生みやすい傾向にあります。

例えば、1000万円と5000万円を10年間、10%の利回りが期待できる運用先に預けたとします。

| 出資額 | 5年目 | 10年目 |

| 1000万円 | 約600万円 | 約1500万円 |

| 5000万円 | 約3000万円 | 約8000万円 |

(計算:マネーシミュレーターみらい電卓)※複利運用で計算

1000万円を10年間預けた際の利息額は1500万円だったのに対し、5000万円を10年預けた場合は約5倍の8000万円もの利息を受け取れることが分かります。

このように、5000万円という額は少額ではありませんので、投資に回すことで利益を生みやすく、少額を運用するよりも短期間で効率的に資金を大きくすることが可能なのです。

生活資金・老後資金に余裕ができる

また、5000万円を運用して利息を得ることで生活資金・老後資金に余裕が生まれます。

資金5000万円の資産運用が成功して1億円となった場合、何年暮らせるのかを見てみましょう。

2人以上世帯のうち勤労世帯の場合:

1億円 ÷ 年間の生活費517万円 = 約19年

2人以上世帯のうち無職世帯の場合:

1億円 ÷ 年間の生活費324万円 = 約31年

先ほどもお伝えしているように、計算のために用いたデータにはいくつかの留意が必要ではあるものの、1億円があれば2人以上世帯のうち勤労世帯の場合は約19年、無職世代の場合は約31年と、5000万円の時に比べると暮らせる年数に少し余裕が出ました。

生活資金・老後資金を確保して余裕のある生活を送るためにも、5000万円は投資に回すべきなのです。

早期リタイア(FIRE)で精神的余裕が叶う

また資金が増えれば早期リタイア(FIRE)をすることが可能になり、精神的余裕を得ることができるでしょう。

FIREとは「Financial Independence, Retire Early」の頭文字を取ったもので、「経済的自立と早期リタイア」を意味しています。定年退職を待たずに退職をする点では通常のリタイアと同じですが、FIREでは退職のために一生分の生活費を準備する必要はありません。生活費は資産運用によって得られる利益で補います。

FIREに必要な資金は年間支出の25倍で、その資金を年間4%の利回りが期待できる資産運用先で運用した場合に実現ができます。

具体的に説明すると、年間支出が200万円だった場合、FIREを実現させるためにはその25倍の5000万円の資金が必要ということになります。その5000万円を年間の利回り4%が期待できる資産運用先で運用した場合、得られる利息は200万円ですから、その利息で生活費を補うことでFIREが実現できるということです。

一人暮らしの平均の年間生活費は勤労世代が210万円で、無職世代が170万円でしたので、5000万円あったら論理上はFIREを実現することは可能と言えます。

しかし、何度もお伝えしている通り、これはあくまでも平均的なデータ。FIREを実現するために必要な資金額は、あなたの生活費によって異なります。

以下の表は、年間支出の額によってFIREに必要な資金額をまとめたものです。

| 年間支出額 (月間) |

FIREに必要な資金 |

| 200万円 (17万円) |

5000万円 |

| 400万円 (33万円) |

1億円 |

| 600万円 (50万円) |

1億5000万円 |

| 800万円 (67万円) |

2億円 |

| 1000万円 (83万円) |

2億5000万円 |

年間の支出額によってFIREに必要な資金額は大きく異なります。今5000万円ある方がFIREを実現しようとすると生活費を月17万円に抑えなくてはいけません。持ち家がある方を除いては、かなり厳しい生活となるでしょう。

生活費に余裕を持たせたい場合、FIREに回せる資金額を増やす必要があります。資金額を増やすためにはやはり、投資での資産運用をするべきなのです。

インフレの影響でお金の価値が下がるのを防ぐ

近年世界的なインフレの波を日本も受けていましたが、2024年に入り消費者物価指数は日銀が目標としている2%に落ち着いてきました。

インフレ率がプラスの状態では、お金の価値よりモノの価値が上がりますが、通常物価指数が1%上昇するとお金の価値は1%下がります。つまり、現在インフレ率は2%上昇しているので、2%の利回りが期待できる資産運用先で資金を運用してやっとお金の価値を維持できるということなのです。

ちなみに日本銀行では、2013年からデフレ脱却を目指したインフレターゲットとして物価目標を前年比2%としており、これはインフレが続く今でも継続しています。

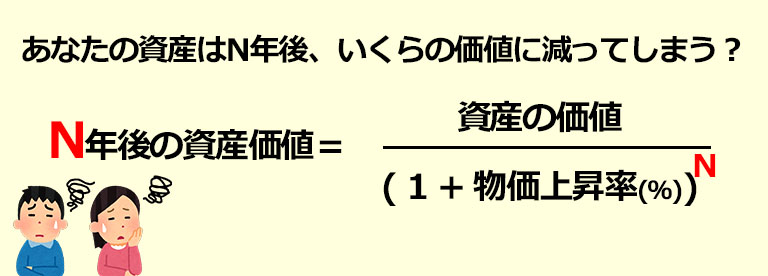

例えば今後10年間物価上昇率2%が続いたと仮定し、5000万円を運用せずにそのままに放置していた場合、10年後の5000万円の資産価値を計算してみました。

すると、5000万円の資産価値は10年後4100万円にも減少してしまうことが分かりました。

もし5000万円を切り崩して生活しようと考えていた場合、一人暮らしの勤労世代だと約24年、無職世代だと約30年暮らせました。しかし、5000万円を切り崩している10年の間に5000万円の価値が4100万円に下がってしまった場合、単純に10年ほどは切り崩して生活できる期間が短くなるわけですから、5000万円あったら投資はいらないと考えるのは危険であることが分かります。

ちなみに物価上昇率2%が続いた場合、2%の利回りが期待できる資産運用先で運用を続けでも「物価上昇率2% - 利回り2% = 実質利回り0%」ですので、5000万円の価値は下がらないものの増えていくことはありません。資金を増やしていくためには、利回り3%以上が期待できる運用先で資産運用ができると良いでしょう。

以下の表では、物価上昇率2%が続いている状況で期待利回り2%、3%、4%、5%、10%が期待できる運用先に5000万円を20年間預けた場合を見ていきます。

| 期待利回り | 2% | 3% | 4% | 5% | 10% |

| 実質利回り | 2-2=0% | 3-2=1% | 4-2=2% | 5-2=3% | 10-2=8% |

| 5年 | 5000万円 | 5250万円 | 5500万円 | 5750万円 | 7000万円 |

| 10年 | 5000万円 | 5500万円 | 6000万円 | 6500万円 | 9000万円 |

| 20年 | 5000万円 | 6000万円 | 7000万円 | 8000万円 | 1億3000万円 |

この表からも、3%以上の利回りが期待ができる資産運用先に預けて初めてお金が増えていくことがわかりますね。

次の章では実際に、3-10%の利回りが期待できる資産運用先をご紹介します。

貯金5000万円あったら投資しよう!期待利回り3%以上のおすすめ資産運用先4選

ここまでは、5000万円は資産運用をするべきである理由を解説してきました。

そこでこの章では実際に、3-10%以上の利回りが期待できる資産運用先をご紹介します。

| 運用先 | 期待利回り |

| ヘッジファンド | 10%以上 |

| 投資信託 | 3-4% |

| ETF | 4-5% |

| 株式投資 | 4-5% |

ヘッジファンド|年利10%以上を期待できる

ヘッジファンドでは運用を投資のプロに任せることが可能なので、投資初心者でも始めやすい運用先です。

| メリット | ・10%以上の高利回りを期待できる ・運用を投資のプロに任せられる ・下落相場でも耐性がある |

| デメリット (注意点) |

・出資できる投資家の人数に限りがあるため最低投資額が高額 ・運用成績がプラスになった場合、収益の20-50%の「成功手数料」が徴収される |

| 始め方 | 各ヘッジファンドに直接問い合わせ |

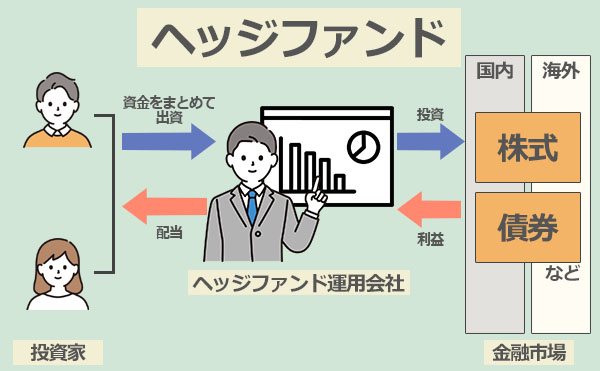

ヘッジファンドでは「私募形式」で投資家を募ります。投資家が出資した資金はファンドマネージャーが運用し、得た収益は投資家に還元するという仕組みです。

ヘッジファンドでは「絶対収益追求」を目標に、ファンドマネージャーが市場の状況を見て、株式や債券をはじめ国内外の様々な金融商品に分散投資をします。また投資信託では使用を許されていない高度な投資戦略を活用することが可能で、分散投資をすることで「リスクの分散」を図りつつ「高度な戦略の駆使」で上昇市場ではもちろん、下落市場でも収益を得る機会があるため、利回りは10%以上と高利回りが期待できるのです。

ヘッジファンドでは「私募形式」で投資家を募るため、集められる投資家の数に限りがあります。そのため投資家一人ひとりが負担しなくてはいけない出資額が高額になり、海外の有名ヘッジファンドでは最低投資額が億を超えるなど、出資までのハードルが高い点はデメリットでもあります。

しかし、日本のヘッジファンドの場合、最低投資額は1000万円~が目安となり、億を超える資金が無くてもヘッジファンドの運用を始められるというのは嬉しいポイントです。

またヘッジファンドでは運用成績がプラスになった時に、プラスになった収益の20-50%もの「成功手数料」が徴収されますが、反対に言うと運用成績がマイナスだった場合には徴収されません。この成功手数料はファンドマネージャーの報酬にも直接影響があるため、ファンドマネージャーにとっては運用を成功させないと死活問題にも関わります。

そのため、ファンドマネージャーも報酬を得るために運用成績がプラスになるための努力を惜しみません。投資家とファンドマネージャー双方にとってwinwinな関係にあるこの「成功報酬」は、プラスになった収益から徴収されるため基本的にマイナスになることはありませんが、手数料率が高いため事前に知っておくと良いですね。

ここでは、特におすすめのヘッジファンド、ハイクアインターナショナルを紹介します。

ハイクアインターナショナル

引用元:ハイクア・インターナショナル

| 公式サイト | ハイクアインターナショナル公式サイト |

|---|---|

| 運用開始 | 2023年 |

| 投資対象 | ベトナム企業 |

| 年間利回り | 年間利回り12% |

| 対象 | 個人・法人 |

| 最低投資額 | 500万円 |

| 買い方 | 会社に問い合わせる |

| おすすめ ポイント |

・資料請求のみも可能 ・事業融資のため堅実なリターンが期待できる ・年間利回り12%の安定したリターン ・6年で約2倍の資産形成が可能 ・投資先はメディアにも取り上げられる有名企業 ・代表や投資先企業の透明性が高 |

| 注意点 | 特になし |

ハイクアインターナショナルは、2023年設立の運用会社です。

ベトナム企業「SAKUKO Vietnam」への事業融資という革新的な投資手法を採用しています。

年利12%の固定リターンを実現し、四半期ごとに3%の分配金を投資家に還元する点が最大の特徴です。

最低投資額は500万円からと、従来のヘッジファンド(通常1000万円~)より低く設定されているため、初心者でも投資しやすいといえます。

また、ロックアップ期間がないため、資金の流動性が確保されている点が魅力です。

投資先のSAKUKO社はベトナムで40店舗以上を展開する安定企業で、グループ全体の売上高は25億円を超えています。

ベトナムの一人当たりGDPが4000ドルを突破し「人口構成の黄金期」を迎える今、魅力的な投資先といえるでしょう。

投資リスクを最小限に抑えながら確実性の高いリターンを得たい方、ポートフォリオに新興国資産を取り入れたい方におすすめのヘッジファンドです。

オンライン面談を通じて詳しい情報を聞いたり、疑問点を解消したりできますので、ぜひ問い合わせてみてください。

投資信託|少額から簡単に分散投資ができる

投資信託では運用を投資のプロに任せることが可能です。また最低投資額も100円~と低額で、投資初心者でも手軽に始めやすい運用先です。

| メリット | ・運用を投資のプロに任せられる ・最低投資額は100円~と低額 ・馴染みのある証券会社や銀行で購入が可能 |

| デメリット (注意点) |

・下落相場では利益を上げづらい ・運用成績に関わらず毎日手数料を徴収される |

| 始め方 | 証券会社や銀行で購入 |

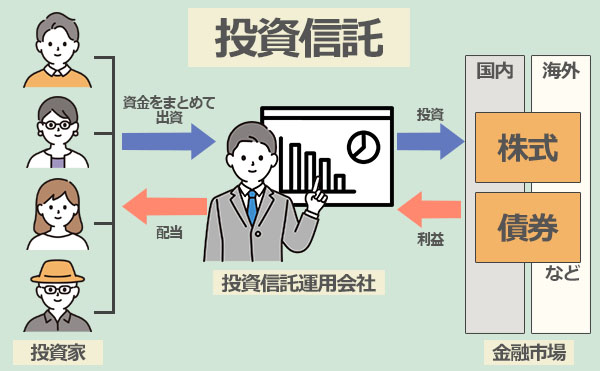

投資信託ではヘッジファンドと異なり「公募形式」で不特定多数の投資家から出資を募ります。そのため最低投資額は100円~と投資家一人ひとりが負担するべき資金額が少なく済み、出資に回せる資金が少ない方や投資初心者の方でも手軽に始めやすいという特徴があります。

また投資家が購入する商品はSBI証券、楽天証券、三菱UFJ銀行などの馴染みのある証券会社や銀行が一度目を通したものとなりますので安心して購入することができるでしょう。

ただし、投資信託の実に8~9割が日経平均株価やTOPIXなどのインデックス指標の数値を連動させることを目標として運用をしています。またヘッジファンドのような高度な投資戦略を駆使することも出来ないため、インデックスの数値が下がってしまうと投資信託の成績も連動してマイナスとなり、下落相場では収益を上げづらいことはデメリットとして挙げられます。

またヘッジファンドに比べて利率こそ低いものの、運用成績がマイナスの場合でも毎日手数料が徴収されます。運用を始める前に、成績がプラスでもマイナスでも手数料に負けない運用ができているファンドなのかを慎重に選ぶ必要があるでしょう。

投資信託で資産運用を行う場合は一つのファンドだけに投資を行うのではなく、値動きが異なる金融商品を複数購入して分散投資を行い、リスクの分散に努めると良いですね。

投資信託の仕組みについては以下の記事でも詳しく解説していますので、併せて確認をどうぞ。

ETF|高配当を狙う

ETFは厳密に言うと投資信託の一種ですが、ここでは高配当が狙えるETFについてご紹介します。

| メリット | ・運用を投資のプロに任せられる ・好きなタイミングで売買できる ・分配金を期待できる |

| デメリット (注意点) |

・下落相場では利益を上げづらい ・分配金が自動的に再投資されない ・自動積立買付ができない |

| 始め方 | 証券会社で購入 |

ETFとは、「Exchange Traded Fund」の頭文字を取ったもので「取引所で取引される投資信託」つまり、証券取引所に上場している投資信託のことを指します。

ETFも運用を投資のプロに任せられるのは投資信託と同様です。ただし、ETFは証券取引所に上場しているので値動きがリアルタイムで確認することができ、売買したい価格・売買したいタイミングで取引をすることが可能。株価指数が大きく上昇しているときに売却することでキャピタルゲインを狙うことが可能です。

またETFの商品の中には、分配金(インカムゲイン)を受け取ることができる商品も多く存在。配当金の支払いは年に1回・2回・4回などETFによって異なりますが、定期的に分配金を得られるため、安定した利益を期待できます。

ここではイーデスに掲載の米国・国内の高配当ETFランキング10選をご紹介します。

【米国ETF】

| ランキング | ETF名 | 分配利回り | 基準価額(ドル) |

| 1位 | ウィズダムツリー 新興国株 高配当ファンド(DEM) | 8.37% | 36.83 |

| 2位 | ウィズダムツリー 世界株 高配当ファンド(DEW) | 5.14% | 45.47 |

| 3位 | ウィズダムツリー 米国株 高配当ファンド(DHS) | 4.30% | 83.23 |

| 4位 | SPDR ポートフォリオS&P 500 高配当株式ETF(SPYD) | 4.27% | 40.1 |

| 5位 | グローバルX 高配当・優良・米国株 ETF(QDIV) | 3.19% | 30.44 |

(引用:イーデス)※2022年9月18日現在

【国内ETF】

| ランキング | ETF名 | 分配利回り | 基準価額(円) |

| 1位 | グローバルX MSCIスーパーディビィデンド-日本株式 ETF(2564) | 4.45% | 204,465.00 |

| 2位 | NEXT FUNDS 日経平均高配当株50指数連動型上場投信(1489) | 4.37% | 41,595.00 |

| 3位 | NEXT FUNDS 野村日本株高配当70連動型上場投信(1577) | 3.61% | 24,771.00 |

| 4位 | 上場インデックスファンド日本高配当(東証配当フォーカス100)(1698) | 3.34% | 202,643.00 |

| 5位 | iシェアーズ MSCIジャパン高配当利回り ETF(1478) | 3.18% | 238,742.00 |

(引用:イーデス)※2022年9月18日現在

ただしETFでは、分配金が自動的に再投資されない・自動積立買付ができないといった注意点もあります。

通常、多くの投資信託では分配金の再投資を行っており、分配金はそのまま元本として追加されます。そのため、投資家が意識をしなくても「複利運用」をすることが可能です。一方のETFでは、分配金は指定している銀行口座に振り込まれるため、複利運用をしたい場合は自分で再投資の手続きを行う必要があります。

また投資信託では設定した金額で毎月自動的に購入を行う「自動積立買付」を利用することが可能ですが、ETFでは自動積立が可能な銘柄が多くはありません。そのため、こちらも毎回自分で買付を行う必要があるのです。

ETFでは売却益よりも、高配当が狙えるETFで定期的に分配金を得られると良いでしょう。

株式投資|配当金と売却益で利益獲得を目指す

株式投資では「配当金」と「売却益」で利益獲得を目指すことが可能です。

| メリット | ・手数料が抑えられる ・好きなタイミングで売買できる ・配当金と売却益を期待できる |

| デメリット (注意点) |

・運用を自分で行う必要があるため、豊富な専門知識と経験が必要で手間がかかる |

| 始め方 | 証券会社で購入 |

株式投資で売却益を狙う方法としては「グロース株投資」と「バリュー株投資」の2種類がありますが、ここではリスクが低く投資初心者でも安定的な運用が見込める「バリュー株投資」についてをご紹介します。

「バリュー株」ではまず企業の分析・選定を行い、企業株価が本来の企業価値よりも格安であると判断した銘柄を選定し、株式を購入をします。正しい株価が反映されたら売却を行うことで「売却益」を得ることができる方法です。

一般的に、割安になっている銘柄の分析・選定には以下の指標を使います。

- PER(株価収益率)

- PBR(株価純資産倍率)

| 指標 | PER(株価収益率) | PBR(株価純資産倍率) |

| 概要 | 現在の株価が、1株あたりの純利益の何倍で買われているかを表す指標 | 現在の株価が、1株あたりの純資産の何倍で買われているかを表す指標 |

| 計算式 | PER= 株価÷1株あたりの利益(EPS) |

PBR= 株価÷1株あたりの純資産(BPS) |

| 数値 | 同業他社と比べてPERの数値が下回る場合、企業の価値より株価が格安であると言える | 低ければ低いほど割安 |

これらの数値をもとに株価が割安な時に購入するので、これ以上値下がりするリスクは低く、基本的に投資する前の企業分析・選定をしっかり行えばあとは適正な企業の価値が反映されるまで「ほぼ放置」で大丈夫なので、投資初心者にも始めやすい方法となるのです。

また株式を保有していることで「配当金」を得ることも可能で、中には「株主優待」を受けれるものも存在します。

株式投資は投資家自身で企業の分析・選定を行え、好きなタイミングで売買ができるため、運用手数料などのコストが抑えることができますが、豊富な知識と経験を身に着ける必要があるので、まずは「バリュー株」で主に「売却益」を得られるようにしたいですね。

株式投資については以下の記事でより詳しく解説していますので是非ご参考ください。

次の章では、今回ご紹介した運用先で5000万円を運用し、1億円を目指せるポートフォリオの例をご紹介します。

5000万円の投資・資産運用で1億円を目指せるポートフォリオ例

この章では、先ほどご紹介した4つのおすすめの運用先で5000万円を運用し、1億円を目指せるポートフォリオの例をご紹介します。

| 運用先 | 割合 | 出資額 |

| ヘッジファンド | 50% | 2500万円 |

| 投資信託 | 20% | 1000万円 |

| ETF | 20% | 1000万円 |

| 株式投資 | 10% | 500万円 |

高度な投資戦略を駆使できることで下落相場にも強く、場合によっては分散投資もできるため高利回りが期待できるヘッジファンドには、2500万円と多くの割合の資金を出資。また投資信託では、ヘッジファンドが投資対象としていない銘柄に分散投資を行うことで更なるリスク分散を図るために、1000万円を出資しました。

そしてETFでは安定した分配金の獲得を目指したく、こちらも1000万円を出資。株式投資では売却益を得たいという目的はあるものの、最初は金融や経済の知識をつけることをメインの目標としたいため少ない割合で500万円のみ出資としました。

次の章では、このポートフォリオで運用をした場合、何年で1億円を達成することができるのかをシミュレーションしてみます。

5000万円を投資・資産運用したら何年で1億円になる?|シミュレーション

では先ほどご紹介したポートフォリオで5000万円を運用した場合、何年で1億円を達成することができるのかをシミュレーションしてみます。

シミュレーションは以下の条件で行います。

- 利回り:以下の利回りが継続したと仮定

Lヘッジファンド:10%

L投資信託:3%

LETF:配当金5%

L株式投資:4% - 利益は税引前の価格

- 全て複利運用で計算

シミュレーションの結果、10年後には1億円を達成し、20年後には2億円を超えることが分かりました。

| 出資先 | 出資額 | 5年後 | 10年後 | 20年後 |

| ヘッジファンド | 2500万円 | 1526万円 | 3984万円 | 1億4318万円 |

| 投資信託 | 1000万円 | 159万円 | 343万円 | 806万円 |

| ETF | 1000万円 | 276万円 | 628万円 | 1653万円 |

| 株式投資 | 500万円 | 108万円 | 240万円 | 595万円 |

| 元本+ 受け取れる利息 |

(出資額合計) 5000万円 |

7069万円 | 1億0195万円 | 2億2372万円 |

ご自身が「どのくらいのリスクであれば許容できるか」「いくらの利益を何年で得たい」というバランスを考慮した上でポートフォリオを組み、どのくらいの年数で目標額まで達成するかをシミュレーションするのは大切です。

ぜひこちらのポートフォリオ例を参考に、皆さんも運用をはじめる前にはご自身に合った運用先をご検討ください。

5000万円の投資・資産運用を成功させるための知識

ではここで、5000万円の投資・資産運用を成功させるための知識をご紹介します。

詳しく見ていきましょう。

投資・資産運用は余裕資金で行う

余裕資金とは、全体の資金から生活費と生活防衛費を引いた額です。

余裕資金

=資金 -(生活費 + 生活防衛費)

各資金の管理方法にもポイントがあります。まず「生活費」ですが、お金の出し入れがいつでも行える銀行の「普通預金」で管理をすると良いでしょう。

「生活防衛費」は、近い将来使い道が決まっている資金と万が一の時に備える資金を指します。管理方法としては、将来使い道が決まっている資金は銀行の「定期預金」で預けると、使う日までの間に資金を使ってしまう心配が無い上に、利息も受け取れます。また万が一の時に備える資金は生活費の3-6か月分を「普通預金」で管理するといつでも出し入れできるので安心です。

そして全体の資金から「生活費」と「生活防衛費」を引いた、使い道が決まっていない「余裕資金」で投資を行うことで、万が一損失を出してしまった場合でも生活に影響がなく精神的ダメージが少ないため、投資は「余裕資金」で行うことが推奨されています。

ハイリスク・ハイリターンな投資をしない

投資は、リスクとリターンが比例します。

仮想通貨やFXは高利回りが期待できるため大変魅力的な金融商品です。しかし、仮想通貨やFXは損失をすると元本以上の損失を出してしまう可能性のある非常にハイリスクな金融商品でもあります。

5000万円を一刻も早く1億円に増やしたいという気持ちは分かりますが、知識と経験が豊富にあり、常にモニターの前で値動きを監視できる投資上級者を除いて、仮想通貨やFXなどの「ハイリスク・ハイリターン」の金融商品は避けるべきでしょう。

ローリスク・ローリターンな投資をしない

ただし「ローリスク・ローリターン」だけの投資も推奨はしません。

先ほどもお伝えしたように、投資はリスクとリターンが比例します。そのため銀行の預貯金や債券などは「元本保証」または「元本確保」の金融商品となっており、リスクが小さく安定的な運用ができます。

しかし、銀行の預貯金や債券の利回りは以下の通り、1%にも満たないものがほとんどです。

- 普通預金:0.001%

- 定期預金:0.002%

- 国債:0.05-1.0%

- 社債: 0.3-3.0%

つまり、日銀が継続して物価上昇率を前年比2%に設定していた場合やインフレが継続した場合には、これらの運用先での運用はお金は増えるどころか減っていき、いつの間にか資産の価値が減っていた、ということになりかねません。

利回りが低い代わりに元本が保証または確保がされている金融商品を運用ポートフォリオに取り入れる場合は「資産の運用」ではなく、あくまでも「資産の保護」を目的として利用すると良いでしょう。

投資・資産運用は分散投資で行う

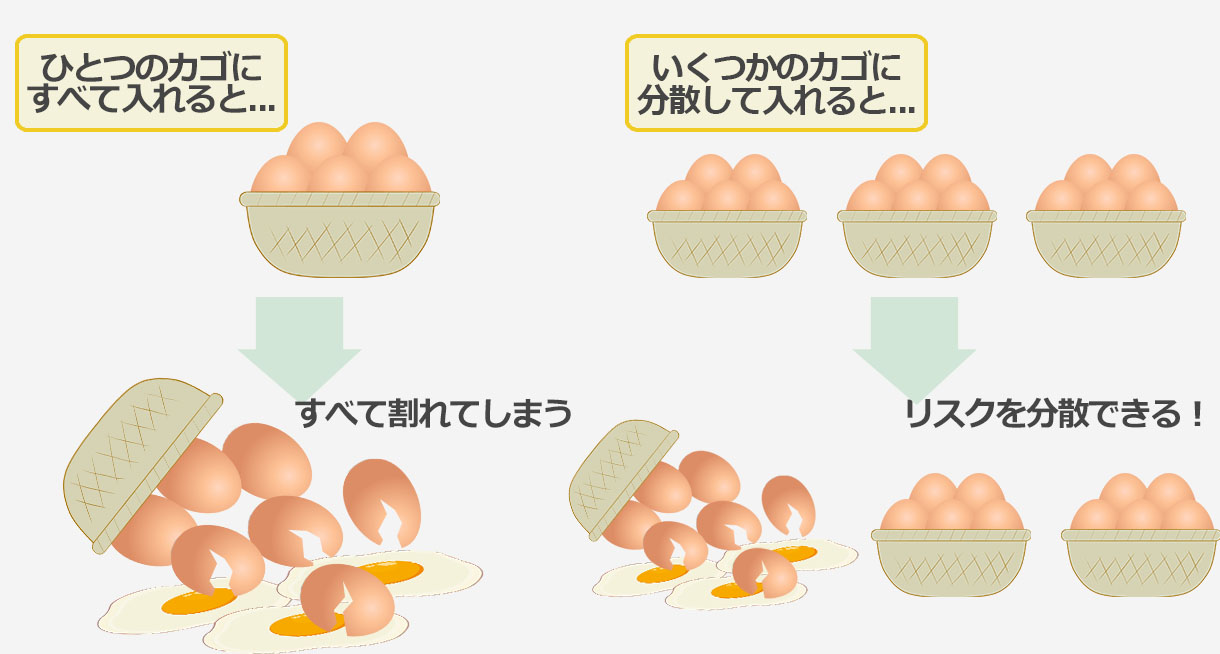

投資の世界には「卵は一つのかごに盛るな」という格言があります。

卵を一つのカゴに盛っていてそのカゴを落としてしまった場合、ほとんど全ての卵は割れてしまうでしょう。しかし、卵をいくつかのカゴに分けて盛っていた場合はどうでしょうか。その内の一つのカゴを落としてしまっても、他のカゴに盛っていた卵は無事です。

このように、投資をする場合も特性が異なる銘柄や地域に分散して運用をすることが推奨されています。

具体的には「資産と銘柄」「地域」ごとに分散して投資をし、さらに資金をいっぺんに出資するのではなく、積み立て投資をして「時間・時期」を分散して投資をすることで、効果的にリスクの分散が図れます。

これら4つの知識を心得て、リスクをできる限り回避をしながら運用をすることが大切です。

まとめ|5000万円あったら投資は必要!

日本には5000万円以上を保有する「準富裕層」は325.4万世帯も存在しますが、1億円を保有する「富裕層」は139.5万世帯しか存在しません。

現在保有している5000万円を上手に運用し、1億円以上保有者である「富裕層」を目指してみませんか?

効率良く資金を大きくするには、高利回りが狙えるヘッジファンドがおすすめです。

以下の記事では、おすすめの日本のヘッジファンドをランキング形式でご紹介していますので、是非チェックしてみてください。