5,000万円以上の貯蓄がある世帯の比率は日本の全世帯のうち8.75%(2021年時点)。

「貯金が5000万円を超えると精神的余裕が手に入る」

ともいわれますが、精神的に余裕のある生活を継続できるかどうかは、「資産運用」をするかどうかによっても変わってきます。

コツコツ貯金をしてもコロナショックのような経済危機やインフレにより、お金の価値が目減りしていく可能性が高いため、個人的には多少リスクを取ってでも資産を運用して増やす考えを持つことをおすすめします。

目次

貯金5000万円を超えたら精神的余裕は手に入る?

一般的に「貯金が5000万円を超えたら精神的余裕を持てる」といわれています。その理由は以下のとおりです。

1. 貯金5000万円を超えたら準富裕層へ昇格

2. 貯金5000万円あれば老後2000万円問題をクリア

3. 貯金5000万円あったらセミリタイアが視野に

精神的余裕に繋がるポイント1.貯金5000万円を超えたら準富裕層へ昇格

野村総合研究所の定義では、資産5000万円以上1億円未満の人は「準富裕層」にあたります。

- 資産5億円以上‥超富裕層

- 資産1億円以上5億円未満‥富裕層

- 資産5000万円以上1億円未満‥準富裕層

- 資産3000万円以上5000万円未満‥アッパーマス層

- 資産3000万円以下‥マス層

準富裕層の割合は全世帯数の6%程(2021年時点)、また1億円以上の資産を有する富裕層や超富裕層を併せても全世帯数の8.75%ですので、資産が5000万円を超えたら資産額上位9%以内に入ったことになります。

準富裕層の入り口である貯金5000万円を達成できれば、精神的余裕が生まれることは間違いありません。

しかし労働収入や資産運用による不労所得がない状態で、5000万円の資産を切り崩して生活していると意外とすぐに資金が底をついてしまいます。

2021年総務省発表の「家計調査 家計収支編」によると、各世帯の1か月あたりの平均消費支出は以下の通りです。

| 世帯構成 | 一か月の支出 | 貯金5000万円で生活できる年数 |

|---|---|---|

| 単身世帯 | 15.5万円 | 約26年 |

| 二人世帯 | 24.8万円 | 約16年 |

| 三人世帯 | 28.5万円 | 約14年 |

| 四人世帯 | 32.2万円 | 約12年 |

表には貯金5000万円で何年暮らせるかも併記しました。

表のように、単身世代では月の支出はかなり抑えられますが、二人以上の世帯では貯金5000万円を12年~16年ほどで使い切ってしまう計算になります。

上記支出額はあくまで平均値であるため、居住地域や生活水準によって支出も変化し、実際には5000万円の貯金を使いきる年数がさらに短くなると予想されます。

「貯金がこれだけあれば安心だ」と5000万円を過大評価せず、積極的に運用して資産を増やすのが、生涯にわたる精神的余裕に繋がるでしょう。

厳しいインフレが続く現代では、銀行に預けるなどの消極的な運用では資産が十分に増えない可能性が高いため、投資に分類される積極的な運用がおすすめです。

投資の経験がなくても、ヘッジファンドなどプロに運用を任せる投資方法もあるため、5000万円の資産を効果的に運用してみてください。

精神的余裕に繋がるポイント2.貯金5000万円を超えたら老後2000万円問題をクリア

2019年に金融庁が発表した「老後2,000万円問題」では、一か月の生活費と年金受給額の差額を元に老後必要な資産額を計算。老後を20年とした場合は約1300万円、30年だった場合は約2000万円の赤字になるため、それ相応の貯金を準備しておくべきだというものです。

退職の時点で貯金5000万円を超えたら、老後2000万円問題は楽々クリアですから、老後生活に対する不安から解放され、精神的に余裕のある生活を送ることができるでしょう。

しかし、老後資金が5000万円以上あっても以下の点には注意が必要です。

- 「人生100年時代」と言われる現在、平均寿命を超えて長生きされる方も多い

- 「老後2,000万円問題」の試算報告から4年が過ぎた現在、物価高騰の影響で不足金は当時の2000万円をゆうに超えるとの指摘がある

- 老後2000万円という試算は、贅沢をせず、大きな病気もせずに暮らした場合の想定(モデルケースより支出が増える場合も多い)

- 年金の受け取り額が減っている

これらの懸念材料を考慮すると、万事に備えて少しでも資産を増やしておくのが安心です。

精神的余裕に繋がるポイント3.貯金5000万円あったらセミリタイア生活が視野に

既出の表のように、労働収入や不労種所得なしに資産を切り崩すだけでは、貯金5000万円の資産寿命は意外と短くなります。

そのため貯金が5000万円に到達しても、完全に仕事を辞めてしまうのは将来的に不安でしょう。

しかし、退職後に簡単な仕事や短時間の労働を続けながら生活するセミリタイアであれば、家族構成や年齢によっては実現可能になります。

| 世帯構成 | 一か月の支出 | 貯金5000万円で生活できる年数 | 月々10万円の収入を得る場合 |

|---|---|---|---|

| 単身世帯 | 15.5万円 | 約26年 | 約75年 |

| 二人世帯 | 24.8万円 | 約16年 | 約28年 |

| 三人世帯 | 28.5万円 | 約14年 | 約22年 |

| 四人世帯 | 32.2万円 | 約12年 | 約18年 |

表のように、セミリタイア生活で一定の年収を確保できれば、貯金5000万円の資産寿命がその分長くなるため、時間的・精神的余裕を得ながら生活することも出来るでしょう。

貯金5000万円で本当に精神的余裕を手に入れたいなら資産運用がおすすめ!

既出の内容から、準富裕層に当たる金融資産5000万円以上に到達すれば、ある程度精神的余裕を達成できるものの、高齢化や物価上昇など人生の不確実性に備えるためには、資産運用で資産をさらに増やしていくことが大切であることが分かりましたね。

しかし、貯金文化が根付いている日本では投資についてネガティブな印象を持つ人達も多いようです。

そこでここでは、「投資はリスクが高くギャンブル性が高い」「銀行預金は安全で最適な預け先」などの資産運用や投資に関する誤ったイメージを打開すべく、資産運用が必要な理由や運用メリットを解説します。

1. インフレによる資産の目減りを防げる

2. 資産を効率的に増やせる|運用シミュレーション

3. 早期リタイア(FIRE)で精神的にも肉体的も自由になれる

1. インフレによる資産の目減りを防げる

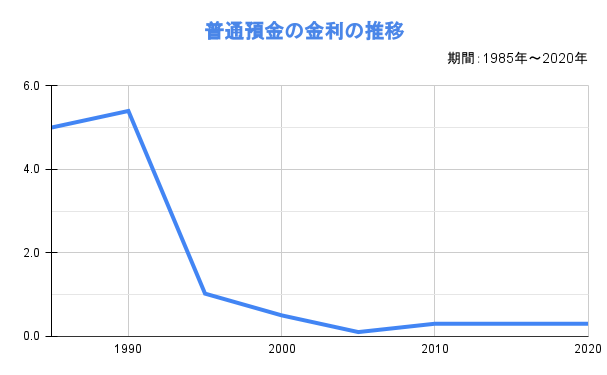

銀行の普通預金の金利が5%を超えていたバブル時代には、銀行や郵便局にただ「預けているだけ」で資産は増えました。

しかしバブル経済の崩壊後、日本銀行は「ゼロ金利政策」を敢行し、現在までつづく超低金利時代に突入。

バブル時代に5%もあった金利は、現在もっとも高い金利で0.2%程度(メガバンクの定期預金金利は0.002%程)にも落ち込みました。

貯金5000万円を1年間銀行の定期預金に預けた場合、1985年当時には年間250万円もの利息を受け取れていたのが、現在では多くて10万円程度(メガバンクでは1000円程度)しか受け取れないのです。

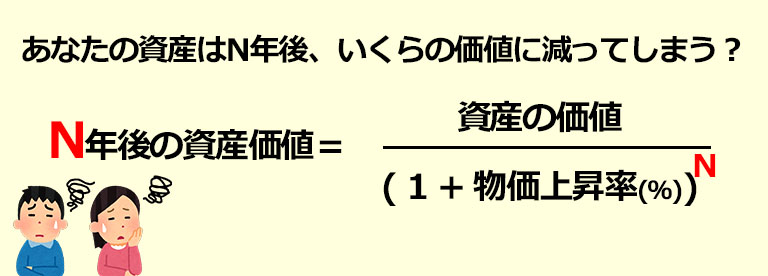

また銀行預金では利息がほとんど付かないだけでなく、インフレの影響で資産価値が減ってしまう可能性もあるんです。

インフレ(インフレーション)とは、物価の上昇によって相対的にお金の価値が低くなることを指します。

日本のインフレ率は2023年1月時点には4%を超えたほか、現在でも2%を超えている状態。

低金利の銀行預金ではインフレ率に負けてしまい、資産価値が目減りしてしまうリスクがあります。

物価の上昇率は今後落ちついてくるとの予測がされていますが、そもそも日銀の物価目標は2%。

仮にこの先10年間の物価上昇率が2%だった場合、貯金5000万円の価値が10年後いくらに減るのか、以下の計算式で割り出してみました。

すると貯金5000万円の実質価値は4100万円にも下がることになり、900万円は使ってもいないのに自然と価値が失われてしまうという結果になりました。

約900万円を失わないためには10年間、2%の金利を維持する必要がありますが、現時点で銀行の普通預金の金利は良くても0.2%ですから、これを補うことができません。

せっかく手にした資産5000万円がインフレの影響を受けて減っては非常にもったいないので、銀行の預貯金よりも利回りが高い投資先で資産運用をする必要があるのです。

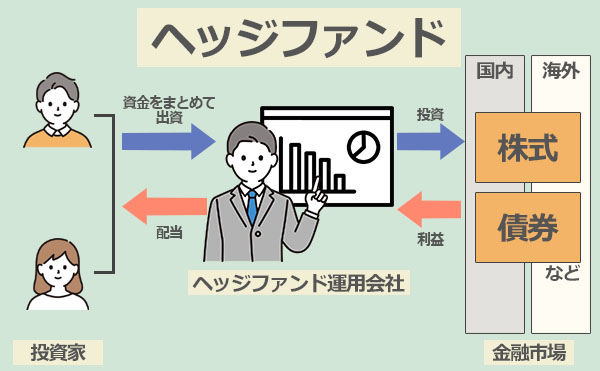

投資先には様々ありますが、筆者がおすすめするのは、プロに資産運用を任せられるヘッジファンドです。

ヘッジファンドでは投資家から集めた資金を運用し、投資額に応じて利益を分配するシステムになっています。

投資信託に似た投資手法ですが、ヘッジファンドはより幅広い戦略を取る「絶対収益追求型」の投資であり、年間10%以上の利益を狙うことも可能です。

2. 資産を効率的に増やせる|運用シミュレーション

基本的に資産運用は、投資金額が多ければ多いほど効果的です。投資元本の大きさと利益は比例するので、同じ利回りで資産運用しても、5000万円もの資産があれば、少額投資の何倍も高い投資効率で資産運用をすることができるのです。

例えば1万円と5000万円を投資した場合、1%値上がりした場合の利益は1万円の投資額では100円ですが、5000万円投資した場合は50万円にもなります。

また、下図は運用利回り別に5000万円を10年間資産運用した場合の資産の増え方をシミュレーションしたものです。

| 利回り | 1年後 | 3年後 | 5年後 | 7年後 | 10年後 |

|---|---|---|---|---|---|

| 1% | 5,050万円 | 5,151万円 | 5,255万円 | 5,360万円 | 5,523万円 |

| 3% | 5,150万円 | 5,463万円 | 5,796万円 | 6,149万円 | 6,719万円 |

| 5% | 5,250万円 | 5,788万円 | 6,381万円 | 7,035万円 | 8,144万円 |

| 7% | 5,350万円 | 6,125万円 | 7,012万円 | 8,028万円 | 9,835万円 |

| 10% | 5,500万円 | 6,655万円 | 8,052万円 | 9,743万円 | 1億2,968万円 |

資産5000万円を利回り1%で運用した場合でも、10年後には523万円もの利益が生まれますし、利回り5~7%で運用した場合、10年後には3000万円~4000万円ほど資産増える計算に。

また、もし年利10%の高利回りが実現できれば、資産が1億円近くにもなり準富裕層から富裕層へ昇格することができます。

このように5000万円という大きな金額で資産運用を行う場合、運用利回りが1%や3%と低くても効率的に利益を得られますし、積極的に運用すればより高い利益を目指すことも可能です。

高い利回りを目指して、より詳しい投資戦略を知りたい方は「資産5000万円のおすすめ投資方法・ポートフォリオ例」をご覧ください。

3. 早期リタイア(FIRE)で精神的にも肉体的も自由になれる

上の章で、一定の収入を確保できれば資産5000万円でセミリタイアが可能になるとお話しましたが、資産運用次第ではセミリタイアではなくフルリタイアである「FIRE」をする事も不可能ではありません。

近年、新たなライフスタイルとして注目されるFIREとは「Finanncial Independence Retire Early」の略で、日本語では「経済的自立と早期リタイア」と訳します。端的に言えば経済的自由を得て、生活のための仕事から解放されることです。

FIREにおける早期リタイアでは、一生生活に困らないような超富裕層であることが条件ではなく、配当生活のように月の生活費を超える額の不労所得を得ながら生活することでFIREの実現を目指すというものです。

FIREを実現するために必要な資産は、年間支出の25倍と言われています。これはアメリカの大学の論文を根拠とし、資産を年4%で運用し増えた4%分を切り崩して生活すれば、資産は目減りしないという考え方に基づいています。

| 年間支出(月) | FIREに必要な資産 |

|---|---|

| 100万円(8.3万円) | 2500万円 |

| 200万円(17万円) | 5000万円 |

| 300万円(25万円) | 7500万円 |

| 400万円(33万円) | 1億円 |

つまり年間支出200万円(月17万円程)で生活する場合、資産5000万円を利回り4%が期待できる投資先で運用すればFIREが実現できるのです。

FIREを実現できれば、生きるための主な資金は「あなた」ではなく「お金」が働いて作ってくれますから、精神的余裕が生じるのは言うまでもありませんね。

結論:貯金5000万円を超えたら資産運用をすることで精神的余裕が叶う

貯金が5000万円を超えたら投資はいらないと言う人もいますが、精神的余裕やFIREを叶えるためにも、5000万円あったら資産運用をするべきということが筆者の意見です。

資産5000万円で精神的余裕は持てるのか?

- 資産5000万円を超えたら準富裕層へ昇格するも、貯金を切り崩すだけでは資産は長く持たない

- 老後2000万円問題をクリア出来るが、物価上昇・高齢化・社会保障などに関する不安要素も

- 一定の労働収入や投資による不労所得があれば、貯金5000万円でセミリタイアが視野に入る

5000万円あったら資産運用をするべき理由(運用のメリット)

- 超低金利下では、銀行の預貯金の資産運用効果は無いに等しい

- 5000万円を運用すれば、インフレによる資産の目減りを防げる

- 5000万円もの高額資産があれば、お金を効率的に増やせる

- 早期リタイア(FIRE)で精神的にも肉体的も自由になれる

次の章では、精神的余裕を叶える資産5000万円のおすすめ投資方法とポートフォリオ例を解説していきます。

精神的余裕を叶える資産5000万円のおすすめ投資方法・ポートフォリオ例

では、いよいよ5000万円の資産運用におすすめの投資方法や、タイプ別の投資ポートフォリオ例を見てみましょう。

まず、以下の3つのタイプで貯金5000万円を運用した場合、資産はどのように増えていくのか、シミュレーションをご覧ください。

| 期待 利回り |

安定志向派 ~2% |

積極運用 (独力派) 3~4% |

積極運用 (プロに委託派) 10%前後 |

|---|---|---|---|

| 1年 | 5100万円 | 5200万円 | 5500万円 |

| 5年 | 5520万円 | 6083万円 | 8052万円 |

| 10年 | 6094万円 | 7401万円 | 1億2968万円 |

| 20年 | 7429万円 | 1億955万円 | 3億3637万円 |

(参考:Ke!san)

上記、資産運用シミュレーションによると、4%以上で運用した場合は10年~20年で、10%前後で運用した場合は5年~10年で資産が1億円(富裕層)に達することがわかります。

では、各タイプに該当する5000万円の投資先にはどのようなモノがあるのでしょうか?

なお、最もおすすめな投資タイプはプロへの委託による積極運用です。

何度もお伝えしている通り、今後もインフレによってお金の価値が下がる懸念があるため、安定志向で運用していると「思うように資産が増やせない・貯金がなくなってしまう」といった危険性があります。

投資経験がない方でも、プロに委託すれば一定の運用効果を狙えますので、ぜひとも検討してみてください。

プロに委託して積極運用(ヘッジファンド・投資信託)

資産5000万円を積極的に運用して増やしたいけど、投資は知識が乏しく不安、または仕事が忙しくて投資に時間を割く余裕がないという方も多いでしょう。

そんな投資初心者の方や忙しいサラリーマン世代におすすめなのが、「投資のプロに運用を任せる」投資信託やヘッジファンドです。

特にヘッジファンドであれば、年利回り2桁台の高い利回りも期待できます。

1. ヘッジファンド

2.投資信託

1.ヘッジファンド|高利回り+運用はプロにお任せ

| 期待利回り | 年10%~20%程 |

| メリット | ・金融のプロに運用を一任できる ・相場環境に関係なくプラスリターンを目指す絶対収益 ・ファンドマネージャーの意欲を高める成功報酬制 ・投資の手間が掛からない ・プロの手腕で分散投資ができる ・下落相場での耐性が高い |

| デメリット | ・最低出資額が高め ・手数料が割高 ・情報が少なく門戸が狭い |

| 具体的な 投資先例 |

◎主な有名ヘッジファンド ・ハイクアインターナショナル ・アクション ・GFマネジメント |

| 利益イメージ | 資産5000万円を年利10%程で運用した場合の年間利益 5000万円×年利10%=約500万円(手数料・税金 差し引き前) |

ヘッジファンドは投資信託のように、投資のプロに運用を任せられる、手間のかからない資産運用先です。

メディアでは投機的で暴利をむさぼるように捉われがちですが、本来ヘッジファンドの投資手法は、相場の急落リスクをヘッジし安定的な収益確保を目指すこと。

一般的な投資信託では、ベンチマークを上回る相対収益確保を目標としており、

ベンチマーク(東証株価指数)マイナス5%、ファンドの収益マイナス2%⇒目標達成

といったようにマイナス収益でも許容されてしまう一方、ヘッジファンドは相場環境に関係なくプラスの絶対収益を目指します。

では、どうやって絶対収益を確保できるのでしょうか?

不特定多数の投資家から資金を集める投資信託は、運用資産の安全性確保のためオプション・スワップ・先物といったデリバティブ取引が規制されます。

一方、ヘッジファンドは規制が比較的緩く、市場で自由にデリバティブ取引を駆使できるので相場下落時にもリターンを狙えるんです。

国内ヘッジファンド例:ハイクアインターナショナル

ヘッジファンドは元々アメリカの富裕層の人達の資産運用先として発展してきました。

しかし、近年では日本の個人投資家の資産運用先として、国内ヘッジファンドが人気を集めています。

中でも、安定的なリターンの獲得が期待できるハイクアインターナショナルは、筆者も出資していて投資初心者の方にもおすすめなヘッジファンドです。

| 公式サイト | ハイクアインターナショナル公式サイト |

|---|---|

| 運用開始 | 2023年 |

| 投資対象 | ベトナム企業 |

| 年間利回り | 年間利回り12% |

| 対象 | 個人・法人 |

| 最低投資額 | 500万円 |

| 買い方 | 会社に問い合わせる |

| おすすめ ポイント |

・資料請求のみも可能 ・事業融資のため堅実なリターンが期待できる ・年間利回り12%の安定したリターン ・6年で約2倍の資産形成が可能 ・投資先はメディアにも取り上げられる有名企業 ・代表や投資先企業の透明性が高 |

| 注意点 | 特になし |

以下はハイクアインターナショナルの投資の仕組みです。

ハイクアインターナショナルへ出資をすると、投資家は以下のような流れで配当を得ることとなります。

- ハイクアインターナショナルへ出資

- ハイクアインターナショナルが投資家の資金をもとに「SAKUKO VIETNAM」へ事業融資を実施

- 「SAKUKO VIETNAM」はハイクアへ貸付金利息を支払い

- ハイクアインターナショナルは貸付金利息の一部を投資家へリターンとして分配

ハイクアインターナショナルの投資対象が「SAKUKO VIETNAM」への事業融資となるため、年12%ものリターンを固定で提供することが可能となるのです。

ちなみに事業融資先企業である「SAKUKO VIETNAM」はベトナムを拠点とする企業で、ホテルや日本製品専門店、スイーツ店などを展開中。

2025年にはベトナムUPCoM市場への上場も予定しているとのことで、業績も文句なしの企業です。

ちなみにこれらは公式サイトだけでなく、代表が運営するYouTubeなどでも詳しく紹介されています。またGoogleなどで「SAKUKO VIETNAM」と検索すると様々な情報が入手できますので、事業融資先企業の業績など気になる方はチェック必須ですよ。

ハイクアインターナショナルの最低出資金額は500万円~。5000万円の資産を既にお持ちの方は十分検討できる範囲です。

資金に余裕がある場合は5000万円丸ごとお任せするのもありですが、同社の投資対象はベトナム企業一択のため、分散投資の観点では5000万円の一部をハイクアインターナショナルへ、残りは他の金融商品や国内資産へ投資するのも良いかもしれないですね。

「投資の経験がない」「高額資産の運用をしたい」「安定した長期運用で資産を増やしたい」といった方には、ハイクアインターナショナルが非常におすすめ。

資料請求や運用の相談は無料でできますので、ハイクアインターナショナルのの詳しい運用方法や「SAKUKO VIETNAM」の実績などを知りたい方は、ぜひ一度公式サイトからお問い合わせしてみてくださいね。

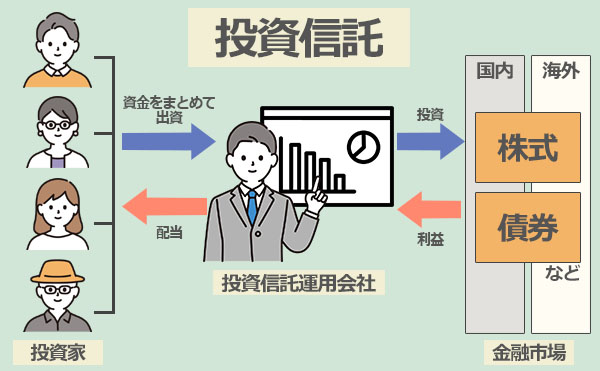

2. 投資信託|多くの商品にプロが分散投資

| 期待利回り | 年3%~8%程 |

| メリット | ・運用会社にポートフォリオ(銘柄の組合せ)を任せられる ・投信商品は複数の銘柄で組成されているため分散投資しやすい ・国内株式型(大型・中小型)、バランス型などメニューが豊富 ・積立も含め1万円程度の少額から投資が可能 ・投資の手間が掛からない ・手軽に売買できる ・NISAやiDecoを利用できる |

| デメリット | ・運用コスト(売買手数料・信託報酬)が割高 ・顧客には運用成績しかわからず投資スキルが磨きにくい ・売買注文時に価格が明示されない「ブラインド方式」 ・下落相場では利益を出しにくい |

| 具体的な 投資先例 |

・【投資対象別】株式投信、債券投信、リート投信、バランス投信 ・【エリア別】国、欧米、国内、全世界型等 ・【運用スタイル別】アクティブ投信、インデックス投資 |

| 利益イメージ | 資産5000万円を年利5%程で運用した場合の年間利益 5000万円×年利5%=約250万円(手数料・税金 差し引き前) |

投資信託とは、ファンドを選んで出資することで、ファンドマネージャーが代わりに資産を運用し利益を投資者に還元してくれる金融商品です。

投資家は銀行・証券などの販売会社で口座開設し投資ファンドを購入します。

株式・リート・債券・バランス型など何千もの投資信託ファンドの中から投資先を選ぶ知識と手間はかかりますが、投資ははファンド側が行うため、投資家は売却タイミングを見計らうだけでOKです。

もう1つのメリットは分散投資によるリスク軽減。投資信託では不特定多数の投資家からの出資を受けた潤沢な資金で数十から百を超える銘柄で投資ポートフォリオを組成します。個人の株式投資ならせいぜい10銘柄前後といったところですから規模感が違いますよね。

投資信託は5000万円を一括で投資することも勿論できますし、少額から積み立て投資も可能です。

一方、投資信託のデメリットは運用コスト(手数料)の高さ。アクティブファンドの場合、3%前後の売買手数料、年1.5%前後の信託報酬がチャージされます。

10年間所有すると20%近いコストがかかる上、信託報酬は運用成績の良し悪しに限らず常に掛かるため、運用でマイナスが出ている時には傷口に塩を塗る形になってしまいます。

資産運用の手間を抑えたいサラリーマンの方などには便利な投資信託ですが、手数料に負けない程の利益を出せるファンドを見極めることが大切です。

なお、「運用成績がマイナスの時は手数料が少ない」「手数料に負けないほどの利益を出せるファンド」を求める人には、ヘッジファンドへの投資をおすすめします。

独力で積極運用(株式投資・不動産投資)

続いては自分で積極的に5000万円を運用したい方向けに、3%~5%程度の利回りが期待できる投資先候補をご紹介します。

1. 株式投資

2. 不動産投資

独力での運用は投資経験が非常に重要ですので、初心者の方は少額から投資を始めて経験を積むなど、リスクヘッジを徹底的に行いましょう。

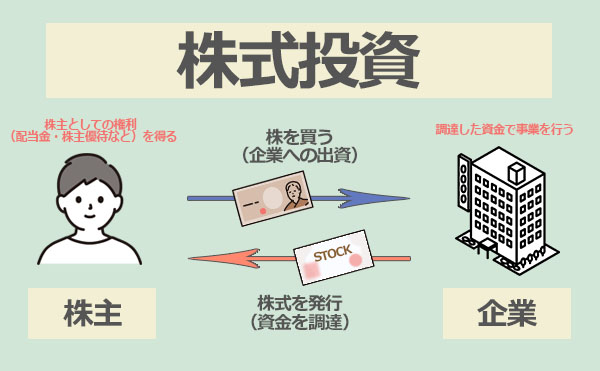

1. 株式投資|低コストで投資経験が身に付く

| 期待利回り | 年3~7% |

| メリット | ・運用コスト(売買手数料)が低い ・投資経験が身につく ・NISA制度が利用できる |

| デメリット | ・投資対象が限られ価格下落リスクにさらされやすい ・投資活動(勉強や分析等)に手間暇がかかる |

| 具体的な 投資先例 |

・グロース株 ・バリュー株 ・国内株 ・新興国株 ・欧米株 |

| 利益イメージ | 資産5000万円を年利5%程で運用した場合の年間利益 5000万円×年利5%=約250万円(税引き前) |

株式投資では、キャピタルゲイン(株の値上がりによって得られる利益)とインカムゲイン(配当や株主優待)の二種類の利益獲得方法があります。双方を合計したリターンは米国株で6.5%、日本株で4.5%程です。

ウォーレンバフェットのように年20%リターンをたたき出す投資家もおり、やり方によってはさらに高い利回りも狙いにいけますが、まずはマーケット平均を目指す方が無難。諸々勘案すると年5%程のリターンは狙っていけそうですね。

ただし株式投資では、銘柄選定や売買タイミングの決定を全て自己判断で行わなくてはならないため、知識・経験不足による投資失敗・損失拡大のリスクが伴います。

また個人での投資ではどうしても投資対象の銘柄数が限られてしまうので、価格下落のリスクを受けやすくなってしまいます。

一方、株式投資のメリットは運用コストが投資信託等に比べて格段に低く済むこと。約定金額100万円での手数料は500円強、保有コストはかからず投資信託に比べて大幅に低コストです。

また決算月の異なる銘柄に分散投資しておけば、毎月受け取れる分配金で配当生活を送れる可能性もあります。

株式投資は投資に手間暇は掛かりますが、株式投資の経験を通じて相場観や企業の財務状況、経済情勢など様々なお金の教養が身につくのも魅力です。

逆に仕事で忙しいサラリーマンの方など相場分析に時間を割く余裕がない場合や、5000万円もの高額資金を自分で投資するのが不安な方は下で紹介する他の投資商品を選ぶのが賢明でしょう。

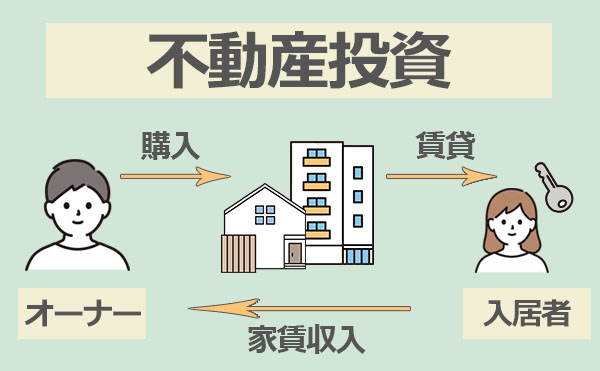

2. 不動産投資|将来的に不労所得を目指す

| 期待利回り | 年3%~5% |

| メリット | ・定期的な家賃収入(インカムゲイン)が得られる ・不動産ローンによるレバレッジ効果 ・実物資産としての価値による価格変動リスクの緩和 |

| デメリット | ・個別の相対取引のため市場が不透明 ・実物資産なので取引コストが高い ・分散投資が難しく1件の投資失敗で大きな損害に繋がる ・物件の現金化に時間と手間がかかるため流動性が低い ・レバレッジは金利上昇の影響を受けやすい ・不動産の選定や購入入居者や物件の管理などに手間がかかる ・空室や災害のリスクがある |

| 具体的な 投資先例 |

賃貸物件を仲介する不動産会社 ・シノケン ・プロパティエージェント ・アイケンジャパン |

| 利益イメージ | 資産5000万円を年利4%程で運用した場合の年間利益 5000万円×年利4%=約200万円(税引き前) |

不動産投資の魅力は、実物資産が支える安定したインカムゲイン(賃貸収入)と底堅いリセールバリューです。いずれも他の金融商品と比較して変動が少ないとされています。

さらに収益面では、不動産ローンによりレバレッジを利かせることで、利回りの飛躍的アップも狙えます。

ただし、不動産は扱いの難しい投資商品でもあります。

不動産取引は株式のような取引市場はなく、売主・買主との相対取引で価格が決まります。土地の地盤・周辺環境・形の良し悪し・面する道路などが複雑に絡み合って価格が形成されるため、一般投資家が情報を集めるのは容易ではありません。

また1件当たりの購入金額も最低数千万円とまとまった資金が必要ですし、失敗すれば大きな損失が生じかねません。

物件の現金化も広告を出して見込み客を探す、内覧会を開く、見込み客と交渉するなど手間と時間もかかりますし、流動性が低くなかなか手放せないことも。

不動産会社に支払う仲介手数料は3%以上と取引コストが高めな点や、ローンを組んでレバレッジをかけていると、金利上昇が起きた時に収益を圧迫する点にも注意が必要です。

このように不動産管理は管理会社に任せれば楽ですが、管理状況などの現場チェックや入居者の募集、空室対策、家賃滞納対策、近隣トラブルなど、なにかと手間やコストがかかります。

リタイア組なら時間が取れますが、現役で働いている時間に余裕のないサラリーマンには少し大変かもしれません。

安定志向の運用(定期預金・国債・社債)

安定志向派向きの比較的低リスクな運用商品としては以下の3点が挙げられます。

1. 定期預金

2. 個人向け国債

3. 社債

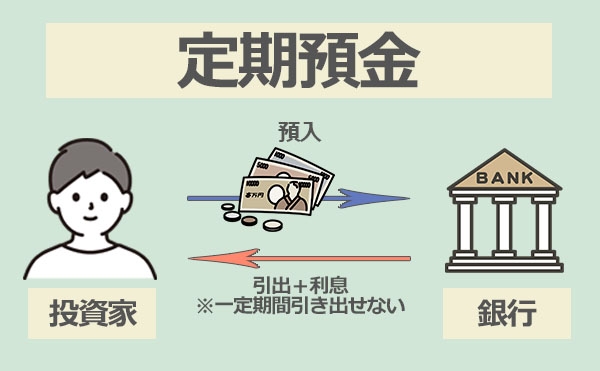

1. 定期預金|普通預金よりは金利が高い

| 期待利回り | 年0.002%~0.3%程 |

| メリット | ・安全性が極めて高い(元本保証) ・流動性も高く即時に現金化できる |

| デメリット | ・金利がほとんどつかない ・インフレ下では資産価値が目減りするリスクがある |

| 具体的な 投資先例 |

・ 金利の高いネット銀行 例:auじぶん銀行 最大0.33% |

| 利益イメージ | 資産5000万円を定期預金(金利0.35%)に預けた場合の年間利息 5000万円×0.35%=利息165,000円(税引き前) |

銀行預金は元本保証の金融商品。預金保険機構によって銀行破たん等によるリスクから公的に保護される(ただし1000万円まで)ため安全性は高いです。

しかし、日本銀行によるゼロ低金利政策により、銀行金利は1%にも満たないのが現状。

さらにインフレ下では銀行に預けていても資産価値は目減りする一方ですので、分散投資する目的で5000万円の一部をポートフォリオに組み入れるのをおすすめします。

また定期預金を利用する場合は、メガバンクよりも金利が高めなネット銀行などを利用するなどの工夫が必要です。

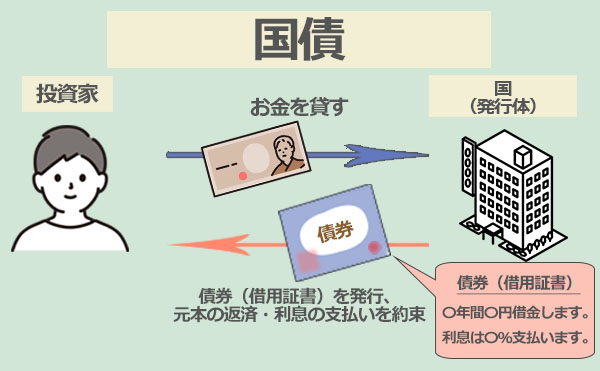

2. 個人向け国債|ほぼノーリスクで利益を狙う

| 期待利回り | 年0.29%~0.6%前後(2024年5月30日調査時点) |

| メリット | ・元利の支払いが政府によって保証される ・銀行預金より金利が高い ・最低金利0.05%も保証されている(個人向け国債のみ) ※新窓販国債は市場でいつでも売却が可能な反面、市場価格での売却となるため元本割れのリスクがあります ・変動金利型なら金利上昇のメリットを享受できる ・少額(1万円)から投資可能 |

| デメリット | ・購入後1年経過しないと換金できない(個人向け国債のみ) ・満期前に解約すると利子の受取額が減る ・インフレ下では資産価値が目減りするリスクがある |

| 具体的な 投資先例 |

・個人向け国債変動型10年(表面利率0.40%) ・個人向け国債固定型5年(表面利率0.18%) ・個人向け国債固定型3年(表面利率0.05%) ・新窓販国債固定型10年(表面利率0.6%) ・新窓販国債固定型5年(表面利率0.2%) ・新窓販国債固定型2年(表面利率0.1%) |

| 利益イメージ | 資産5000万円を新窓販国債固定型10年(表面利率0.6%)で運用した場合の年間の利息 5000万円×0.6%=利息300,000円(税引き前) |

(参考:財務省)

国債は政府が発行し、元本や利息の支払いを保証する債券で、国債を購入して満期まで保有することで元利金を受け取れます。

個人向け国債は、金利固定型・変動型に関わらず最低金利0.05%が保証されているほか、変動型なら将来実質金利が上昇した場合に金利上昇のメリットを享受できます。

購入から1年を超えると途中解約も可能で、市場では売買されないため価格変動リスクもありません。

一方の新窓販国債の場合は、固定金利型のみ。市場でいつでも売却可能なため流動性は高いですが、市場価格での売却となり最低金利保証はありません。

いずれにしても、日本の国債は政府により元利金の支払いが保証された非常に安全性の高い商品ですが、銀行金利より金利が高いといっても1%以下ですので、国債も5000万円の一部の分散投資先の一つとして検討すると良いでしょう。

3. 社債|低リスクで利益を狙う

| 期待利回り | 年0.1~2.4%前後 |

| メリット | ・銀行預金や国債より利回りが大きい ・利率が決まっているため投資計画を立てやすい ・平常時は取り扱う証券会社に額面通りで買い取ってもらえる |

| デメリット | ・最低購入単位が100万円程とまとまった資金が必要 ・【信用リスク】デフォルトで満期償還不能に ・【価格下落リスク】信用リスク次第で売買価格が下落 ・【流動性リスク】信用リスクが高まると証券会社が買い取りを拒否 |

| 具体的な 投資先例 |

過去に発行された個人向け社債と利回りの例 ・あかつき本社:年1%(1年満期) ・三井住友フィナンシャルグループ:年1.758%(10年満期) ・GMOインターネットグループ:年1.57%(4年満期) ・みずほFG劣後債:年1.412%(10年満期) ・大和証券グループ本社:年0.8585(5年満期) 等 |

| 利益イメージ | 資産5000万円を年利1.758%の社債で運用した場合の年間の利息 5000万円×利率1.758%=利息879,000円(税引き前) |

社債は企業が資金調達を目的に発行する債券で、購入して満期まで保有すれば元本と利息を受け取れます。

通常社債は機関投資家が全額を引き受け、発行単位も1億円前後と巨額ですが、最近は発行単位を100万円単位に引き下げ、個人向けに販売する社債も増えてきました。

中には高金利の商品もあり、2015年にソフトバンクグループが発行した通称「福岡ソフトバンクホークスボンド(発行額3700億円)」の金利は2.13%。

このような高利回り商品は投資家の注目を集めやすく、この時の福岡SBグループ債にも投資家からの問い合わせが集中しました。

個人向け社債は利回り面で銀行預金や個人向け社債より有利な反面、企業の経営破たんによるデフォルト(償還不能)リスクを抱えます。またデフォルトまで至らなくても、懸念が生じただけで価格下落や流動性低下といったリスクを招くこともあります。

そのため社債での運用を検討する場合は、格付け機関が提供する格付け情報を元に利率と信用度のバランスの良い銘柄に投資するのがおすすめです。

目標利回り別の投資ポートフォリオ例(金融資産ごとの保有割合)

では前述の7種類の投資先を使って、目標利回り別に投資ポートフォリオを考えてみましょう。

安定志向派向けポートフォリオ(期待利回り2%)

安定志向派の金融商品を組み合わせたポートフォリオの例はこちらです。

元本保証の定期預金や、安全性の高い個人向け国債に高い割合で分散投資しつつ、利回りアップを狙って社債を組み入れます。

ただし銀行の定期預金や国内債券だけでは年利2%以上を目指すことは難しいため、リスク・リターンが若干高めな外国債券を一定の割合入れています。

独力積極運用派向けポートフォリオ(期待利回り5%)

次に、独力で積極的に運用したい人達向けの金融商品を組み合わせたポートフォリオ例です。

比較的高めの利回りを期待できる株式投資で、国内株式・海外株式に分散投資しつつ、市場の影響を受けにくい不動産にも一定割合の資産を配分します。

高利回りかつ下落相場にも強いヘッジファンドを組み込んでおくことで、株や不動産での損失を軽減する効果も期待できます。

プロ委託運用派向けポートフォリオ(期待利回り8%)

最後は、積極運用(プロ)派の金融商品を中心に8%以上の利回りを狙うポートフォリオ例です。

ヘッジファンドに任せしてしっかりリターンを狙いつつ、ヘッジファンドの投資先とは異なる金融商品に投資信託を通じて分散投資を図ります。

私の場合は、ハイクアインターナショナルの投資対象がベトナムの企業一択なので、投資信託は米国債券・国内債券・米国株式のファンドを組み合わせています。

以上、期待利回り別の3パターンの投資ポートフォリオ(金融資産の保有割合)例をご紹介しました。

ポートフォリオの組み方は、投資元本の額や家計状況、年齢、目標利回りなどによって様々ですので、以下の表も参考にご自身の資産運用目標に合う金融商品に複数分散投資するとよいでしょう。

知らないと損?貯金5000万円の資産運用を成功させるコツ

ここまで、貯金5000万円を資産運用すべき理由やメリット、資産運用におすすめの投資方法7選を解説しました。

ここでは最後に、5000万円の資産運用を成功させるために知っておきたい投資のコツをご紹介します。

- 1. 投資は余裕資金で行う

- 2. 積立・分散投資をする

- 3. 長期投資・複利運用の効果を知っておく

- 4. ハイリスクな商品には手を出さない

- 5. 自己運用にこだわらない

投資の基礎知識ならすでに心得ているという方でも、基礎にしてかなり大切なことですので、今一度初心に戻って確認してみてください。

1. 投資は余裕資金で行う

投資は「余裕資金」で行うことが推奨されています。余裕資金とは、全資産から生活防衛資金と準備資金を差し引いた、今後使う予定のないお金のことを指します。

数年以内に使用しない資金は、貯金し続けるよりも資産運用に回す方が効率的です。

自分の余裕資金を確認せずに投資を行うことは非常に危険です。5000万円が手元にある方も、全て投資をしてしまう前に、ご自身の余裕資金を把握してから投資を始めましょう。

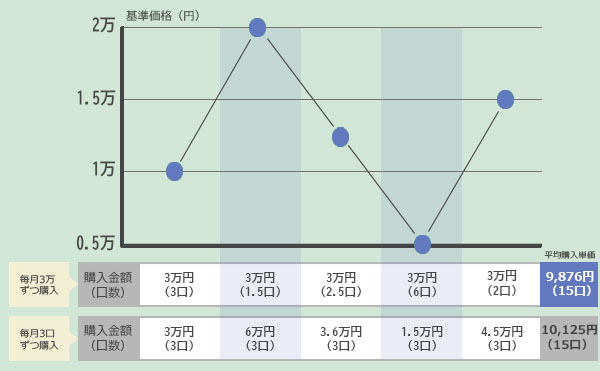

2. 積立・分散投資をする

積立投資は、例えば毎月3万円などの金額を定期的に継続して積み立てていく投資方法で、定量購入する方法と定額購入する二つの方法があります。

| 定量購入 | 例)ある株式を毎月100「株」ずつ購入 |

|---|---|

| 定額購入 | 例)ある投資信託を毎日100「円分」ずつ購入 |

定額購入では、「ドル・コスト平均法」といって、購入金額を一定に保つことで価格が下がった時には多くの数量を購入し、価格が上がった時には少ない数量を購入することができます。

結果、以下の表のように定量購入した時に比べ、定額購入した時の方が平均購入単価を下げやすくなります。

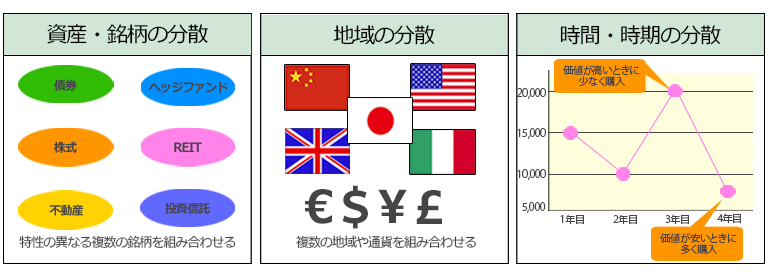

一方、分散投資とは投資先や購入する時期を分散させることで、価格の変動を抑え、安定した利益獲得を目指す投資方法です。

資産(銘柄)の分散

異なる値動きをする複数の投資商品に資産を分散して運用を行うことでリスクの軽減を図る

国・地域の分散

地政学リスクによる経済の好不調に備え、異なる状況にある地域の銘柄や通貨を組み合わてリスクの軽減を図る

時間(時期)の分散

「ドル・コスト平均法」を活用して、投資家価格の平均化を図り、投資対象商品や銘柄の価格変動リスクを軽減する

積立投資や分散投資でリスク分散することで安全性の高い資産運用が期待されます。

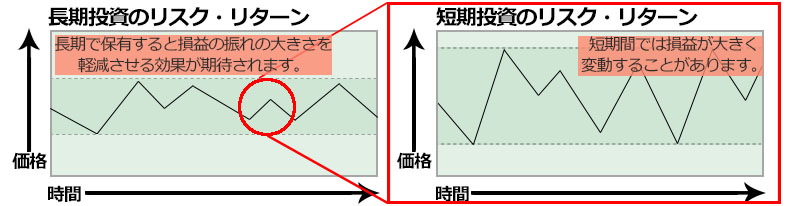

3. 長期投資・複利運用の効果を知っておく

長期投資は、長い時間をかけて金融商品を保有し続ける投資スタイルです。運用期間が長くなるほどリスクとリターンの振れ幅が小さくなり、安定した収入を得る事が期待できます。

実際、一時的に資産価値が上昇または下落したとしても、時間をかけて元の価格に戻るケースがよく見られます。

TOPIXや証券会社の過去のデータを見ると、金融資産は保有期間が長いほどリスク・リターンの幅が小さく、短期投資では逆に大きいことがわかっています。そのため、短期的にリターンを得ようとする投機商品(FXや仮想通貨、一部株式など)はリスクが高く、特に5000万円などの高額資産の運用にはおすすめできません。

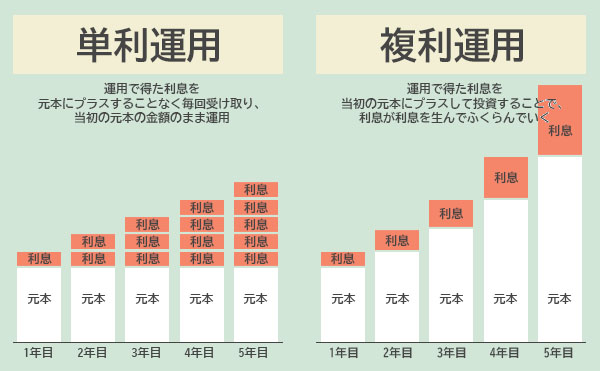

また複利運用とは、投資で得た利息を当初の元本にプラスして投資することで、利息が利息を生んで膨らんでいく効果を指します。

例えば元本が5000万円、利回り10%で10年間複利運用をしたと仮定します。

最初の1年目は5000万円に対して10%の利息がつきますが、2年目には利息を含んだ5500万円に対して10%、3年目には6050万円に対して10%‥と、元本自体が大きくなるため、利益もその分膨らんでいくというわけです。

複利運用と単利運用による10年後の金額を比較をすると、

5000万円を利回り10%で10年間

→単利運用の場合:10年後には1億円(元本5000万円+利息5000万円)

→複利運用の場合:10年後には1億2900万円(元本5000万円+利息7900万円)

と、約2900万円もの差が生まれます。このように投資は、単利運用よりも複利運用の方が高い恩恵を受けやすくなります。

4. ハイリスクな商品には手を出さない

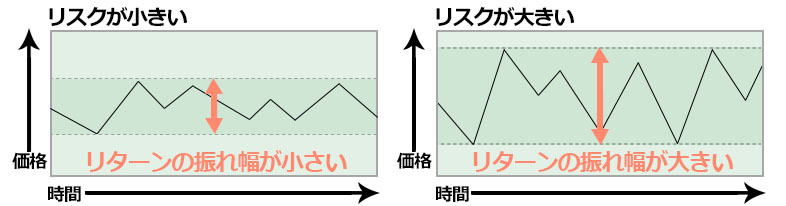

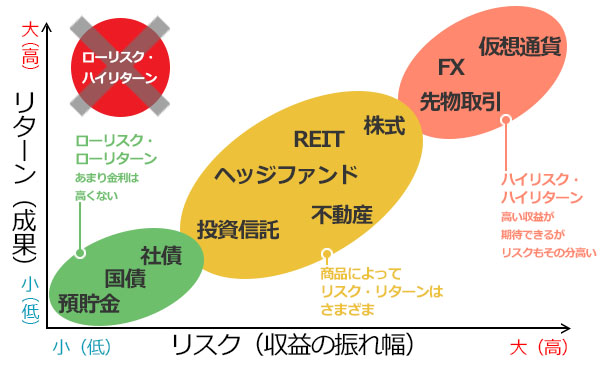

投資は、リスクとリターン(利益)のバランスが非常に大事です。

「リターン=資産運用を行うことで得られる収益」、「リスク=リターンが不確実である(予測できない)事」を指します。

投資のリターンはリスクに比例するため、「リスクが大きい」=「大きな収益が得られるかもしれないし、大きな損失が出るかもしれない」事を意味します。

したがって、ローリスク・ハイリターン(リスクが低いのに利益が高い)商品は存在しません。もしローリスク・ハイリターンを謳う金融商品があれば、投資詐欺を疑うべきでしょう。

とは言え、低リスクな商品で投資をし続けても、いつまでたっても5000万円の資産は大きくなりません。資産を増やすには、リスク対策を徹底しつつ、ある程度は許容していく姿勢も大切なのです。

ちなみにいわゆるハイリスク商品と言えば、FXや仮想通貨などが挙げられます。

| FX | 外国の通貨を購入し、為替相場の変動によって売買差益を得る方法。レバレッジという仕組みを活用すれば、少額から高い利益を期待することができるが、かなりのリスクもついてくるのでギャンブル的な要素が高い。 |

|---|---|

| 仮想通貨 | 紙幣や硬貨のような現物はなく、電子データでのみで取引される実体のない通貨のこと。短時間での大きな価格変動も珍しくなく、ハイリスク・ハイリターンな商品でギャンブル的な要素がかなり高いのが特徴。 |

これら商品への投資は、高リターンを期待できる一方で、大きく資産を失うリスクも存在します。日々秒単位で価格が変動するため、5000万円の資産を運用するとなると精神衛生面でもあまり良くはありません。

確実性の高い資産運用を目指すなら、ハイリスク商品には手を出さず、コツコツと安定した運用を心掛けましょう。

5. 自己運用にこだわらない

5000万円などの高額資産の運用では、ご自身の投資知識・経験に自信がなく不安が残る場合は、無理に株式などの自己判断が強く求められる投資にこだわる必要はありません。

自己運用のウエイトは極力下げ、投資信託やヘッジファンドなどのプロに頼った資産運用にシフトしておいた方が、未熟な投資判断による失敗リスクを軽減できるはずです。

貯金5000万円を超えたら上手に運用して精神的余裕を実現しよう

金融資産が5000万円を超えたら精神的に余裕が生まれることは間違いありません。

しかし、その5000万円を銀行預金に放置したままにしていたら‥精神的余裕を感じられる時間はそう長くは続かないでしょう。

一方5000万円もの資産があったら、資産運用次第でお金持ちへの道のりが開かれます。早期リタイアや海外移住、のんびりと配当生活など、5000万円の資産運用で人生の選択肢もぐんと広がります。

本ブログで紹介したように、自分に合う投資商品やポートフォリオ、徹底したリスク管理で資産5000万円を安全に運用していきましょう。

5000万円もの資産を独力で運用するのはやはり不安だという方も、早々と資産運用を諦めるのではなく、プロにお任せする運用方法などを検討してみてください。