資産3000万円を保有している方の中には、資産運用をするべきか、また預け先をどこにするかなど、迷われている方が多いのではないのでしょうか。

資産3千万以上の人達を「アッパーマス層」、1億円以上の人達を「富裕層」と言いますが、正しく運用することで資産3000万円を1億に増やすことも夢ではありません。

そこで本記事では、

- 3000万円を1億に増やすには何年必要か

- 3000万円を1億に増やすおすすめの運用先7選とポートフォリオ例

- 運用で3000万円を1億に増やすためのポイント

などをわかりやすく解説します。

手間暇を掛けずにプロの手腕で10%以上の高利回りを目指したいという方は、以下のブログもぜひご参考ください!

目次

資産3000万円を保有する人達の割合

そもそも、日本で3000万円以上の貯金や資産を保有する人達はどの程度の割合いるのでしょうか。

日本の世帯を資産保有額別に5段階に分けた金融資産保有額ピラミッド(下図)によると、

- 資産3000万円を保有している人は「アッパーマス層」

- 資産5000万円以上1億円未満の人は「準富裕層」

- 資産1億円を保有している人は「富裕層」

に振り分けられます。(※階層については、野村総合研究所が定期的に行っている純金融資産保有額のアンケート調査で独自に定義。)

(引用:野村総合研究所)

(引用:野村総合研究所)資産3000万円以上のアッパーマス層、5000万円以上の準富裕層、1億円以上の富裕層それぞれの世帯割合は以下の通りです。

| 階層 | 世帯数 | 割合 |

|---|---|---|

| 超富裕層 (5億円以上) |

9.0万世帯 | 0.16% |

| 富裕層 (1億円以上5億円未満) |

139.5万世帯 | 2.57% |

| 準富裕層 (5000万円以上1億円未満) |

325.4万世帯 | 6.01% |

| アッパーマス層 (3000万円以上5000万円未満) |

726.3万世帯 | 13.4% |

| マス層 (3000万円以下) |

4213.2万世帯 | 77.8% |

| 合計 | 5413.4万世帯 | 100% |

資産3000万円を保有するアッパーマス層は全世帯の13.4%と一定数存在しますが、「富裕層」の世帯数は全体の2.57%とかなり少数派。資産1億円の道は決して簡単ではない事を意味しているでしょう。

しかし、現在保有する3000万円を正しく資産運用することで、働くだけでは実現の難しい資産1億円を達成することも可能です。

では、3000万円の資産を1億円に増やすには一体どの程度の年数と利回りが必要になるのでしょうか。

3000万円を1億に増やすには何年必要?運用利益シミュレーション

ここでは、貯金3000万円を一括投資して長期間複利運用を続けた場合と、3000万円の一括投資とは別に少しずつ積立投資した場合の2つの方法で、運用による資産増加をシミュレーションしてみます。

資産3000万円を1億に増やすにはどのような運用を目指すべきか、早速確認してみましょう。

投資メソッド1:一括投資

貯金3000万円を一括投資で全額資産運用に回し、運用中に表で示した利回りを維持できたと仮定する場合、資産額(投資元本+利益)には以下のような増加が予想できます。

| 運用5年目 | 運用10年目 | 運用15年目 | 運用20年目 | 運用25年目 | |

|---|---|---|---|---|---|

| 利回り0.002% | 3000万3000円 | 3000万6000円 | 3000万9000円 | 3001万2000円 | 3001万5000円 |

| 利回り0.5% | 3075万8000円 | 3153万4000円 | 3233万円 | 3314万7000円 | 3398万4000円 |

| 利回り3% | 3477万8000円 | 4031万7000円 | 4673万9000円 | 5418万3000円 | 6281万3000円 |

| 利回り6% | 4014万7000円 | 5372万5000円 | 7189万7000円 | 9621万4000円 | 1億2875万6000円 |

| 利回り8% | 4408万円 | 6476万8000円 | 9516万5000円 | 1億3982万9000円 | 2億545万4000円 |

| 利回り10% | 4831万5000円 | 7781万2000円 | 1億2531万7000円 | 2億182万5000円 | 3億2504万1000円 |

※利益は税差し引き前

表とグラフから分かる事は、

- 利回り0.002%(銀行の定期預金金利)では、資産はほぼ増えない

- スタートダッシュは同じでも運用方法によって資産額に天と地の差が生まれる

- 運用利回りが高い程得られる利益が大きくなる

- 運用が長期になるほど投資効率が上がっていく(特に高利回りの場合)

- 運用13年~21年で3000万を1億に増やすことが期待出来る(年利6%~10%程で運用できた場合)

という事が言えるでしょう。

また10年強の比較的短期間で3000万円を1億円に増やすには、年利10%程の高い利回りの実現が必要です。

年利10%というのは難易度は高めではあるものの、投資の世界では全くもって常識の範囲ですので、個人でも適切な方法で運用のコツを掴めば実現可能な利回りです。

しかし期待利回りを少し落としリスクを抑えた運用がしたい場合は、より長期的な運用を前提に早め早めに投資を始める必要があるでしょう。

投資メソッド2:一括投資と積立投資の両方で運用

次に、前述の貯金3000万円の一括投資と並行して、月々少しずつ積立投資を実施した場合の資産増加をシミュレーションしてみます。

例えば、月々5万円を積立投資していき、運用中に表で示した利回りを維持できたと仮定する場合、資産額(投資元本+利益)は以下のように変わると試算できます。

| 運用5年目 元本累計300万円 |

運用10年目 元本累計600万円 |

運用15年目 元本累計900万円 |

運用20年目 元本累計1200万円 |

運用25年目 元本累計1500万円 |

|

|---|---|---|---|---|---|

| 利回り0.002% | 300万148円 | 600万595円 | 900万1343円 | 1200万2390円 | 1500万3738円 |

| 利回り0.5% | 303万7088円 | 615万867円 | 934万3272円 | 1261万6290円 | 1597万1955円 |

| 利回り3% | 322万9048円 | 697万2400円 | 1131万1970円 | 1634万2722円 | 2217万4742円 |

| 利回り6% | 347万4289円 | 812万3672円 | 1434万6000円 | 2267万2000円 | 3381万4448円 |

| 利回り8% | 364万7233円 | 900万6214円 | 1688万315円 | 2844万9953円 | 4544万9548円 |

| 利回り10% | 382万8062円 | 999万3193円 | 1992万2198円 | 3591万2961円 | 6166万6245円 |

※利益は税差し引き前

先ほど提示した、一括投資シミュレーションの結果と併せると、

- 利回り0.002%程では、一括投資と積立投資を併せても1億円突破は非現実的

- 利回り0.5%程では、一括投資と積立投資を併せても1億円を目指すのは難しい

- 利回り3%程では、一括投資と積立投資を併せても1億を突破するまで25年以上かかることが予想される

- 利回り6%程では、一括投資と積立投資を併せると20年以下で1億円に増やすことも可能

- 利回り8%程では、一括投資と積立投資を併せると15年以下で1億円に増やすことも可能

- 利回り10%程では、一括投資と積立投資を併せると12年以下で1億円に増やすことも可能

という事が言えるでしょう。

中間の利回りである6%程で運用が出来た場合、40歳から資産運用を始めても65歳の退職前に十分な老後資産を準備できそうですね。

ただしこちらのシミュレーションは、表示の利回りを維持できた場合の資産増加を示したもので、実際の運用では利回りの変動や、時にはマイナスになることも考えられます。

あくまで目安として、ご自身が「どのくらいの利回りで資産運用を始めるべきか」という目標設定の参考としてご理解頂くのが適切でしょう。

では続けて、表中で示した利回りを達成するための具体的な資産運用方法を見ていきましょう。

資産3000万円を1億に増やすおすすめ運用先7選

資産運用の方法は非常に多種多様なため、どのように始めるべきか悩みますよね。そこで本ブログでは初心者にもおすすめできる運用方法を7種類紹介します。

貯金3000万円を1億に増やすためにおすすめ運用方法7選

元本が3000万円と高額なため、一つの投資方法に絞るのではなく、複数の方法を組み合わせて利回りやリスクを調整するのが適切です。

では早速一つずつ見ていきましょう。

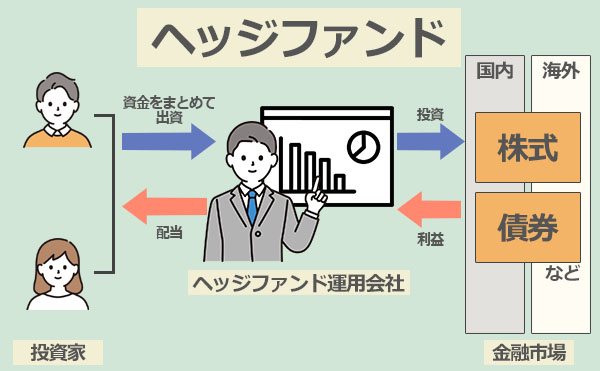

1. ヘッジファンド|年利10%以上の高利回りを目指せる

ヘッジファンドは、運用を投資のプロに任せられるため、投資初心者の方でも始めやすい運用先です。投資家が出資した資金でファンドマネージャーが運用を行い、得た収益を投資家に還元するという仕組みです。

| 期待年利 | 10%程~ |

|---|---|

| 投資ステップ | 運用会社に問い合わせ→面談→契約後入金 |

| メリット | ・投資のプロに運用を任せられる ・ファンドへの投資が分散投資になる ・下落相場での耐性が強い ・10%以上の利回りが期待できる |

| デメリット | ・まとまった投資資金(500~1000万円~)が必要 ・手数料が高め ・ネット上の情報が少ない |

投資家の資金を実際に運用するヘッジファンドのファンドマネージャーは、資産運用業を生業とする専門家の中でも選りすぐりの秀才です。

また「私募形式」で投資家を募集するヘッジファンドでは、後ほど解説する「公募形式」の投資信託では使用を許されていない「高度な投資方法」を活用することが可能。そのため株や株式などの伝統的資産の枠を超えて幅広い金融資産に広く分散投資でき、空売りを始めとする複雑な投資手法で下落相場でも利益を狙うことができます。

これらの要素から、ヘッジファンドは「下落リスクへの耐性が強い」、「高利回りが実現できる」運用先として知られています。

プロに運用を任せるため投資初心者でも精神的にストレスを抱えることなく高利回りが狙えるわけですが、その見返りとしてまとまった手数料を払う必要があります。利回りが高い分、手数料率は他の投資先と比べて割高になることは注意が必要です。

ただし、ヘッジファンドの手数料の中で高い割合を占める「成功報酬」は、利益が出た時にだけ差し引かれる手数料です。つまり、顧客の利益が増えれば増える程、ファンドマネージャーの報酬も増えるため、ファンドマネージャー自身も全力で運用に取り組んでくれます。

最低投資額は500~1000万円からと高額ですが、貯金が3000万円を超えている方なら、ヘッジファンド投資を始めるためのステージは整っているので問題ではないでしょう。

ヘッジファンドを始めて知ったという方のために、一例として「ハイクア・インターナショナル」をご紹介します。

| 公式サイト | ハイクアインターナショナル公式サイト |

|---|---|

| 運用開始 | 2023年 |

| 投資対象 | ベトナム企業 |

| 年間利回り | 年間利回り12% |

| 対象 | 個人・法人 |

| 最低投資額 | 500万円 |

| 買い方 | 会社に問い合わせる |

| おすすめ ポイント |

・資料請求のみも可能 ・事業融資のため堅実なリターンが期待できる ・年間利回り12%の安定したリターン ・6年で約2倍の資産形成が可能 ・投資先はメディアにも取り上げられる有名企業 ・代表や投資先企業の透明性が高 |

| 注意点 | 特になし |

「ハイクア・インターナショナル」は2023年に設立されたの日本のヘッジファンドで、

- 年間利回り12%(固定)

- 事業融資で堅実なリターンを期待できる

- 事業融資先はベトナムで実績のある関連企業

- 高い透明性

などの点で定評を得ており、筆者であるわたし自身も数あるファンドの中から選んで投資中のおすすめヘッジファンドでもあります。

ハイクア・インターナショナルは投資家の資金をもとにベトナムの関連企業「SAKUKO VIETNAM(以下、サクコ社)」に事業融資を実施。

サクコ社が支払う貸付金利息がハイクア社の利益となり、投資家への分配金資源となる仕組みです。

サクコ社は現在ベトナムで日本製品販売店40店舗、スイーツ店11店舗、ホテル2店舗を展開する企業で、今後はスーパーマーケット事業、レストラン事業、ドラッグストア事業などの展開を予定している有名企業。

現時点では貸付金利息の支払いを怠るような懸念点などは一切見当たらず、年12%のリターンを安定して期待することが可能となります。

ちなみにハイクア・インターナショナルとサクコ社の代表は同一人物で、公式サイトではもちろん、ネット検索をすると代表やサクコ社の情報をすぐに調べることが可能です。(是非、「サクコベトナム」などで検索してみてください!)

ハイクア・インターナショナルは資料請求のみのお問い合わせもOK。また投資をする・しないに関わらず無料の面談も実施しているので、気になる方は是非公式サイトからお問い合わせをどうぞ。

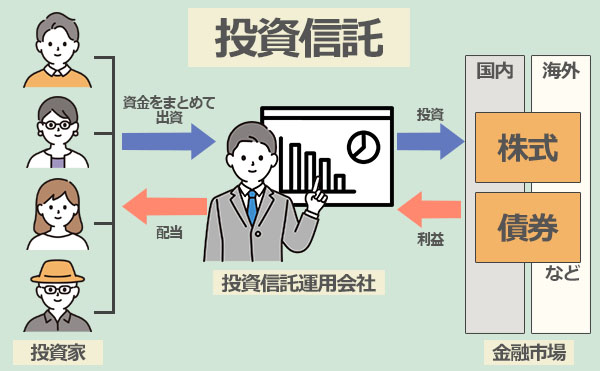

2. 投資信託|世界の資産へ広く分散投資できる

投資信託もヘッジファンド同様、運用をプロに任せることができる運用先。「公募形式」で不特定多数の投資家から資金を集め、ファンドマネージャーが運用して得た収益を投資家に還元する仕組みです。

| 期待年利 | 3%~8%程 |

|---|---|

| 投資ステップ | 証券会社で口座開設→購入 |

| メリット | ・投資のプロに運用を任せられる ・投資信託自体が分散投資になる ・100円程の少額から投資可能 ・有名な証券会社や銀行で購入可能 |

| デメリット | ・数千の商品から商品を選定する知識が必要 ・運用成績に関わらず手数料を徴収される ・下落相場では利益を出しにくい |

投資信託は少額から投資できるため投資初心者でも気軽に始めることができるほか、ヘッジファンドのように運用を専門家に任せられるため、仕事で忙しいビジネスパーソンからシニア世代まで幅広く利用されています。

日本で利用できる投資信託商品(ファンド)は6000本近くあるため、適切なファンドを探すために投資のいろは程度の知識が必要ですが、選択肢に恵まれているのはメリットでもあります。

また一つの投信商品に投資すると、ファンドマネージャーが多数の銘柄に分散投資してくれるので、初心者でも広く分散投資しやすいでしょう。

一方で、投資信託は既出の「公募形式」であることが理由で金融庁から投資方法の制限を受けるため、ヘッジファンドのような高度な投資戦略をフル活用することが出来ません。

そのため、投資信託の実に8-9割が日経平均株価やTOPIXなどのインデックス指標に連動する事を目標として運用をしており、インデックス数値が下がる下落相場では同じく運用成績がマイナスになってしまう傾向にあります。

投資信託の期待利回りが3~8%と、ヘッジファンドと比べると低めになるのもこれが理由です。

投資信託の手数料率はヘッジファンドよりは低めですが、ヘッジファンドの「成功報酬」とは異なり、投資信託の「信託報酬」は運用成績に関わらず(利益が出ていてもいなくても)毎日徴収される仕組みであることは気に留めておきましょう。

適切な投資信託商品を選ぶには、安全性と収益性、手数料率などを天秤に掛け、手数料を差し引いても十分利益が残る商品を選ぶ商品を選ぶのがおすすめです。

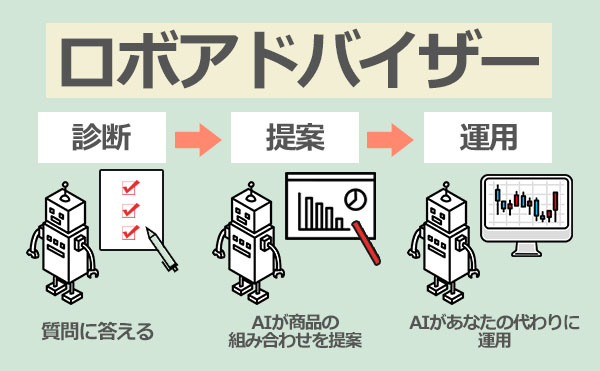

3. ロボアドバイザー|AIが資産運用を代行

3000万を1億に増やす方法として次に紹介するのは投資の新常識、AIが運用を代行する「ロボアドバイザー」。

スマホやPCで簡単な質問に回答をすれば、投資家の希望するリスクやリターン目標に応じた投資アドバイスや運用そのものを行ってくれるサービスです。

| 期待年利 | 1%~10% |

|---|---|

| 投資ステップ | ロボアドサービスの提供会社に登録 →口座開設→入金 |

| メリット | ・AIに任せてほったらかし投資が可能 ・少額からでも投資可能 ・全自動で広範囲の銘柄に分散投資 ・運用コストが安い |

| デメリット | ・利用手数料がかかる(1%程度) ・下落相場での耐性は強くない ・マイナスになる可能性はある |

ロボアドバイザーのサービス内容は以下のように二種類に分類されます。

- アドバイス型

投資家の運用スタイルやリスク許容度に応じて、適切な商品や資産配分を提案(最終的な購入判断は自分で行う) - 投資一任

投資商品の提案・購入・運用・資産のリバランスまで全てをAIロボットに任せられるサービス。

AIが投資先として選ぶのは、国内外の債券や株式、不動産などで運用をするETF(上場投資信託)で、投資家がサービス利用時に選択したリスク許容度によって、利回りも1%程~10%程まで差が出ます。

国内でロボアドサービスを提供する会社は20社程ありますが、特に口コミ評判も良く人気なのは「Wealthnavi(ウェルスナビ)」です。

ウェルスナビは、預かり資産ランキングNo1のロボットアドバイザーで、NISA口座の利用にも対応してるのもおすすめできるポイントです。

4. 個人向け社債|利率変動がなく予め運用結果が見える

社債は企業が発行する債券のことで、満期まで保有すれば投資元本に利息がついて戻ってくる仕組みです。

| 期待年利 | 0.3%~2.8%ほど |

|---|---|

| 投資ステップ | ・証券会社経由で上場企業の社債を購入 ・企業から直接購入 |

| メリット | ・定期預金や個人向け国債より金利が高い ・購入して満期を待つだけ ・時間や労力がかからない ・利率が変動しない |

| デメリット | ・最低100万円程のまとまった資金が必要 【信用リスク】 発行元企業のデフォルトで満期償還不能に 【価格下落リスク】 信用リスク次第で売買価格が下落 【流動性リスク】 信用リスクが高まると証券会社が買取りを拒否 |

社債にもいくつかの種類がありますが、最も一般的な「普通社債」の場合はほとんど、利率の変動がない固定金利が採用されています。

社債を満期まで保有する場合、発行元企業がデフォルト(債務不履行)に陥らない限り投資元本は額面通り償還されますし、受け取る利息が途中で減ることもありません。

ただし、満期前に途中売却する場合は、市場価格での売却になるため、社債購入時より債券価格が下がっていれば元本割れを起こす場合があります。

仕組みが比較的シンプルかつ金利も高めの社債ですが、購入時には、発行元の企業の信用格付け・社債の内容(普通社債・劣後債・転換社債など)を吟味し、安全性の高い社債に分散して投資するのがおすすめです。

ちなみに本記事では別途取り上げてはいませんが、債券に投資するなら「国債」という手もあります。

個人投資家向けに発行される「個人向け国債」は、国が(破綻しない限り)元本と利子の支払いを保証している「元本保証」型の安全性の高い商品としてシニア世代を中心に定評があります。

昨今若干金利が上向いていることからニュースでも話題に上がることが増えている国債ですが、上昇傾向とはいえ適用金利は0.5%を下回っているため、これだけで3000万を1億に増やすことは不可能に近いです。

貯金3000万円の分散投資先の一つとしてならば、国債を取り入れてみるのもありでしょう。

5. ソーシャルレンディング|利率変動がなく精神的苦痛を受けにくい

こちらもまだ比較的新しい投資メソッドと言えるのが「ソーシャルレンディング」。

ソーシャルレンディングは、お金を借りたい企業とお金を貸して利息収入を得たい人をネット上のプラットフォームでマッチングさせるサービスで、融資型クラウドファンディングとも呼ばれます。

| 期待年利 | 4%~6%ほど |

|---|---|

| 投資ステップ | 口座開設→融資案件選択→契約 |

| メリット | ・定期預金や個人向け国債と比べて金利が高め ・購入して満期を待つだけと手軽 ・元本の値動きや利率の変動がない ・1万円程度の少額からも投資できる |

| デメリット | ・返済遅延や貸し倒れのリスクがある ・資金の流動性は高くない ・ソーシャルレンディング会社の倒産リスク |

ソーシャルレンディングで利益を得る方法は非常にシンプルで、業者のサイトから融資案件を選んで出資し、満期を待って投資元本と利子を受け取るのみ。

ただし、ソーシャルレンディングは運用期間中(3か月程~3年程)途中解約できないため、投資資金の流動性は高くはありません。

また融資先企業が財務状況の悪化や倒産した場合、貸し倒れが発生することもあります。

ソーシャルレンディング会社や融資案件を選ぶ際には、融資ファンドの金利が相場よりも高すぎる設定になっていないか、分配遅延や貸し倒れの有無、金融庁に登録がある信頼できるソーシャルレンディング業者かなど、安全を期して細かく確認しておくのが成功のコツです。

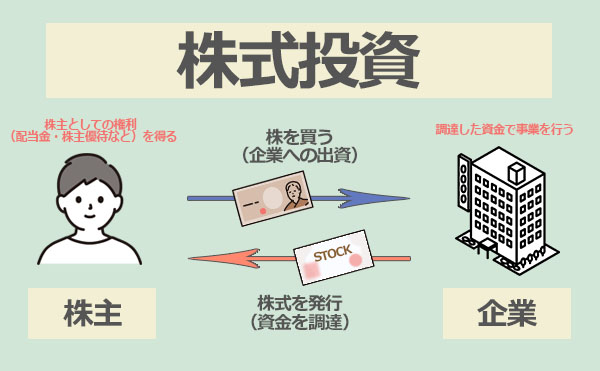

6. 株式投資|初心者向けの手法で値上がり益を狙う

株式投資は、企業が発行する株券を購入し、値上がりした株を売って売却益を出したり、企業からの利益還元である配当金を積み重ねて利益を出す投資法です。

| 期待年利 | 4%~7%程 |

| 投資ステップ | 証券会社に口座開設→資金を入金→株式銘柄を購入 |

| メリット | ・手数料などのコスト削減ができる ・配当金や株主優待、売却益から利益を得られる ・投資・金融・経済などの知識を付けられる ・NISA制度を利用できる |

| デメリット | ・すべての運用を自分で行う必要がある ・投資テクニックや知識が必要 ・広く分散投資するのが難しい ・値動きの幅が広く損失を被るリスクがある |

株式投資に掛かる手数料は株式を売買する時に徴収される「売買手数料」のみですので、ヘッジファンドや投資信託のような「管理」や「運用」に対する手数料が別途かからず、コストを削減できるという点もがメリットです。

ただし株式投資では、手数料が別途かからない代わりに豊富な知識と経験を活用して投資家自身で全ての運用を行う必要があるため、手間がかかる・運用を開始したばかりの頃は運用が安定しないといった点には注意が必要です。

また個人での投資ではどうしても投資対象の銘柄数が限られてしまうので、価格下落のリスクを受けやすくなってしまいます。

既出のバリュー株投資なら、更なる値下がりリスクが低く、成長株に比べて株価変動が比較的穏やかですので、投資初心者でも比較的余裕をもって取り組むことができるでしょう。

株式投資は、最初のうちから高額資金を一括投資するのではなく、少額から経験を積み、有望株を探し当てられる目利きの腕が上がれば高利回りを出せるようになるでしょう。

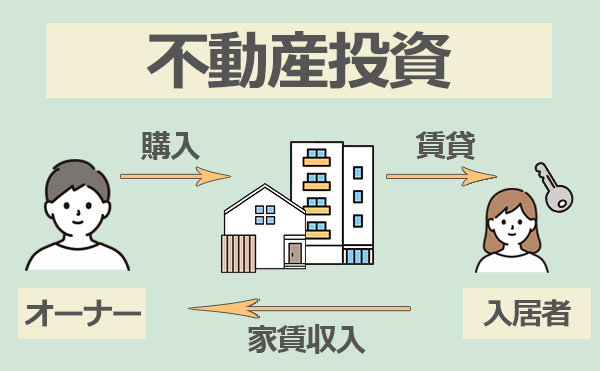

7. 不動産投資|老後も定期収入が得られる

3000万円など、高額資産の運用法の代表格といえば不動産投資。実物不動産投資には、所有不動産を貸し出して家賃収入を得る方法と、購入した不動産が値上がりしたタイミングを見計らって売却し「売却益」を得る方法の2種類の方法があります。

| 期待年利 | 4%~5%程 |

|---|---|

| 投資ステップ | 不動産ポータルサイトで情報収集 →不動産会社へ問い合わせる →物件を選ぶ→融資審査→契約して購入 →管理会社を決める→運用開始 |

| メリット |

|

| デメリット |

|

購入した不動産を貸し出して家賃収入を得る方法では、現役時代はもちろんのこと、退職後も給料のように毎月決まったお金を定期的に受け取れるため仕事を引退したシニア世代にもおすすめです。

後に必要になれば、物件を貸し出さずにご自身や家族で住まれたり、また、万が一借り入れの返済中に債務者が死亡した場合などは、借り入れ残金は保険から支払われ、残った家族に建物を残すこともできます(=死亡保険替わりになる)。

また不動産は実物資産であるため、インフレ下では賃料の上昇や不動産価格が上昇する可能性があります。

実物不動産投資で注意するポイントですが、なかなか入居者が決まらない場合、十分な家賃収入得られない中、月々のローンの支払い行わなければならず資金繰りが苦しくなる場合があります。空室になりにくい都心の物件を購入する、サブリース契約で契約をするなどの対策が必要です。

また実物不動産は買い手が見つからないと売却ができません。計画が上手く行かなかった、事故や災害などで不動産価値が下がり、買い手が見つからず売ろうにも売れないといった状況に陥ることも考えられます。

そのため投資用不動産は、専門家にも相談しつつ時間をかけて吟味し選ぶことが大切。手軽に取り組める投資メソッドではありませんが、手堅い定期収入や実物資産への投資を望む人にはおすすめです。

3000万円を1億に増やす運用ポートフォリオ例紹介

さて、上では3000万円を1億に増やすのにおすすめな運用法7選をご紹介しましたが、既出の通り、貯金3000万円は一つの投資方法に絞るのではなく、複数の方法を組み合わせてポートフォリオを組み、利回りやリスクを調整するのが適切です。

例として3000万円を1億円に増やすポートフォリオを2例を紹介しましょう。

3000万円を1億円に増やすポートフォリオ例

15年強で資産3000万円を1億に増やすポートフォリオ例

15年という比較的短い期間で3000万円を1億に増やすには、平均的に年利8%で運用を行う必要があります。

| 運用先 | 期待利回り | 出資割合 | 出資額 |

|---|---|---|---|

| ヘッジファンド | 10%程~ | 約33% | 1000万円 |

| 投資信託 | 3~8%程 | 約33% | 1000万円 |

| 株式投資 | 4~7%程 | 約17% | 500万円 |

| ソーシャル レンディング |

4~6%程 | 約17% | 500万円 |

平均的に年利8%ほどを狙うには、下落相場の耐性が強く高利回りが狙えるヘッジファンドは入れておきたいところ。

また投資信託にもヘッジファンドと同様1000万円を振り分けましたが、投資信託の多種多様な商品を活用し、上記ヘッジファンドの投資対象とは異なる運用先に広く分散投資することでリスク軽減を図ることが期待できます。(例:株式型投資信託・債券型投資信託・不動産投資信託・PEファンド・資源価格に連動した投資信託など)

25年強で資産3000万円を1億に増やすポートフォリオ例

3000万円を25年強で1億に増やすには、平均的に年利5%で運用を行う必要があります。

| 運用先 | 期待利回り | 出資割合 | 出資額 |

|---|---|---|---|

| ヘッジファンド | 10%程~ | 約33.3% | 1000万円 |

| 投資信託 | 3~8%程 | 約33.3% | 1000万円 |

| 不動産投資 | 4~5%程 | 約33.3% | 1000万円 |

先ほど同様にヘッジファンドと投資信託に1000万円ずつ、また不動産投資に1000万円を割り当てました。

繰り返しになりますが、ヘッジファンドと投資信託内で、国内外の株式や債券・天然資源・未公開株など値動きの異なる資産へ広く分散投資をするのが安全運用のコツです。株式や債券についてある程度の知識を持ち合わせている人は、証券会社を通じてご自身で個別銘柄を購入するのも良いでしょう。

残りの1000万円で不動産投資ができるのかと疑問に思う人もいるでしょうが、1000万円あれば区分マンションやアパートなど幅広い不動産に投資が可能ですし、不動産投資ローンを組めばさらに選択肢が広がります。

実物不動産投資は面倒だという人は、同水準の利回りが期待できるREIT(不動産投資信託)やソーシャルレンディングなどに振り替えるのも方法です。

ちなみに、全米大学基金の中でも優れたエンダウメント投資を行っていると評判の「ハーバード大学基金」のポートフォリオにもヘッジファンドが30%を超える割合で振り分けられています。

| 資産クラス | 出資割合 | リターン率 |

| 私募 | 34% | 77% |

| ヘッジファンド | 33% | 16% |

| 公開株式 | 14% | 50% |

| 現金 | 8% | ー |

| 不動産 | 5% | 13% |

| 債券 | 4% | 3% |

| 天然資源 | 1% | 1% |

| その他不動産 | 1% | 1% |

| 合計 | 100% | 34% |

(出典:Harvard Magazine)

ハーバード大学基金のポートフォリオでは、株式や債券といった「伝統的資産」以外の資産に投資する「オルタナティブ投資」に7割以上の資産が振り分けられており、運用会社設立以来の平均利率は約11%となっています。

近年では本来は負の相関関係にあるべき株式と債券の価格が同時に下落する場合が見られ、以前にもましてリスクを分散し、利益獲得の機会を多様化できるオルタナティブ投資の魅力が高まっています。

個人レベルでハーバード大学基金のポートフォリオを真似るのは難しいですが、ヘッジファンドや投資信託の手を借りてそれに近いポートフォリオを構成することは出来るでしょう。

運用で3000万円を1億に増やすための5つのポイント

ここまで「3000万円を1億に増やすには何年掛かるのか」・「おすすめの運用法7選」・「3000万円を1億に増やすポートフォリオ例」などを解説しましたが、具体的に貯金3000万円の運用をどのよう始めるのかざっくりとイメージすることは出来たでしょうか。

3000万円の運用がシミュレーション通りに進めば大成功ですが、どのような運用方法をとってもリスクは付き物ですので計画通りに事が進まないこともしばしばあります。

ここでは、そんな不確かな資産運用の安全性と確実性を少しでも高めるために、投資者が知っておくべき常識や投資のコツをまとめます。

運用で3000万円を1億に増やすための5つのポイント

1. 3000万円のポートフォリオは「分散投資」で組む

先ほど3000万円を1億に増やすためポートフォリオ例を紹介した通り、ポートフォリオは「分散投資」を意識して組むみましょう。

値動きの異なる資産や銘柄に広く分散しておくことで、一部の資産が下落や損失を受けても、他の資産の利益でカバーをすることができます。

分散投資のコツは「値動きや特性の異なる資産への振り分け」です。普段の値動きが似通った資産にいくら分散しても高いリスク軽減効果は見込めませんので、以下の図も参考にご自身で投資しようとする商品の特徴や値動きを整理しておきましょう。

2. 早めに運用を始めて長期的に資産形成を行う

「3000万円を1億に増やすには何年必要か」というシミュレーションでご覧いただいた通り、3000万円を10年強という比較的短期間で1億に増やすには年利10%程の高い利回りで運用行う必要があります。

下図のように、高い利回りを目指すにはそれだけハイリスクを許容しなければならず、投資の難易度も高くなります。

一方、早め早めに運用を始めて目標期間額達成までの期間を長くできれば、リスクを抑えた安定的な資産形成を期待できます。

また投資で得た利益を引き出さず、元本に加えて再投資する「複利運用」を行えば、運用期間が長くなるほど投資効率が増し資産を伸ばしやすくなります。

このように、リスクを抑える目的、資産運用効率を上げる目的で長期運用は有効です。

生活費や生活防衛金はすぐに使えるように安全資産である銀行預金などに預けましょう。

3. インフレ率を超える利回りでの運用を目指す

コロナウイルスのパンデミックやロシアによるウクライナ侵攻の影響により、2022年から世界的にインフレが進んでおり、2024年に入って若干落ち着いたものの今だ消費者物価指数は2%代を維持しています。(関連ニュース:日経経済新聞)

インフレではモノの価値が上がり、相対的にお金の価値が下がるため、今ある貯金3000万円の資産価値を維持するには、インフレ上昇率以上の利回りで資産運用をする必要があります。

現在の銀行の預貯金の金利は1%にも満たず、資産運用効果が著しく低いだけでなく、インフレにより貯金3000万円の資産価値の減少が危ぶまれます。

資産運用先を選ぶにあたり、必ずしも低リスク低リターン商品が安全ではないことを意識しておきましょう。

4. リスクの高すぎる運用方法を避ける

投資におけるリスクとは、投資元本が減るまたは失う事を指します。

投資元本の損失に繋がるリスクとして代表的なリスクは以下の通りです。

- 価格変動リスク(投資対象の価格が変動)

- 信用リスク(投資対象が破綻)

- 流動性リスク(希望する価格で売買できない)

- カントリーリスク(投資対象の国の状況悪化)

- 金利リスク(金利変動による投資対象の価格変動)

- カレンシーリスク(為替変動による投資対象の価格変動)

- インフレリスク(物価上昇による実質価値の変動)

- オペレーションリスク(投資運用におけるミスや不正行為)

- レバレッジリスク(借入金を用いることによるリスク)

- 詐欺リスク(架空の投資対象へ投資)

貯金3000万円などの高額資金を運用する場合は、少しの値動きやミスによって大きな損失に繋がりかねません。

FXや仮想通貨などは特に価格変動リスクが非常に高いとして有名ですが、運用先ごとに上記リスクの度合いは大きく異なります。

安全な資産運用を目指すなら、運用商品をしっかり理解して投資する、知識がないまま自己運用しない、高リスク商品手を出さないなどの点を守って適切に取り組みましょう。

5. 損失がでてもすぐに資産運用を諦めない

3000万円を1億に増やすため最後のポイントは、資産運用を早々に諦めない事です。

既出の内容から分かるように、資産運用が有効かつ必要であること、銀行預金に預けておくことにもリスクがあることは紛れもない事実です。

資産運用を開始して間もない頃は成績が安定せず、含み損を抱えて精神的に辛くなることもありますが、そこで早々と投資を諦めてしまっては、これからの利益獲得の機会や損失を挽回するチャンスを自ら放棄してしまう事になります。

もし資産運用が自分には向いていない・難しすぎるのであれば、投資自体を辞めてしまうのではなく、ヘッジファンドや投資信託などのプロの力を借りて運用を続けるなど、豊富な運用先を有効に活用するようにしましょう。

資産3000万円の運用に関するよくある質問

最後に、資産3000万円によく聞かれる以下3つの質問について紹介しますので、関心のある方は最後までお読みください。

Q1. 3000万円の貯金があったら何年暮らせる?

総務省の家計調査報告と家計調査 家計収支編によると、現役世代と老後無職世帯(それぞれ単身世帯と2人世帯以上)の年間支出額は以下の通りでした。

| 現役世帯 | 老後無職世帯 | |||

|---|---|---|---|---|

| 世帯 | 単身 | 二人以上 | 単身 | 二人以上 |

| 年間支出(円) | 約294万 | 約488万 | 約185万 | 約365万 |

| 貯金3000万円あったら何年暮らせる | 約10年 | 約6年 | 約16年 | 約8年 |

結果、貯金3000万円があっても、長くても約16年、短いと約6年しか暮らすことができず、3000万円という資金額は「安心して生活できるだけの金額ではない」と言えるでしょう。

Q2. 資産3000万円で精神的余裕は得られる?

上の通り、貯金3000万円の資産寿命は意外と短いのですが、中には「老後は年金も受け取れるから余裕だろう」と考える人もいるかと思います。

しかし、物価上昇に加え「人生100年時代」と言われる今、残念ながら貯金が3000万円あっても精神的に余裕にある暮らしを続けられる保証はありません。

2019年にニュースで取り沙汰された「老後2000万円問題」を覚えているでしょうか?

金融庁の金融審議会「市場ワーキング・グループ」で報告されたもので、老後夫婦二人世帯が年金を受け取りながら生活した場合、老後30年間で別途約2000万円の貯蓄が必要になるという内容です。

収入と支出の差である不足額約5万円が毎月発生する場合には、20 年で約 1,300 万円、30 年で約 2,000 万円の取崩しが必要になる。

しかし、この試算発表から間もなく5年。コロナウイルスのパンデミックやロシアのウクライナ侵攻の影響により世界的インフレが加速し、今後の不足金は老後30年で2000万円を優に超えるとの試算も指摘されています。

また上記モデルケースはあくまで全国の平均的な支出・年金受給額を元に試算されたもので、都会在住の方・賃貸住宅に住む人・重い病を抱えている人・会社員生活が短った人など、実際にはモデルケースよりはるかに不足額が大きくなる可能性あることを加味すると「資産3000万円で精神的余裕は得られるか」という問いへの答えはNOと言わざるを得ないのではないでしょうか。

Q3. 資産3000万円で人生が変わる?早期リタイアやセミリタイアは可能?

早期リタイアとは定年退職前に会社を仕事を辞めること、セミリタイアは早期リタイア後に簡易的な労働などで少しずつ収入を得ながら生活をすることです。

上で解説したように、貯金3000万円の資産寿命は思ったほど長くなく、年金以外に貯金3000万円の蓄えがあったとしても、老後安泰と言い切れるほどの額ではありません。

そのため、早期リタイア後から年金受給まで収入が完全に途絶えてしまう場合、貯金3000万円余裕のある暮らしを続けるのは難しいと予想されます。

また、早期リタイア後に簡単な仕事を続けるセミリタイアでは、下表のようにある程度資産寿命を延ばすことが出来ます。

| 支出15万円程度/月 (年間180万円) |

支出25万円程度/月 (年間300万円) |

支出35万円程度/月 (年間420万円) |

|

|---|---|---|---|

| 無収入 貯金3000万円を取り崩し生活 |

約16.6年 | 約10年 | 約7年 |

| 月5万円程度の収入+ 貯金3000万円を取り崩し生活 |

約25年 | 約12.5年 | 約8.3年 |

しかし、年齢を重ねれば病気にも掛かりやすくなりますし、体力的に仕事をいつまでも出来る保証はありません。

さらに、早期リタイアをして年金受給の年齢になるまでは、全支出をご自身でカバーしなければなりませんし、頼みの綱である年金受注額も十分な額を貰えない場合も多いのです。

厚生年金月受取額が平均以下となるのは、48.0~53.9%程度。また月10万円に満たないのが22.7%。さらに月5万円未満は2.0%と、50人に1人の水準です(関連記事: 『【早見表】国民年金・厚生年金「年金月受取額」分布…〈令和4年度厚生年金保険・国民年金事業の概況〉』 )。

引用:Yahooニュース

これらの状況を多角的かつ長期的な視点で勘案すると、セミリタイアであっても貯金3000万円では不安が残るでしょう。

ちなみに早期リタイアに関連して「FIRE(Financial Independence, Retire Early)」という暮らし方もあります。

「FIRE」は年間支出の25倍の資金を年間4%の利回りが期待できる方法で運用し、早期リタイア後その利息だけで生活できれば貯金を取り崩さなくて済むという考え方です。

貯金3000万円でFIREをするとなると、年間の生活費を120万円に抑えなければならない試算になります。

| 年間支出額(月間) | FIREに必要な資金 |

|---|---|

| 120万円(10万円) | 3000万円 |

| 180万円(15万円) | 4500万円 |

| 300万円(25万円) | 7500万円 |

一か月の生活費を10万円程度で抑えるのは単身世帯でもなかなか難しいので、貯金3000万円でFIREというのも厳しいと考えられます。

FIREやセミリタイアを含む早期リタイアを望む方は、本記事のメインテーマである3000万円の運用に早くから取り組み、少しでも資金額を増やして置くことで、早期リタイア(FIRE)の達成に近づくことが出来るでしょう。

3000万円を1億に増やす運用方法まとめ

本記事は、3000万円の運用に関連して以下の構成で解説をいたしました。

- 資産3000万円を保有する人達の割合

- 3000万円を1億に増やすには何年必要?運用利益シミュレーション

- 資産3000万円を1億に増やすおすすめ運用先7選

- 3000万円を1億に増やす運用ポートフォリオ例を紹介

- 運用で3000万円を1億に増やすための5つのポイント

- 資産3000万円の運用に関するよくある質問

意外だと思う人もいるかもしれませんが、3000万円というお金は余裕のある暮らしを送るには「少ない額」です。

しかし正しく運用をしてあげることで、1億円にも化けるポテンシャルを持った金額でもあります。

資産運用は早く始めて長期的に取り組む程、リスクの軽減と投資効率の向上に繋げることができますので、本記事を読んだ方は早速資産運用への第一歩を踏み出してみましょう。

効率良く利益を得られる運用先としては当記事でもご紹介した「ヘッジファンド」がおすすめですが、以下の記事ではそんなおすすめのヘッジファンドをランキング形式でご紹介していますので、是非チェックしてみてください。