1億円の宝くじに当選した方、相続金を受け取った方、貯金で資産を築いた方など、1億円を手にした経緯は人それぞれ。

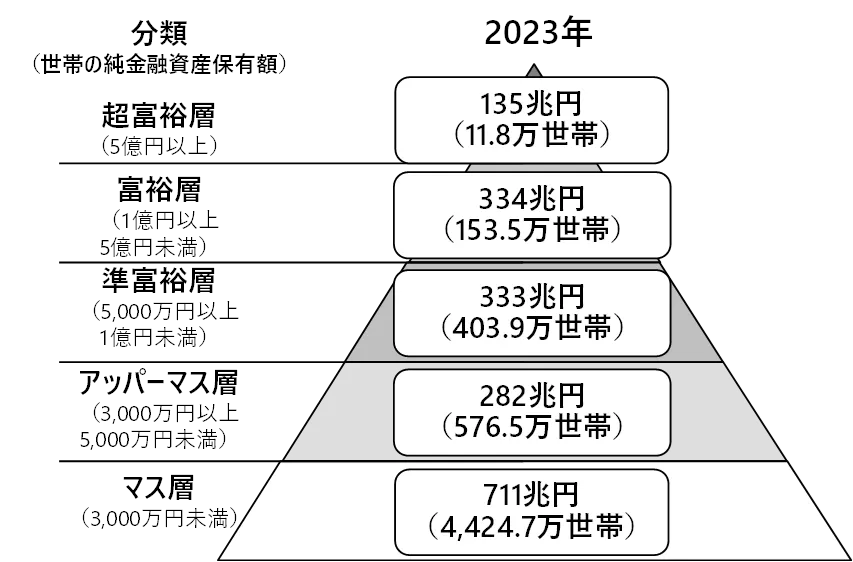

現在、日本で1億円を保有しているのは153.5万世帯あることがわかっています。

貯金が1億円もあるなら、有効な預け先で資産をさらに増やしていくことを検討したいところですが、資産が大きいだけに安全な運用と徹底したリスク管理が求められます。

そこで今回、金融資産1億円の資産運用先をお探しのあなたに向けて、11の運用先を紹介しますので、ぜひ参考にしてみてください。

なお、本記事は1億円の資産運用方法に焦点を当てていますので、「これから資産1億円を目指して資産運用に取り組みたい」という方は以下の記事もご参考ください。

目次

1億円の預け先・資産運用先11選

さっそくですが、おすすめの一億円の預け先・資産運用先はこちらです。

| 預け先 | 期待利回り | 1億円を1年間預けた場合の利息 |

|---|---|---|

| ヘッジファンド | 10%~ | 1,000万円~ |

| 債券 | 0.05% | 5万円 |

| 投資信託 | 3~4% | 300万円~400万円 |

| 不動産投資 | 4~5% | 400万円~500万円 |

| REIT | 3~4% | 300万円~400万円 |

| 株式 | 4~5% | 400万円~500万円 |

| ソーシャルレンディング | 4~6% | 400万円~600万円 |

| ロボアドバイザー | 1~10% | 100万円~1,000万円 |

| 金 | ー% | ー円 |

| 銀行の普通預金 | 0.001%~0.2% | 1,000円~20万円 |

| 銀行の定期預金 | 0.002%~1% | 2,000円~100万円 |

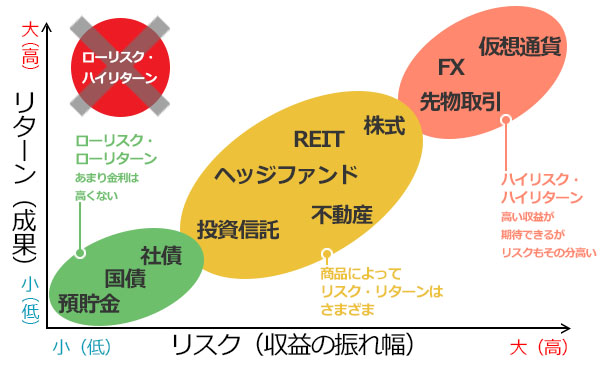

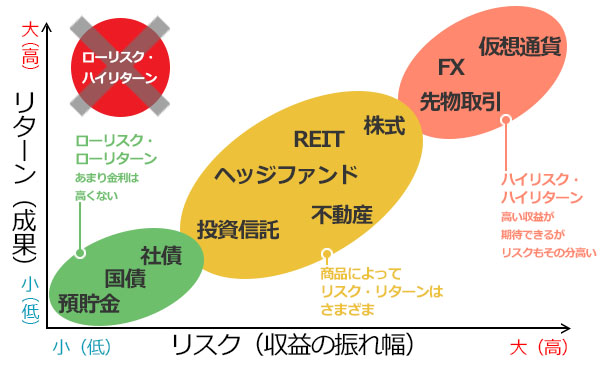

なお、資産運用先を検討する前に、「リスクとリターン」は比例することを念頭に入れておきましょう。

高い利益を期待する場合はリスクも上がりますし、そのリスクを許容していく必要もあるのです。

反対に、リスクが低い安全な運用先で投資をすると、利回りが低く、利益が少なくなってしまいます。

投資を行う際は、安全性と収益性のバランスを保ちながら運用先を検討することが重要になってくるのです。

この章では、11の資産運用先とあわせて、期待できる年利やメリット・デメリット、向いている人も紹介していますので、ご自分に合った運用先を探してみてください。

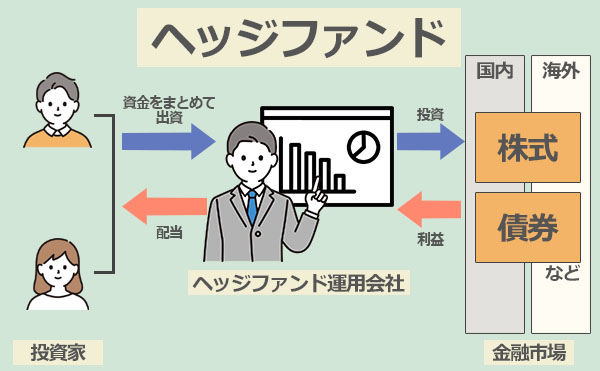

1.ヘッジファンド/運用をプロに任せて高利回りを狙う

1億円もの資産を自分で運用する自信がない、もしくは投資にかける時間がないという方は、ヘッジファンドでの運用がおすすめです。

- ヘッジファンドの概要

投資家からの出資を受け、さまざまな投資手法を駆使して市場環境に関わらず常に利益を追求する投資のプロフェッショナル集団。 - 期待年利:10%〜

- メリット

- 市場環境に左右されず、リターンを期待できる

- 初心者でもプロの能力を用いた運用ができる

- 下落相場でもリスクを抑えられる

- 運用の手間がかからない

- デメリット

- 最低投資金額が1000万円からと高額

- まとまった手数料が発生する

- 投資戦略保護のため、第三者に情報が開示されづらい

- 向いている人

- リスクを抑えつつも可能な限り資産を増やしたい人

- 余裕資金として1000万円以上の資金がある人

- 運用のプロに任せて時間を節約したい人

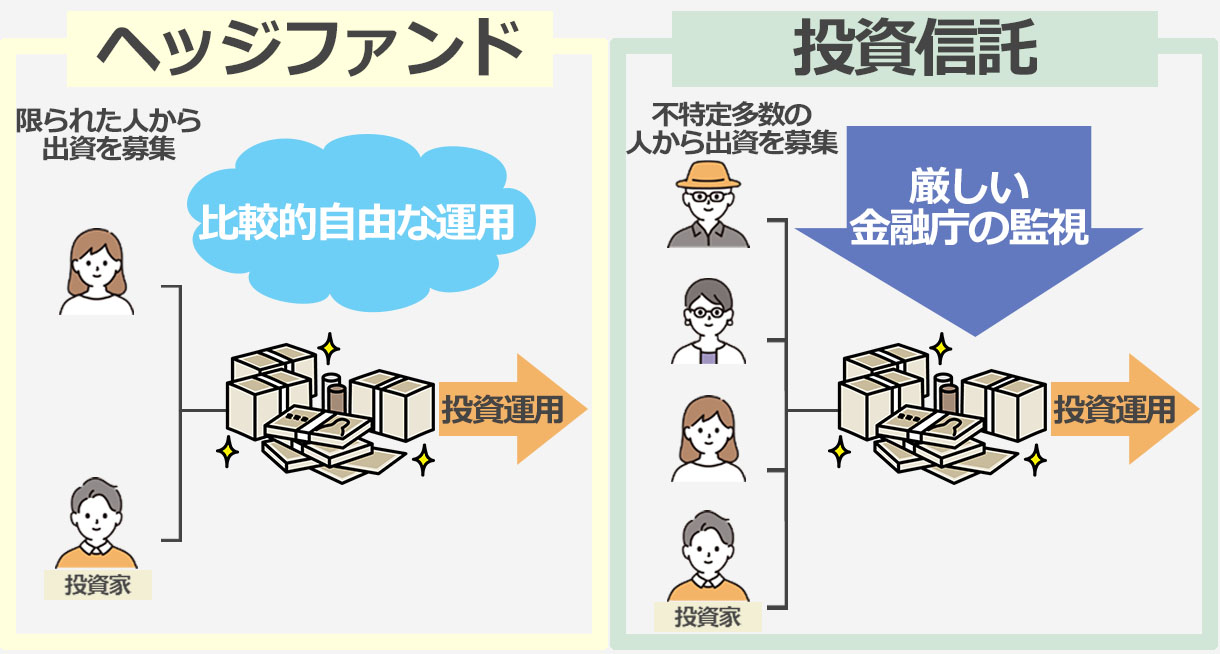

近年、日本でも利用者が増えてきている国内ヘッジファンド。

ヘッジファンドはハーバード大学の金融商品の組み合わせ(ポートフォリオ)にも組み込まれているほど、注目度の高い運用先です。

預けた資金は投資経験が豊富なファンドマネージャーに運用してもらえるため、勉強や実際に運用する手間がかからないことから投資初心者にもおすすめな運用方法といえます。

そんなヘッジファンドは「絶対収益追求型」の投資であり、市場の動きに左右されず常に利益を出すことを目的としています。

投資信託などは上昇相場でのみ利益を狙うのに対し、ヘッジファンドは下落相場でもショートの手法で利益を狙うため、資産を増やせるチャンスが多いのが特徴。

また、ヘッジファンドは私募形式で出資を募っているため、金融庁の厳しい制約がなく、自由で柔軟な運用ができることで低リスク・高利回りが期待できます。

例として、2020年のコロナショックにより多くの国内投資信託が大きな下げ幅を記録する中、ヘッジファンドは、ショート手法によるリスクヘッジを行ったことでプラス着地を達成しています。

柔軟な投資手法・プロによる精密な分析により、リスクヘッジしつつも年10%以上の高い利回りを狙えることも魅力的でしょう。

ただし、優秀なヘッジファンドが多いことを利用して、詐欺を働く悪質な業者が存在することには注意が必要。

ヘッジファンド投資を成功させるには、会社選びが最も重要なポイントとなるので、利用前には細かく情報収集する必要があります。

筆者も利用経験もあるおすすめのヘッジファンドについては、「最もおすすめの運用先は『ヘッジファンド』」で詳しく解説。

また、ヘッジファンドに興味をお持ちになった方は、下記の国内ヘッジファンドランキングを紹介している記事もご覧ください。

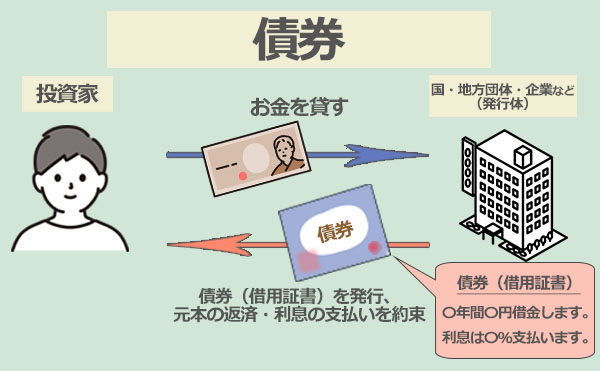

2.債券/低リスクで利益を狙う

債券は大きく分けて2種類あり、国が発行する「国債」と「社債」があります。

| 国債 | 社債 | |

|---|---|---|

| 概要 | 主に国や企業などの発行体が、投資家から資金を仮入れるために発行する有価証券。 お金を貸した証明となる、いわば借用証書で、国にお金を貸す「国債」と企業にお金を貸す「社債」があり、発行体に対してお金を貸す代わりに利子をもらうという方法。 |

|

| 期待年利 | 0.05% | 0.3% |

| メリット |

|

|

| デメリット |

|

|

| 向いている人 |

|

|

国債は定期預金に比べて金利が高く、国による元本保証があって安心できる運用先です。

社債は国債より金利が高い代わりに債務不履行になる可能性もあり、元本の払い戻しや利息の支払いが滞ってしまう可能性があり、最悪の場合、倒産してしまうと元本を丸々失ってしまうこともあるので注意が必要。

債券も銀行の預貯金と同様、利回りが1%に満たない場合が多く、資産の価値が目減りする可能性が大いにあるため、1億円全てを運用することはおすすめできません。

あくまでも分散投資する商品の一つとして取り入れる程度に考えましょう。

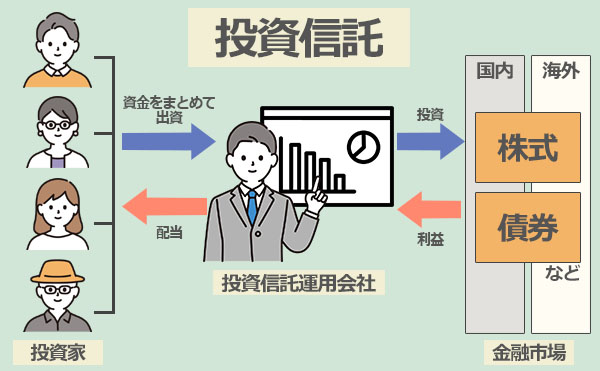

3.投資信託/多くの商品にプロが分散投資

投資信託とは、資金を預けて投資のプロに資産運用を代行してもらえる資産運用方法です。

- 投資信託の概要

投資家から集めたお金を資金として、専門家が国内外問わず、債券や株式、不動産などに分散させて投資・運用を行い、得た成果を投資に分配する方法。 - 期待年利:3〜4%

- メリット

- 証券会社やネットで少額から投資できる

- 複数の投資家から集めた資金を元に資産運用できるため、分散投資が可能

- 運用のプロに任せるので運用の手間がかからない

- デメリット

- 利益の有無に関わらず手数料が発生する

- 市場相場が悪いときは利益を出しにくい

- 元本保証されていない

- 向いている人

- 投資初心者の方など、投資に自信のない人

- 運用のプロに任せて時間を節約したい人

投資初心者の場合、個人でリスクを分散しながら利益を出していくのは容易ではありません。

しかし投資信託を利用すれば、証券会社で信託商品を購入するだけで、その後はプロが運用をしてくれます。

期待年利はこれまでに紹介した普通預金・定期預金・債券に比べると高く、とても魅力的ではありますが、元本保証がないなどのリスクが上がります。

また、投資信託では運用成績の良し悪しに関わらず固定の手数料が発生してしまいます。

つまり運営側にとっては利益がマイナスであろうがプラスであろうが、規則的に儲けがあるということです。

手数料が引かれても手元に利益が残るだけのリターンを出している運用先を見極める必要があります。

似た形式の運用方法として「ヘッジファンド」が挙げられ、こちらは投資手法の柔軟さによりリターンが大きくなりがち。

投資信託の利用を検討している方は、ヘッジファンドでの資産運用もあわせて検討してみてはいかがでしょうか。

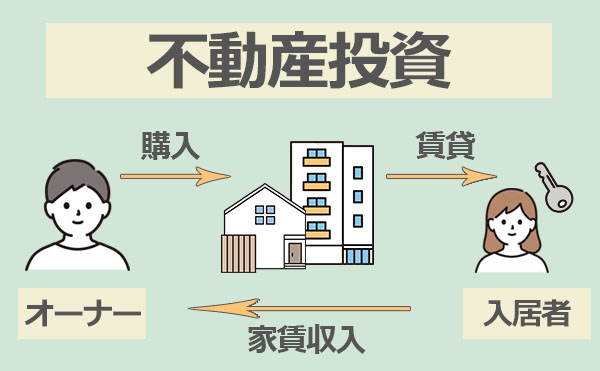

4.不動産投資/将来的に不労所得を目指す

不動産投資では、マンションや商業ビルなどの物件を購入・売却して売却益を得たり、賃貸による家賃収入を得る事ができます。

- 不動産投資の概要

不動産物件を購入し、第三者に貸し出して家賃収入を得たり、売却益として収入を得る投資方法。 - 期待年利:4〜5%

- メリット

- 家賃収入や売却益を得られる

- 物件が将来的な資産になる

- 資金に合わせてワンルームからも始められる

- デメリット

- 空室が続いたり物件の価値が下がったり、災害などによって家賃が下落する

- 物件の選定に手間と時間をとられる

- 元本保証されていない

- 向いている人

- ある程度の余裕資金がある人

- 長期的な運用を取り組める人

- 不労所得として定期的に家賃収入を得たい人

不動産投資は主に「ワンルームマンション投資」と「一棟買い投資」の二種類に分けられます。

「ワンルームマンション投資」は購入代金や維持費などのコストが少なくてすみますが、大きな利益を得ることが難しいという一面も。

1億円もの資金があればビルやマンションごと購入する「1棟買い投資」ができ、家賃を多く得ることが可能なので、更なる利回りを期待できます。

しかし、不動産投資は物件の選定・購入・入居者募集・家賃の受け取り・清掃や修理などの管理など、かなりの手間がかかってしまう点が痛いところ。

そこで、投資資金を抑えて不動産投資をしたい方向けに、REIT(リート)という商品もあるので次の項目で紹介していきます。

5.REIT/低コストで物件のオーナーに

投資資金を抑えて不動産投資をしたい方にはREIT(以下、リート)という商品がおすすめです。

- REITの概要

複数の投資家から集められた資金で不動産のみの投資を行い、そこから得られる賃貸料収入や売買益を原資として投資家に配当する商品。

投資家は間接的に様々な不動産のオーナーとなり、不動産のプロによる運用の成果を得られる。 - 期待年利:3〜4%

- メリット

- 少額から簡単に投資できる

- 物件管理の手間がない

- 換金性が高い

- デメリット

- 金利が低く、お金が増えにくい

- 複利効果を活用することができない

- 災害やパンデミックの影響を受けやすい

- 元本保証されていない

- 向いている人

- 不動産管理などの手間をかけたくない人

- 定期的に分配金を得たい人

- 少額から投資したい人

リート投資は複数の投資家から出資金を集めるため、1人あたりの最低投資額も数万円からと比較的安く投資を始めることができます。

リート投資では物件管理をする必要がないので手間がかからない点も魅力的ですが、複利効果を活用することができない点はデメリットです。

資産運用をする場合は複利効果を活用して資産運用が効果的に資産を増やすことができるので、退職金のようなある程度まとまった資金がある場合はリート投資は少しもったいないですね。

6.株式/分散投資のひとつとして少しずつ挑戦

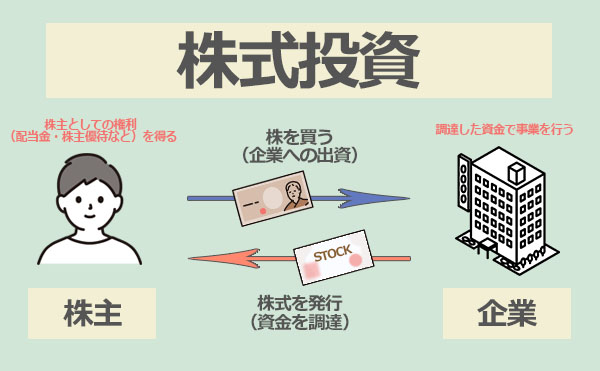

自分自身の力で1億円の資産運用に取り組みたい方には「株式投資」がおすすめです。

- 株式投資の概要

企業が発行している株を購入し、値上がりしたら売却して売却益を出す運用方法。 - 期待年利:4〜5%

- メリット

- 自分で投資先や投資方法を決められる

- 運用に無駄な手数料がかからない

- まとまった利益を狙える

- デメリット

- 運用に手間と時間を取られる

- 安定して利益を出すにはかなりの投資知識が必要

- 長期保有することで配当金も狙える

- 向いている人

- 無駄な手数料を払いたくない人

- 投資知識に長けている人

株式投資は手間がかかるイメージがありますが、バリュー投資など方法を選べば、比較的手間をかけずに運用を行うことも可能です。

バリュー投資とは、本来の企業価値よりも会社の株が格安になっていると判断した時に投資を行う投資手法です。

簡単に説明すると、「本来100円の価値がある株式を50円になった時に買う」という手法です。

企業の株価が格安になった時に買っているので、企業の価値が上がった時に売却し、利益を得ます。

バリュー株は日々の市場変化の影響を比較的受けにくいという特徴があるため、しっかりと分析して選んだ株であれば日々に価格変動に一喜一憂したり、チャートにへばりついたりという手間が省けます。

ただし、バリュー株が「本当に安値になっている銘柄なのか」「今後価値が高まる銘柄なのか」などを見極めるのは非常に難しく、バリュー株投資で安定した収益を得るのは至難の業でしょう。

そこで、プロに資産を預ける「ヘッジファンド」での投資も検討してみてはいかがでしょうか。

ヘッジファンドは、プロの精密な分析を用いた投資ができるため、投資初心者でも安定して利益を狙うことができますよ。

もし自分で投資したい場合は、1億円をすべて株式に投資してしまうのはリスクが高くなってしまいますので、分散投資やご自身の負担軽減という面でも、1億円の一部で少しずつ株式投資に挑戦してみるのもいいかもしれません。

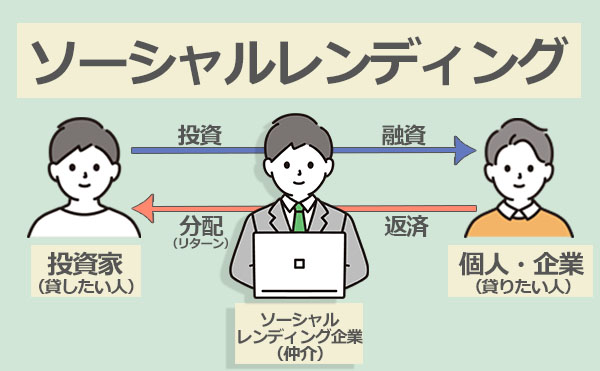

7.ソーシャルレンディング/お金を貸すだけの手軽な資産運用

近年、「手軽さ」や「利回りの良さ」などの理由から注目を集めているソーシャルレンディング。

- ソーシャルレンディングの概要

お金を借りたい企業や人とお金を貸して利子を得たい人をインターネット上で結びつけるサービスです。銀行から融資が受けられない又は銀行の融資以上の借り入れがしたい人や会社は資金調達が可能になり、一方のお金を貸す投資家側は元本の返済と利子の受取りにより資産運用の手段として活用できます。 - 期待年利:4〜6%

- メリット

- 運用に手間がかからない

- 案件によっては利回り10%も狙えるなど、利回り率が高い

- デメリット

- 貸し倒れのリスクがある

- 満期まで解約できない

- 早期還元のリスクがある

- 向いている人

- 手間を省きたい方

- 高額資産の運用を自力で行うのが難しい方

借り手は融資を受けた金額と利息をソーシャルレンディング業者に返却し、業者の手数料を除いた金額が配当として投資家に戻される仕組みです。

「お金を貸すだけ」で資産運用ができるので、高額資産の運用を自力で行うのが難しいという方には向いているでしょう。

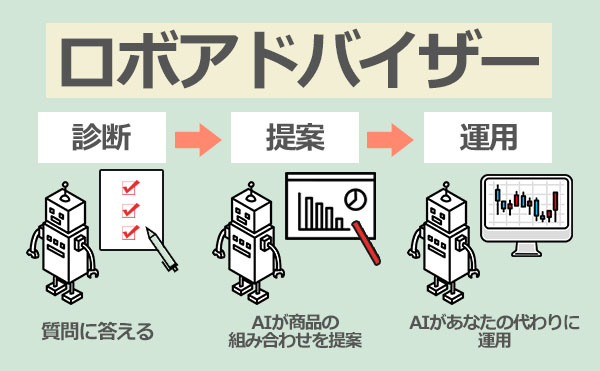

8.ロボアドバイザー/AIが客観的な視点でアドバイス

ロボアドバイザーは少額からの投資が可能で、客観的な視点で取引内容を監視して投資できる為、初心者にとっては投資を始めるハードルが低い運用方法と言えるでしょう。

- ロボアドバイザーの概要

人工知能(AI)のシステムを活用し、適切なアドバイスを受けながら取引できる投資方法。資産運用にかかる時間や手間の削減につながる。 - 期待年利:1〜10%

- メリット

- 投資の知識がなくとも始められる

- 客観的な判断が可能で利益をあげられる可能性が高い

- 少額投資が可能

- デメリット

- 手数料がやや高め

- 経験と知識を蓄積できない

- 向いている人

- 運用をAIに任せて時間を節約したい人

- 知識をつける時間は無いが、投資をしたい人

ロボアドバイザーではすべての運用をAIに任せることができます。

その代わり手数料が高めの設定とはなっていますが、投資にかける時間を別のことに使いたい方にはぴったりの投資先でしょう。

9.金/安全資産として資産の防衛を図る

金は希少性が高く、相場も安定しているので、従来からある投資対象のひとつです。

- 金投資の概要

金投資とは、金を金融資産として保有し、購入時と売却時の差分を利益として得る投資のこと。 - 期待年利:ー%

- メリット

- 金そのものに価値がある

- インフレに強い

- 税金の控除を受けられる

- デメリット

- 金が利益を生むことはない

- 高金利の恩恵を受けることはできない

- 売買時の差額(キャピタルゲイン)でしか利益を得られない

- 向いている人

- インフレ対策として現物投資したい人

金は適切な価格で売買はできますが、金が富を生むわけではなく、正確な意味では「資産」とは呼べません。

しかし、金はインフレ率にも負けず、長い歴史を通して勇逸価値が落ちないとされているので、何らかの社会情勢の変化により、経済が停滞しているとき「安全資産」として金の価値が上昇します。

分散投資の一部に組み入れておくと、安全資産として上昇することが多く、資産の防衛につながります。

ただし、景気が上向く局面では金の資産価値はほとんど上がらないので、これから資産を増やそうと考えている人には向かない商品だと覚えておきましょう。

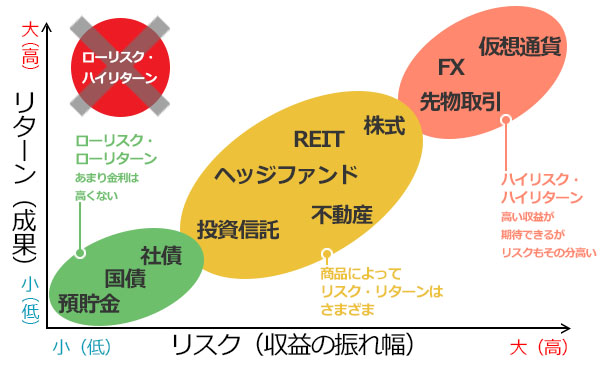

10.ハイリスクな投機商品/株式・FX・仮想通貨

あまりおすすめはしませんが、かなり高い金利が狙えるハイリスクな投機商品も簡単にお伝えしておきます。

- 株式投資

企業が事業資金を集める方法の1つとして発行された「株式」を投資家が購入し、株式の売買や投資先企業からの配当金によって利益を得る方法。まとまったリターンを狙いにいけますが、投資知識が豊富な方でないと運用は難しいでしょう。ただし、バリュー株投資は日々の市場変化の影響を比較的受けにくいという特徴があるため、分散投資やご自身の負担軽減という面でも、資金の一部で少しずつ株式投資に挑戦してみるのはいいかもしれません。 - FX

外国の通貨を購入し、為替相場の変動によって売買差益を得る方法。レバレッジという仕組みを活用すれば、少額から高い利益を期待することができるが、かなりのリスクもついてくるのでギャンブル的な要素が高い。 - 仮想通貨

紙幣や硬貨のような現物はなく、電子データでのみで取引される実体のない通貨のこと。短時間での大きな価格変動も珍しくなく、ハイリスク・ハイリターンな商品でギャンブル的な要素がかなり高いのが特徴。

以上の3つは短期間で高い利益を狙うギャンブル的な要素がかなり強い商品となっておりますので、あくまでも参考程度にとどめておいてください。

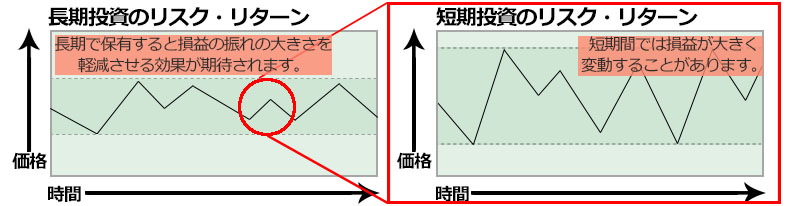

短期売買を避けるべき理由

短期売買の場合、短期的な激しい値動きを利用して利益を得るため、運用成績は投資のタイミングなど、投資者の腕に左右される面が大きいです。

また値動きが激しい中で大きな資金を運用すると、小さな失敗でも損失が大きくなりがち。

例えば1億円を投資した場合、市場の下落に合わせ3%マイナスになっただけで300万円の損失がでます。

そんな中でも落ち着いて対応し利益に転じさせる精神力と優れた投資手腕は誰でも持ち合わせているものではありません。

一方、バリュー株投資を含む長期投資の場合は、基本的には金融商品を購入して値上がりするのを待つというスタンスのため、仮に多少の損失が出ても長期的に時間をかけて回復させることが期待できます。

あなたが相当の敏腕トレーダーである場合は別ですが、そうでない限りは欲をかかずに地道かつ長期的に安全運用をしていくべきですね。

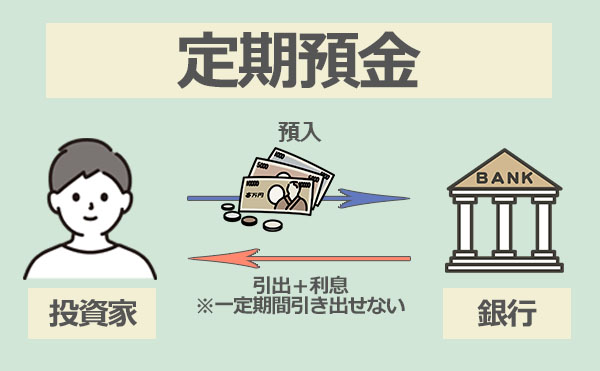

11.銀行の普通預金と定期預金

資産の預け先に関連して、銀行の普通預金と定期預金についても触れていきます。

- 普通預金の概要

自由に預け入れ、引き出しができる預金口座。公共料金や家賃などの自動支払い、給与や年金などの自動受け取りができる。 - 期待年利:0.001%(3大メガバンクとゆうちょ銀行)~0.20%(ネット銀行)

- メリット

- いつでも引き出し・預け入れができる

- 1,000万円までは元本保証がある

- デメリット

- 1,001万円からは元本保証がされない

- 定期預金に比べて金利が低く設定されている

※3大メガバンク・・・「三菱東京UFJ銀行」「三井住友銀行」「みずほ銀行」の3銀行のこと。

| 定期預金 | |

|---|---|

| 概要 | はじめに預け入れ期間を決めて利用する預金口座。 満期日まで基本的に引き出しができないが、普通預金に比べて金利が高いのが特徴。 |

| 期待年利 | 0.002%(三井住友銀行・三菱UFJ銀行・みずほ銀行)~1.0%(ネット銀行) |

| メリット |

|

| デメリット |

|

預金保険機構によって銀行破たんなどによるリスクから公的に保護されている(ただし1,000万円まで)ため、安全性が高い銀行運用。

しかし、バブル崩壊後に日本銀行が敢行した「ゼロ金利政策」の影響で、期待年利は普通預金も定期預金も1%以下と、かなり低いことがわかります。

物価上昇がつづく昨今、銀行の普通預金や定期預金での運用は、インフレの影響で資産の価値が目減りする可能性も。

資産は銀行に預けておくだけでなく、運用していく必要性が高まっています。

なお、投資に慣れていない方には「ヘッジファンド」など、資産を預けるだけで徹底的に利益を狙える方法がおすすめです。

最もおすすめの運用先は『ヘッジファンド』

ここまで、1億円の資産運用先として普通預金や定期預金を含む11の運用先を紹介してきましたが、1億円もの資金を確保できる方にはヘッジファンド投資がおすすめです。

ヘッジファンドは、

- 運用の自由度が高く、常に利益を追求できる

- 投資のプロに運用を任せられる

- 成功報酬を採用しているため、運用成果が出なければ高額な手数料を払う必要がない

などと、非常に魅力的な運用先です。

また、柔軟な投資手法により下落相場でも利益を狙えるため、不況の中でもマイナスを出さないリスクヘッジができる点は、投資初心者とって特に嬉しいポイントではないでしょうか。

そんなヘッジファンドは日本国内にも多数ありますが、今回はその中から特におすすめのヘッジファンド、ハイクアインターナショナルを紹介します。

ハイクアインターナショナル

引用元:ハイクア・インターナショナル

引用元:ハイクア・インターナショナル

| 公式サイト | ハイクアインターナショナル公式サイト |

|---|---|

| 運用開始 | 2023年 |

| 投資対象 | ベトナム企業 |

| 年間利回り | 年間利回り12% |

| 対象 | 個人・法人 |

| 最低投資額 | 500万円 |

| 買い方 | 会社に問い合わせる |

| おすすめ ポイント |

・資料請求のみも可能 ・事業融資のため堅実なリターンが期待できる ・年間利回り12%の安定したリターン ・6年で約2倍の資産形成が可能 ・投資先はメディアにも取り上げられる有名企業 ・代表や投資先企業の透明性が高い |

| 注意点 | 特になし |

ベトナムの成長企業に事業融資を行い、年間12%の固定リターンを実現する新しい投資モデルを提供する合同会社ハイクア・インターナショナル。

低リスクながら年4回3%ずつの安定した分配金を得られます。

ハイクアインターナショナルは、サクコベトナム社の高い実績から事業融資のため堅実なリターンを期待できます。

日本製品を扱う40店舗以上のSAKUKO Storeを展開するサクコ社への投資により、新興国市場の成長性を取り込みたい投資家にとって魅力的な選択肢といえます。

最低投資額500万円から始められ、ロックアップ期間もないため、資産運用の一部として検討する価値があるでしょう。

ヘッジファンドの詳細|投資信託との違いは?

「ヘッジファンドについてもっと詳しく知りたい」

という方に向けて、ここで少し詳しく解説します。

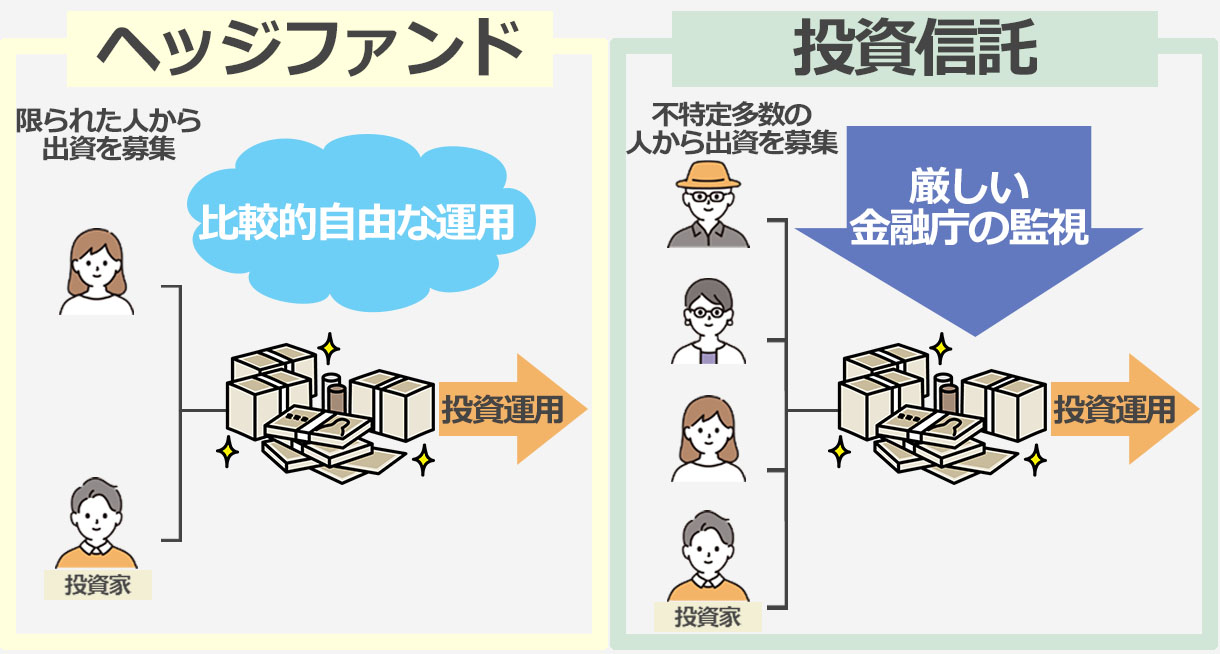

ヘッジファンドについて詳しく知りたい場合には投資信託との違いを知っておくのが近道です。

ヘッジファンドと投資信託の違いを簡単にまとめると表のようになります。

| ヘッジファンド | 投資信託 | |

|---|---|---|

| 投資家の層 | 「私募形式」で限られた人数 | 「公募形式」で不特定多数 |

| 投資対象 | なんでもあり | 株・債券など |

| レバレッジの有無 | 有 | 基本的に無し |

| 主な手数料 | 成功報酬 | 購入時・運用中・解約時 |

| 収益目標 | 「絶対収益 | 「相対収益」 |

| 最低投資額 | 1,000万円~ | 100円~ |

| 情報の開示 | 基本的に無し | 有 |

それでは細かく見ていきましょう。

※多いので気になる部分だけを読んでいただければ幸いです。

皆さんに親しまれている投資信託は、「公募」という形式で不特定多数の出資者からお金を集めています。

投資信託は国の許可を得て運用することが許されており、行政が投資信託の運用会社に投資の対象や手法などに厳しくルールを課して運用をしています。

一方のヘッジファンドは、運用会社が「私募」という形で多くの資産を保有する団体・企業や人などの限られた人からお金を集めます。

私募形式で運用されているため駆使できる投資の対象や手法に対する規制が緩く、公募形式で運用している投資信託よりも柔軟かつ迅速な対応でリターンを狙いやすいという特徴があります。

運用規制の大きな違いとして、「レバレッジの有無」というのが挙げられます。

厳しい規制のないヘッジファンドでは、レバレッジにより高いリターンを狙うことも可能です。

レバレッジとは

資産運用の世界では、「少ない資金で大きな投資をする」という意味で用いられ、少ない資金をてこのように使い、大きなリターンの獲得を図ることを意味します。一般的な投資信託では、原則レバレッジが認められていません。

レバレッジをかけることで運用の成果を拡大できるため、リターンを高めるための強力なツールを使えるという点も投資信託とヘッジファンドの大きな違いと言えます。

現在の一般的な投資信託では運用成績の良し悪しに関わらず、主に購入時・運用中・解約時の3つのタイミングで手数料が発生します。

つまり運営側にとっては利益がマイナスであろうがプラスであろうが、定期的に儲けがあるということです。

投資信託の手数料は主に以下の3つがあります。※スクロールできます

| 名目 | 購入手数料 | 信託報酬 | 信託財産留保額 |

|---|---|---|---|

| タイミング | 購入時 | 運用中 | 解約時 |

| 目安 | 申し込み価格の1~3% | ファンドの日々の純総資産額の年率0.5~2% | ファンド解約時の時価(基準価額)の0.1~1% |

| 概要と例 | 例)購入手数料3%で販売される投資信託を

100万円分購入した場合、販売手数料は3万円となります。 100万円(購入金額) |

例)目論見論に

「信託報酬はファンドの日々の純資産総額に対し年率1.1%」 と記載されている場合、 日々30円程度の信託報酬が信託財産から差し引かれます。 100万円(保有している投資信託の額) |

例)解約時の基準価格が1万口あたり15,000円、

信託財産留保額の割合が0.2%のファンドを100万口もっていた場合、 信託財産留保額は3,000円となります。 ・保有口数の総額: ・ 信託財産留保額: |

ヘッジファンドでも主に運用手数料と成功報酬2つの手数料が発生するのが一般的ですが、手数料の大きな割合を占めるのは、利益が出たときにのみ発生する「成功報酬」である点に違いがあります。

【ヘッジファンドの手数料の目安】

| 運営手数料 | 成功報酬 | |

|---|---|---|

| 概要 | 運用資産に応じてかかるコストを資産家が負担するもの。 | 運用成績でプラスになった分に応じて支払うもの。 |

| 目安 | 年間で運用残高の1~2% | リターンの10~20% |

| 例 | 運用手数料が年2%かかるヘッジファンドで運用残高が1,000万円の場合、20万円が管理手数料となります。

1,000万円(運用残高) |

成功報酬20%かかるヘッジファンドで1,000万円を出資し、運用に成功して1年後に1,200万円になった場合、40万円が成功報酬手数料となります。

・成功報酬手数料: 200万円(利益) ・最終的に手元に残る金額: |

この手数料体系を採用しているヘッジファンドは、利益が出るほど運営側も儲けることができますし、逆に運用で成果を出せなければ主な収入源を失ってしまうわけですから、定期的に儲けが入る投資信託よりも自然と運用に力が入ります。

投資信託の収益目標は「相対収益」といわれており、TOPIX(東証株価指数)や日経平均株価などの運用成果の目安を設定し、その数値を上回ることを目標にしています。

つまり、市場が下がっていて収益がマイナスになっていたとしても、この目安を上回ることができれば運用はうまくいっていると評価されてしまうわけです。

一方、ヘッジファンドの収益目標は「絶対収益」を追求するといわれています。

株式や債券だけでなく、あらゆる知識や投資手法を組み合わせて、市場が上がっていても下がっていても絶対的にプラスの収益を目指します。

前述のようにヘッジファンドでは投資信託よりもさまざまな投資手法を使うことができ、更に「成功報酬」を採用しているからこそ、運営サイドも絶対に収益を出したい!という意欲が、市場環境に関わらずに積極的にリターンを狙える理由の一つになっていると言えるでしょう。

投資信託では多くの出資者から資金を募るため投資家一人あたりの投資額が少なく済み、中には100円から購入できるものもあり、簡単に投資を始めることができます。

一方ヘッジファンドは出資を受けることのできる人数に制限があるため、1人あたりの出資額が多くなります。

最低投資額は1000万円以上からと高額なので、ヘッジファンドへ投資するときはある程度まとまった資金が必要になります。

一般的な投資信託では、運用方針やどのような銘柄に投資をしているかなどの情報は目論見書などで確認することができ、投資家はそれらの情報を参考にして投資判断を下すことができます。

一方ヘッジファンドの場合、一般的な投資信託のような情報開示がありません。

情報を開示するということは、運用戦略を明かすということになります。

そうなると、他のヘッジファンドに運用戦略が漏洩し、真似されたりする恐れがあるため情報開示に積極的ではないのです。

仮に情報開示されたとしても非常に簡単な報告にとどまるため、投資家にも「どのような金融商品や資産にどのくらいの割合で、どういう方針で投資しているか」などといった運用状況の具体的な内容がほとんど分からず、また最低投資額が高いことからヘッジファンドへの投資経験者も少なく判断材料が少ないのが実情です。

しかし、投資信託のように投資家に詳細な情報を開示して監視させない代わりに、利益が出たときのみ発生する成功報酬などの設定をすることによって、投資家とヘッジファンドの運用会社の利害を一致させることを仕組みとして導入しています。

1億円を資産運用に回すべき理由

ここまで、1億円の資産運用先について詳しく紹介してきましたが、

「安全な銀行での運用はだめなの?」

「1億円あれば、投資をしなくてもこの先暮らしていけるのでは?」

「そもそも1億円を資産運用に回すべき理由は?」

など、疑問に思った方も多いはずです。

事実、「お金のデザイン」(東京)が2022年に全国の50~70代の男女1000人(保有金融資産1億円未満)を対象に行った調査によると、約62%もの方が老後の資金のために銀行の定期預金と普通預金を活用していると答えています。

(引用:お金のデザイン)

また、投資の印象について聞いたところ、ネガティブな意見が目立ちました。

- 「リスクがあるものに頼る気はしない」

- 「リスクが高く、ギャンブル性が高い。」

- 「よく知らないので、投資しようと思えない」

- 「 投資は怖いイメージで貯蓄の方が良いと思う」

- 「現在の日本では投資は不安のほうが強い」

- 「貯金がなくなったら困るから」 など

この調査が行われた当時50~70代の方はバブル時代全盛期の1985年当時10~30代です。

バブル時代全盛期の当時、ご両親やご本人が銀行にお金を預けて金利だけで利益を得た経験のある方や、投資に対して悪いイメージある方がこのような意見を出されていることが予想できます。

しかし、超低金利時代・少子高齢化社会による年金の引き下げ・物価高騰がつづく現代でも、同じことが言えるのでしょうか?

そこでこの章では、1億円を資産運用に回すべき理由を以下の項目に分けて解説していきます。

1億円あっても56年間しか暮らせない

皆さんは、1億円があったら何年暮らせると思いますか?

2021年に総務省が発表した「家計調査 家計収支編」では、単身世帯の1か月あたりの平均消費支出は約15万円。

内訳としては以下の通りです。

平均消費支出約15万円の内訳:

- 食費38,410円

- 住居22,116円

- 光熱・水道11383円

- 交通・通信18,856円

- 保険医療7,625円

- 教養・娯楽17,106円 など

この調査では持ち家率が56.1%と高く、住居費の平均額が低くなっています。

では、20歳から単身世帯になったとして、持ち家があり、娯楽や趣味をあまり楽しまず、大きな病気もなく月15万円でつつましやかに生活をした場合、1億円で何年暮らせるのでしょうか。

1億円 ÷ 180万円(平均消費支出15万円×1年) = 約56年

答えは、約56年、76歳まででした。

少し前の時代ですと、76歳まで生きられるなら十分だったかもしれません。

では、現在の日本の平均寿命まで生きると仮定した場合、いくら必要になるのでしょうか。

2021年に厚生労働省から発表された日本人の平均寿命は、男性が81歳、女性は87歳です。

仮に85歳まで生きると仮定した場合、20歳から65年は暮らせるお金が必要になります。

平均消費支出15万円 × 65年 = 約1億1,700万円

前述のようにつつましやかに生活したとしても、65年で約1億17,000万円が必要だということがわかります。

以下の表は、同じ条件で計算した場合、85歳までにいくら必要なのかを年齢別にまとめた表です。

| 現在の年齢 | 85歳まであと | いくら必要? |

|---|---|---|

| 20歳 | 65年 | 1億1,700万円 |

| 30歳 | 55年 | 9,900万円 |

| 40歳 | 45年 | 8,100万円 |

| 50歳 | 35年 | 6,300万円 |

| 60歳 | 25年 | 4,500万円 |

| 70歳 | 15年 | 2,700万円 |

| 80歳 | 5年 | 900万円 |

何度も言いますがこの条件は、20歳から単身世帯になったとして、持ち家があり、娯楽や趣味をあまり楽しまず、大きな病気もなく月15万円でつつましやかに生活をした場合です。

ほとんどの方の場合、家族がいる方や、持ち家の無い方、娯楽や趣味などを楽しみたい方など、1か月の支出額がこの平均額よりかかる方のほうが多いことを忘れてはいけません。

さらに、「人生100年時代」とも言われる昨今、1億円を手にしたからと言って、投資などで収入を得る準備もしないまますぐ仕事を辞めてしまったりするのは危険と言えるでしょう。

投資に慣れていない方でも、資産を預けるだけで積極的な運用が可能なヘッジファンドなどの投資方法もありますので、一度検討してみてはいかがでしょうか。

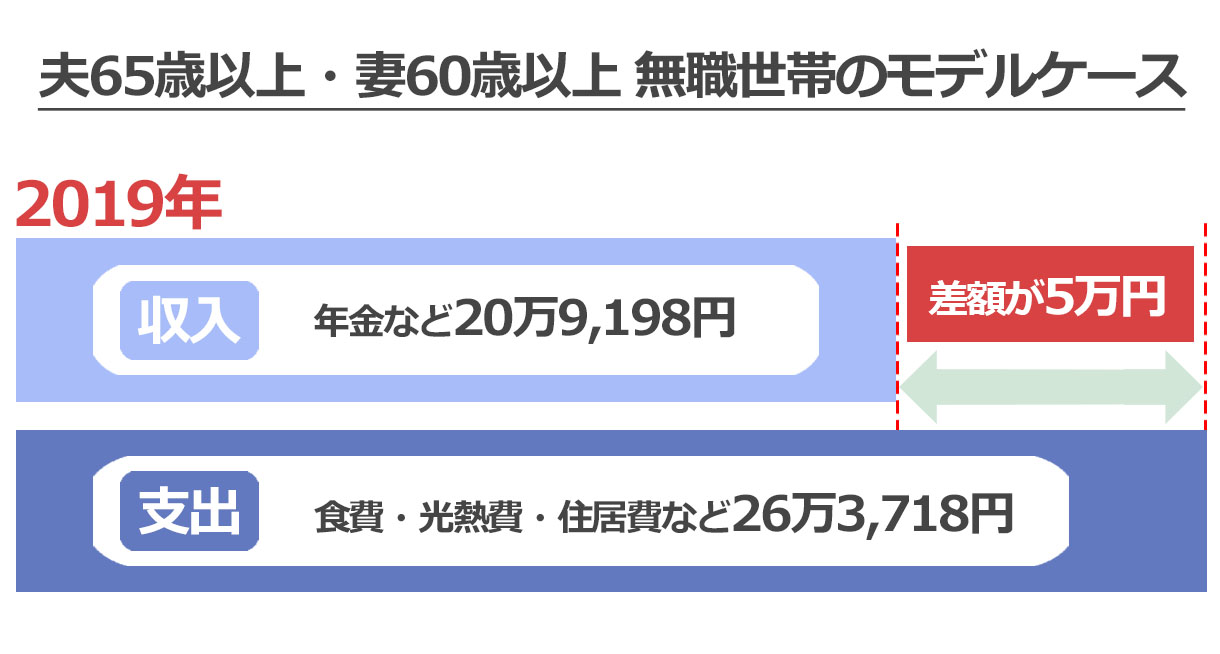

「老後2,000万円問題」2000万円以上必要になる可能性も

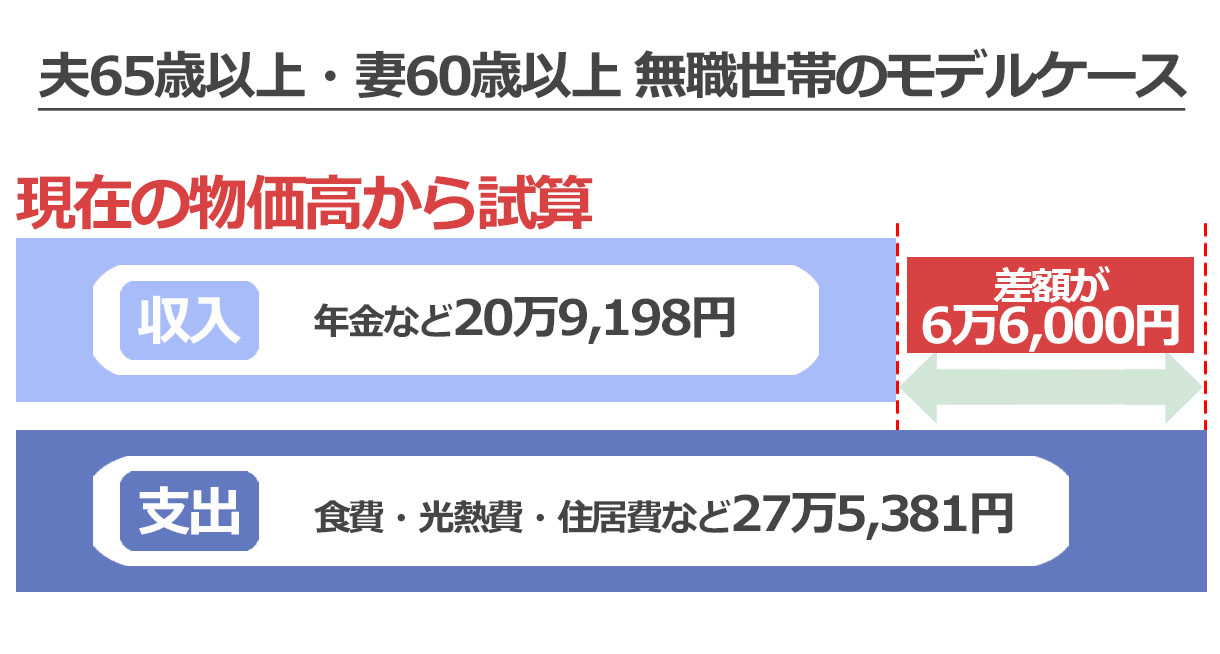

2019年金融庁から発表された、いわゆる「老後2,000万円問題」は、皆さんもきっと記憶に新しいはず。

「老後2,000万円問題」とは

2019年に金融庁の金融審議会「市場ワーキング・グループ」の報告書に掲載された試算の報告。

収入と支出の差である不足額約5万円が毎月発生する場合には、20 年で約 1,300 万円、30 年で約 2,000 万円の取崩しが必要になる。

簡単に説明すると、

高齢夫婦無職世帯の生活費は、1ヵ月あたり約26.3万円がかかると言われています。

対して年金年収は20.9万円なので、1ヵ月あたり約5万円の不足が生じることに。

つまり、老後が20年だった場合は約1,300万円、30年だった場合は約2,000万円もの赤字がでるという試算が報告されました。

1,300万円~2,000万円もの不足金を公的年金以外で補っていく必要があるといった金融庁からの発表は、いわゆる「老後2,000万円問題」として話題を集めました。

しかし、この試算報告が発表されて4年が過ぎた現在、止まらない物価高騰の影響で不足金は当時の2,000万円をゆうに超えるとの指摘も。

経済評論家の加谷珪一氏の試算によると、当時の年金収入が続くと仮定して現在の物価高をあてはめた場合、老後30年で約2,400万円もの資金が必要になることがわかったのです。

支出:27万5381円 - 収入:20万9198円 =差額:6万6183円

差額:6万6183円 × 30年 = 不足:2,382万5,880円

今後も物価高騰の長期化が懸念されていることに加えて、少子高齢化による年金の引き下げなど、物価に対して収入が少なくなっていく可能性も考えられます。

また、老後に旅行や趣味などの時間を楽しみたいなど、このモデルケースより支出が増えることも視野に入れると、老後資金は2,500万円よりも多くの資金が必要になることがイメージできるのではないでしょうか。

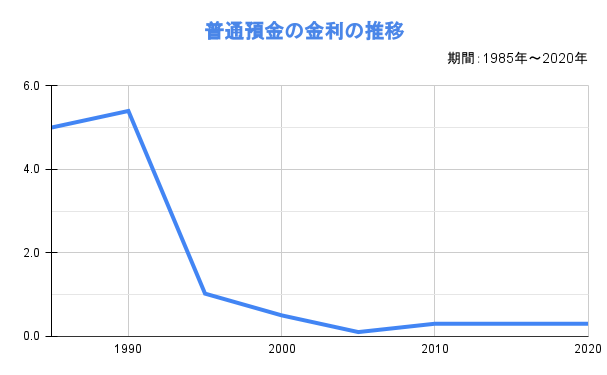

超低金利時代で銀行の預貯金では利回りを期待できない

銀行の普通預金の金利が5%を超えていたバブル時代。

銀行や郵便局にただ「預けているだけ」で資産が増えていきました。

この当時の記憶から、「銀行に預けておけば安心だし、金利でお金が増えていく」というイメージを持たれている方が多いのではないでしょうか。

しかし、バブル経済が崩壊後、日本銀行は「ゼロ金利政策」を敢行し、現在までつづく超低金利時代に突入。

バブル時代に5%もあった金利は、現在もっとも高い金利で0.2%程度にも落ち込みました。

(引用:日本銀行)

例えば、100万円を1年間普通預金に預けた場合を比較すると、1985年には50,000円もの利息を受け取れていたのが、現在では良くても2,000円しか受け取れないということになるのです。

| 1985年 | 2023年 | |

|---|---|---|

| 金利 | 5% | 0.2% |

| 1年後 | 50,000円 | 2,000円 |

| 総額 | 105万円 | 100.2万円 |

更に、銀行の普通預金にお金を預けた場合、お金が増えないどころかインフレの影響で資産が減ってしまう可能性もあります。

銀行の預貯金はインフレの影響を受けるリスクがある

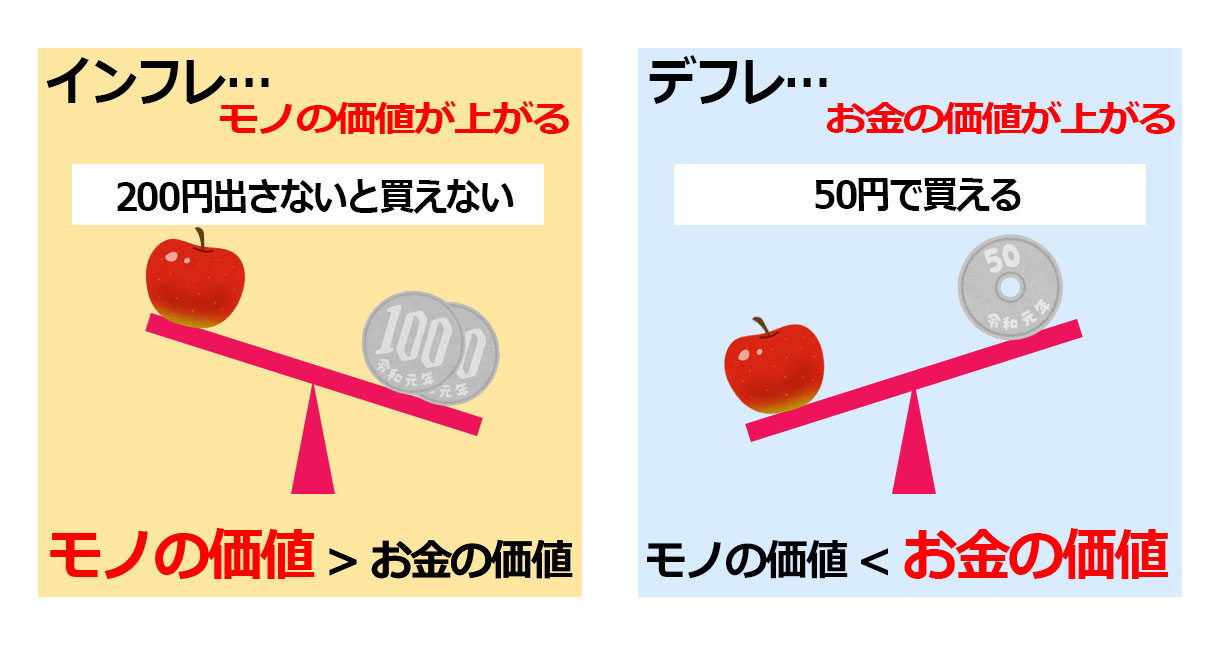

物価上昇がつづく昨今、銀行の預貯金ではインフレの影響を受ける可能性があります。

インフレ(インフレーション)/ デフレ(デフレーション)とは

インフレ(インフレーション)とは、モノの価値がお金の価値より高くなることを指し、対してデフレ(デフレーション)とは、物価が下がり続けて、お金の価値が上がる状態のことを言います。

例えば、モノの価値が上がり、100円で買えたリンゴが200円になってしまう状態がインフレです。

反対に、100円で買っていたリンゴが50円で買える状態がデフレということになります。

デフレの時代においてはお金の価値が上がっているので、「現金は最強の投資対象」などと言われてきましたが、インフレ時代ではまったく逆の状態になります。

インフレがつづく昨今ですが、2024年1月の消費者物価指数は2.0%まで落ち着いてきました。

(引用:日本経済新聞)

このようにインフレ率がプラスになっている場合、普通預金だけで資産を管理している人は、物価が上昇した分だけその資産価値を失うということになります。

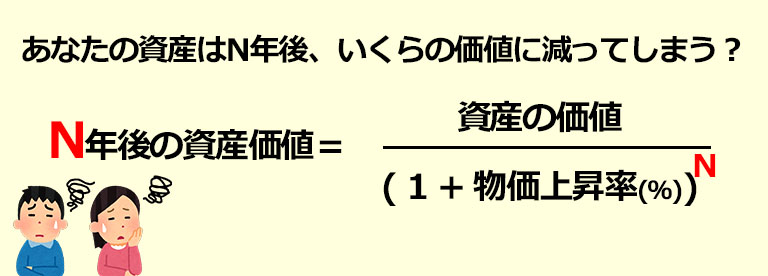

2024年は物価の上昇率は約2%前後で推移するとの予測がされていますが、仮にこの先10年間の物価上昇率が2%だったとし、資産が1,000万円あった場合、この資産が10年後にはいくらに減ってしまうのかを以下の計算式に当てはめて計算しました。

すると1,000万円の実質価値は820万円にも下がることになり、180万円は使ってもいないのに自然と価値が失われてしまうことがわかりました。

約180万円を失わないためには10年間、2%の金利を維持する必要がありますが、現時点で銀行の普通預金の金利は良くても0.2%ですから、これを補うことができません。

せっかく手にした1億円がインフレの影響を受けて減ってしまうともったいないので、銀行の預貯金よりも利回り率が高い資産運用をする必要があるということなのです。

1億円で資産運用を行うメリット

さらに、1億円で資産運用を行うメリットとして、以下の2つが挙げられます。

それぞれ見ていきましょう。

早期リタイア(FIRE)ができる

近年、新たなライフスタイルとして注目される「FIRE」。

端的に言えば経済的自由を得て、生活のための仕事から解放されることです。

では、1億円があればFIREも可能なのでしょうか?

詳しく見ていきましょう。

FIREとは?

FIREとは、「Finanncial Independence Retire Early」の頭文字から作られた言葉で、日本語では「経済的自立と早期リタイア」と訳されます。

元々は欧米を中心に流行していた考え方でしたが、近年では日本でも注目されるように。

FIREも従来の早期リタイアも、より自由な生活を送ることを目的として、定年を待たずにリタイアする点は同じですが、FIREの場合は一生暮らすのに困らないような億万長者になることがリタイアの前提ではない点です。

FIREにおける早期リタイアでは、生活費などを減らして投資を増やし、投資による収入(不労所得)を得ることでFIREの実現を目指します。

なお、より早期にリタイアを目指す場合、高い利回りでの資産運用が求められますので、ヘッジファンドなどの高利回りな預け先がおすすめです。

以下の記事では国内のヘッジファンドランキングをご紹介していますので、ぜひご参考ください。

FIREに必要な資産はいくら?

FIREを実現するために必要な資産は、年間支出の25倍。

これは、アメリカの大学の論文をもとに「4%ルール」が根拠とされ、資産を年4%で運用し、増えた4%分を切り崩して生活すれば、資産が目減りしないという考え方に基づいています。

| 年間支出(月) | FIREに必要な資産 |

|---|---|

| 100万円(8万3,000円) | 2,500万円 |

| 200万円(17万円 | 5,000万円 |

| 300万円(25万円) | 7,500万円 |

| 400万円(33万円) | 1億円 |

つまり、年間支出400万円(月33万円程)で生活できる場合、1億円があれば利回り4%が期待できる投資運用をすることでFIREを実現することができるのです。

ちなみに、FIREには大きく分けて「フルFIRE」と「サイドFIRE」があります。

「フルFIRE」はこれまでの説明のように、仕事を完全に辞めて不労所得だけで生活することを指します。

一方「サイドFIRE」は、不労所得を得ながらもある程度は働いて収入を得ながら生活することを言います。

1億円があればフルFIREができることが先ほどの検証でわかりましたが、

「月約33万円では生活が厳しくなる」

「仕事を辞めてしまうのは、万が一の時に不安」

「せっかく積み立てた退職金がもったいない」

という方は、時短勤務を選んだり、好きな仕事を選んだりと、自由度の高い働き方で収入を得ながら「サイドFIRE」を選択するのもいいですね。

運用シミュレーション|効率的に資産を増やせる

基本的に資産運用は、投資金額が多ければ多いほど効果的です。

投資元本の大きさと利益は比例しますので、同じ利回りで資産運用するにしても、少額投資より何倍も高い投資効率で資産運用をすることができるのです。

例えば、1万円と1億円を投資した場合、1%値上がりしたときの利益を比較してみましょう。

| 1万円投資 | 1億円投資 | |

|---|---|---|

| 1%値上がりしたときの利益 | 100円 | 100万円 |

同じ1%の値上がりでも、1万円を投資した場合には100円しか受け取れなかった利益は、1億円を投資した場合、100万円もの利益を受け取れることが分かります。

こちらは、利回り別に1億円を10年間資産運用した場合のシミュレーションを表と図にしたものです。

1億円を利回り1%で運用した場合でも、10年後には1,046万円もの利益を受けとることができ、利回り高めの7%で運用した場合は、資産が約2倍の2億円近くにもなることが分かりますね。

| 利回り | 1年後 | 3年後 | 5年後 | 7年後 | 10年後 |

|---|---|---|---|---|---|

| 1% | 1億100万円 | 1億303万円 | 1億510万円 | 1億721万円 | 1億1,046万円 |

| 3% | 1億300万円 | 1億927万円 | 1億1,592万円 | 1億2,298万円 | 1億3,439万円 |

| 5% | 1億500万円 | 1億1,576万円 | 1億2,762万円 | 1億4,071万円 | 1億6,288万円 |

| 7% | 1億700万円 | 1億2,250万円 | 1億4,025万円 | 1億6,057万円 | 1億9,671万円 |

| 10% | 1億1,000万円 | 1億3,303万円 | 1億6,105万円 | 1億9,487万円 | 2億5,937万円 |

このように1億円という大きな金額で資産運用を行う場合、運用利回りが1%や3%と低くても、効率的に利益を得る事ができる上に、積極的な運用をした場合はより高い利益を期待することができるのです。

1億円を運用するために知っておきたいこと

この章では、1億円の資産運用を成功させるために知っておきたい投資の基礎知識をご紹介します。

投資をこれから始めるという方も、投資の基礎知識ならすでに心得ているという方でも、基礎にしてかなり大切なことですので、今一度初心に戻ってご確認いただければ幸いです。

余裕資金で投資する

投資を行う際は、使い道の決まってない「余裕資金」で投資を運用することが推奨されています。

「余裕資金」とは

余裕資金とは、全体の資金から、日常的に生活で使う資金(生活防衛資金)と、教育や住宅ローン、万が一のときに備えておく資金(準備資金)を差し引いた、今後使う予定のないお金のことを指します。

生活防衛資金

生活において必ず必要になる資金であり、近い将来出費することが確定している生活費を指します。

一般的な会社員であれば3ヵ月~半年程度の生活費の合計を指すのが一般的。

仮に毎月の生活費が20万円の人は、最低でも3か月分の生活費である60万円を生活防衛費として貯蓄しておく必要があります。

準備資金

近い将来(3年以内程度)に出費が確定している住宅の購入や、教育費などの大きな出費のことを指します。

一般的には「月収の6ヵ月分」ほどが目安です。

準備資金は万が一に備える資金なので、生活防衛資金と同様、投資に回すことは推奨されていません。

余裕資金

全体の資金から、生活防衛資金と準備資金を差し引いた額です。

数年以内に使用することが考えられない資金は、貯蓄し続けるよりも資産運用に回す方が効率的。

投資は余裕資金の範囲内で投資商品を選び、効率的に運用していくことが重要です。

余裕資金を適切に資産運用するためには、まずは具体的な余裕資金の額を知ることが大切になります。

投資における余裕資金の計算方法の一例

余裕資金の目安となる金額を計算する方法は以下の通りです。

余裕資金=全体の資金 – (生活防衛資金 + 準備資金)

例)1,000万円の資金があった場合。

毎月の生活費は30万円であり、3ヵ月分の生活費である90万円を生活防衛資金として確保します。

2年後に車の買い替えを考えており、準備資金は300万円です。

この時の余裕金は610万円になります。

1,000万円 – (90万円 + 300万円)= 610万円

よって、この例では610万円の範囲内で投資を考えるのが理想と言えます。

自分の余裕資金を確認せずに投資を行うことは非常に危険です。

1億円を手にした方も、全て投資をしてしまう前に、ご自身の余裕資金を把握してから投資を始めましょう。

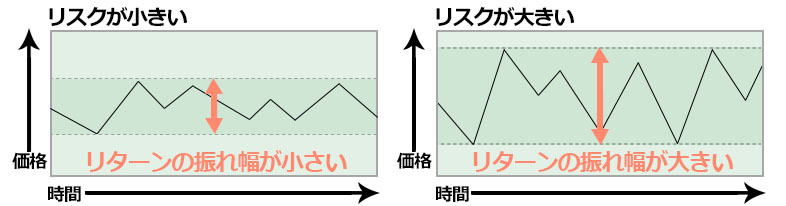

リスクとリターン(利益)の関係を知っておく

投資を始める際には、リスクとリターン(利益)の関係についても知っておく必要があります。

リスクとリターンの関係

投資の世界でリターンとは、「資産運用を行うことで得られる収益」のことです。

一方、リスクとは、「リターンが不確実である(予測できない)こと」を指します。

不確実の度合い(振れ幅)が大きいことを「リスクが大きい」、小さいことを「リスクが小さい」と言い、「リスクが大きい」=「大きな収益が得られるかもしれないし、大きな損失が出るかもしれない」という意味になります。

リスクとリターンは比例する

リスクを抑えようとするとリターンは低下し、高いリターンを得ようとするとリスクも高まります。

したがって、ローリスク・ハイリターン(リスクが低く、リターンが高い)商品は存在しません。

ローリスク・ハイリターンを謳った金融商品は、投資詐欺を疑いましょう。

そうはいっても、低リスクな商品で投資をし続けても、いつまでたっても資産は大きくなりません。

資産を大きくするためには、リスクを減らす対策をし、ある程度は許容していく姿勢も大切なのです。

ではリスクを減らす対策とはどういったものがあるのでしょうか。

それは、「長期・積立・分散投資」にあります。

次で見ていきましょう。

長期・積立・分散投資をする

リスクを減らすための対策は、投資の三大原則「長期・積立・分散投資」にあります。

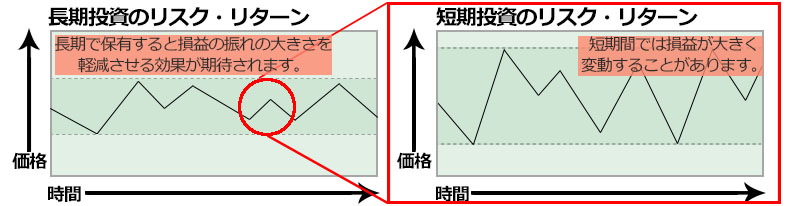

長期投資とは

長期投資とは、その名の通り、長い時間をかけて金融商品を保有し続け、じっくりと資産形成する方法です。

長く保有すれば、リスクとリターンの振れ幅が小さくなり、安定した収入を得る事が期待できます。

例えば、一時的に資産価値が上昇または下落したとしても、時間をかけて元の価格に戻るケースがよく見られるのです。

TOPIXや証券会社の過去のデータを見ると、金融資産は保有期間が長いほどリスク・リターンの幅が小さく、短期投資は大きいことがわかっています。

そのため、短期的にリターンを得ようとする投機商品(FXや仮想通貨、一部株式など)はリスクも高く、あまりおすすめができません。

安定して将来の資産を増やしたいなら、ヘッジファンドなどの長期的な投資をおすすめします。

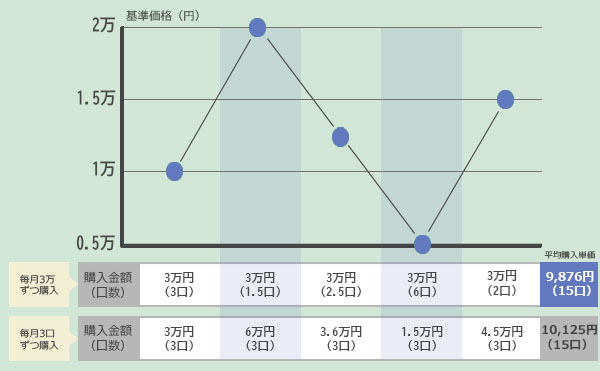

積立投資とは

積立投資とは、例えば毎月3万円などといった金額を、定期的に・継続して・コツコツと積み立てていく投資方法です。

積立投資には、定量購入する方法と、定額購入する方法があります。

| 定量購入 | 例)ある株式を毎月100「株」ずつ購入する方法 |

|---|---|

| 定額購入 | 例)ある投資信託を毎日100「円分」ずつ購入する方法 |

特に、定額で購入する方法は「ドル・コスト平均法」といって、「長期・積立・分散投資」を実施するうえで大きな役割をします。

下の表で、毎月定量購入した場合と、定額購入をした場合の例を比較し、定額購入がどのような役割をするのか見ていきましょう。

定額購入では、購入金額を一定に保つことで価格が下がった時には多くの数量を購入し、価格が上がった時には少ない数量を購入することができます。

結果、長期投資する場合、定量購入した時に比べ、定額購入した時の方が平均購入単価を下げることがわかりますね。

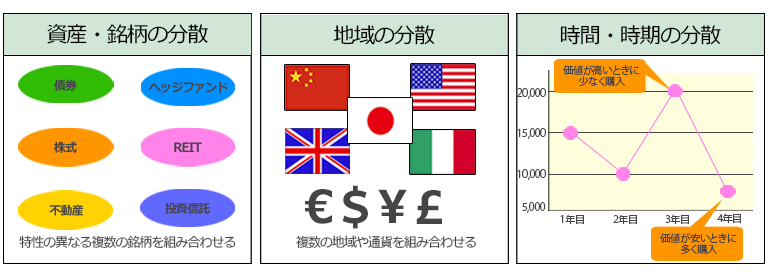

分散投資とは

分散投資とは、投資先や購入する時期を分散させることで、価格の変動を抑え、安定した利益を狙う投資方法です。

資産(銘柄)の分散

投資商品には様々な銘柄がありますが、それぞれが常に同じ値動きをするわけではありません。

例えば、一般的に株式と債券とでは、経済の動向に応じて異なる値動きをする事が多いと言われています。

こうした値動きの違いに着目して、異なる値動きをする資産や銘柄を組み合わせてリスクの軽減を図ることを、「資産(銘柄)の分散」といいます。

国・地域の分散

分散投資を実践するうえで、投資先地域の分散も重要です。

投資する対象が存在する国の中には、災害や紛争、政治的要因などによりその地域の金融市場が落ち込む国もあれば、反対に景気がいい国も存在します。

こうした投資対象地域の性質による値動きの違いに着目して、異なる状況にある地域の銘柄や通貨を組み合わてリスクの軽減を図ることを、「国・地域の分散」といいます。

時間(時期)の分散

「資産(銘柄)の分散」や「地域の分散」で見てきたとおり、個々の資産や銘柄はその性質に応じて様々な値動きをします。

そこで、長い目で見て一回あたりの投資価格を平均化させていくために、「ドル・コスト平均法」を活用して「時間(時期)の分散」を図ります。

金融商品を定期的に・継続して・一定の金額で購入していく「ドル・コスト平均法」を活用することで、結果として一定の口数を購入していくよりも平均買付価額を低く抑える効果が見込めることが可能です。

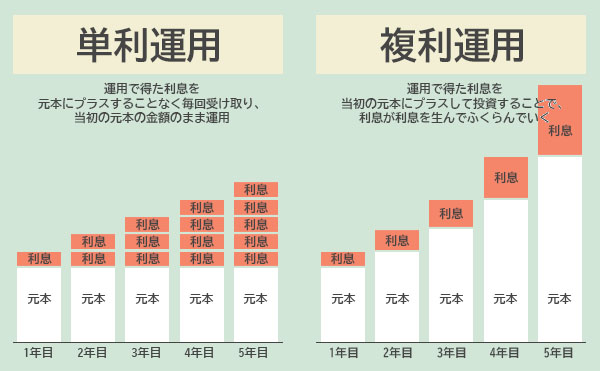

複利運用の効果を知っておく

複利運用とは、複利の運用で得た利息を当初の元本にプラスして投資することで、利息が利息を生んでふくらんでいく効果のことを指します。

例えば元本が1000万円、利回り10 %で10年間複利運用をしたと仮定します。

最初の1年目は1,000万円に対して10%の利息がつきますが、2年目には利息を含んだ1,100万に対して10%、3年目には1,210万円に対して10%・・・と、元本自体が大きくなるため、利益もその分ふくらんでいくというわけです。

ちなみに、運用で得た利息を元本にプラスすることなく毎回受け取り、当初の元本の金額のまま運用する方法もあり、これを「単利運用」と言います。

これをふまえて複利運用と単利運用による10年後の金額を比較をすると、

1000万円を利回り10%で10年間

→単利で運用した場合:10年後には2,000万円(元本1,000万円+利息1,000万円)

→複利で運用した場合:10年後には2,600万円(元本1,000万円+利息1,600万円)

と、約600万円もの差が生まれるのです。

このように、投資運用をする際、単利運用をするよりも複利運用にする方が、より高い恩恵を受けられることがわかりました。

1億円を運用する際に気を付けた方がいいこと

1億円を投資する際に注意したいポイント3つもご紹介します。

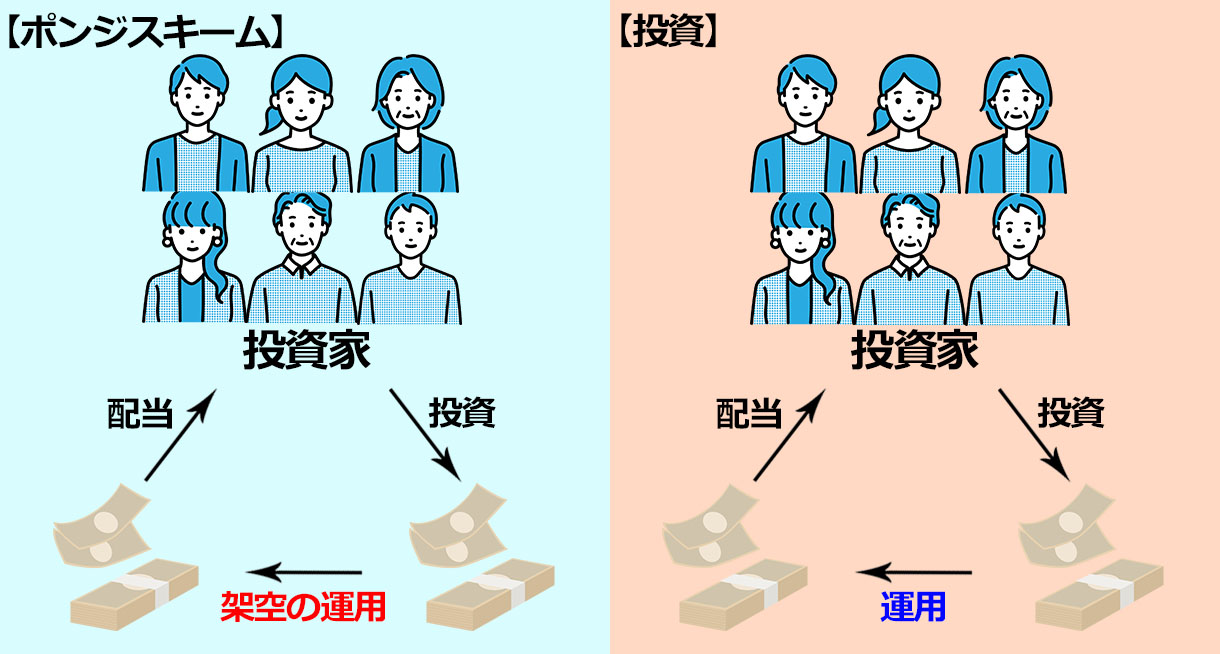

怪しい投資話や勧誘に気をつける

ここで、最も代表的な投資詐欺である「ポンジスキーム」の手口を紹介します。

ポンジスキームとは、例えば、以下のような謳い文句で投資話を持ちかけられます。

- 必ず儲かります

- 元本保証です

- 人数限定の投資です

- 極秘情報です

- 年利〇%は確実です

など

このような勧誘で、投資家にほとんどリスクを負わせずに高いリターンを約束し、投資をさせます。

そして、後から参加した投資家から集めたお金で、先に参加した投資家にリターンを発生させる投資詐欺のことです。

出資者が集まらなくなるとポンジスキームは破綻し、破綻するタイミングで会社は蒸発。

会社運営者は行方不明になり、全資金を持ち逃げされるのです。

繰り返しになりますが、リスクとリターンは比例します。

「ローリスク・ハイリターン」の投資商品はありません。

つまり、この世に「必ず儲かる」投資商品はないのです。

特に、1億円など資産額が大きい人は、銀行や証券会社などの営業マンのターゲットになりやすいので、上記のような謳い文句で近づいてくる投資話には必ず注意が必要となります。

超ハイリスクな商品には手を出さない

FXや仮想通貨、短期売買の株といったギャンブル性の高い投資商品は、高リターンを期待できる一方で、大きく資産を失うリスクも存在します。

秒単位で価格が変動するため、1億円の資産を運用するとなると精神衛生面でもあまり良くはありません。

投資の運用では、超ハイリスクな商品には手を出さず、コツコツと安定した運用を心掛けるようにしましょう。

運用コストに気を付ける

投資商品を選ぶ際には、運用コストにも注意をする必要があります。

例えば投資信託の場合。

金融商品を購入するだけで投資のプロにその後の運用をお任せできる投資信託は、最低数千円からと、ヘッジファンドよりも少額から手軽に投資が可能です。

しかし、投資信託では運用成績の良し悪しに関わらず固定の手数料が発生してしまいます。

つまり運営側にとっては利益がマイナスであろうがプラスであろうが、規則的に儲けがあるということです。

投資信託の手数料は主に以下の3つがあります。※スクロールできます

| 名目 | 購入手数料 | 信託報酬 | 信託財産留保額 |

|---|---|---|---|

| タイミング | 購入時 | 運用中 | 解約時 |

| 目安 | 申し込み価格の1~3% | ファンドの日々の純総資産額の年率0.5~2% | ファンド解約時の時価(基準価額)の0.1~1% |

| 概要と例 | 例)購入手数料3%で販売される投資信託を

100万円分購入した場合、販売手数料は3万円となります。 100万円(購入金額) |

例)目論見論に

「信託報酬はファンドの日々の純資産総額に対し年率1.1%」 と記載されている場合、 日々30円程度の信託報酬が信託財産から差し引かれます。 100万円(保有している投資信託の額) |

例)解約時の基準価格が1万口あたり15,000円、

信託財産留保額の割合が0.2%のファンドを100万口もっていた場合、 信託財産留保額は3,000円となります。 ・保有口数の総額: ・ 信託財産留保額: |

ちなみに、筆者おすすめのヘッジファンドの場合、主な手数料は以下の3種類。

中でも成功報酬はファンドにとって主な収入源となります。

ヘッジファンドの主な収入源

- 申し込み手数料

- 管理手数料

- 成功報酬

ヘッジファンドの成功報酬は運用で出した利益に対して20~50%が決算期に差し引かれます。

投資信託の場合は運用成績がどれだけ悪くても定期的に手数料が差し引かれていくのに対し、ヘッジファンドは主な収入源としている成功報酬を、顧客の利益が出たときのみに受け取ります。

運営サイドになって言い換えると、利益が出ても出なくても定期的に儲けが入ってくる投資信託に対し、ヘッジファンドでは利益が出るほど儲けることができ、逆に利益を出せなければ主な収入源を失ってしまうわけです。

ヘッジファンドの成功報酬は一見、投資信託と比べると高く見えますが、大きな資産を預ける投資家からすると、成功しなければ収入を失う=自然と運用に力が入るヘッジファンドに預ける方が運用コストが良いと言えるのではないでしょうか。

このように、資産運用を始める際には、手数料が引かれても手元に利益が残るだけのリターンを出しているのか、またコストに見合った運用をしてくれるのかを見極める必要があります。

【利回り別】1億円の資産運用ポートフォリオ例

さて、ここまで1億円の資産運用先と投資のコツや注意点を紹介してきましたが、何も1億円すべてを投資商品1つに絞って運用する必要はありません。

1億円の投資対象を複数に分散させて資産の損失リスクを最大限に抑えることが大切です。

分散投資を考える際に必要なのが、様々な運用先への資産の分散割合を示した投資ポートフォリオの作成。

あなたが1億円の資産を何パーセントの利回りで運用していきたいかを基にポートフォリオを作成します。

1億円を何%ほどの利回りで資産運用するべきか分からない方は、マーケットの相場感を参考にすると無理のない目標設定が可能です。

例えば、日経平均株価の平均リターンが約3~5%程という点を考慮しても、1億円を運用するなら無理なく3~5%を目安にするのがバランスが良いと言えそうです。

また不動産を例に出すと、現在は都内の賃貸物件で利回り4%台、地方であれば5%強が相場感です。

(引用:一般財団法人 日本不動産研究所)

ではここまでご紹介した内容を元に、期待利回り3%・5%、そしてもう少し積極的にリターンを狙いたいという方のために7%で作成した1億円の投資ポートフォリオ例を見てみましょう。

目標利回り3%のポートフォリオ例

【1億円を目標利回り3%で投資した場合のポートフォリオ】

| 投資方法 | 期待利回り | 投資額 |

|---|---|---|

| ヘッジファンド | 10% | 1,000万円 |

| 日本国債 | 0.5% | 2,000万円 |

| 外国債 | 2.0% | 2,000万円 |

| 高配当株式 | 3.0% | 5,000万円 |

目標利回り3%の1億円投資ポートフォリオは、比較的安全な運用方法で堅実に資金を増やしたい人におすすめです。

こちらのポートフォリオで1億円を10年間、利回り3%で運用できたとすると、運用資産は約1億3000万円(+3000万円)まで増える計算になります。

| 運用年数 | 築ける資産額 |

|---|---|

| 3年目 | 約1億300万円 |

| 5年目 | 約1億1500万円 |

| 10年目 | 約1億3000万円 |

ポートフォリオの中でもヘッジファンドは高利回りとなっているため、ある程度まとまった利益が狙えるほか、比較的少ない割合で資産を投資することでリスクヘッジにもなります。

債券に関しては、リスクを取れない方は、経済破綻する可能性が極めて低い「個人向け国債」もおすすめです。

株式の高配当銘柄は、配当利回りが3%を超えるものや一部6%超えなどの高利回りな銘柄もありますので、会社の将来性や指標と合わせて吟味したいですね。

目標利回り5%のポートフォリオ例

【1億円を目標利回り5%で投資した場合のポートフォリオ】

| 投資方法 | 期待利回り | 投資額 |

|---|---|---|

| ヘッジファンド | 10% | 2,000万円 |

| 外国債 | 2.0% | 2,000万円 |

| 投資信託 | 5.0% | 4,000万円 |

| 高配当株式 | 3.0% | 2,000万円 |

目標利回り5%の1億円投資ポートフォリオは、ミドルリスクで積極的に資金を増やしたい人におすすめ。

上記のポートフォリオで1億円を10年間5%の利回りで運用できたとすると、運用資産は約1億6000万円(+6000万円)まで増える計算になります。

| 運用年数 | 築ける資産額 |

|---|---|

| 3年目 | 約1億1,500万円 |

| 5年目 | 約1億2,500万円 |

| 10年目 | 約1億5,000万円 |

年利5%の1億円投資ポートフォリオでは、ヘッジファンドや投資信託など、比較的期待利回りの高い投資方法のウェイトを増やしています。

その分外国債と高配当株式で、ある程度堅実に利益を積み重ねられるようなポートフォリオとなっています。

目標利回り7%のポートフォリオ例

【1億円を目標利回り7%で投資した場合のポートフォリオ】

| 投資方法 | 期待利回り | 投資額 |

|---|---|---|

| ヘッジファンド | 10% | 4,500万円 |

| 投資信託 | 5.0% | 3,500万円 |

| REIT | 4.0% | 2,000万円 |

1億円で7%以上の利回りを狙うなら、ある程度リスクが高まることは念頭に置かなければなりません。

ハイリスク・ハイリターンな運用が必要になるので、少しでもリスクを抑えるために、信頼できるプロに運用を任せましょう。

上記の1億円投資ポートフォリオで1億円を10年間、7%の利回りで運用できれば運用資産は1億7,000万を超え、資産2億円も見えてくるでしょう。

| 運用年数 | 築ける資産額 |

|---|---|

| 3年目 | 約1億705万円 |

| 5年目 | 約1億3,525万円 |

| 10年目 | 約1億7,050万円 |

ポートフォリオの中でもヘッジファンドは高い利回りが期待できる分、リスクも比較的大きくなる投資手法です。

特に、実績を持った信頼できる会社を選ぶことが重要になるため、会社選びは慎重に行いましょう。

以下の記事では、実際にヘッジファンドの利用経験がある筆者がおすすめのヘッジファンドランキングをまとめていますので、ぜひこちらもご覧ください

まとめ

今回の記事では、1億円の預け先・資産運用先11選、そして、資産運用を始めるべき理由やメリットなどをご紹介しました。

| 預け先 | 期待利回り | 1億円を1年間預けた場合の利息 |

|---|---|---|

| ヘッジファンド | 10%~ | 1,000万円~ |

| 債券 | 0.05% | 5万円 |

| 投資信託 | 3~4% | 300万円~400万円 |

| 不動産投資 | 4~5% | 400万円~500万円 |

| REIT | 3~4% | 300万円~400万円 |

| 株式 | 4~5% | 400万円~500万円 |

| ソーシャルレンディング | 4~6% | 400万円~600万円 |

| ロボアドバイザー | 1~10% | 100万円~1,000万円 |

| 金 | ー% | ー円 |

| 銀行の普通預金 | 0.001%~0.2% | 1,000円~20万円 |

| 銀行の定期預金 | 0.002%~1% | 2,000円~100万円 |

この記事が、皆さんの今後の資産形成のお役に立てれば幸いです。