資産運用初心者の方におすすめの投資方法はズバリ何でしょうか?

初めて投資するとなると、金融の複雑な仕組みを理解するのが面倒であったり、失敗するのが怖いという思いをお持ちの方も少なくないでしょう。

そこでこの記事では主婦投資ブロガーのはるが、これから投資を始めようとしている投資初心者さんにおすすめの投資方法を6つ紹介していきます。

- 資産運用は事前の準備(勉強・投資の目的を明らかにする)が大切

- 投資初心者はヘッジファンドなど、プロの力を借りての運用も視野に入れるのもあり

- リスク分散をしっかりすれば、資産運用初心者でも運用ができる

目次

資産運用を始める前に確認すべき4つのこと

資産運用を始めるぞ!そのやる気も大切ですが、早まるのは危険です。準備体操をせずに運動するのがよくないように、資産運用にも準備運動が大切。

そこでまずは、資産運用初心者が投資を始める前にチェックしておきたい4項目をご紹介します。

1.資産運用の目的を明らかにする

まずは「なぜ投資初心者のあなたが資産運用を行うのか」目標を明確にしておきましょう。

目標立てのポイントは、

- いつまでに

- いくら

- なんのために増やすか

を明らかにすること。

例えば「5年後の子供の就学の為に就学費10万円を増やす」「2年後にシャネルのバッグを購入する!」なんて資産運用の目標でも大丈夫です。

特に「いつまでにいくら増やすか」を明確にしておけば、逆算して自然と「運用期間」や「運用の利回り(リターン率)」が見え、運用プランが立てやすくなります。

また、資産運用の目的を明らかにしておくと、運用のモチベーションがあがっておすすめですよ。

2.投資資金をしっかり決めておく

「投資 借金」等でネット検索すると、おぞましいような失敗談を目にします。ただその失敗談の多くは、生活費を投資に回して失ってしまった人です。

そもそも投資は当面使わないお金で取り組むべきもので、生活費を投資につぎ込むのは投資の基本では「論外」と言えます。

そこで投資初心者の方におすすめしたいのが、資産運用を始める前に資産の仕分けを行うこと。

具体的には、資産を「すぐに使うお金」「すぐに使わないお金」「当分使わないお金」に仕分けておきましょう。

資産運用初心者であれば、まずは当分使わないお金を少しづつ資産運用に回していくのがおすすめ。

10年以上使う予定のないお金であれば、多少のマイナスがでても時間をかけてプラスに持っていくこともできるでしょう。

資産運用は長期戦が基本なので、長い目で見て養っていく気持ちで投資を進めることをおすすめします。くれぐれも、すぐに使うお金には手を付けないよう気を付けましょう。

3.自分で資産運用するか投資のプロに任せるか

資産運用初心者の事前チェック項目3つ目は、資産運用方法です。

資産運用の方法は星の数ほどありますが、大きく2つのジャンルに分けるのであれば、

- 自分で運用するか

- プロに任せるか

になります。

1000万円以上の高額資産であれば、初心者の方の運用難易度を考慮すると、ヘッジファンドなどで投資のプロに資産運用を任せてしまうのがおすすめ。少額の運用であれば運用手数料の観点からも、ご自身で資産運用の勉強を行って直接運用してみるのも良いでしょう。

| 運用方法 | 商品例 | メリット | デメリット |

|---|---|---|---|

| 自分で運用する | 株式投資・FX・不動産投資など | ・運用コストを節約できる ・お金、経済に詳しく慣れる・自分で運用方法をカスタマイズできる ・自分の資産を自分で管理する安心感を得られる |

・投資に手間と時間がかかる ・運用に慣れるまで時間がかかる ・ある程度の勉強が必要 失敗のリスクを背負う |

| プロに任せる | 投資信託・ロボアドバイザー・ヘッジファンドなど | ・投資に手間と時間をかけなくて済む ・プロにおまかせで失敗しにくい ・投資の勉強が不要 |

・運用費用が発生する ・自分で運用しない為、何か合った時対処できない可能性あり |

資産運用初心者向けの具体的なおすすめ運用方法については、後ほど詳しくご紹介しますね。

4.投資前に最低限の資産運用の知識をつける

資産運用初心者の方でも、最低限の金融知識は身につけておきましょう。

資産運用初心者が投資の勉強を全くしないで資産運用を始めるのは、丸腰で戦場に出るのと同じこと。

自身で運用するにせよ、プロに運用を任せるにせよ、お金について最低限の知識をつけてから資産運用を始められると良いですね。

知識の付け方でおすすめなのは資産運用関連本の活用です。資産運用関係の書籍を1冊読むことで、運用周りの知識を効率よく学ぶことができますよ。

投資の勉強にあまり時間を割けない方は、youtubeなどのオンライン上に上がっている投資入門動画など初心者向けのコンテンツを探してみることをおすすめします。

余裕のある人は資産運用関連セミナーや資産運用相談会への参加するなど、積極的に情報集めを行えると良いですね。

ちなみにセミナーや相談会への参加は情報集めにとどめ、気になる金融商品があっても一旦自宅に持ち帰って購入するかどうかじっくり吟味した後で購入するのがおすすめです。

さて、ここまで投資初心者の方が資産運用を始める前に確認すべきことを4つご紹介しました。資産運用を始める準備運動として、しっかり取り組んでおけると良いでしょう。

プロに投資をお任せ!おすすめ資産運用方法3選

ここからが本題。投資初心者の方におすすめの資産運用方法をご紹介します。

既出の通り、資産運用方法には自分で運用するかプロに任せるかの2種類があります。

まずは自分一人での運用が不安という方や初めて投資をする初心者の方におすすめしたい、プロに資産運用を任せられる投資方法を3つご紹介します。

高額資産の投資方法を考えている人、資産運用に時間と情熱を割けない人はぜひ参考にしてみてください。

1.投資信託

プロに任せるおすすめの資産運用方法1つ目は、投資信託。

投資信託とは、ファンドを購入するだけで投資のプロにが複数の投資先へ分散投資~その後の運用をお任せできる運用方法です。

個人でいくつもの投資先へ分散して投資しようと思うと、取引に手間がかかり大変です。その点、投資信託ならファンドを1つ購入するだけで、複数の投資先へ資産を分散できるのは嬉しいですね。

投資信託が資産運用初心者におすすめな理由

- 初心者でも資産を国内外に簡単に分散できる

- 失敗のリスクを抑えられる

- 少額から運用が可能

投資初心者が海外の金融商品へ投資するとなるとハードルが高いですが、投資信託であれば海外の投資先へ投資するファンドを購入するだけで、あとは投資のプロが勝手に運用してくれるので手間いらずで運用が可能。

また、自分で運用するよりプロの力を借りて運用するほうが失敗のリスクを抑えやすいですし、積立投資であれば月々数千円の低額から資産運用に取り組める点も初心者には嬉しいですね。

投資信託のデメリット

- 運用に手数料がかかる

- 元本保証でない

- 相場が悪いと利益が出にくい

プロに運用を任せる手前、運用資産に対し年間0.4%~2%程、信託報酬という運用手数料が発生します。

これら手数料は運用成績に関係なく運用額に対し固定で差し引かれるため、勝算のある運用を行えるファンドかしっかり見定める必要があります。

また、初心者向けと紹介されがちな投資信託ですが、元本保証ではないので運用がうまく行かなかった場合はもちろん損をする可能性も。

加えて多くの投資信託は「インデックス型」と言って、日本の平均株価(例:日経平均株価・TOPIX)などの指標に合わせて運用されるため、相場が悪いと利益を出しにくいというデメリットもあります。

とは言っても、投資の知識がなくてもプロの力を借りて気軽に資産運用できる投資信託は投資初心者の強い味方と言えるでしょう。

2.ヘッジファンド

次に紹介するのは、ヘッジファンド。

資産を預けるだけで、投資のプロに資産を運用してもらえるヘッジファンドは、投資信託の高額運用版と言っても良いでしょう。

そんなヘッジファンドは高利回りな点や、リターンに対して~%という形で発生する手数料体系に特徴があります。

ヘッジファンドは基本的に最低1000万円~とまとまった資産の運用の受付となりますので、高額資産を効率的に運用したい人におすすめの資産運用方法です。

ヘッジファンドが資産運用初心者におすすめな理由

- まとまったリターンを狙える(年10%程)

- 相場が悪くとも利益を出すことができる

- 手数料体系に無駄がない

ヘッジファンドには、まとまった資産を投資のプロが効率的に運用することで、コンスタントに年利10%以上のリターンを出すファンドも多く存在します。

証券会社を通して不特定多数の投資家に販売される投資信託とは異なり、投資者の募集方法に強い縛りがかかっているヘッジファンド。しかしその分比較的自由な運用が許されており、相場の良し悪しに関係なく利益を狙えるんです。

例えば、2020年3月コロナショックで経済は落ち込み、株価は大暴落。一方、国内の優良ヘッジファンドは、見事市場に左右されずにプラスの成績を残しています。新型から学んだように、市場に影響を与える要因を予測することは不可能です。その点、市場に合わせて柔軟な運用が出来るヘッジファンドは魅力的ですよね。

また、ヘッジファンドの他の魅力としては、基本的にプラスが出た時にまとまった手数料が発生する成功報酬制を採用しているため、運用陣のモチベーションも高く、マイナスが出た際に大きな手数料が発生しない点は嬉しいです。

ヘッジファンドのデメリット

- 手数料がかかる

- 最低投資額が高額になりがち

- 情報が少ない

こちらもリターンが出れば手数料が発生するので、投資にコストがかかるという点は覚えておく必要があります。

また、ヘッジファンドは月々数千円から始められる投資信託とは異なり、最低1000万円程~とまとまった初期投資額が必要です。

加えて証券会社を通じて大々的な応募を行っていないこともあり、その情報の少なさは資産運用初心者の方にとってはネックとなるかもしれません。

このような懸念点はあるものの、投資初心者には難易度の高い1000万円クラスの資産を運用も、ヘッジファンドで投資のプロの力を借りることで、とにかく手間いらずにまとまったリターンを狙うことが出来ます。

運用の専門家にまとまった資産を預け、着実に資産形成をしていきたい方は一度検討してみることをおすすめします。

以下の記事では、投資初心者も投資しやすいおすすめの国内ヘッジファンドをランキング形式で紹介しているので是非参考にしてみてください。

3.ロボアドバイザー

(引用:WealthNaviHP 資産運用の手間を「ゼロ」に)

ここ最近資産運用初心者の人気を博している、ロボアドバイザー投資。

通称「ロボアド」と呼ばれるこの投資方法は、ウェブ上で年齢などの簡単な質問に答えるだけで投資者にピッタリの投資方法を提案。入金するだけでその後の運用もAI(人工知能)にお任せできる投資方法です。

ロボアドバイザーが資産運用初心者におすすめな理由

- 投資の手間が一切かからない

- 投資の知識が一切いらない

- 少額投資が可能

ロボアドバイザーでは資産運用を完全自動化できるので、投資者がやることはご自身のタイミングで定期的に運用状況をウェブで確認し、解約のタイミングを見極めるだけ。

多くのロボアドバイザーは月々1万円ほどの少額から投資が可能。資産運用初心者にとっては投資を始めるハードルが低いので、おすすめの運用方法ですよ。

ロボアドバイザーのデメリット

- 手数料がかかる

- 元本割れする可能性がある

- 資産運用の知識がつかない

投資を誰かに任せるとなると、やはりどうしても運用手数料が発生します。ロボアドバイザーの場合も預け資産に対し年間で1%程が手数料として引かれます。

さらに、ロボアドバイザーは運用をすべてロボットに任せらるため、今後株式投資など自身での運用も視野に入れている人にとっては、投資経験を詰めない点はデメリットにもなりえますね。

また、ロボアドバイザーも投資信託と同様に元本保証ではないことは覚えておきましょう。

とは言え、仕事や家事で資産運用にかける時間がないという方は、投資に手間がかからないので、気軽に投資を始められるのではないでしょうか。

少額からも投資可能!自分で運用する資産運用方法3選

続いては、資産運用初心者が少額から自分で運用できるおすすめの運用方法を3つ紹介していきます。

1.個人向け国債

(引用:財務省 個人向け国債HP)

投資初心者向けおすすめの資産運用方法1つ目は、個人向け国債。

国債とは国が発行する債券のことです。

投資者が国債を購入すると、投資者は国に国債への投資額分の金額を貸したことになります。お金を貸すと利子が発生するように、国債も満期が来れば、投資額に利子がついて戻っくる仕組みです。

個人向け国債が初心者におすすめな理由

- 最低金利0.05%が保証されている

- 投資に時間と手間がかからない

- 銀行でも購入が可能

個人向け国債の利息は0.05%の下限がついています。よって、基本的には満期までしっかり保有していれば元本割れをして損をすることはありません。

また、国債は購入すればあとは満期を待つだけと、投資に手間がかかりません。証券会社(楽天証券・SBI証券など)や身近な銀行でも購入が可能な点で、資産運用初心者にはハードルが低いおすすめ運用方法であると言えるでしょう。

個人向け国債のデメリット

- 大きなリターンは望めない

- 満期前に解約すると利子があまりつかない可能性も

- 購入期間が決まっている

個人向け国債の一番のデメリットはリターンの低さです。銀行預金より高金利とはいえ、1%にも満たない金利での運用のため、短期間で大きな利益は狙えないのが正直なところ。

また満期前に解約すると、場合によっては予測よりも利子がつかない可能性もあるでしょう。

加えて国債は毎月発行されますが、購入期間に定めがあるため、資産運用に対するやる気が盛り上がっているときに購入できない可能性も考えられます。

そんな個人向け国債の種類は、固定金利の3年・5年ものと変動金利の10年ものの3種類。将来日本の金利が上がると考える人は、変動金利の10年もので金利上昇の恩恵を受けられると良いですね。

発行元が国ということで倒産のリスクも低く、比較的安全な運用先である国債は資産運用初心者にはぴったりのおすすめ運用方法でしょう。

2.保険

さて、続いて投資初心者向けおすすめの資産運用方法として紹介するのは保険です。

「保険で資産運用ができるの?」と驚かれる方もいらっしゃるかもしれませんが、保険の種類の中でも「貯蓄型保険」と呼ばれる保険は資産運用に活用できます。

オリックス生命保険のRISE(ライズ)という終身保険を例に見ていきます。30歳男性が月々1万円弱の保険料を収め続けた場合、60歳を過ぎた段階で払戻率は100%を超え、払い込んだ保険金額より解約時に受け取れるお金のほうが多くなります。

(引用:オリックス生命保険HP 終身保険RISE)

このように、保険商品でも資産運用を行っていくことが可能です。

保険が初心者におすすめな理由

- 運用に手間がかからない

- 保険としても活用できる

- 強制的に貯金ができる

資産運用初心者が保険で運用する一番のメリットは、なんと言っても運用に手間がかからない点。

毎月の保険料を支払うだけですし、引き落としにしてしまえばさらに手間いらず。また、保険商品は怪我や病気などいざという時に保険金が降りる点も嬉しいですね。

保険のデメリット

- 高額な保険料を長期によって払い続ける必要がある

- 予定利率が下がることもある

- 利回りはそこまでよくない

保険での資産運用で危惧されるのは、子供の学費などで思いがけない出費が重なって高額な保険料を支払いきれなくなり、途中解約をして損をしてしまうこと。

また、利率に関しても経済状態によっては下がる可能性があり、ただでさえ他の投資方法よりも低利率な利率が更に下がり、思ったよりお金が増えなかったなんてことも考えられます。

資産運用初心者の方で貯金が苦手な方は、老後に向けてしっかり貯蓄するために保険商品で強制的に毎月お金を貯める資産運用もおすすめです。

ただし保険商品の多くは1%に満たない利回りなので、保険で堅実に貯めながら他の投資方法と合わせて運用されると良いでしょう。

3.株式投資

投資の王道、株式投資。資産運用初心者には難しそうと避けられがちですが、むしろこれから投資を長期的に行う意思があるのであれば、株式投資からチャレンジするのもおすすめです。

株式投資が初心者におすすめな理由

- 資産運用に必要な知識をまとめてつけることができる

- ある程度まとまった利益を狙うことが可能

- 利益を多方面から狙える

投資初心者が株式投資で資産運用を行う場合、株価チャートの見方や経済・金融の仕組みなどを最低限勉強する必要があります。

逆に知識をインプットした上で株式投資で結果を残せるようになれば、FXなど他の投資方法も要領は同じなので上手に運用していけるでしょう。

さらに、株式投資は先述した国債や保険とは異なり株式投資では4%~と比較的まとまった利益を狙いやすいです。

また、株式投資と言えば安いときに買って高いときに売る「値上がり益」を取りに行く投資法として認知されています。しかし、その他にも投資先企業が利益の一部を投資者に還元する「配当金」や「株主優待」など多方面からも利益を得ることができますよ。

株式投資のデメリット

- 運用を始める際にある程度勉強が必要

- ある程度まとまった投資額が必要

- 値下がりする可能性もある

先述した通り、株式投資を知識ゼロで始めるのは非常に危険です。

投資を始める前にある程度の基礎知識をつける必要があるので、忙しく投資に時間を取れない人にはデメリットになりえるでしょう。

また、株式投資の初期投資額は平均10万円程~とある程度まとまった投資額が必要ですし、銘柄選定を誤れば大きく値下がりしてしまう可能性があることは肝に銘じておきたいですね。

とはいえ株式投資をマスターすれば資産運用の裾野が広がります。投資に少しでも時間と情熱を割けるのであれば、株式投資で少額から運用を始めて資産運用のバリエーションを増やしていくのがおすすめです。

資産運用初心者は特にリスク管理を忘れずに

さて、ここまで資産運用初心者におすすめの資産運用方法を6つ見てきましたが、気になる運用方法はあったでしょうか?

どの方法で資産運用を始めるか決まったらあとは実践あるのみ!ですが、その前に資産運用のリスク管理方法について押さえて安全な投資を心掛けましょう。

資産運用つきものであるリスクには、以下の6つがあります。

| 価格変動のリスク | 金融商品の価値(株価など)が値下がり・値上がりするリスク。 |

|---|---|

| 為替変動のリスク | 自国の通貨の価値が投資先通貨の価値に対し値下がり・値上がりするリスク(円安・円高)。 |

| 金利変動のリスク | インフレやデフレにより、投資対象国の金利が上がったり、下がったりするリスク。 |

| 流動性のリスク | 金融商品を売りたいときに売ったり、買いたいときに変えないリスク(買い手や売り手が見つからない) |

| 信用のリスク | 投資先企業や国の倒産のリスク |

ご自身の運用商品には、上記のどのリスクが付随する可能性があるのかはしっかり確認しておいたほうが良いでしょう。

ハイリターン・ローリスクの金融商品は存在しません。どこまでリターンを追求し、リスクを覚悟出来るのか。その線引きをご自身でしっかりと持つことが大切です。

さて、起こりうるリスクがわかったらあとは対策方法を立てるのみ。代表的な資産運用のリスク管理方法を2つ紹介しておきます。

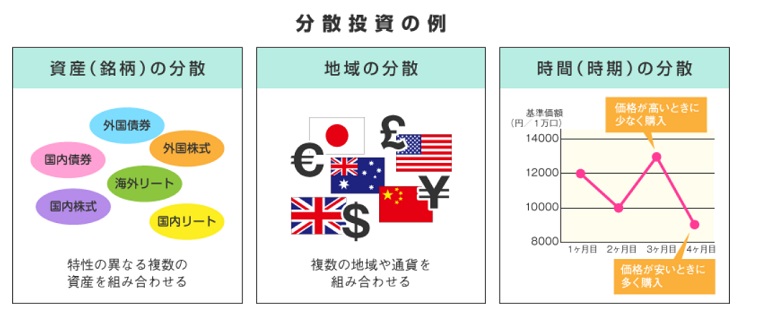

資産運用のリスク管理①分散投資

(引用:金融庁)

対策できるリスク:値下がりのリスク・信用のリスク

投資の基本は、分散投資。投資先を複数に分散させて置くことで、1つの投資先でマイナスが出ても他の投資先でプラスを出せればマイナス分をカバーできるという考え方です。

投資対象の国も複数に分散しておけば、信用リスクまで広くカバーできるでしょう。

資産運用のリスク管理②ドルコスト平均法

対策できるリスク:値下がりのリスク・値下がりのリスク・為替変動のリスク・金利変動のリスク

ドルコスト平均法とは定額購入法とも呼ばれる投資手法です。

難しげな名称ですが、ただ毎月同じ額の金融商品を定額購入するだけと方法は簡単。金融商品を高く買ったり安く買ったりすることで、平均すると割安で帰ることが多く、金融商品を高値で買ってしまうリスクを抑えることができるでしょう。

外貨や株式、投資信託を毎月定額購入する積立商品など、幅広い金融商品に活用出来るので是非取り入れることをおすすめします。

これから資産運用を始める人は、上記2つのリスク管理法を参考に安定した運用を心がけられると良いですね。

では最後に、資産運用をはじめるなら是非活用したい非課税制度を2つ紹介しておきます。

投資初心者が活用したい非課税制度

投資で出た利益には約20%の税金がかかります。

10万円の利益で2万円、100万円の利益で20万円…これから資産運用を積極的にしていきたい初心者の方にとって税金はネックになってくる部分だと思います。

そこで今回は一定額の投資で得た利益が非課税になるお得な制度を紹介します。

NISA(ニーサ)

NISAとはNISA専用口座を通して売買した、株式投資や投資信託などの金融商品で出た利益が非課税となる制度。

そんなNISAには、NISA・ジュニアNISA・つみたてNISAの3種類がありそれぞれ異なった特徴を持っています。

(引用:三井住友DSアセットマネジメント株式会社)

NISAを例にあげれば、NISAの場合は年間120万円以内の投資で出た利益が、最長5年間(120万円x5年で最大600万円)非課税になります。投資額に上限はありますが、投資で得た利益から税金が引かれないのは嬉しいですよね。

また、税金がかからないということは、確定申告の手間も省けるということ。これから投資を始める資産運用初心者の方におすすめしたい制度です。

(参考サイト)

・金融庁HP NISAとは?

iDeco(イデコ)

iDecoとは、個人型確定拠出年金と呼ばれ、自分で作る年金のこと。

iDeco加入者はiDeco口座に毎月一定額を積み立てて金融商品で運用。60歳以降に年金として受け取る事が可能です。

iDeco専用口座内の運用で得た利益は非課税、また積立金額はすべて控除され、所得税・住民税が節税できます。さらに、受取時も「公的年金等控除」「退職所得控除」の対象となっている点も嬉しいポイントですね。

(引用:国民年金基金連合会 イデコ公式サイト 加入するまでの流れ)

職業によって月々の上限金額が異なっていますが、月々5000円からの少額から無理なく始められますので、資産運用初心者の方は一度検討してみることをおすすめします。

(参考サイト)

・国民年金基金連合会 イデコ公式サイト

資産運用は投資初心者でもできる

さて、ここまで資産運用初心者におすすめの投資方法を紹介してきました。

資産運用や投資と聞くとつい身構えてしまいがちですが、ご自身にぴったりの運用方法を選べば今日からでもすっと始めることができます。

まずは、ご自身が興味を持った運用方法についての情報集めを行い、運用を始めてみる事がおすすめです。

大切な資産は焦らずに、賢く、そして楽しみながら運用していけると良いですね。

ちなみに、記事中でプロに任せる運用方法の1つに投資信託とヘッジファンドを紹介しましたが、当ブログでは2つの違いがよく分からないという方向けの記事もあるのでぜひ参考にしてみてくださいね。

https://ssinvest.org/hedgefund-toushinchigai/