数十年の長い社会人生活を終える60歳、定年退職後はどんな暮らしをしようかと期待を膨らませながらセカンドライフのプランを立てている方も多いでしょう。

しかし最近では「老後2000万円問題」が話題になり、老後資金が足りなくなるなどの不安を煽るニュースを耳にする機会が増えたことから、資産運用に関心を持つ人が増えています。

でも、定年後からいきなり資産運用を開始するのも勇気が必要ですよね‥。

そこで本記事では、投資初心者の方にもおすすめの運用方法のランキングや、やってはいけない運用方法、定年後の資産運用ポートフォリオ例などをまとめて解説いたします。

目次

定年後の資産運用は必要?

まずは、改めて定年後の資産運用の重要性を確認していきましょう。

年金の受給額は減少傾向にある

基本的に65歳になると支給される年金は、受給額が減少傾向にあります。 少子高齢化や年金保険料を納める現役時代の賃金が減っていること、単身者の増加などがが背景にあります。

令和3年度の厚生労働省のデータによると、同年の月の年金受給平均額は、

- 国民年金:月平均5.6万円

- 厚生年金:月平均14万円

夫婦一方のみ会社勤めをしていた場合だと、単純計算で月25万円ほどの年金を受け取る計算になります。

一方で、余裕のある老後生活には夫婦二人世帯だと月36万円ほどかかるとされています。

また年金がもらえる年齢は、平成14年までは60歳からでしたが、現在は65歳からに引き上げられました。 65歳までは特別支給の老齢厚生年金を受けとることもできますが、その支給開始年齢も段階的に引き上げられています。

これら老齢年金の受給額の減少や支給開始年齢の引き上げだけでなく、今後はさらなる物価上昇による年金の相対的価値の低下も予想されます。

そのため、定年後に必要な資産の確保は年金のみに頼るのではなく、退職金などを活用して資産運用を行い、ご自身の資産寿命を少しでも増やしておくことが必要と言えるでしょう。

定年後は貯金額2000万円以上必要

既出の通り、夫婦二人世帯が余裕のある生活を送るには月36万円でしたが、贅沢などをせず基本的な生活を送る場合の生活費は約26万円とされています。

一方で年金の平均受領額は月21万円。結果として年金だけでの生活では毎月約5万円の赤字がでる計算です。

| 支出 | 収入 | ||

| 食費 | 64,444円 | 社会保険給付 | 217,670円 |

| 住宅 | 13,658円 | ||

| 光熱費等 | 19,276円 | ||

| 家具や衣類など | 15,902円 | ||

| 保険 | 15,512円 | ||

| 交通 | 27,576円 | ||

| 教育 | 25,077円 | ||

| その他支出 | 54,048円 | ||

| 非消費支出 | 28,240円 | ||

| 合計 | 263,718円 | 不足金額 | 46,048円 |

(参考:高齢社会における資産形成、総務省 家計調査(家計収支編)

上記のように支出が収入を5万円ほど上回る(余裕のある生活では月15万円ほど不足)ため、不足分は退職金や貯金などの老後資産の切り崩しが必要になります。

65歳で退職して夫婦二人で年金生活を送った場合、

| 年代 | 基本的な生活 | 余裕のある生活 |

| 80歳時点 | 5万円×12か月×15年=900万 900万円不足 |

15万円×12か月×15年=2700万 2700万円不足 |

| 90歳時点 | 5万円×12か月×25年=1500万 1500万円不足 |

15万円×12か月×25年=4500万 4500万円不足 |

| 100歳時点 | 5万円×12か月×35年=2100万 2100万円不足 |

15万円×12か月×35年=6300万 6300万円不足 |

日本の平均寿命は約85歳ですが、あくまで平均値であり、100歳を超えて長生きされる方も徐々に増えています。もし大きな病気・ケガをしてしまったら、上記に加え出費が増える可能性も十分にあります。

またせっかく人生の後半に自由な時間を手に入れたなら、夫婦で海外旅行をしたり、趣味を楽しんだり、孫と遊んだり、充実した時間を過ごしたいですよね。しかし、それにもお金も掛かるものです。

充実した老後や日本の長寿傾向を考えると、最低でも2000万円以上は確保しておきたいでしょう。

しかし実際に2000万円以上保持している世帯割合と平均貯金額は以下の通りです。

| 年代 | 2000万円以上保持している割合 | 平均貯金額 |

| 50代 | 18% | 1200万円 |

| 60代 | 29% | 1800万円 |

上記の表を見てもわかるように、2000万円以上保持している世帯は思ったより少ないという結果に。そのため定年後も資産運用を行い老後の資産形成を行っておくことが大切と言えるでしょう。

充分な老後資産を蓄えるためには、より安全にかつ効率よく運用する必要があります。

そこでおすすめなのが、外銀や証券会社の運用部門で経験を積んだプロに運用と管理をおまかせできるヘッジファンド。

ヘッジファンドなら、リスクヘッジを徹底しつつ年利10%以上の高利回りを狙うことができます。

ヘッジファンドについてより詳しく見たい方はこちらで解説していますので、参考にしてみてください。

銀行預金ではインフレ率に勝ることができない

既出の通り、2000万円以上の貯金を定年後の資金として準備できていない場合は、年金だけでは生活費を補えない可能性が高いため、資産運用などにより別途資金を確保するする必要があります。

また2000万円の貯金がある人も、今後のインフレ上昇に注意しなければなりません。

例えば、2023年の日本のインフレ率は2.73%(International Monney Fund)であるのに対して、銀行の定期預金の金利は0.002%程となっているため、銀行に預けていると物価上昇率に負けてしまい資産価値が下がっていってしまいます。

このようなインフレによる老後資産の価値の目減りを防ぐためにも、定年後はインフレ率を超える利回りでの資産運用が必要になるでしょう。

定年後の資産運用ランキング

資産運用を行うことの重要性をご理解いただいたうえで、ここからは定年後でも始めやすい資産運用先をランキング形式で紹介します。

1. ヘッジファンド|高利回り+運用を任せられる

ヘッジファンドは投資家から集めたお金を、運用のプロであるファンドマネージャーが代わりに運用してくれる投資先です。

ヘッジファンドは私募型を採用しており、少数の限定した投資家から出資を募ることで、金融庁からの厳しい規制を受けることなく自由な投資手法を用いることができます。

彼らの投資手法や戦略は非常に多彩で、個人投資家には真似できないような高度な技術を用いて、徹底したリスク管理を行いつつ高利回りを目指します。

最低投資金や手数料が高いことで購入を避けてしまう投資家もいますが、投資初心者の方でもプロの手腕を借りて資産運用ができるため、個人で運用するよりもより安全に定年後の資産運用を進めていくこともできるでしょう。

| 目指せる利回り | 10%以上 |

| 最低投資金 | 1000万円から |

| メリット | ・利回りが高い ・下落相場での耐久性が強い |

| デメリット | ・最低投資金額や手数料が高額 |

| 定年後の資産運用 おすすめ度 |

★★★ |

元々はアメリカで始り、日本ではまだ馴染みが少ない方も多いヘッジファンドですが、その利回りの高さから最近では日本でも注目されるようになりました。

日本国内で投資できるヘッジファンドに関しては以下の記事でご紹介していますので、関心のある方は是非ご参考にください。

2. ロボアドバイザー|銘柄選びからAIに任せられる

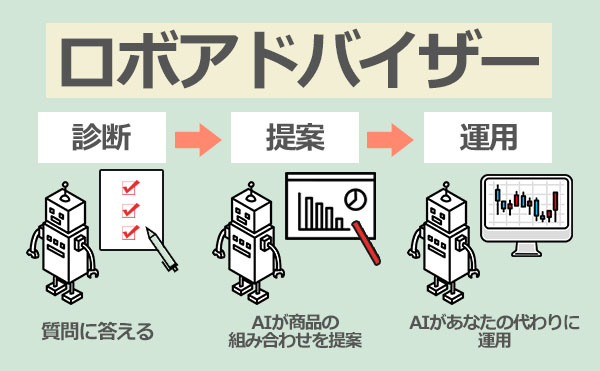

ロボアドバイザーはAI(人工知能)を利用して投資家に資産運用の助言を行ったり、手数料と引き換えに運用を代行するサービスです。

ロボアドバイザーは投資に関していくつかの質問に答えると、AIが自動でデータ分析を行い、投資家ごとに最適な運用を提案してくれます。

ロボアドバイザーのサービスは「アドバイス型」と「投資一任型」の2種類。アドバイス型では、投資家に適した投資商品の紹介やポートフォリオの助言をしてくれますが、投資商品の購入や運用、微調整は自力で行う必要があります。

一方「投資一任型」のサービスは、手数料と引き換えに、投資家に適した投資商品の提案から運用、運用中のポートフォリオの微調整までを全てAIに任せることが可能です。

しかしAI(人工知能)に資産運用を任せたからといって、相場の浮き沈みや経済状況を完璧に把握できるわけではないので、運用で損失を出してしまう可能性は十分にあります。

ロボアドバイザーが投資するのは、国内外の債券や株式、不動産などで運用をするETFで、投資家がサービス利用時に選択したリスク許容度によって利回りも-0.4%程~12%程まで差がでてくるようです。

ロボアドバイザーを提供する会社は、ウェルスナビ、楽天証券、THEOなど複数あり、手数料率や利回りも様々ですので、関心のある方は比較サイトなどで特徴を掴んでみてください。

| 目指せる利回り | ー0.4%〜+12%程 ※リスクの許容度によって大きく差が出る |

| 最低投資金 | 1万円 |

| メリット | ・投資の知識がなくても運用を始められる ・投資の手間を省ける |

| デメリット | ・投資の知識が身につきにくい ・AIでも必ず利益を出せるわけではない |

| 手数料 | 年率1%程が相場(投資一任型) |

| 定年後の資産運用 おすすめ度 |

★★★ |

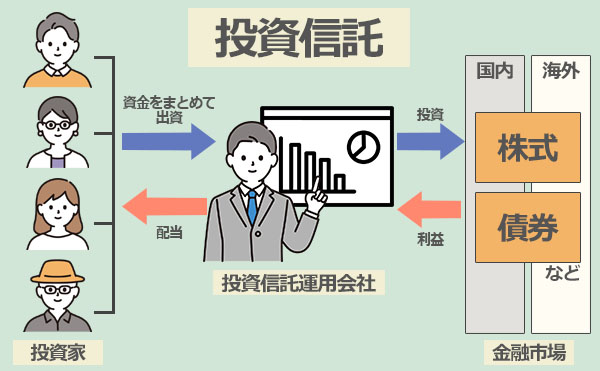

3. 投資信託|分散投資ができる

投資信託は不特定多数の投資家から資金を集め、ファンドマネージャーが運用を代行。運用で出た利益を投資家に還元します。

既出のヘッジファンド、ロボアドバイザーとの違いを混同されている方はこちらで違いをご覧ください。

- ロボアドバイザー

AIが顧客に適切な投資先を提案。投資一任型では運用やリバランスまで行う。投資手法に制限がかかるため、下落相場での耐性は強くない。 - 投資信託

投資家自身が適切な投資先ファンドを選定。出資後は、ファンドマネージャーが分散投資をしながら運用を代行。投資手法に制限がかかるため、下落相場での耐性は強くない。 - ヘッジファンド

投資家自信が適切な投資先ファンドを選定。出資後は、ファンドマネージャーが分散投資をしながら運用を代行。投資手法に制限が殆どないため、下落相場での耐性が強く高利回り。

投資信託もヘッジファンドやロボアドバイザーのように、出資をするだけで国内の株式や債券、不動産などの伝統的資産へ分散投資が行えるため、投資初心者でも比較的始めやすい投資先です。

ただ、投資信託は公募型で不特定多数の大勢の投資家から出資を受けることから、投資手法に関しては金融庁からの厳しい規制を受けてしまいます。

そのためヘッジファンドのように幅広い金融商品に投資したり、空売りなど下落相場で利益を生み出せる手法を使うことができず、平均利回りは4%ほどと抑えめな運用になります。

また投資信託は、投資対象の市場指標をベンチマークとするため、上昇相場では利益が出しやすくなりますが、下落相場ではベンチマークに沿って下落し損失を出してしまう場合があるため注意が必要です。

反対に、ベンチマークに沿う運用を行うためヘッジファンド程高度な分析が不要であることから、投資信託の手数料率は比較的低く抑えられています。

運用をプロに任せられることで似ているヘッジファンドと投資信託ですが、それぞれ一長一短ありますので、こちらの記事も参考に違いをしっかり把握し、ご自身に合う方法を検討してみましょう。

| 目指せる利回り | 3%〜4% |

| 最低投資金 | 1万円 |

| メリット | ・投資のプロに資産運用を任せられる ・投資の手間を省ける |

| デメリット | ・投資信託の種類が多く自分に適した投資先をしっかり見極めなければならない ・下落相場での耐性は低い |

| 手数料 | 年率1%程が相場(投資一任型) |

| 定年後の資産運用 おすすめ度 |

★★☆ |

4. 個人向け国債|低リスクで資産運用ができる

個人向け国債は、国が必要な資金を集めるため発行する国債を、個人の投資家でも購入できるようにしたものです。個人向け国債を購入して満期まで保有すると、元本と利子を受け取ることができるため資産運用に活用することができます。

債券には日本国が発行する国債以外に社債や外国債券などがありますが、個人向け国債は日本政府が元本と利子の支払いを保証しているため非常に安全性の高い商品です。

購入方法は非常にシンプルで、毎月発行される募集期間に合わせて、証券会社・銀行・郵便局・農協などで100円程度から購入することができます。

デメリットとしては、個人向け国債の利回りは平均的に0.05%と低く、退職金2000万円を1年間運用しても1万円程度しか受け取れないため、資産運用効果に物足りなさを感じる方もいるでしょう。

そのため個人向け国債は、投資ポートフォリオの一部に組み込み全体的なリスクを下げる目的などに利用されると良いでしょう。

| 目指せる利回り | 0.05%〜0.39% |

| 最低投資金 | 100円 |

| メリット | ・国が発行体のため元本が保証され安心 |

| デメリット | ・金利が0.05%と低いため大きな利益を期待できない |

| 定年後の資産運用 おすすめ度 |

★★☆ |

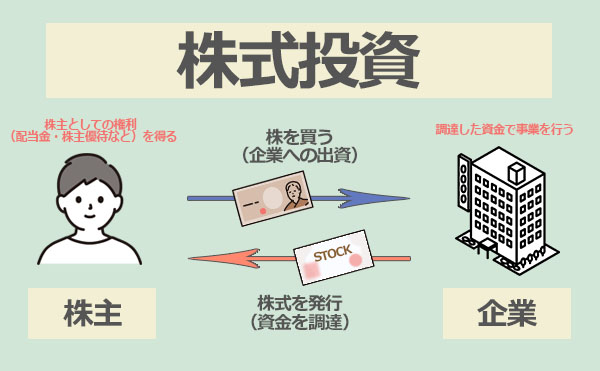

5. 株式投資|自分で資産運用ができる

投資の王道とも言われる株式投資は、企業が事業に必要な資金を集めるために発行した株式を購入し、株価の値上がりや配当で利益を得る方法です。

株価の変動で得られる売買益はキャピタルゲインと呼ばれ、株式を購入し株価の上昇を待って売却することで利益を獲得します。一方、株式を保有することで得られる配当はインカムゲインと呼ばれ、配当の他にも株主優待などを受けることが出来ます。

株式投資では、自分で投資する株式銘柄を複数選定し、証券会社を通して購入、値上がりタイミングで売却して利益を得るという方法であるため、投資に掛かる手数料は非常に低くなります。

しかし、ヘッジファンドや投資信託のように運用をプロに任せることはできないため、銘柄選定や株価の変動要因となる国内外の経済状況・社会情勢についての幅広い知識と分析力が必要になります。

| 目指せる利回り | 4%〜7% |

| 最低投資金 | 1万程度 |

| メリット | ・手数料が安くつく ・投資知識が身につく |

| デメリット | ・運用をプロに任せられない ・投資に関する知識と経験が必要 ・変動する株式市場を常に確認するため手間暇がかかる |

| 定年後の資産運用 おすすめ度 |

★☆☆ |

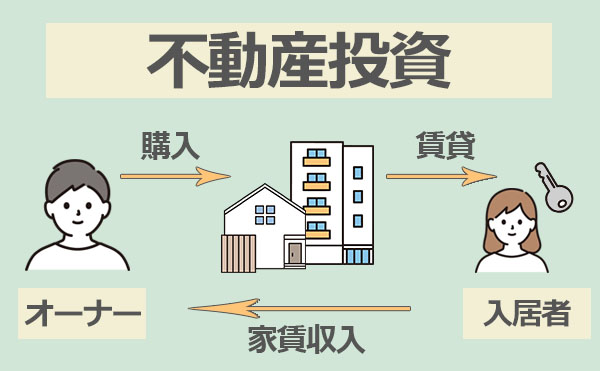

6. 不動産投資|定期収入が得られる

不動産投資は、マンションや戸建てなどの不動産を購入し、第三者に貸し出すことで定期的に家賃収入を得たり、購入時よりも不動産価格が上がったタイミングで売り払うことで売買益の獲得を目指します。

賃貸経営では定期的な家賃収入が得られるため、資産に余裕のある方の運用先としては人気の投資方法です。戸建やマンション、アパート、商業施設などどのような不動産を運用するかによって初期費用や利益率も変わっていきます。

注意点としては、出ていく管理費用に対して、空室リスクや災害リスクにより収入が得られなかった場合には、マイナス利益になる場合があります。

また、退職金以上の不動産を購入すると、銀行から融資を受けて毎月ローンの返済をしなければならないので、ローン返済が滞らないだけの余裕のある返済計画を練る必要があります。

不動産投資で手堅い収入を得るには、不動産業界やトレンドについての知識、不動産がある地域の周辺環境についての情報などをしっかりと把握しておきましょう。

| 目指せる利回り | 4%〜5% |

| 最低投資金 | 数十万〜数百万円程度 |

| メリット | ・定期収入が見込める |

| デメリット | ・不動産の知識が必要 ・投資に手間がかかる ・災害・空室リスクに注意が必要 |

| 定年後の資産運用 おすすめ度 |

★☆☆ |

やってはいけない老後の資産運用

ここまで老後の資産運用に利用できる資産運用方法をご紹介しました。続いては、リスクの高さから定年後の資産運用にはおすすめできない運用方法も紹介していきます。

FXや仮想通貨などの危険な運用

FXや仮想通貨はリスクの高い投機的な金融商品の代表格で、短期的な相場の変化に着目し利益を狙っていくため、正しく相場動向を見極め安定的に運用していくのは至難の業です。

またFXでは、手元にない資金を借り入れ、自己資金の何倍もの資金で運用できる「レバレッジ」を使用します。レバレッジは、自己資金だけで運用をするよりも収益率を高められる可能性がある一方予想を外せば投資金以上の大きな損失を被ってしまうため注意が必要です。

趣味程度に少額でFXや仮想通貨を行う分には問題はありませんが、定年後の大切な資産を運用するための投資先としては、リスクが高く危険なので不向きと言えます。

宝くじを購入

一攫千金を夢見て宝くじを買ってみようと思う人もいるかもしれません。

しかし宝くじは運に賭けるもの。利益を出せる明確な方程式があるものではありません。

言うまでもなく、宝くじが当たるごく僅かな可能性にかけるより、資産運用をして経済成長を見据えた運用をする方が利益を狙っていける確率は高いです。

FXや仮想通貨と同じく、宝くじを趣味程度に購入する分には良いですが、老後の必要な資金のために宝くじを大量に購入するようなことは避けましょう。

定年後の資産運用で失敗しないために心がけること

資産運用において「失敗」とは、投資元本をかえって減らしてしまうことです。

20代・30代など現役世代で挽回のチャンスが多い年代なら話は別ですが、労働収入のなくなる定年後の資産運用では「失敗」に繋がるハイリスクな投資はタブーです。

定年後の資産運用の鉄則は、大幅に増やすことよりも、堅実な運用と維持を重視すること。そこでここでは、減らさない資産運用をするための心構えをいくつか確認していきましょう。

リターン重視のリスクの高い資産運用はしない

下の図を見てもわかるように、リスクとリターンは比例関係にあります。

高いリターンで運用出来れば、老後に必要な資金目標に早く達する可能性が高くなりますが、その分損失のリスクも高くなります。

また、投資先の価格変動リスクを抑えるためには分散投資が重要になっていきます。

知識がなくご自身で広く分散投資することが難しいと感じる方は、投資信託やヘッジファンドなど自動的に分散投資できる投資先でリスクの軽減を図るのも良いでしょう。

定年後の資産運用にあてる資金はあらかじめ分けておく

資産運用を行う前には、投資のために手をつけて良い資金と手をつけてはいけない資金を分けておきます。

投資に回してもよい資金とは、余剰資金といい生活費と生活防衛金(生活費の3ヶ月〜半年)を差し引いた額のことです。

余剰資金の範囲を超えて投資に充ててしまうと、万が一運用中に損失を出した場合に生活費を切り崩さなければならなくなるため、精神衛生上よくありません。

定年後の生活資金を減らしてしまうような事を防ぐためにも、資産運用を行うための資金はあらかじめ分けておくと良いでしょう。

また生活費は、定年前と定年後で大きく変わります。例えば今まで会社が負担してくれた保険料が自己負担になったり、社会人の時とは違い家にいる時間が長くなり生活費も増えたり。生活費を確保する際は、その分のしっかりと考慮することが必要です。

1つの情報に流されない

定年になると金融機関から老後の資産運用についての営業を受ける機会が増えると思います。

例えば退職金専用プランといって、定期預金と投資信託の組み合わせプランを勧められるでしょう。資産運用に詳しくない方は、「専用プラン」聞くと、退職者にメリットが多いのではないかと考えてしまいがちですが、金融機関側が投資信託の手数料で儲かるようなプランもあるため注意が必要です。

確かに一般的な定期預金の金利よりも高い金利で退職金を預けることができますが、抱き合わせの投資信託商品の手数料が高く、投信の運用成績次第ではかえって退職金を減らしてしまう危険性もあります。

「退職金専用プラン」を薦められた場合には、抱き合わせの投信商品の運用成績や手数料率などから、結果的に利益になるプランかどうかをしっかり計算してから決断しましょう。

また金融機関の言葉だけを鵜呑みにするのではなく、自分で情報収集を行ったり経験者の話を聞くことも大切です。

知識がないまま自己運用はしない

大切なので繰り返しますが、定年後の資産運用は減らさないことが大切。

もちろん手数料を抑えた運用が出来るに越したことはありませんが、手数料がもったいないからと知識がないのに無理に自力で運用し、大損してしまうケースも後を絶ちません。

投資の王道と言われる株式投資や不動産も、十分な知識と時間を掛けずに闇雲に手を出すのは危険です。

手数料だけに拘らず、あなたの知識レベルや投資に掛けられる時間などを含め総合的に判断する必要があるでしょう。

定年後の資産運用ポートフォリオ例

資産運用の方法は様々あることが分かったけど、どんな投資先にどのくらい資産を配分すればいいのか分からないという方も多いはず。

ここでは定年後の資産運用に参考にできる資産運用ポートフォリオをご紹介します。

| 国内債券 | 50% |

| 外国株式 | 25% |

| 国内株式 | 25% |

今回は、ローリスクである国内債券を中心にポートフォリオ(50%程度)を組みました。

しかし国内債券だけでは資金を増やしていくことができないので、外国株式、国内株式などリスクはあるものの、リターンを狙っていける資産クラスも組み込むと尚良いでしょう。

株式投資は知識がなく怖いという方は、「ヘッジファンド」や「ロボアドバイザー」を活用し、プロの手腕を借りて利益を狙うことも1つの手段です。

定年後の資産運用を行うとできるようになること

定年後に資産運用を行うとメリットがたくさんあります。そのうち以下3つを紹介していきます。

- 定年後も娯楽や趣味に当てることができる

- 長生きすることに不安がなくなる

- 子供や孫に資産を残すことができる

定年後も娯楽や趣味に充てることができる

会社を定年退職すると、自分に当てられる自由な時間が増えるため趣味や娯楽を楽しみたいですよね。

しかし定年後は、労働収入が途絶え貯金の切り崩しが始まるため、だんだんと減ってく貯金に不安が募り、趣味や娯楽を諦めて節約にしなければと考えてしまう方もいるのではないでしょうか?

そんな不安を抱えないためにも、きちんと投資計画を立て資産運用をしてお金に働いてもらうことで、資産額を維持しながら老後の生活を楽しむことが可能になります。

長生きすることに不安がなくなる

最近の厚生労働省のデータによると、日本の平均寿命は男の平均寿命は79.64年、女の平均寿命は86.39年と年々増加傾向にあります。(厚生労働省)

平均寿命が年々伸びる一方、少子高齢化などの問題から年金の受け取り金額は減少傾向です。

また健康上の問題で日常生活に制限を受けることなく生活できる「健康寿命」はおおよそ74歳。健康寿命よりも長生きをすれば、それだけ医療費や老後のケアにかかる費用がかさむことになります。

長生きしたいけどお金が心配‥そんな心憂い状態にならないためにも、資産運用をして老後資金を増やしておくと良いでしょう。

子供や孫に資産を残すことができる

物価上昇で出費が増えているにも関わらず、日本の会社員給与は何十年も横ばいの状態が続いています。

バブルのうまみを享受することなく、経済成長率が低迷する日本を生きていく子供や孫世代に少しでも多く資産を残してあげたいと思う方もいるでしょう、

運用をして資産を増やしすぎたからといって損をする事はなく、資産運用で増やした資産は子供や孫に譲渡すると良いでしょう。

60代から始める定年後の資産運用ランキングまとめ

本記事では定年後の資産運用方法について詳しく解説してきました。

2000万円を優に超える豊富な老後資産がある方でなければ、定年後の資産運用は必須と言っても過言ではありません。

最後にお話ししたように、資産運用を行っておくと娯楽や趣味に充てる資金まで確保でき、充実したセカンドライフを送ることができるでしょう。

資産運用について正しい知識を身に着け、投資信託やヘッジファンドなどのプロの手もかりることで、投資初心者の方でも比較的安全な資産運用を目指していくことが可能です。

本サイトでは情報の入手が困難な国内ヘッジファンドについても詳しく解説しているので、ぜひ併せてお読みください。